Resumo

Nos Estados Unidos, os dados desta semana mostraram o mercado de trabalho ainda aquecido, o que deve manter o Fed cauteloso. Na Europa, o banco central manteve as taxas de juros de referência pela quarta reunião consecutiva. A Presidente da instituição sugeriu início do ciclo de cortes em junho.

No Brasil, publicamos nosso relatório mensal de março, elevando a projeção de crescimento e reduzindo a expectativa da inflação para este ano. Mas desafios, especialmente na área fiscal, continuam adiante. Ademais, dados importantes de atividade, contas fiscais e setor externo foram divulgados.

Cenário internacional

Mercado de trabalho segue aquecido nos EUA

O relatório JOLTS registrou 8,9 milhões de vagas de trabalho abertas nos Estados Unidos em janeiro, estável em relação a dezembro. Os dados ainda mostram 1,4 vagas abertas para cada pessoa desempregada, sugerindo excesso de demanda por mão de obra.

Já a geração líquida de vagas de emprego alcançou 275 mil em fevereiro de acordo com dados oficiais, acima das expectativas de mercado (200 mil). No entanto, os dados de dezembro e janeiro foram revisados para baixo em 167 mil, mais do que compensando pela surpresa altista. O salário médio avançou 4,3% frente ao ano passado, ainda acima do nível considerado sustentável (entre 3,0% e 3,5%). A taxa de desemprego oscilou de 3,7% para 3,9%, se mantendo em patamares historicamente baixos.

Os dados desta semana estão em linha com a visão de que o mercado de trabalho segue apertado nos Estados Unidos e que o Fed (banco central dos EUA) deve ser cauteloso ao indicar quedas de juros adiante.

BCE sinaliza corte de juros em junho

Conforme esperado, o Banco Central Europeu (BCE) manteve suas taxas de juros inalteradas pela quarta reunião consecutiva. No comunicado pós-decisão, o BCE ressaltou a perspectiva mais benigna para a inflação no curto prazo, embora tenha sublinhado que “pressões internas sobre os preços permanecem, em parte devido à forte elevação dos salários”. Comentários da Presidente Christine Lagarde sugeriram a intenção de início do ciclo de corte de juros em junho, consistente com a nossa expectativa (e da maioria do mercado).

PMI da China segue em terreno expansionista, mas PIB de 2024 deve ficar abaixo da meta do governo

Na China, a sondagem empresarial (PMI) do setor de serviços subiu para 52,5 em fevereiro, abaixo da expectativa do mercado de 52,9 e desacelerando em relação aos 52,7 registrados em janeiro. O índice ficou acima da marca de 50 – que separa expansão de contração – pelo 14º mês consecutivo.

O resultado sugere que o país ruma para alcançar a meta de 5% de crescimento do PIB em 2024. Para os anos seguintes, no entanto, projetamos crescimento mais baixo devido à fraqueza no setor de construção, desaceleração do consumo e baixo dinamismo do mercado de trabalho.

Para uma avaliação mais detalhada, leia nosso relatório “Brasil Macro Mensal: Projeções melhores criam clima favorável, embora desafios permaneçam”.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Enquanto isso, no Brasil…

Projetamos PIB mais forte e inflação mais baixa este ano

Publicamos, nesta semana, nosso relatório mensal de cenário econômico.

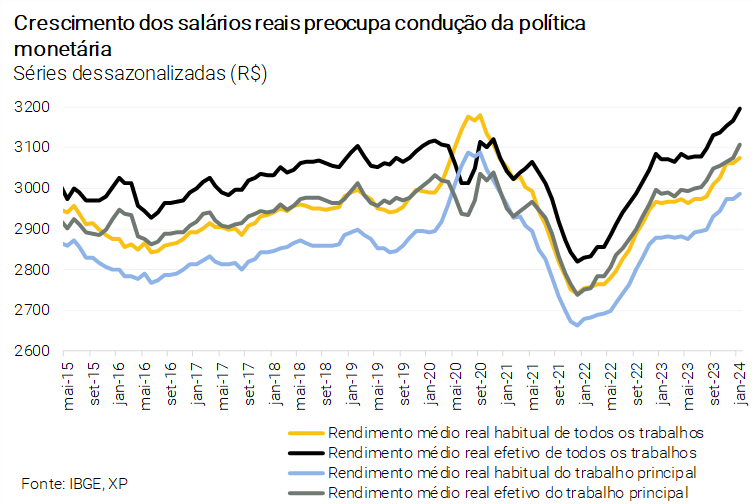

No Brasil, projetamos agora que o PIB cresça 2,0% em 2024, contra 1,5% antes. A atividade será impulsionada pelo consumo das famílias, que tem sido sustentado pela expansão da renda e melhoria gradual do crédito. Para a inflação de 2024, reduzimos nossa projeção de 3,7% para 3,5%, dada a deflação observada no grupo de alimentação no domicílio. Por outro lado, a inflação de serviços segue desafiadora, o que nos fez manter a projeção para 2025 em 4,0%.

A inflação de curto prazo mais baixa permite ao Copom manter a sinalização de cortes graduais de juros adiante. Projetamos a taxa Selic a 9,00% no final do ciclo, embora a demanda aquecida traga risco de alta.

Para mais informações, leia nosso relatório “Brasil Macro Mensal: Projeções melhores criam clima favorável, embora desafios permaneçam”.

Perse deve permanecer, com limitações

O Ministro da Fazenda, Fernando Haddad, decidiu enviar ao Congresso um novo projeto de lei em urgência constitucional para tratar do Programa de Retomada do Setor de Eventos (Perse). O encerramento do programa está tratado na MP 1202 enviada no final de 2023, mas a resistência do Congresso tem sido significativa. O projeto deve propor um ajuste no programa para torná-lo mais focalizado e, portanto, menos custoso aos cofres públicos.

O Perse foi estabelecido durante a pandemia, para apoiar empresas do setor de eventos que ficaram paradas devido às medidas de distanciamento social.

Produção industrial recua em janeiro, mas os resultados desagregados mostram sinais positivos

A produção industrial contraiu 1,6% em janeiro, encerrando uma sequência de cinco altas consecutivas. Em comparação a janeiro de 2023, a produção industrial subiu 3,6%. Apesar da queda de 6,3% da indústria extrativa – que vem sustentando boa parte da robustez da balança comercial – ante dezembro, ainda projetamos cenário de crescimento expressivo em 2024. Na comparação mensal, 19 entre as 25 classes de atividade industrial avançaram. A produção de bens de capital foi o destaque ao subir pela primeira vez desde agosto. Embora incipiente, isso pode ser um sinal de recuperação gradual dos investimentos este ano.

Contas externas continuam trazendo boas notícias

A balança comercial brasileira registrou superávit de US$ 4,4 bilhões em janeiro, um recorde para o mês. O principal destaque foi a exportação de matérias primas, como petróleo e minério de ferro. Com o resultado, a conta corrente brasileira (que inclui balança comercial e despesas com juros e serviços) registou déficit de US$ 5,1 bilhões em janeiro. Em 12 meses, o déficit ficou em US$ 24,7 bilhões (1,12% do PIB), muito abaixo da média dos últimos anos, o que deixa o balanço de pagamentos brasileiro robusto. Neste sentido, as entradas líquidas em Investimento Direto no País (IDP) têm mostrado sinais de recuperação – houve saldo de US$ 8,7 bilhões em janeiro, após enfraquecimento durante grande parte de 2023.

De modo geral, a solidez das contas externas brasileiras sustenta nossa visão de que existe espaço para apreciação cambial. Para uma análise mais completa sobre o tema, leia nosso relatório “Brasil Macro Mensal: Projeções melhores criam clima favorável, embora desafios permaneçam”.

Receitas extraordinárias colocam resultado fiscal do setor público no azul

O setor público consolidado registrou superávit primário de R$ 102,6 bilhões em janeiro, após saldo de R$ 99,0 bilhões um ano antes. No acumulado em 12 meses, o resultado permanece negativo em R$ 246,0 bilhões (2,2% do PIB). A Dívida Bruta do Governo Geral subiu de 74,3% do PIB em dezembro para 75,0% do PIB em janeiro. O resultado positivo do setor público no início deste ano refletiu principalmente a dinâmica do governo central, com destaque ao impacto de receitas extraordinárias (como a tributação sobre fundos exclusivos).

Para fevereiro, a prévia da arrecadação tributária fornecida pelo Siga Brasil – portal que reúne todas as informações orçamentárias dos Poderes Executivo e Legislativo – mostrou avanço real de 11,6% em comparação ao mesmo mês de 2023, mas ficou cerca de R$ 6,0 bilhões abaixo do previsto pelo governo no Orçamento de 2024. Olhando adiante, acreditamos que as medidas de elevação de receitas – implementadas recentemente – continuarão a melhorar o resultado primário do governo, mas não o suficiente para compensar a expansão das despesas.

Gráfico da Semana

Clique aqui para receber por e-mail os conteúdos de economia da XP

O que esperar da semana que vem

Na agenda internacional, destaque na semana que vem para a divulgação da inflação ao consumidor nos EUA (CPI, sigla em inglês), na 3ª-feira. Na 5ª-feira, atenções voltadas à inflação ao produtor (PPI) e vendas no varejo, e, na 6ª-feira, à produção industrial. Todos esses dados são referentes a fevereiro. Na China, o PBoC (banco central local) anunciará, na 5ª-feira, a decisão para a Taxa de Crédito de Médio Prazo de 1 Ano (MFL) – a principal taxa usada pela autoridade monetária para fazer empréstimos aos grandes bancos comerciais. A taxa MLF funciona como um guia para o novo padrão de referência de empréstimos do PBoC, a Loan Prime Rate (LPR).

Na agenda doméstica, destaque para a divulgação do IPCA de fevereiro, na 3ª-feira. Atenção especial à inflação de serviços, que surpreendeu para cima nas últimas leituras mensais. Além disso, importantes indicadores de atividade econômica serão publicados: saldo de emprego formal (CAGED) na 4ª-feira; vendas no comércio varejista (PMC) na 5ª-feira; e receitas do setor de serviços (PMS) na 6ª-feira. Veja nossas projeções abaixo.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)