Resumo

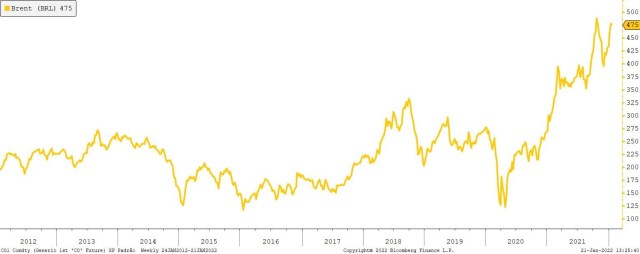

O destaque da semana foi a escalada dos preços do petróleo, atingindo em dólar o maior nível desde 2014. A alta se deve à forte demanda e às tensões geopolíticas.

O aumento do preço internacional da commodity aliado ao câmbio brasileiro depreciado fez com que o petróleo Brent atingisse a máxima histórica em reais. O governo negocia agora proposta para reduzir preço de combustíveis e energia elétrica por meio de redução de tributos federais, o que deve gerar fortes pressões sobre o fiscal devido à perda de arrecadação.

Na semana que vem, os mercados acompanham de perto a decisão de juros do FOMC, comitê de política monetária americano. No Brasil, destaque para a prévia da inflação de janeiro, para dados de mercado de trabalho e fiscais.

Atualizações Covid-19

No Brasil, atingimos números recordes de novos diagnósticos, tendo a média móvel (7 dias) de casos chegado a mais de 100 mil, ou alta de 56,5%., Porém, as mortes por milhão de habitantes e as internações seguem em níveis muito inferiores aos pontos mais críticos da pandemia, refletindo os benefícios da vacinação.

Ao todo, 76,9% da população brasileira já está vacinada com ao menos a primeira dose de imunizante contra a doença; 69,9% já tomou dose única ou duas doses e 18,8% já teve o reforço da vacinação.

Cenário Internacional

Escalada global dos preços de petróleo

Os preços do petróleo atingiram o nível mais alto em sete anos, colocando em risco a desinflação global prevista para 2022. A alta é impulsionada pela forte demanda nas maiores regiões consumidoras do mundo, como EUA e Europa, e ocorre apesar da sinalização do Fed de uma política monetária mais apertada à frente. A tensão renovada no Golfo Pérsico, responsável por cerca de 40% do petróleo transoceânico no mundo, também contribuiu para pressionar os preços.

Tensões na Ucrânia

Tensões entre Rússia e OTAN continuam à medida que tropas russas se aproximam da fronteira ucraniana. O presidente dos Estados Unidos, Joe Biden, discutirá a situação com o conselho de segurança neste final de semana. Rússia e EUA terão novas conversas na semana que vem. O maior tensionamento geopolítico vem pressionando os preços de commodities, com destaque ao trigo e gás natural.

BCE não deve antecipar elevação da taxa de juros

A Presidente do Banco Central Europeu (BCE), Christine Lagarde, reafirmou que a autoridade monetária não deverá antecipar a elevação da taxa de juros como resposta à pressão inflacionária atual, uma vez que o aumento dos juros poderia “travar o crescimento econômico” e que a política monetária deve agir como um “amortecedor de choques”. Além disso, Lagarde projetou que a inflação na zona do euro provavelmente cairá gradualmente (abaixo de sua meta) até o final de 2022. Isto posto, a ata da última reunião do comitê de política monetária do BCE revelou discordâncias entre os membros do BCE a respeito das perspectivas de inflação, com vários dirigentes argumentando que há riscos materiais de que a alta de preços supere as expectativas.

Banco Central da China corta taxa de juros

Em um esforço adicional para afrouxar gradualmente as condições monetárias, o banco central chinês (PBoC) cortou a taxa básica de juros de 1 ano em 0,1pp, para 3,7%. A autoridade monetária também reduziu sua taxa de referência para empréstimos hipotecários pela primeira vez em quase dois anos. A prime rate de cinco anos, normalmente utilizada em contratos de hipoteca, foi reduzida de 4,65% para 4,60%. O PBoC tem sinalizado que utilizará mais ferramentas de política monetária para estimular a economia e impulsionar a expansão do crédito, e vai na contramão de outros bancos centrais, que sinalizam aperto da política monetária (Federal Reserve como protagonista)

Clique aqui para receber por e-mail os conteúdos de economia da XP

Enquanto isso, no Brasil…

Governo negocia proposta para reduzir preços de combustíveis e energia elétrica

Após alta adicional dos preços de combustíveis nesta semana, novas informações sobre uma Proposta de Emenda à Constituição (PEC) para conter os preços de combustíveis e eletricidade agitaram o noticiário. A alternativa estudada autorizaria o governo para, em momentos de crise e de forma temporária, reduzir ou até zerar as alíquotas dos tributos federais (PIS/COFINS) incidentes sobre gasolina, diesel e energia elétrica.

A proposta teria a liberação da necessidade de compensação da renúncia de receita tributária demandada pela LRF (Lei de Responsabilidade Fiscal). Se zerados os tributos incidentes sobre tais itens, estimamos que o impacto sobre a inflação (IPCA) anual seria de 0,89 p.p.. Já o impacto fiscal, também segundo nossos cálculos, pode variar de R$ 70 bilhões se a proposta incluir apenas a zeragem de tributos (cerca de R$ 50 bilhões relacionados aos combustíveis e R$ 20 bilhões à energia elétrica) até R$ 100 bilhões caso sejam incluídas as receitas com dividendos da Petrobrás pagos à União para a criação de um fundo de estabilização que amorteceria eventuais choques nos preços dos combustíveis.

No caso da redução tributária, não haveria necessidade de cumprimento do princípio da anterioridade nonagesimal (“noventena”), podendo a medida entrar em vigor imediatamente. O governo pretende enviar o texto ao Congresso já na primeira semana de fevereiro, no retorno dos congressistas a Brasília.

Sanção do orçamento deve vir com vetos

O prazo final para sanção do orçamento público termina nesta sexta-feira (21). São esperados vetos, já que, repetindo 2021, o orçamento de 2022 foi aprovado com diversas dotações abaixo do necessário para a cobertura de despesas obrigatórias e do custeio de órgãos do Poder Executivo. Avaliamos que algumas despesas do orçamento estão subestimadas, com a principal diferença residindo nos números de benefícios previdenciários. O Fundo de Financiamento de Campanha Eleitoral também pode subir.

As despesas discricionárias devem ter um pequeno ajuste no início deste ano. Em nossa estimativa, seria necessário um corte de R$ 16,2 bilhões, chegando ao montante de R$ 117,8 bilhões. É um valor (relativamente) confortável, mas é preciso recordar que as emendas parlamentares também compõem esse “bolo”.

Os valores autorizados em 2022 para emendas são os maiores da série histórica, chegando perto de R$ 37 bilhões. Apesar da discricionariedade de algumas das emendas (como as de relator), é pouco provável que se avance sobre esse terreno para fazer os ajustes. Ao final, o corte ocorrerá mesmo no custeio e investimento do Poder Executivo.

Do lado da receita há alguma folga, e não descartamos novas surpresas positivas. Além da reação da atividade econômica, as arrecadações de Concessões e Permissões devem contar com recursos da última cessão onerosa (R$ 3,4 bilhões para a União) entre outros.

Não deve haver risco à meta de resultado primário. Estimamos um déficit de R$ 105,5 bilhões (na Lei Orçamentária Anual, a previsão é déficit de R$ R$ 79,4 bilhões), muito distante da meta de R$ 170,5 bilhões disposta na Lei de Diretrizes Orçamentárias.

IBC-Br em linha com as expectativas

O Índice de Atividade Econômica do Banco Central (IBC-Br) subiu 0,7% entre outubro e novembro, exatamente em linha com a nossa expectativa e o consenso de mercado. Este resultado interrompeu uma sequência de quatro quedas mensais consecutivas. Em comparação a novembro de 2020, entretanto, o IBC-Br cresceu um pouco abaixo do esperado (0,4% versus 0,5%).

Esperamos aumento de 0,4% no IBC-Br de dezembro em comparação a novembro (e alta de 0,8% em relação a dez/20). Para o PIB do 4º trimestre, esperamos ligeira alta de 0,1% em relação ao 3º trimestre e crescimento de 1,0% ante o 4º trimestre de 2020. Projetamos que o PIB do Brasil ficará estável em 2022 (0%) após ter crescido 4,4% em 2021.

Para 2023, esperamos recuperação moderada da economia doméstica (elevação de 1,2%).

Detalhamos o nosso cenário de atividade para 2022 no relatório Brasil Macro Mensal: Ano novo, mesmos riscos.

O que esperar para semana que vem?

Na próxima semana, o destaque internacional será a decisão de juros do FOMC, o comitê de política monetária do Federal Reserve (Fed, banco central dos Estados Unidos). Além disso, o deflator das despesas de consumo pessoal (PCE) – índice de inflação preferido do Fed – referente a dezembro, o PIB americano do 4º trimestre e índices de gerentes de compras (PMI) de países desenvolvidos também irão atrair a atenção dos mercados.

No Brasil, destaque para a divulgação da prévia da inflação ao consumidor (IPCA-15) e do IGP-M de janeiro, da PNAD Contínua relativa ao trimestre móvel encerrado em novembro (dados gerais do mercado de trabalho), do CAGED de dezembro (saldo de emprego formal), além de estatísticas fiscais referentes ao fechamento de 2021 (arrecadação tributária federal e resultado primário do governo central).

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)