Resumo

No cenário internacional, resultado do PIB dos EUA superou as expectativas e a inflação mostra resistência. Na Europa, o banco central optou por manter as taxas de juros inalteradas, após consecutivos aumentos desde julho de 2022.

No Brasil, reduzimos a projeção de inflação para 2023 e o relatório de reforma tributária é apresentado no Senado com novas alterações à proposta.

Cenário internacional

Resultado do PIB corrobora resiliência da economia americana

O PIB dos Estados Unidos avançou 4,88% no 3° trimestre de 2023, em comparação ao 2° trimestre do mesmo ano, superando as expectativas do mercado (4,5%). O resultado reforça a resiliência da economia americana, corroborada por diversos indicadores. A expansão foi impulsionada principalmente pelo consumo, gastos governamentais e investimento privado. Para frente, esperamos uma desaceleração por conta dos juros elevados.

Com a atividade forte, a inflação fica mais resistente. O núcleo do deflator das despesas de consumo pessoal (PCE, em inglês) – a medida de inflação preferida do Fed – subiu 0,30% em setembro em relação a agosto, em linha com as expectativas do mercado (0,3%). A inflação acumulada em doze meses recuou de 3,84% para 3,68%, porém permanece acima da meta de 2,0%. Os resultados mostram que apesar da inflação continuar em tendência de queda, o estágio final do processo de desinflação deve ser mais complicado.

Apesar da atividade forte e inflação ainda elevada, o Fed – banco central – não deve elevar mais as taxas de juros, uma vez que a elevação recente das taxas de títulos públicos de longo prazo já impõe um aperto adicional das condições financeiras. Reforçamos o cenário de uma desinflação gradual, que deve levar o Fed a manter os juros mais altos por mais tempo.

Após 10 altas consecutivas, BCE mantém as taxas de juros estáveis

O Banco Central Europeu (BCE) pausou o ciclo de aumento das taxas de juros depois de dez aumentos consecutivos – iniciados em julho de 2022. A decisão manteve a taxa de refinanciamento em 4,50%, a taxa sobre depósitos em 4,0% e a taxa sobre empréstimos marginais em 4,75%. Em seu comunicado, o BCE sinalizou que a política monetária atual era suficientemente restritiva para alinhar a inflação à sua meta. No entanto, a presidente, Christine Lagarde, enfatizou que ainda há espaço para futuras elevações, caso necessário. Indicadores, como o PMI de outubro, destacam o enfraquecimento da atividade econômica na Europa e o aumento das demissões na região, evidenciando a resposta da economia às medidas restritivas.

Na China, indústria surpreende e mais estímulos estão no radar

Os lucros industriais da China registraram alta de 11,9% a/a em setembro, sinalizando que os estímulos governamentais têm surtido efeito. No acumulado do, no entanto, ainda há uma queda de 9% frente a 2022. Na terça-feira, o parlamento do país aprovou a emissão de US$ 137 bilhões em bônus soberanos, a serem divididos entre 2023 e 2024, com o intuito a dar maior tração à atividade econômica. Vale ressaltar que as projeções para o crescimento do PIB da China em 2024 seguem abaixo da meta governamental de 5%.

Divulgamos nosso relatório “Como andam nossos vizinhos”

O texto mostra que a alta mais recente dos juros longos dos EUA representa um risco para o câmbio dos países da América Latina, e, portanto, adiciona pressão sobre a política monetária, podendo afetar o ciclo de queda dos juros. O espaço para cortes nas taxas dependerá de onde os juros reais se encontram em relação aos Estados Unidos e da quantidade de prêmio de risco associada a cada país. Diante deste contexto, os ciclos de flexibilização em andamento devem continuar, embora com cautela, enquanto os países da região que ainda não começaram a cortar as taxas podem demorar mais para iniciar. Ademais, a inflação continua acima da meta nos países da latino-americanos, o que requer que a política monetária permaneça em território contracionista por mais tempo.

Para maiores detalhes leia nossos relatórios mensal “Como andam nossos vizinhos: Câmbio e bancos centrais pressionados pela alta das Treasuries“.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Enquanto isso, no Brasil…

Inflação bem-comportada nos leva a reduzir a projeção de IPCA para 2023

A inflação medida pelo IPCA-15 de outubro, uma prévia do IPCA, nosso principal indicador de preços ao consumidor, ficou com 0,21% em outubro de 2023. O resultado mensal levou o índice para 5,05% no acumulado em doze meses. De maneira geral, o número pode ser lido como benigno, uma vez que as medidas de inflação subjacente – que tentam suavizar o IPCA para identificar a tendencia central da inflação – seguem em queda, se aproximando da meta de 3,0%.

Diante das surpresas benignas de curto prazo e pela redução nos preços da gasolina pela Petrobras, a XP reduziu sua projeção para o IPCA de 2023 de 4,8% para 4,5%. Para 2024, nossa projeção se mantém em 3,9% com viés de baixa.

Para maiores detalhes leia nossos relatórios “IPCA-15: prévia da inflação confirma que preços seguem perdendo fôlego” e “Reduzimos nossa projeção de IPCA de 4,8% para 4,5% por conta de curto prazo benigno e gasolina”.

Reforma tributária ganha novos contornos no Senado…

O senador Eduardo Braga, responsável pela reforma tributária no Senado, apresentou seu parecer sobre a PEC 45/2019 à Comissão de Constituição e Justiça (CCJ). O texto incluiu o aumento do Fundo de Desenvolvimento Regional (FDR) de R$ 40 bilhões para R$ 60 bilhões e revisões quinquenais dos benefícios tributários para certos setores. O relatório sugere limitar a carga tributária a uma fração do PIB, baseando-se na receita de 2012 a 2021. A proposta trouxe também a criação de duas cestas básicas, a nacional, com alíquota zero, e a estendida, com redução de tributação de 60%. Conforme esperado, o parecer apresentou um mecanismo de devolução de impostos (cashback) na conta de energia das famílias mais pobres. Além disso, o relatório prevê uma alíquota intermediária para profissionais liberais (desconto de 30% do Imposto sobre Valor Agregado), a taxação de até 1% sobre a extração de minérios e petróleo, e a inclusão de mais setores no regime específico, como: serviços de saneamento e de concessão de rodovias, telecomunicações, agências de viagem e turismo.

Apesar da expectativa pela votação do texto na Comissão de Constituição e Justiça e no Plenário daqui duas semanas, o Feriado de Finados pode atrasar o cronograma. Aprovada no Senado, a matéria voltará à sua casa iniciadora, a Câmara dos Deputados, onde deverá ser promulgada.

Para maiores detalhes, leia nosso relatório especial “Reforma tributária: conceitos, definições e impactos sobre a economia”.

… enquanto desoneração da folha é aprovada

Os senadores aprovaram a extensão da desoneração da folha de pagamentos (PL nº 334/2023), que beneficia 17 setores até o final de 2027. O projeto, agora encaminhado para sanção presidencial, traz duas alterações significativas: uma redução da alíquota previdenciária para municípios menores e um corte na contribuição para empresas de transporte rodoviário coletivo. Paralelamente, a Câmara dos Deputados aprovou a tributação de investimentos de brasileiros no exterior e a antecipação de impostos em fundos fechados nacionais (PL nº 4.173/2023). Esta medida afetará rendimentos, lucros e dividendos em entidades estrangeiras. Há ainda uma alíquota reduzida para quem optar por antecipar o pagamento do imposto em 2023. Esse projeto agora segue para análise do Senado.

Câmara aprova taxação sobre Offshores e Fundos Exclusivos

Em outra frente prioritária ao governo neste fim de ano, a Câmara dos Deputados aprovou na quarta-feira, por 323 votos a 119, o Projeto de Lei (PL) das offshores. Após negociações de última hora, o deputado Pedro Paulo, relator da matéria, propôs a mesma alíquota de 15% para investimentos offshore e fundos fechados e aumentou de 6% para 8% a alíquota a ser paga pelos detentores dos fundos na atualização dos ganhos acumulados. A pedido da Fazenda, a possibilidade de início da atualização do estoque também foi antecipada de maio de 2024 para dezembro de 2023. O texto, agora, segue ao Senado Federal.

Preços das commodities impactam na arrecadação federal

A arrecadação federal do Brasil em setembro foi de R$ 174,3 bilhões, alinhada às previsões, porém apresentou uma redução de 0,34% em comparação ao mesmo período do ano anterior. Esse declínio foi influenciado pela queda nos preços das commodities e, em menor medida, pela desaceleração da economia, impactando os impostos sobre lucros e importações. Projetamos uma contínua desaceleração na arrecadação nos próximos meses. Embora os atuais preços elevados do petróleo possam gerar receitas extras no final do ano, caso assim se mantenham, o impacto não será significativo. Ao final, esperamos uma arrecadação total de R$ 2.343,6 bilhões para o ano fiscal de 2023, um aumento de 0,8% a/a em termos reais.

Clique aqui para receber por e-mail os conteúdos de economia da XP

O que esperar da semana que vem

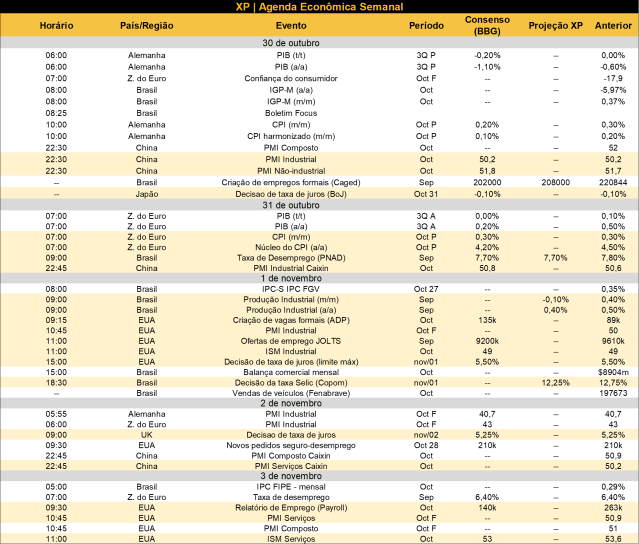

Na agenda internacional, os índices PMI de outubro serão divulgados ao longo da semana na China, Estados Unidos, zona do euro e Reino Unido. O índice PMI reflete uma sondagem com empresários sobre as condições econômicas e de negócios nos países. Na 3ª-feira, destaque para ao índice de inflação ao consumidor de outubro e o resultado do PIB do terceiro trimestre na zona do euro. Na 4ª-feira, haverá a publicação do relatório JOLTS de setembro, que traz a abertura de vagas e a oferta de mão de obra no mercado de trabalho dos EUA. No mesmo dia, teremos o principal evento da semana – a decisão de política monetária do Federal Reserve (Fed, o banco central dos EUA). A expectativa é de manutenção da taxa de juros de referência em 5,5%. Na 5ª-feira, será a vez do Banco da Inglaterra (BoE) anunciar sua decisão de política monetária para o Reino Unido. Por último, na 6ª-feira, o protagonismo fica com o Nonfarm Payroll de outubro, o principal relatório de emprego da economia americana.

No Brasil, o destaque é a reunião do Copom na quarta-feira, para a qual a virtual totalidade dos agentes de mercado esperam redução da taxa Selic em 0,50 pp para 12,25%. Além disso, a agenda traz uma série de indicadores de atividade econômica. O CAGED (2ª-feira) deve apresentar desaceleração suave na geração líquida de empregos formais em setembro ante agosto (208 mil vs. 220 mil), enquanto a PNAD Contínua (3ª-feira) provavelmente exibirá recuo adicional – ainda que modesto – da taxa de desemprego no período (de 7,8% para 7,7%). Em relação à produção industrial (4ª-feira), nossas estimativas indicam virtual estabilidade em setembro contra agosto (-0,1%) e baixo crescimento na comparação anual (0,4%). Por fim, o Congresso Nacional deve ter pauta esvaziada devido ao feriado de finados.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)