Resumo

Nos Estados Unidos, a ata da última reunião de política monetária e os dados econômicos desta semana reforçaram nossa visão de que o Federal Reserve (Fed, o banco central local) deve moderar seu ritmo de redução de juros e optar por um corte de 0,25 p.p. daqui para frente.

No Brasil, os preços das carnes e de energia elétrica pressionaram a inflação ao consumidor de setembro. Não prevemos alívio nos próximos meses. Por sua vez, os indicadores de atividade econômica de agosto reforçaram nosso cenário de desaceleração gradual no segundo semestre.

Ademais, o atual Diretor de Política Monetária do Banco Central, Gabriel Galípolo, será o novo Presidente da autoridade em 2025, após aprovação no Senado.

Na seara fiscal, o governo está estudando estabelecer uma nova faixa de isenção do Imposto de Renda da Pessoa Física (IRPF). Como compensação, ele examina a criação de um imposto mínimo para pessoas de alta renda.

Gráfico da Semana

Cenário internacional

Dados nos EUA reforçam o cenário de redução no ritmo de cortes de juros

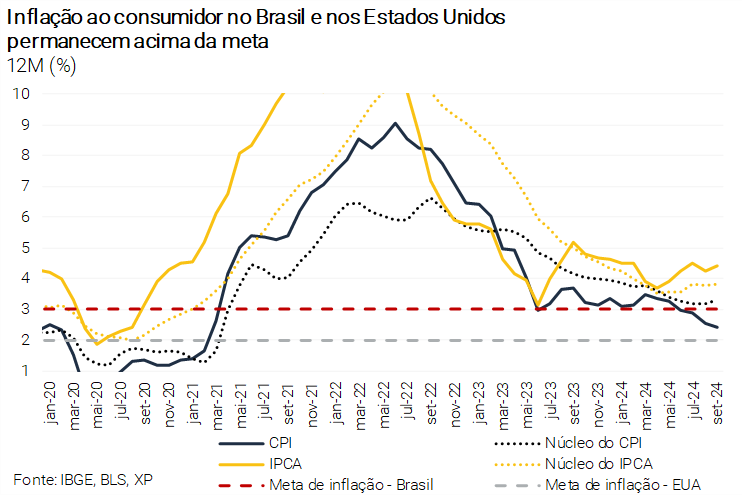

A inflação ao consumidor dos Estados Unidos subiu 0,2% em setembro em relação a agosto, acima das expectativas. A inflação anual recuou de 2,5% para 2,4%, o menor nível desde fevereiro de 2021. O núcleo da inflação – que exclui preços voláteis – também veio acima das estimativas, explicado principalmente pela pressão nas tarifas aéreas e no seguro de automóveis. Apesar da surpresa altista, os dados desagregados não trouxeram preocupações adicionais. Com relação ao índice de preços ao produtor, que representa os preços na “porta da fábrica”, houve estabilidade em setembro, após alta de 0,2% em agosto. Nos 12 meses encerrados em setembro, o indicador avançou 3,2%, ante alta de 3,3% em agosto.

Enquanto isso, os pedidos semanais de seguro-desemprego nos EUA totalizaram 258 mil na semana passada, o maior patamar em mais de um ano. A reação do mercado tem sido mais sensível aos dados de emprego do que à inflação.

A semana também contou com a divulgação da ata da última reunião de política monetária do Federal Reserve (Fed, o banco central local). Embora uma “maioria substancial” do Comitê tenha apoiado um corte maior de 0,50 p.p. nas taxas de juros na reunião de setembro, houve sinais de que alguns membros tinham preferência por iniciar o ciclo com um corte mais modesto, devido às preocupações com a força da economia. Especificamente, a ata trouxe que “alguns participantes observaram que teriam preferido uma redução de 25 pontos-base nesta reunião, e alguns outros indicaram que poderiam ter apoiado tal decisão”.

A ata do Comitê de Política Monetária e os dados econômicos desta semana reforçaram nossa opinião de que o Fed deve moderar seu ritmo de redução de juros adiante. Assim, esperamos cortes de 0,25 p.p. nas duas reuniões restantes deste ano (em novembro e dezembro).

Enquanto isso, no Brasil…

Preços das carnes e de energia elétrica pressionaram a inflação em setembro

O IPCA registrou alta de 0,44% em setembro de 2024, elevando o acumulado em doze meses para 4,42%. O resultado ficou em linha com as expectativas. A principal contribuição para a alta veio dos preços da energia elétrica, que subiram 5,4% na variação mensal, reflexo da mudança da bandeira tarifária de “verde” para “vermelha 1” entre agosto e setembro. Os preços dos itens de alimentação no domicílio, com destaque para as carnes, também contribuíram para a elevação. Por outro lado, houve surpresa baixista nos preços de cinema. O item recuou 8,8% no mês, devido aos descontos da “semana do cinema”, trazendo alívio para a inflação de serviços.

Prevemos que a inflação continuará pressionada nos próximos meses, encerrando o ano acima do limite de tolerância (4,5%) para a meta do Banco Central. Fatores climáticos devem pressionar os preços de alimentos e energia neste final de ano, e a dinâmica dos preços das proteínas tem surpreendido. Projetamos que o IPCA encerrará 2024 com alta de 4,6%.

Para maiores detalhes, leia nosso relatório “IPCA: Energia e proteínas contribuem para alta de preços em setembro”.

Gabriel Galípolo é aprovado como novo Presidente do Banco Central a partir de 2025

Gabriel Galípolo, atual Diretor de Política Monetária do Banco Central (BCB), foi aprovado pelo Senado como o novo Presidente da autoridade a partir do ano que vem. O Presidente Lula oficializou a indicação de Galípolo à Presidência do BCB em 28 de agosto, e sua aprovação pelo Senado já era um movimento esperado. O indicado passou por uma sabatina de quatro horas na Comissão de Assuntos Econômicos (CAE). O colegiado aprovou a indicação por unanimidade, com 26 votos favoráveis e nenhum contrário. Galípolo assumirá a cadeira de Roberto Campos Neto, que encerrará seu mandato em 31 de dezembro.

Governo estuda reforma no Imposto de Renda e taxação de pessoas de alta renda como compensação

O Ministério da Fazenda está estudando estabelecer uma nova faixa de isenção do Imposto de Renda da Pessoa Física (IRPF). A ideia é isentar do IRPF quem recebe até R$ 5 mil por mês — o valor atual de isenção é de R$ 2.824, equivalente a dois salários-mínimos. Cálculos preliminares do governo apontam para um gasto entre R$ 28 bilhões e R$ 35 bilhões, segundo informações divulgadas pela imprensa. Como compensação, o governo estuda a criação de um imposto mínimo para pessoas de alta renda, com alíquota a ser definida entre 12% e 15%. Segundo o governo, a proposta é que a medida seja neutra do ponto de vista arrecadatório.

Dados corroboram cenário de desaceleração gradual da atividade econômica no 2º semestre

As vendas no varejo ampliado recuaram 0,8% em agosto ante julho, abaixo das expectativas. A maioria das atividades apresentou contração no mês. No entanto, na comparação com o mesmo período do ano passado, houve crescimento disseminado. Os dados corroboram nossa visão de que o consumo de bens crescerá a um ritmo moderado neste semestre, após um aumento mais forte do que o esperado na primeira metade do ano. Dito isso, os principais fundamentos de consumo permanecem encorajadores. Por exemplo, as concessões de crédito (com destaque para a modalidade de aquisição de veículos) e os salários reais continuam em alta.

No setor de serviços, as receitas reais caíram 0,4% em agosto ante julho, abaixo das expectativas. O indicador avançou 1,7% quando comparado ao mesmo período de 2023. O resultado deve ser analisado com cautela, devido à significativa revisão de dados realizada na pesquisa, que alterou a dinâmica do grupo de “Serviços Técnico-Profissionais”. Desconsiderando esse efeito, observamos sinais mistos entre as categorias de serviços. Em suma, o resultado de agosto reforça nossa visão de que o setor terciário crescerá no 3º trimestre, embora com sinais heterogêneos entre seus principais componentes.

Com relação ao PIB de 2024, continuamos a projetar crescimento de 3,1%.

Clique aqui para receber por e-mail os conteúdos de economia da XP

O que esperar da semana que vem

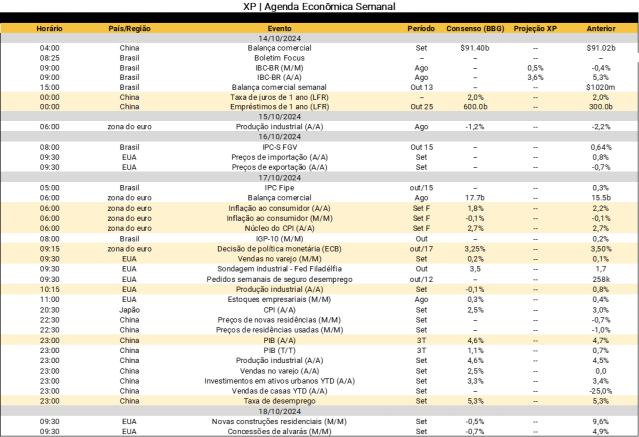

Na agenda internacional, diversos indicadores econômicos da China serão divulgados na semana que vem. Destacamos os dados de inflação ao consumidor e ao produtor (sábado); comércio exterior (domingo); produção industrial, vendas no varejo, taxa de desemprego, investimentos e PIB (5ª-feira). Os dados são referentes a setembro e, no caso do PIB, ao 3º trimestre. Na Zona do Euro, destaque para a leitura final da inflação ao consumidor e decisão de política monetária pelo BCE (5ª-feira). No mesmo dia, serão divulgados os dados de vendas no varejo nos EUA referentes a setembro. Ademais, diversos Diretores de bancos centrais de países desenvolvidos falarão publicamente, podendo dar sinalizações adicionais sobre os próximos passos de política monetária. O mercado também espera o anúncio de novas medidas de estímulo econômico na China amanhã.

No Brasil, agenda pouco movimentada na próxima semana. Na 2ª-feira, o Banco Central divulgará o IBC-Br referente a agosto – trata-se de uma proxy mensal do PIB. Após a aprovação de Gabriel Galípolo para a Presidência do Banco Central, a expectativa fica para o anúncio de outros Diretores da autoridade monetária.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)