Resumo

A semana contou com sinais mistos nos PMIs – uma sondagem com empresários para entender as perspectivas das condições econômicas e de negócios nos países – para os Estados Unidos e zona do euro. Enquanto, o primeiro mostrou resultados maiores do que o esperado pelo mercado, indicando que os EUA têm que seguir atentos às próximas divulgações antes de iniciar seu ciclo de cortes de juros, a zona do euro mostrou resultados mais fracos, o que corrobora o arrefecimento da economia europeia.

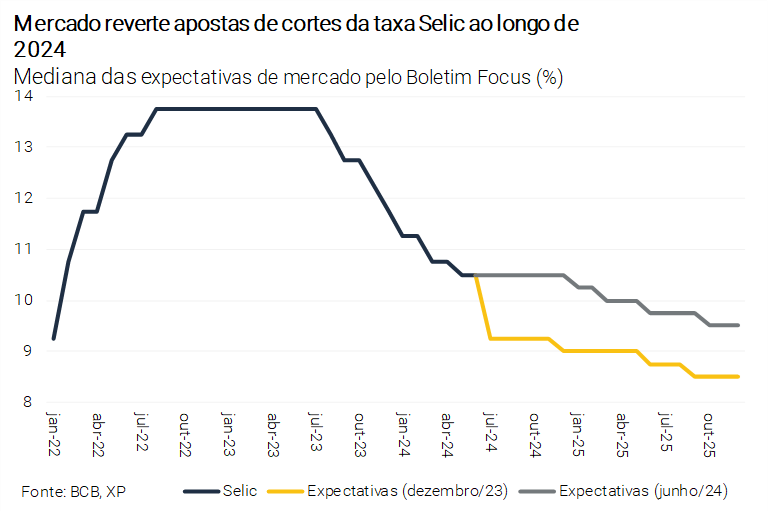

No Brasil, o Copom manteve a taxa Selic em 10,50%, justificando a interrupção do ciclo de flexibilização monetária pelas incertezas globais e locais, além da piora das expectativas inflacionárias. A decisão foi unânime, reforçando, em nossa opinião, o compromisso do Comitê em atingir a meta de inflação.

O Presidente Lula se reuniu com os Ministros da Junta de Execução Orçamentária para discutir a revisão de gastos públicos em meio às incertezas fiscais e impactos sobre a taxa de câmbio.

Cenário internacional

Nos EUA, diretores do Fed esperam sinais adicionais de alívio na inflação

A semana contou com discursos de alguns diretores do Fed, banco central dos EUA. As autoridades estão buscando mais evidências de que a inflação está arrefecendo, além de monitorarem os dados do mercado de trabalho. Austan Goolsbee, por exemplo, Presidente do Fed de Chicago, classificou os dados recentes de inflação como “excelentes”. Por sua vez, outras autoridades do Fed parecem mais céticas. A Presidente do Fed de Dallas, Lorie Logan, afirmou que, embora os dados recentes mostrem que a inflação está arrefecendo, é necessário que haja “vários outros meses com esses dados para realmente termos confiança em nossa perspectiva de que estamos caminhando para 2%” (tradução própria). Por fim, o representante de Nova Iorque, John Williams, prevê que os juros “caiam gradualmente nos próximos dois anos, refletindo o fato de que a inflação está voltando à meta de 2%”.

Projetamos que o Fed começará a cortar sua taxa básica de juros apenas em dezembro, mas leituras de inflação benignas podem convencê-lo a começar antes, possivelmente em setembro.

Salários surpreendem para cima na zona do euro e reforçam cautela no corte de juros

Em linha com as expectativas de mercado, a inflação ao consumidor na zona do euro subiu 0,2% em maio comparado a abril. O núcleo de inflação, que exclui itens voláteis como energia e alimentos, subiu para 2,9% na métrica acumulada em 12 meses, em comparação com 2,7% no mês anterior. No mercado de trabalho, os salários cresceram 5,3% no 1º trimestre de 2024 em relação ao mesmo período do ano passado – o maior ritmo desde o último trimestre de 2022. Esta tem sido uma das principais preocupações do Banco Central Europeu (BCE), dada sua transmissão para a inflação de serviços, que permanece alta.

Os dados reforçaram a necessidade de cautela no ciclo de redução de juros. Projetamos que o BCE deixará as taxas de juros inalteradas na reunião de julho, após ter iniciado a flexibilização monetária no começo de junho. Nosso cenário considera três cortes de juros (de 0,25 p.p.) até o final deste ano.

Bancos centrais da China e Reino Unido mantêm juros

A semana também contou com algumas decisões de política monetária pelo mundo. O Banco Popular da China (PBoC, na sigla em inglês) deixou inalteradas suas taxas de juros de referência, em linha com as expectativas. A taxa de empréstimos de 1 ano (LPR) permaneceu em 3,45%, enquanto a taxa de 5 anos foi mantida em 3,95%. A maioria dos empréstimos baseia-se na referência de 1 ano, ao passo que os juros de 5 anos influenciam a concessão de hipotecas. Em linhas gerais, a economia chinesa ainda encontra dificuldades para ganhar tração e cumprir a meta de crescimento de 5% em 2024.

No Reino Unido, o Banco da Inglaterra (BoE, em inglês) manteve a taxa de juros em 5,25%, em decisão novamente dividida. O comunicado pós-reunião sugeriu que mais diretores estarão dispostos a reduzir juros à frente. Além disso, o documento transmitiu uma visão otimista sobre o cenário econômico, mencionando dados de atividade mais fortes do que o antecipado e inflação seguindo trajetória contínua de moderação. Acreditamos que o BoE iniciará o ciclo de afrouxamento monetário em agosto.

PMIs mostram sinais distintos na Europa e EUA

A semana contou com a divulgação dos PMIs – uma sondagem com empresários para entender as perspectivas das condições econômicas e de negócios nos países – nas principais economias. Na zona do euro, o índice industrial caiu para 45,6 em junho e o de serviços, para 52,6. Destaque para a Alemanha, cujo PMI industrial passou de 45,4 para 43,4, interrompendo três leituras de alta. Já nos Estados Unidos, tanto a métrica industrial (51,7) quanto a de serviços (55,1) surpreenderam positivamente. Acima de 50 pontos, o indicador indica expansão da atividade.

Desse modo, os dados reforçam momentos distintos das duas economias e as respectivas abordagens dos bancos centrais. O arrefecimento da economia europeia é insumo para os cortes de juros na região, enquanto o Fed ganha mais elementos para seguir em compasso de espera até iniciar o ciclo de afrouxamento monetário.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Enquanto isso, no Brasil…

Copom mantém a taxa Selic em 10,50% em decisão unânime

O Comitê de Política Monetária do Banco Central do Brasil (Copom) interrompeu o ciclo de corte de juros, conforme amplamente esperado. A decisão de manter a taxa Selic em 10,50% foi unânime, reforçando, em nossa opinião, o compromisso do Comitê em atingir a meta de inflação. Em linhas gerais, o comunicado pós-decisão veio em linha com as nossas expectativas, que comentamos no relatório “Esquenta do Copom”.

O Copom justificou a pausa argumentando que “o cenário global incerto e o cenário doméstico marcado por resiliência na atividade, elevação das projeções de inflação e expectativas desancoradas demandam maior cautela.” Com relação aos próximos passos, o Copom afirmou que “a política monetária deve se manter contracionista por tempo suficiente”, reforçando a necessidade de consolidar “não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas”.

Consideramos que a decisão e a comunicação do Copom são consistentes com o nosso cenário de taxa Selic em 10,50% até o final de 2025.

Para detalhes, leia o relatório completo “Copom: Decisão unânime e compromisso com a meta”.

Governo inicia esforço para discutir revisão de gastos públicos

O Presidente Lula se reuniu com os Ministros da Junta de Execução Orçamentária para discutir a revisão de gastos públicos em meio às incertezas fiscais e alta do dólar. Ele indicou disposição para cortar despesas, desde que não afetem os mais pobres, além de destacar a importância de manter os pisos constitucionais de saúde e educação.

Segundo o jornal “O Estado de S. Paulo”, a equipe econômica estuda medidas imediatas, como contingenciamento de despesas e revisão de cadastros de benefícios assistenciais, além de ações de longo prazo que incluem Propostas de Emenda à Constituição (PEC) para permitir maior flexibilidade orçamentária, com a ampliação da Desvinculação de Receitas da União (DRU) para abranger recursos destinados aos mínimos de saúde. O objetivo é aliviar a rigidez do orçamento público e sinalizar comprometimento com a meta fiscal deste ano. A DRU não afeta nosso cenário de déficit fiscal de 0,6% do PIB em 2024, mas pode dar maior espaço para o governo realocar despesas nos próximos anos.

STF forma maioria para derrubar partes da Reforma da Previdência

O Supremo Tribunal Federal deu continuidade ao julgamento de um conjunto de ações para declarar a inconstitucionalidade de alguns trechos da Reforma da Previdência aprovada em 2019. Os pontos discutidos foram os trechos que instituíam, em cenário de déficit (i) alíquotas progressivas no RPPS – regime de previdência especial destinado aos servidores públicos – a depender da remuneração dos servidores; (ii) contribuição extraordinária para custeio da previdência; (iii) a nulidade da aposentadoria que foi concedida pelo regime RPPS, mas na qual não houve recolhimento de contribuição ao regime geral por parte do segurado. Além disso, também foi julgado inconstitucional o tratamento diferenciado que as mulheres recebem a depender do regime de previdência inserido (RPPS, para os servidores públicos, ou RGPS, para o público geral). O julgamento, no entanto, foi suspenso no último voto, do ministro Gilmar Mendes.

A maior preocupação do governo está na revisão das alíquotas progressivas, que prevê variação da alíquota de acordo com a faixa salarial do trabalhador. O objetivo dessa medida foi tornar mais justo e equilibrado o sistema, por meio de contribuições proporcionais. O impacto fiscal total seria deficitário em R$ 497,9 bilhões caso todos os pedidos fossem acatados pelo STF, segundo consta no anexo de riscos fiscais da lei de diretrizes orçamentárias. Mas ressaltamos que essa conta considera também processos que estão fora da pauta do STF neste momento, não se limitando, portanto, ao que foi avaliado até o pedido de vista ontem.

Gráfico da Semana

Clique aqui para receber por e-mail os conteúdos de economia da XP

O que esperar da semana que vem

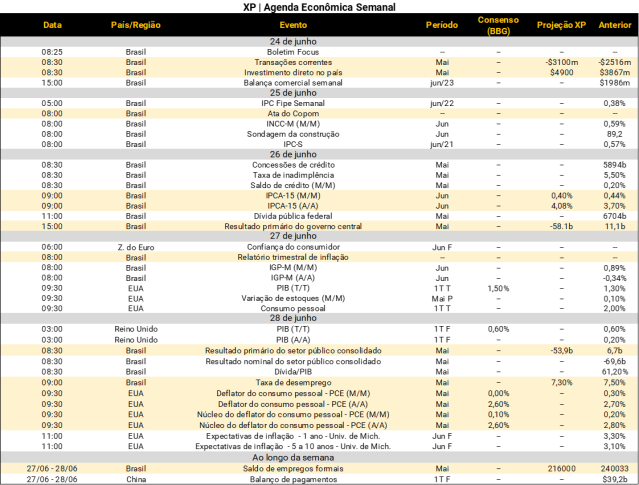

Na agenda internacional, o principal evento será a publicação, na 6ª-feira, do deflator dos gastos de consumo (PCE deflator, em inglês) referente a maio – o indicador de inflação preferido do Fed. Além disso, diversos dirigentes de bancos centrais de economias desenvolvidas falarão publicamente ao longo da semana, incluindo o Fed nos Estados Unidos, BCE na zona do euro e Banco da Inglaterra no Reino Unido. Também de grande importância, as sondagens empresariais PMI de junho serão divulgadas nos Estados Unidos e na Europa – o índice PMI é uma sondagem com empresários para entender as perspectivas das condições econômicas e de negócios nos países. Na 5ª-feira, destaque para a leitura final do PIB do primeiro trimestre nos EUA. A leitura preliminar registrou crescimento trimestral anualizado de 1,3%.

No Brasil, a agenda traz divulgações relevantes para a política monetária. Na 3ª-feira, o Banco Central publica a ata da última reunião do Copom, onde teremos detalhes sobre a decisão de manutenção da taxa Selic em 10,50%; na 5ª-feira, o Relatório Trimestral de Inflação será publicado pela autoridade monetária. Além disso, o IBGE divulgará o IPCA-15 (prévia da inflação mensal) de junho na 4ª-feira. Em relação ao mercado de trabalho, o Caged deve ser divulgado na 5ª-feira, enquanto a PNAD está marcada para 6ª-feira. Do lado fiscal, mas ainda sem data definida, o Tesouro Nacional divulgará os resultados do governo central, enquanto o Banco Central publicará as estatísticas do setor público consolidado na 6ª-feira. Por fim, e provavelmente com menor impacto nos mercados, o Banco Central publicará as estatísticas do setor externo na 2ª-feira e a nota do mercado de crédito na 4ª-feira referentes a maio. Veja as nossas projeções abaixo.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)