Destaques

- Sinalização de ajuste monetário mais rápido nos EUA gera volatilidade nos mercados, mas a elevação dos preços das commodities é favorável às economias emergentes;

- As surpresas positivas recentes não alteram o cenário de enfraquecimento da economia brasileira. Mantemos nossa projeção de estabilidade do PIB em 2022 e crescimento moderado de 1,2% em 2023;

- A inflação está mais pressionada que o esperado no curto prazo, mas a projeção de elevação do IPCA em 2022 permanece em 5,2%. Para 2023, projetamos alta de 3,25%;

- Esperamos que as contas públicas apresentem déficit de 0,6% em 2022. Há chances de melhor desempenho da arrecadação, a tendência de elevação da dívida se mantém;

- A apreciação recente da taxa de câmbio deve ser vista com cautela. Mantemos, por ora, as projeções de R$/US$ 5,70 no final de 2022 e R$/US$ 5,30 no final de 2023, devido aos riscos fiscais e políticos;

- O Copom sinalizou redução no ritmo de alta dos juros para março, como esperado. Isto posto, ajustamos ligeiramente nossa projeção para a taxa Selic no final do ciclo de aperto monetário (de 11,50% para 11,75%), por conta da pressão de inflação renovada pela alta recente das commodities.

Editorial – Pressão de inflação global continua apesar da sinalização de alta de juros nos EUA

O ajuste monetário nos EUA deverá ser mais rápido que o inicialmente previsto. O Fed (banco central americano) sinaliza subir 3-4 vezes a taxa básica de juros em 2022 (ao ritmo de 0,25 p.p.), e não descarta promover mais elevações ou adotar um ritmo mais acelerado.

As bolsas globais caíram recentemente, mas os preços das comodities continuaram a subir. Isso significa que, por ora, as pressões de inflação global permanecem. Pode ser apenas uma questão de defasagem – que se acentua por questões idiossincráticas como a crise na Ucrânia e o clima seco demais no sul do Brasil. Porém, pode ser um sinal de que o ajuste global necessitará de um ajuste bem mais forte nos juros nas economias desenvolvidas. Este é um cenário de risco para economias emergentes, como o Brasil.

Na cena doméstica, os principais desafios são a redução das pressões inflacionárias e a retomada de credibilidade da agenda de sustentabilidade da dívida pública. Devemos ter cuidado com medidas que tentam endereçar uma e acabam piorando a outra, como a proposta da redução de tributos sobre combustíveis.

Seguimos confiantes que a inflação cederá ao longo do ano, devido à política monetária mais apertada no Brasil e no mundo. A valorização recente da taxa de câmbio também pode ajudar, mas ainda temos dúvida se tal dinâmica será sustentável, dadas as incertezas eleitorais.

Mantivemos a maioria de nossas projeções em comparação ao relatório de janeiro. Projetamos estabilidade do PIB e recuo da inflação para 5,2%. Dito isso, fizemos um pequeno ajuste na projeção para a taxa Selic no final do atual ciclo de aperto monetário (de 11,50% para 11,75% em março).

Se a pressão global dos preços das commodities persistir, a desinflação poderá ser mais lenta e os juros podem subir mais. No lado doméstico, o importante será monitorar as propostas econômicas dos candidatos à Presidência da República, algo que deverá ficar mais claro nos próximos meses.

Pano de fundo global: Ajuste monetário mais rápido nos EUA é desafio para emergentes

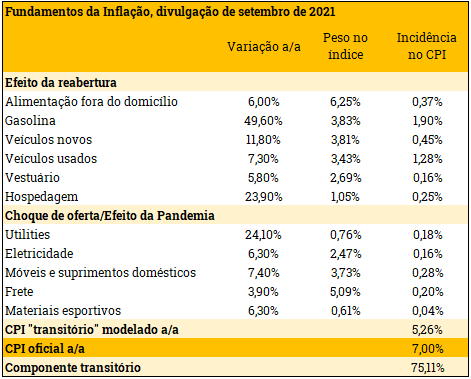

O Fed sinaliza política monetária mais restritiva para reduzir a pressão inflacionária nos Estados Unidos. O posicionamento do banco central americano tornou-se mais duro, à medida que os membros do FOMC (Comitê de Política Monetária) demonstraram maior preocupação com a persistência da inflação, que chegou a 7% no final de 2021. No entanto, acreditamos que cerca de 75% da inflação têm natureza transitória. Em relação à atividade, o forte crescimento do PIB no 4º trimestre sustentou a sinalização de elevação dos juros. A expansão da economia americana foi impulsionada principalmente pelo sólido desempenho dos investimentos (expansão de 32%). Em 2022, acreditamos que a economia dos Estados Unidos crescerá 3,8%.

Três aumentos em 2022, quatro em 2023. Atualmente, projetamos o início da alta de juros em março (anteriormente em junho) e elevação das taxas em 0,25% três vezes este ano e quatro vezes no ano que vem, chegando ao patamar de 2%. Também esperamos que o Fed inicie o processo de redução de seu balanço patrimonial em julho, com diminuição de US$ 100 bilhões por mês até o montante de US$ 7 trilhões. Mantemos uma visão mais otimista que a expectativa do mercado, e estimamos a taxa de juros neutra em torno de 2%.

Na China, o o banco central anunciou novas rodadas de estímulos monetários, com o intuito de levar o crescimento econômico acima de 5%. A atividade local segue abaixo dos padrões históricos e a inflação permanece moderada, ao redor de 1,5%. A autoridade monetária enfatizou a necessidade de apoiar o mercado imobiliário para amenizar os choques econômicos decorrentes dos problemas do Grupo Evergrande. Esperamos novas reduções das taxas de juros, até que a economia chinesa volte a mostrar crescimento superior a 5%.

Os elevados preços das commodities beneficiam as economias da América Latina. Esperamos que 2022 seja mais um ano positivo para os metais (após alta de aproximadamente 30% em 2021) devido à forte demanda global por matérias-primas e ao maior interesse por investimentos em energia limpa. Em relação ao petróleo, esperamos que os preços do tipo WTI encerrem este ano em torno de US$ 80/ barril. A produção dos Estados Unidos deve aumentar em 2022, enquanto o crescimento econômico global deve arrefecer, diminuindo a pressão sobre os preços do petróleo. Dito isso, o índice geral de commodities (CRB) continuou a ser negociado em patamares historicamente altos, o que não deve ser revertido no curto prazo. Para os países da América Latina, a elevação dos preços de commodities manterão os termos de troca em trajetória favorável, dando sustentação à atividade econômica.

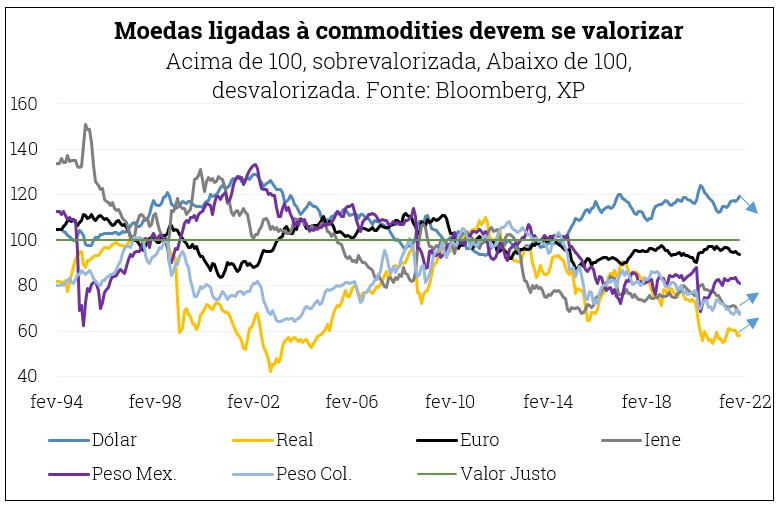

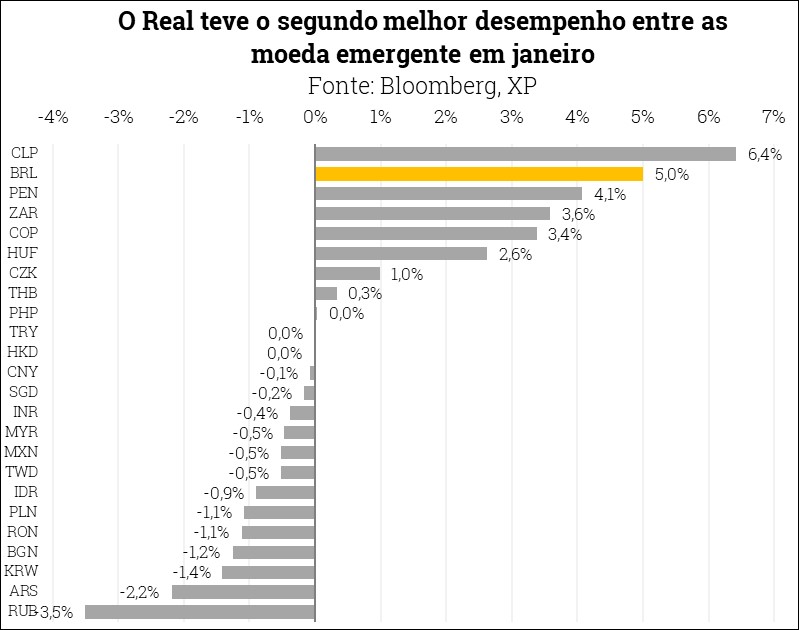

Esperamos que 2022 seja um bom ano para as moedas latino-americanas. Em janeiro, as taxas de câmbio nominal da região apreciaram de forma expressiva. Os mercados acionários também melhoraram, mas permanecem bastante desvalorizados em relação aos níveis pré-pandemia. Acreditamos que a combinação entre câmbio depreciado, ações em níveis inferiores aos sugeridos pelos fundamentos e aumento das taxas de juros culminarão em ingresso líquido de capitais substancial nas economias da América Latina no curto prazo. Por fim, os fundamentos também apontam para o euro e o yuan mais fortes que o dólar americano em 2022 (projetamos 1,20 e 6,30, respectivamente).

Clique aqui para receber por e-mail os conteúdos de economia da XP

Brasil: Encarando o ajuste global

Atividade – Dados melhores não revertem tendência de desaceleração

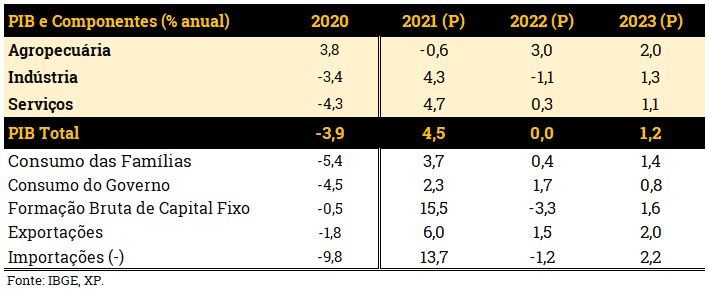

Alguns indicadores de atividade surpreenderam positivamente as expectativas no último mês. As divulgações mais recentes de produção industrial, vendas no varejo e receitas de serviços interromperam uma série de resultados negativos na margem. Por exemplo, o forte crescimento do setor manufatureiro em dezembro (quase 3%), puxado sobretudo pela fabricação de veículos, veio após seis meses consecutivos de contração. Com isso, nossa estimativa para o PIB do 4º trimestre de 2021 passou de recuo de 0,2% – conforme publicado no início de janeiro – para elevação de 0,2% em comparação ao trimestre imediatamente anterior, com ajuste sazonal (e de 0,7% para 1,2% em relação ao 4º trimestre de 2020). Considerando essa nova estimativa, o efeito de carrego estatístico (carry-over) deixado para o PIB de 2022 seria nulo. Os resultados oficiais serão disponibilizados pelo IBGE em 04/03.

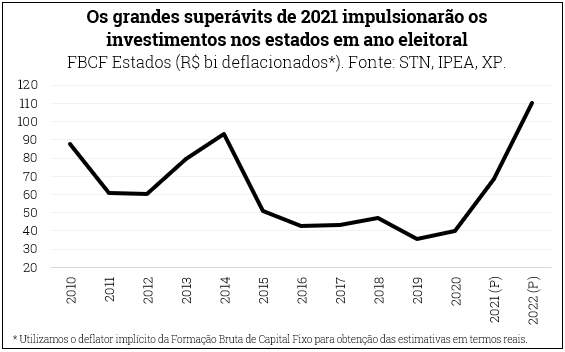

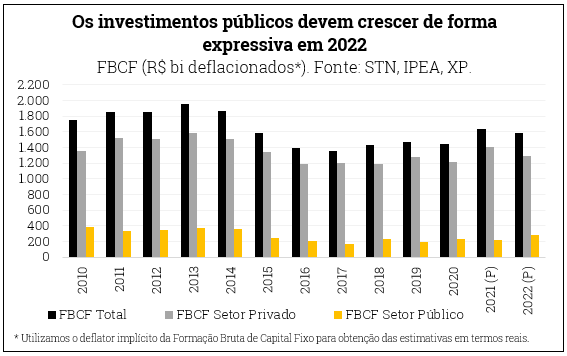

A economia brasileira deve registrar crescimento no início deste ano. Por ora, projetamos expansão de 0,6% para o PIB do 1º trimestre de 2022 ante o 4º trimestre de 2021. A normalização de segmentos de serviços puxada pelo aumento da mobilidade (em que pese algum efeito baixista da disseminação da variante Ômicron), a recuperação do nível de emprego e o aumento dos investimentos públicos – principalmente pelos governos estaduais, que tiveram superávit expressivo no ano passado – explicam parte relevante da projeção de avanço do PIB no período. Embora a agropecuária deva apresentar variação positiva na comparação trimestral, vale ressaltar que algumas quebras de safras de grãos, especialmente na região Sul do Brasil, vêm causando revisões importantes nas previsões para o setor primário este ano. Por exemplo, nossa expectativa de crescimento passou de 4,2% para 3,0%.

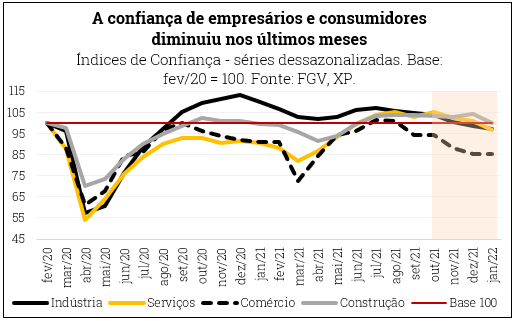

Os próximos trimestres, entretanto, devem ser marcados pelo enfraquecimento do PIB. Os níveis deprimidos da renda real, a piora da confiança das famílias e empresários e, principalmente, os efeitos da política monetária contracionista sobre consumo e investimentos privados (por exemplo, as concessões de crédito continuam em rota de desaceleração) sugerem encolhimento da atividade econômica a partir do 2º trimestre. O bom desempenho das exportações, como reflexo da demanda externa e dos preços internacionais de commodities ainda em patamares favoráveis deve compensar parcialmente esses fatores.

Com base nos fatores elencados acima, mantemos a projeção de estabilidade do PIB em 2022, após contração de 3,9% em 2020 e aumento de 4,5% em 2021.

Também não alteramos o prognóstico para 2023, quando esperamos crescimento de 1,2%. O quadro de recuperação moderada da atividade no próximo ano incorpora, como elementos fundamentais, a flexibilização da política monetária (após convergência da inflação em direção às metas) e a preservação do arcabouço fiscal que visa à sustentabilidade da dívida pública a longo prazo.

Inflação – Sem alívio no início do ano

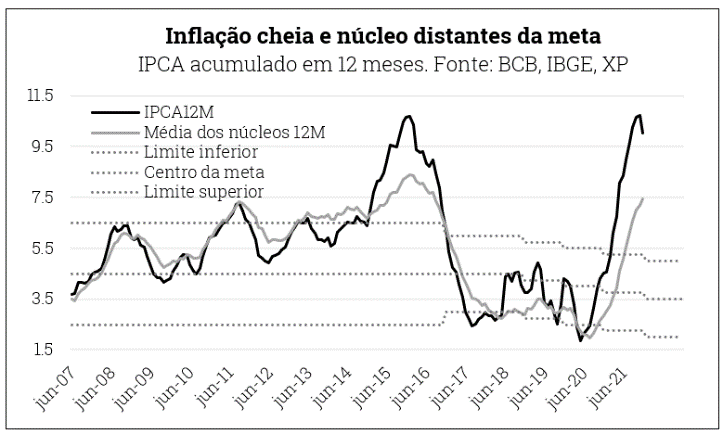

Não alteramos nosso cenário de inflação (IPCA) desde o último relatório mensal, que permanece em 5,2% para 2022 e 3,25% para 2023. Isto posto, a inflação se mostrou mais pressionada que o esperado no início deste ano. O IPCA-15 de janeiro, primeira prévia da inflação no ano, mostrou pressão em diferentes setores da economia. A média dos núcleos, medidas que capturam tendência subjacente da inflação, segue rodando acima de 10% na margem. E quando olhamos para os preços aos produtores, enxergamos pressões de repasse adicional da alta de custos ao longo dos próximos meses.

Ademais, o aumento dos preços das commodities em janeiro, especialmente do petróleo, contribui para o cenário de inflação mais persistente. A recente apreciação da taxa de câmbio mitiga parte, mas não todo o impacto sobre os preços domésticos.

Mesmo com a maior pressão no curto prazo, a inflação em 12 meses deverá ceder ao longo do ano. Essa expectativa reflete tarifas de eletricidade mais baixas (projetamos deflação de 6% em 2022) e acomodação dos preços de alimentos e gasolina (estimamos elevação de 4,5% e 5%, respectivamente). Esses três itens responderam por 57% da inflação ao consumidor vista em 2021.

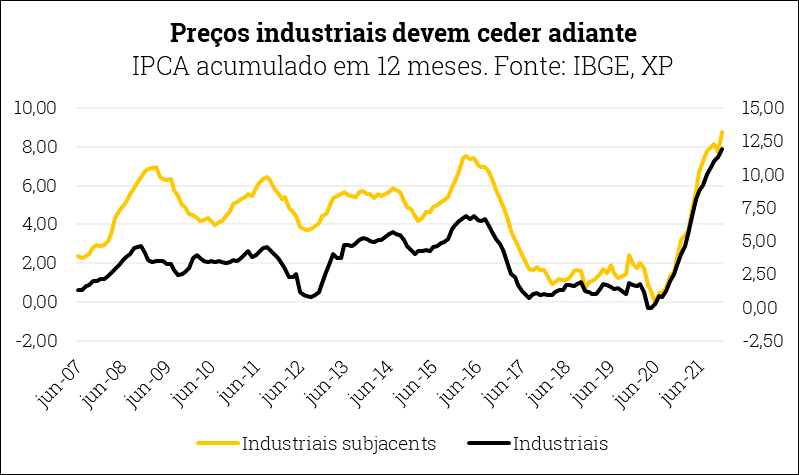

Também esperamos moderação na inflação de bens industrializados, apesar do risco mais elevado. Os preços de bens industriais devem registrar alta mais moderada daqui para frente, passando de 12% em 2021 para 4,6% em 2022, conforme as cadeias de suprimentos e a demanda internacional por esses bens se normalizem, e a demanda doméstica perca ímpeto. No entanto, o grau de incerteza em torno desta temática segue elevado. A escassez de insumos observada desde o princípio da pandemia vem impactando negativamente a produção da indústria brasileira e segue como uma das maiores preocupações do setor.

Neste sentido, a pesquisa da confiança da indústria publicada pelo IBRE/FGV recentemente mostrou que a elevação dos custos impacta de forma heterogênea as empresas. O impacto foi mais expressivo para a indústria de bens intermediários (72,3%). Adiante, as empresas esperam que a normalização da entrega de matérias-primas ocorra ainda em 2022, em diferentes momentos do ano a depender do setor.

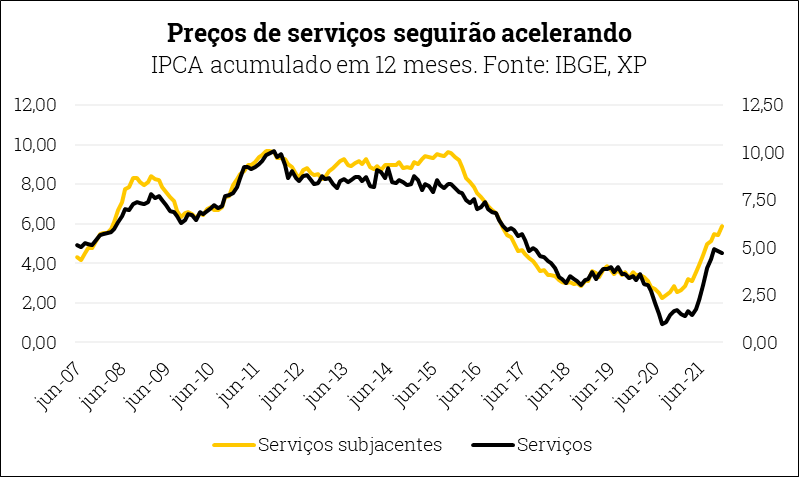

Por fim, a inflação de serviços continuarão subindo. Este segmento, que apresentou inflação de 1,7% em 2020 e 4,7% em 2021, ainda permanecerá pressionado pela alta de custos e salários, além da normalização da economia. Projetamos alta de 5,6% em 2022, exercendo impacto de 1,9 p.p. sobre a inflação geral deste ano (5,2%).

Para 2023, mantemos a expectativa de inflação na meta (3,25%). Em nosso cenário base, a taxa Selic atingirá 11,75% em março, e ficará neste patamar pelo menos até as eleições.

Clique aqui para receber por e-mail os conteúdos de economia da XP

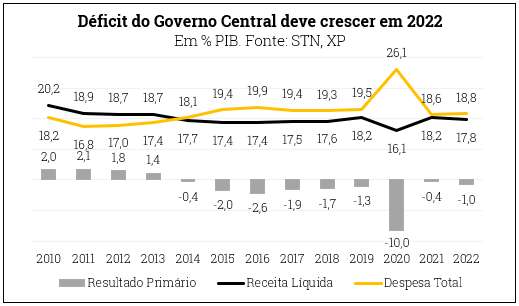

Fiscal – Riscos permanecem no radar em 2022

O ano de 2021 registrou o primeiro superávit primário desde 2013… Os dados divulgados recentemente mostraram resultado positivo de R$ 64,7 bilhões (0,7% do PIB) no ano passado. Na composição, o governo central encerrou o ano com déficit de R$ R$ 35,8 bilhões (0,4% do PIB), enquanto os governos regionais tiveram forte superávit de R$ 97,7 bilhões (1,1% do PIB). Detalhamos o resultado fiscal de 2021 e suas implicações para o futuro em relatório especial recente.

…mas 2022 deve retornar ao terreno negativo. A estagnação da atividade econômica e a (provável) desinflação dos preços de commodities resultarão em arrecadação mais modesta este ano, tanto para a União quanto para os entes subnacionais. Pelo lado da despesa, a alteração do teto de gastos (emendas constitucionais nº 113 e 114/2021) e o fim da restrição imposta pela lei complementar nº 173/2020 aos entes subnacionais permitirão maiores despesas.

Assim, estimamos déficit de 0,6% do PIB para o setor público consolidado, com saldo negativo de 1,0% para o Governo Central e superávit de 0,4% para os governos regionais.

Existem riscos relevantes a monitorar. Avaliamos que algumas propostas têm impacto potencial significativo nas contas públicas. Do lado da receita, os principais correspondem ao reajuste da tabela do IRPF, à desoneração do diesel e à desoneração do IPI. Combinadas, essas propostas reduziriam a arrecadação federal em R$ 56,5 bilhões (0,6% do PIB) em 2022. Importante lembrar que, no caso do IPI e do IR, as perdas seriam compartilhadas com os entes subnacionais.

O maior risco às despesas ocorre por conta dos reajustes salariais aos servidores públicos.Uma correção linear da remuneração dos servidores de todos os Poderes igual à inflação acumulada em 2021 teria impacto adicional de R$ 30,9 bilhões (além do 1,7 bilhão já previsto no orçamento). Entretanto, essas medidas não elevam a despesa total, apenas ocupam espaço no teto que seria destinado a custeio e investimento.

Mas também há fatores positivos. Embora nosso cenário considere desinflação de preços de commodities, o que se verificou nesse início do ano foi um movimento até elevação de tais preços, especialmente do petróleo. Portanto, não descartamos novas surpresas com a arrecadação tributária em 2022.

Se as receitas repetirem o desempenho visto em 2021, não descartamos resultado primário consolidado próximo a zero, ou até ligeiramente positivo. Nesse cenário, a receita líquida do Governo Central teria um ganho de 0,4 p.p. do PIB em relação ao nosso cenário base, levando o déficit do Setor Público a 0,2% do PIB. Se a execução das despesas também ficar abaixo do planejado (como costuma ocorrer), pode haver um pequeno superávit ao fim do ano – mas não consideramos essa hipótese em nossas contas.

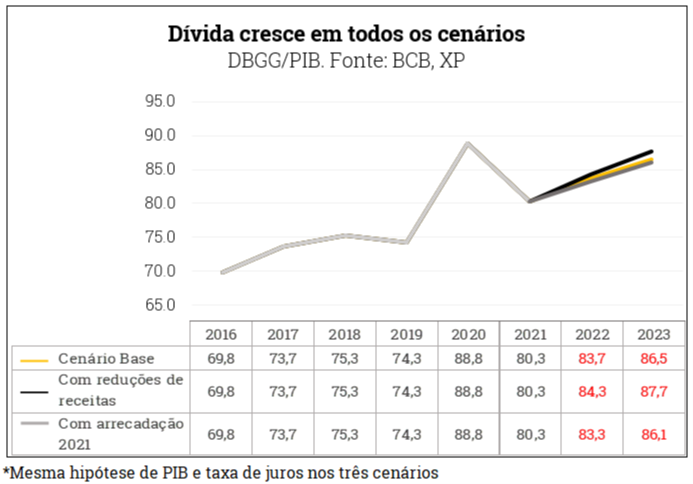

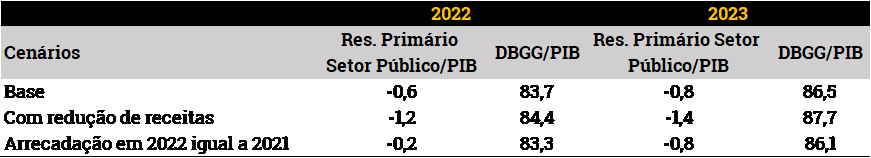

Mesmo nos cenários mais favoráveis, a Dívida Bruta do Governo Geral (DBGG) continua a subir. Isso decorre especialmente da estagnação do PIB e da alta da taxa de juros, que devem pesar em 2022. Vale lembrar que nosso cenário prevê continuidade do ciclo de aperto monetário pelo Banco Central, afetando o custo da dívida pública em todo horizonte de análise.

Promover reduções de tributos sem uma efetiva consolidação fiscal ampliaria a tendência de crescimento da dívida pública. Mostramos um exercício simples na tabela abaixo, em que variamos apenas o resultado primário conforme nossos cenários, deixando as outras variáveis inalteradas. Com base nas informações disponíveis, consideramos que os impactos nas receitas descritos na tabela 1 perdurarão no exercício de 2023. Além disso, adotamos a hipótese de que a redução de receita provocaria uma queda de mesma magnitude no saldo primário dos entes subnacionais.

A DBGG mostra uma diferença de 1,6 p.p. no final de 2023 quando comparados os dois cenários alternativos. É importante ressaltar que, na ausência de uma trajetória sustentável para a dívida pública, a redução das receitas pode aumentar as taxas de juros e afetar negativamente o crescimento do PIB, piorando a tendência do endividamento público.

Setor Externo – Apreciação recente do real deve ser vista com cautela

Em janeiro, o desempenho do real contra o dólar foi o segundo melhor entre países emergentes selecionados pela Bloomberg, com apreciação de 5,0%. As taxas de juros em alta e a reaceleração dos preços de commodities ajudaram a atrair o fluxo financeiro global ao Brasil. O fluxo se intensificou mesmo com a perspectiva de juros mais elevados nos EUA.

Os dados do Balanço de Pagamentos divulgados pelo banco central ilustram esse fluxo favorável. Até o dia 21 de janeiro, houve entradas líquidas de quase US$ 2 bilhões de Investimentos em Carteira Negociados no Mercado Doméstico, das quais pouco mais de US$ 1,6 bilhão em Ações e Fundos de Investimentos. Números positivos também são vistos no fluxo cambial do segmento financeiro, que acumularam influxo de US$ 4,9 bilhões até o dia 28, terceiro melhor resultado desde o início de 2019.

Conforme dissemos em nosso relatório publicado no dia 1º de fevereiro, os fundamentos indicam apreciação do real no médio prazo. Em nossos modelos, o “valor justo” para a taxa de câmbio brasileira estaria entre R$/US$ 4,20 e R$/US$ 4,75. No entanto, isso não deve se realizar no curto prazo devido aos riscos embutidos no país, notadamente os fiscais, que tornaram o real um “patinho feio” entre as moedas emergentes durante a pandemia.

Mantemos, por ora, nossas projeções de taxa de câmbio mais depreciada, por conta dos riscos fiscais e políticos ainda latentes. Não vemos alívio significativo para o cenário fiscal do Brasil nos próximos meses. E o calendário eleitoral deve manter a incerteza política em níveis altos. Vale mencionar também que o aperto da política monetária nos Estados Unidos pode afetar o fluxo de capital estrangeiro para mercados emergentes.

Projetamos a taxa de câmbio em R$/US$ 5,70 no final de 2022. Para o final de 2023, por sua vez, esperamos alguma apreciação, com a paridade chegando a R$/US$ 5,30.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Política Monetária – Aproximação do momento de “parar pra ver”

Depois de elevar os juros por quase um ano, o Copom dá sinais de que se aproxima o momento de uma pausa para avaliação. No comunicado que acompanhou sua última reunião, o comitê salientou que antevê uma redução no ritmo de alta de juros adiante, mencionando “o estágio do ciclo de aperto, cujos efeitos cumulativos se manifestarão ao longo do horizonte relevante”.

Acreditamos que a sinalização é consistente com nosso cenário central, em que o Copom entregará uma alta final – a um ritmo mais moderado – em março. Porém, reconhecemos que a pressão inflacionária de curto prazo tem sido mais intensa do que esperávamos. A alta recente de commodities deve manter a inflação de custos pressionada por mais alguns meses.

Assim, após a última reunião do Copom (dia 2 de fevereiro), ajustamos nossa projeção para a reunião de março: agora vemos aumento de 1,0 p.p. (antes: 0,75 pp), levando a taxa Selic para 11,75% no final do ciclo.

Olhando adiante, se estivermos corretos sobre o cenário de desinflação, o Copom encontrará espaço para iniciar a distensão monetária no final de 2022.

Projetamos um corte de 0,50 p.p. em dezembro, levando a Selic para 11,25% no fechamento deste ano. Em 2023, a flexibilização gradual deve continuar, até a taxa básica atingir 7,50%, patamar que consideramos neutro (em termos nominais).

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)