Neste relatório trazemos nossas estimativas para os resultados do 3T23 na cobertura de TMT: TIMS3, VIVT3, DESK3, FIQE3, BRIT3, ELMD3, POSI3, TOTS3, LWSA3, BMOB3, INTB3, ALLD3 e ZENV. Para os ISPs no setor de telecomunicações, destacamos os desafios apresentados por um ambiente macroeconômico desafiador e uma concorrência acirrada, levando a dificuldades em repassar aumentos de preços aos consumidores. O destaque positivo vai para o crescimento da receita da Desktop, enquanto a Unifique decepciona mais uma vez. Em relação às principais empresas de telecomunicações (Vivo e TIM), esperamos que as estratégias da Vivo nos segmentos pós-pagos e fixos e as iniciativas de crescimento da receita da TIM entreguem resultados fortes. No setor de tecnologia, esperamos que a TOTVS seja o destaque positivo devido à sua geração de caixa e resiliência nos linhas de negócios, mas com Techfin enfrentando incertezas macroeconômicas do cenário vigente. A Intelbras deve ser o destaque negativo do trimestre.

Setor de Telecomunicações: Temos uma perspectiva neutra sobre os resultados do 3T23 para os ISPs em nossa cobertura, incluindo BRIT3, FIQE3 e DESK3. É importante notar que as condições macroeconômicas desafiadoras e a intensificação da concorrência tiveram um efeito adverso nas adições líquidas totais. A combinação de maior concorrência e um ambiente econômico difícil tornou desafiador repassar aumentos de preços aos consumidores. No lado positivo, destacamos a Desktop por alcançar um forte crescimento na receita por meio de uma combinação de expansão orgânica e inorgânica. Voltando nossa atenção para as principais empresas de telecomunicações, antecipamos fortes desempenhos financeiros tanto da Vivo quanto da TIM no 3T. As iniciativas estratégicas da Vivo nos segmentos pós-pagos e fixos, juntamente com ajustes de preços, estão posicionadas para impulsionar o crescimento da receita e expandir as margens do segmento móvel. No segmento FTTH, o aumento das vendas e os ajustes de preços também devem gerar resultados positivos. Da mesma forma, o crescimento da receita da TIM será impulsionado por aumentos de preços e dinâmicas competitivas favoráveis, e somado ao término do contrato TSA com a Oi devem impulsionar a rentabilidade.

Setor de Tecnologia: Neste trimestre, esperamos que a TOTVS seja a empresa com melhor desempenho. Apesar do mercado de tecnologia volátil, a TOTVS está posicionada para se beneficiar de sua robusta geração de caixa e resiliência nas suas linhas de negócios, especialmente no segmento de gestão e na evolução positiva no segmento de Business Perfomance. Por outro lado, a Techfin pode continuar enfrentando impactos negativos decorrentes de incertezas macroeconômicas em curso. No lado negativo, a Intelbras é o principal destaque.

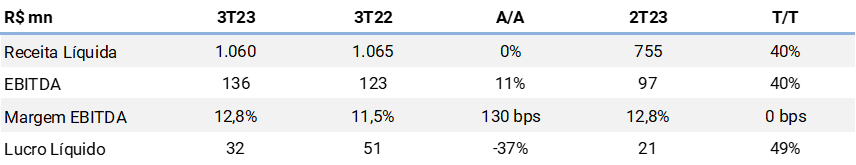

Positivo (POSI3) – Compra

Esperamos resultados neutros para o terceiro trimestre, com um crescimento de vendas de 0% A/A e de 40% T/T, impulsionado principalmente pelas vendas de urnas eletrônicas no trimestre (~R$270 milhões, representando 30% do ano, e os 70% restantes devem estar no 4T23). Em relação à rentabilidade, esperamos que a empresa entregue uma expansão da margem EBITDA de +1,30pp A/A, atingindo 12,8%, com um resultado geralmente estável T/T. Finalmente, esperamos um lucro líquido de R$ 32 milhões.

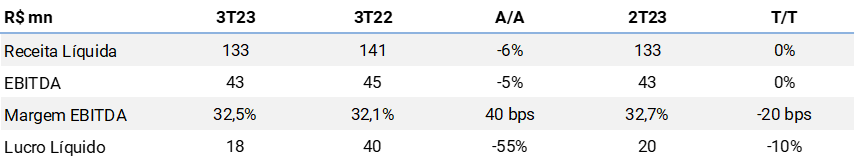

Bemobi (BMOB3): Compra

Esperamos que a Bemobi apresente resultados fracos no 3T23, com uma diminuição de receita líquida de -6% A/A e um resultado geralmente estável T/T, devido ao desempenho ainda fraco no segmento de Subscriptions com: (i) migração de clientes da Oi; (ii) guerra na Ucrânia/Rússia; e (iii) variação cambial USD/BRL, os resultados fracos em assinaturas foram parcialmente compensados por um sólido crescimento no segmento de pagamentos, especialmente nas operações de utilities. Em relação à rentabilidade, esperamos que a empresa apresente uma contração da margem EBITDA de -20bps T/T e um aumento de +0,4pp A/A, devido ao aumento do CAC no segmento de assinaturas. Finalmente, esperamos um lucro líquido de R$ 18 milhões.

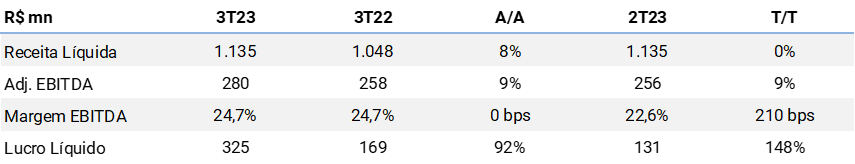

TOTVS (TOTS3) – Compra

Esperamos que a TOTVS entregue resultados sólidos no 3T23, refletindo a manutenção de um bom ritmo de vendas e transferências contratuais, mostrando a resiliência de seu modelo de negócios no segmento de Gestão e boa evolução no segmento de Business Performance. Em uma base consolidada, esperamos um lucro líquido recorrente de R$ 163 milhões (excluindo ~R$160 milhões de impactos da incorporação da Totvs techfin).

Gestão: Esperamos que a Totvs apresente resultados sólidos no segmento de gestão, pois projetamos uma adição líquida de ARR de ~R$150 milhões (vs. R$148 milhões no 2T23). Uma adição líquida de ARR mais alta pode ser suportada por: (i) um forte nível de novas vendas, impulsionado por uma sazonalidade mais favorável no 3T; e (ii) normalização da taxa de renovação em 98-99%. Estimamos uma receita recorrente de R$ 885 milhões (16,9% A/A). No lado não recorrente, projetamos uma receita de licença de R$ 53 milhões (+1,5% A/A) e uma receita de serviços de R$ 86 milhões (+3,0% A/A). Em relação à rentabilidade, esperamos que a Totvs apresente uma margem de contribuição de 54,5%, +1,13pp A/A.

Business Performance: Esperamos que a Totvs apresente resultados sólidos no segmento de BP e ainda melhores do que no 2T23, com RD Station, bem como Tallos, Exact Sales e Tail desempenhando bem. Projetamos uma adição líquida de ARR de R$ 30 milhões e um crescimento de receita de 35% A/A. Em relação à rentabilidade, esperamos uma expansão de +0,50pp T/T na margem de contribuição, em 50,0%.

Techfin: No lado negativo, destacamos os resultados do segmento de techfin, que ainda devem estar sob pressão. Projetamos uma receita líquida de funding de R$ 59 milhões no 3T (-19% A/A) e uma margem de contribuição de 43,8% (vs. 67,0% no 3T22).

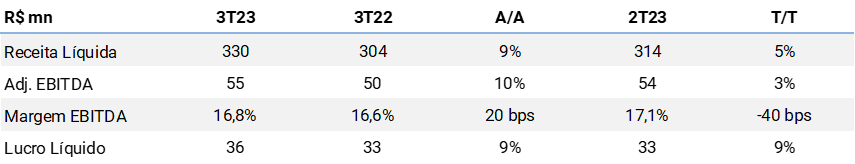

Locaweb (LWSA3) – Neutro

Esperamos que a Locaweb apresente resultados neutros no 3T23. Projetamos um crescimento de receita líquida de +9% A/A, impulsionado principalmente pela operação de commerce (+13% A/A), mas este segmento está enfrentando desaceleração. Em relação à rentabilidade, projetamos uma margem EBITDA de 16,8% (+0,20pp A/A e -0,40pp A/A), com as margens da empresa entrando em Breakeven, mas as margens de commerce ainda pressionadas pela ambiente Macroeconômico. Finalmente, esperamos um lucro líquido de R$ 36 milhões.

Intelbras (INTB3): Compra

Esperamos que a Intelbras reporte resultados fracos no terceiro trimestre de 2023, com uma queda de 15,3% na receita consolidada A/A e uma ligeira redução de 1,1% T/T. Isso se deve principalmente à demanda fraca contínua no segmento solar, resultando em uma diminuição significativa de 48,5% na receita líquida do segmento de energia da Intelbras A/A. No entanto, há um aumento de 10,5% T/T, sugerindo que o pior pode ter ficado para trás, embora as margens tenham sido afetadas por promoções de preços destinadas a reduzir o estoque caro. Além disso, esperamos que a otimização do estoque de distribuidores diminua a taxa de crescimento dos segmentos de segurança e comunicação. De acordo com nosso channel check, a redução nos níveis de estoque dos distribuidores deverá impactar especificamente neste trimestre e não sugere uma redução no sell-out. Estimamos um aumento de 8,6% em A/A e uma diminuição de 2,7% T/T na receita líquida para o segmento de segurança. Quanto ao segmento de comunicação, projetamos uma diminuição de 12,0% A/A e uma diminuição de 6,5% em T/T. É importante ressaltar que, no terceiro trimestre de 2022, a Intelbras se beneficiou de uma venda de cerca de R$30 milhões da banda KU, que não se repetirá neste trimestre. Excluindo esse efeito, espera-se um crescimento da receita líquida estável A/A. Do lado positivo, a expansão de margem EBITDA de 0,80pp A/A destaca a capacidade da empresa de melhorar as margens em suas principais linhas de negócios e alavancar suas operações, levando a uma redução nas despesas.

Allied (ALLD3) – Neutro

Esperamos que a Allied apresente resultados mistos no 3T23. Estimamos um crescimento geral de receita líquida estável A/A, impulsionado pelo bom desempenho da operação nos EUA, mas com a demanda de distribuição no Brasil ainda fraca no 3T, acompanhada de uma redução na operação de varejo digital neste trimestre. Em relação à rentabilidade, esperamos uma contração de -1,40pp na margem EBITDA A/A, devido a margens brutas mais baixas na operação internacional. Finalmente, esperamos um lucro líquido de R$ 19 milhões.

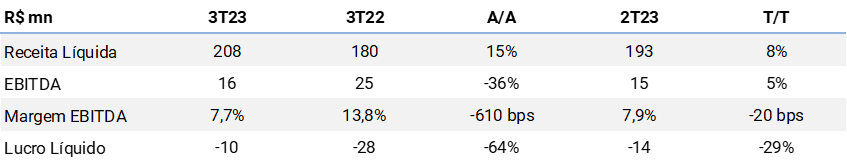

Zenvia (NASDAQ:ZENV) – Neutro

Esperamos que a Zenvia apresente resultados neutros no 3T23. Projetamos um crescimento de receita líquida de +15% A/A, com melhora no desempenho tanto nos segmentos SaaS quanto CPaaS. Em relação à rentabilidade, projetamos que a Zenvia alcance um EBITDA de R$16 milhões no 3T, estável T/T, uma vez que a empresa está atualmente focada em níveis saudáveis de rentabilidade com a aquisição de clientes em margens mais baixas para atender o guidance da empresa que varia entre R$70-90 milhões para 2023. Finalmente, projetamos um prejuízo líquido de R$10 milhões no trimestre.

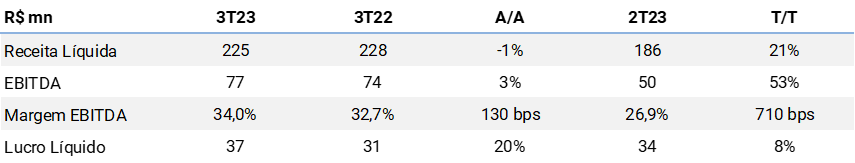

Eletromidia (ELMD3) – Compra

Esperamos que a Eletromidia apresente resultados neutros no 3T23. Estimamos um crescimento consolidado da receita líquida, estável A/A, impulsionado por um desempenho de vendas ainda desafiador. Destacamos a rentabilidade da empresa, alcançando um EBITDA de R$77 milhões no 3T23, com uma margem EBITDA de 34,0% (+130bps A/A), devido a (i) integração da aquisição da Ótima; (ii) alavancagem operacional; e (iii) expansão em verticais de negócios com margens mais altas (edifícios e ruas). Finalmente, esperamos um lucro líquido de R$ 37 milhões.

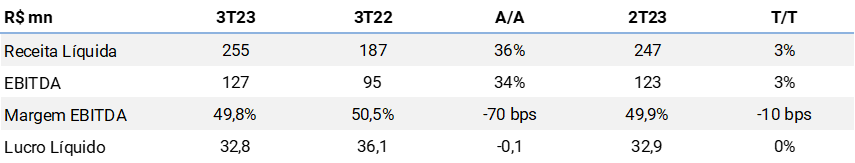

Desktop (DESK3) – Compra

Esperamos que a Desktop apresente resultados positivos no 3T23, com um crescimento de receita de 36% A/A, impulsionado tanto pelo crescimento orgânico quanto inorgânico. Em relação à rentabilidade, esperamos que a empresa entregue uma contração de -0,7pp A/A na margem EBITDA e um resultado geralmente estável em relação ao trimestre anterior, em 49,8%. Finalmente, esperamos um lucro líquido de R$ 33 milhões.

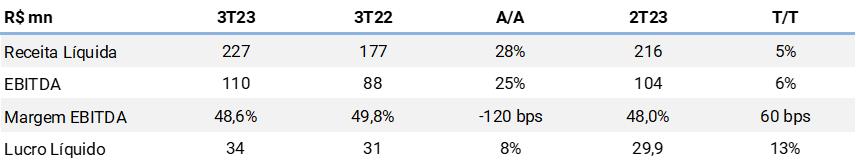

Unifique (FIQE3) – Compra

Esperamos que a Unifique apresente resultados neutros no 3T23, com um crescimento de receita líquida de +28% A/A (+5% T/T), impulsionado principalmente pelo crescimento inorgânico. A adição líquida de clientes permanece mais lenta do que o esperado, mas ainda acreditamos que a trajetória geral de crescimento da empresa é positiva, e a empresa melhorou a qualidade da base de clientes, reduzindo as taxas de inadimplência e churn. Em termos de rentabilidade, antecipamos uma expansão T/T de +0,6pp na margem EBITDA, atingindo 48,6%, devido à alavancagem operacional. Finalmente, esperamos um lucro líquido de R$ 34 milhões.

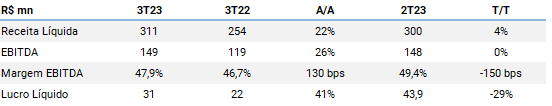

Brisanet (BRIT3) – Neutro

Esperamos que a Brisanet apresente resultados neutros no 3T23. Os números operacionais da empresa já foram divulgados, mostrando um ritmo de adições líquidas mais lento em setembro (+14 mil/mês). Projetamos vendas líquidas de R$ 311 milhões (+22% YoY). Em termos de rentabilidade, esperamos uma expansão de 130bps YoY na margem EBITDA, atingindo 47,9%, mas uma queda de 150bps QoQ devido a maiores despesas relacionadas ao 5G. Por fim, esperamos um lucro líquido de R$ 31 milhões.

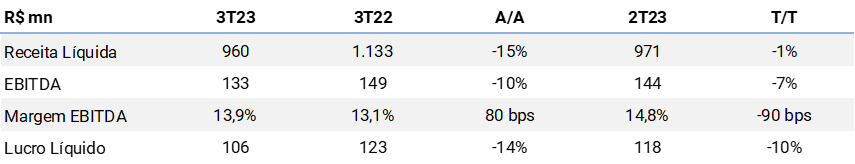

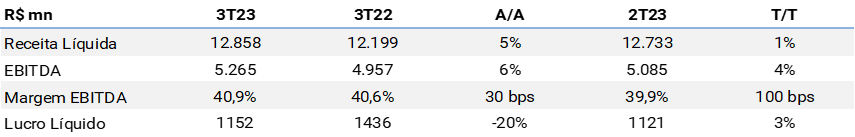

Vivo (VIVT3) – Compra

Esperando que a Vivo apresente resultados fortes no terceiro trimestre, mantendo o momentum operacional positivo. A estratégia proativa de migração pré-controle da empresa e o saldo positivo de portabilidade resultaram em um balanço favorável de adições líquidas pós-pagas. Os ajustes de preços feitos aos clientes também devem contribuir para o crescimento da receita. No segmento fixo, a Vivo aproveitou as adições líquidas em fibra para compensar a receita non-core em declínio de acessos legados, ao mesmo tempo em que implementou aumentos de preços. Esperamos um crescimento A/A da receita líquida de 5% (Receita Líquida de Serviço Móvel +7%, Receita Líquida de Aparelhos +5% e Receita Líquida Fixa +2%). Além disso, espera-se uma expansão A/A da margem de +0,30pp, devido à alavancagem operacional e à conclusão do contrato TSA com a Oi. Em uma base trimestral, estimamos uma expansão de margem de +1pp, impulsionada por uma PDD mais alta do que o esperado no tri passado.

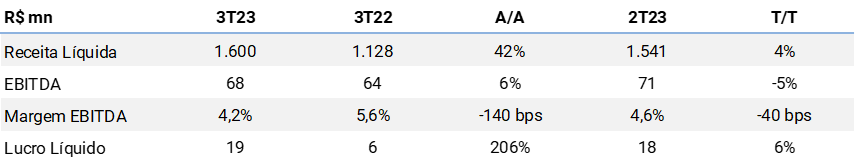

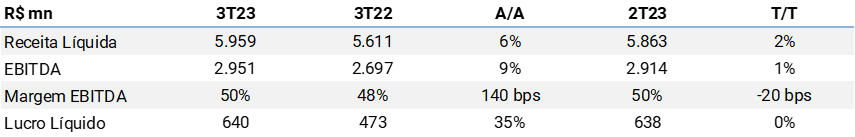

TIM (TIMS3) – Compra

Para a TIM, estimamos um forte desempenho no 3Q, com receitas de serviços móveis crescendo 6% A/A. Esse crescimento deve ser impulsionado principalmente pelo aumento de preços implementado pela empresa no trimestre anterior, juntamente com os baixos níveis de churn. Em termos de rentabilidade, esperamos uma expansão A/A de +1,4pp na margem EBITDA, atingindo 49,5%. Essa melhoria pode ser atribuída à alavancagem operacional e ao impacto positivo da conclusão do contrato TSA com a Oi. Além disso, projetamos um crescimento anual do lucro líquido de +35%, atingindo R$640mn.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)