O que você vai encontrar nesse relatório:

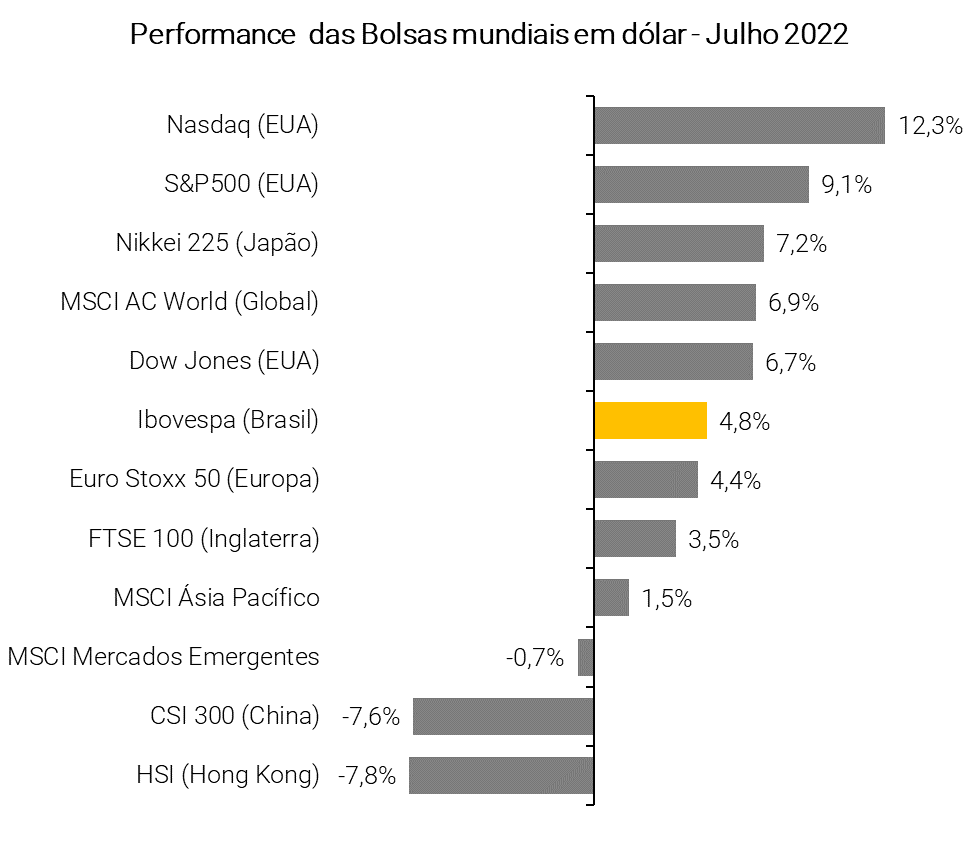

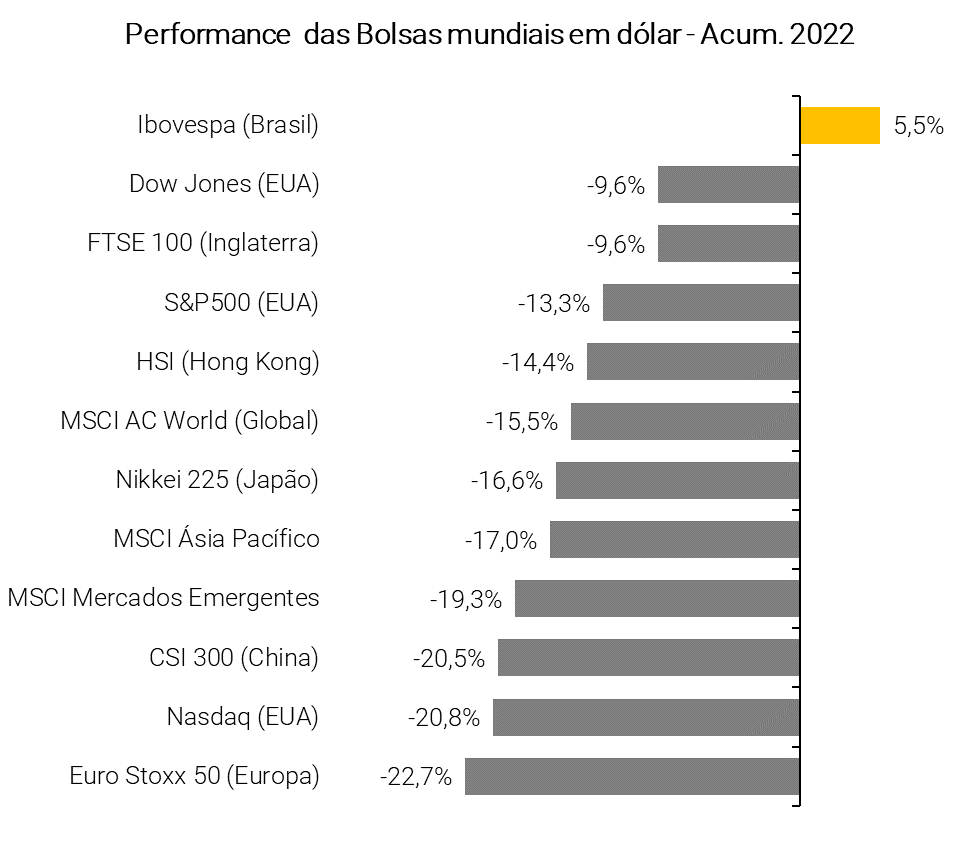

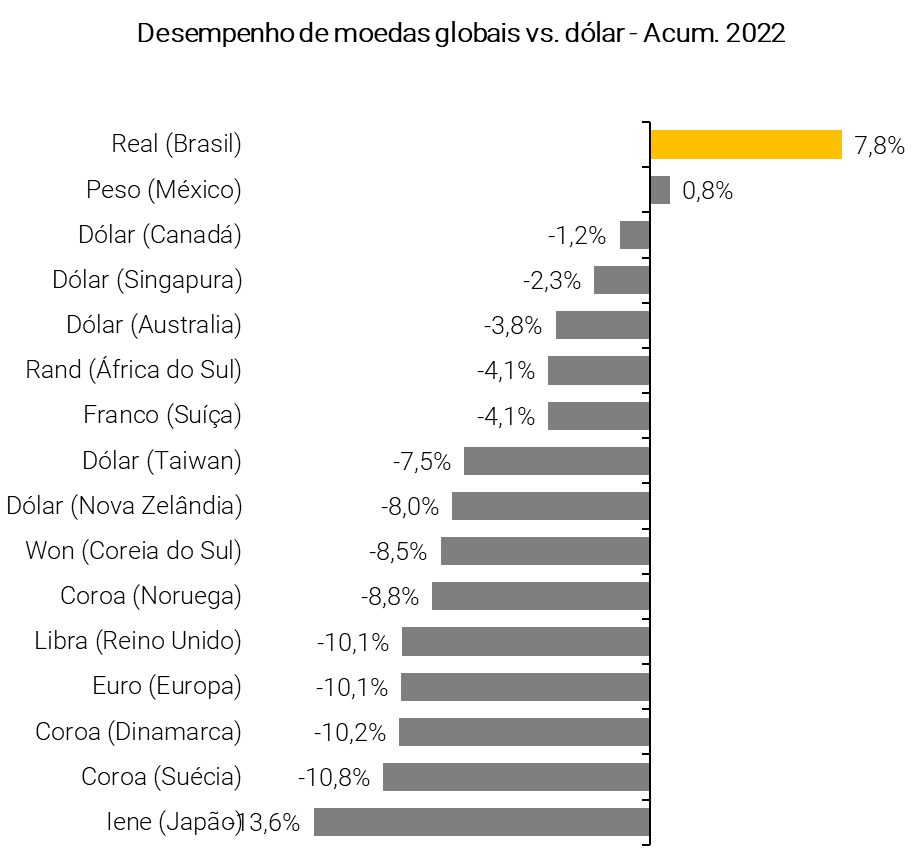

Julho foi um mês positivo para os mercados globais, apesar de crescentes temores de uma recessão econômica. O Ibovespa, em linha com os mercados internacionais, subiu +4,7%. Mesmo com um dólar mais forte em meio ao avanço de juros nos EUA e um sentimento de aversão ao risco, o retorno do índice também foi positivo em dólares. As bolsas globais se beneficiaram de resultados das empresas que têm vindo melhor que o que se temia, além de um posicionamento e sentimento que já estavam muito negativos. No ano, o Brasil continua como uma das melhores bolsas do mundo, com um retorno de +5,5% em dólares até agora.

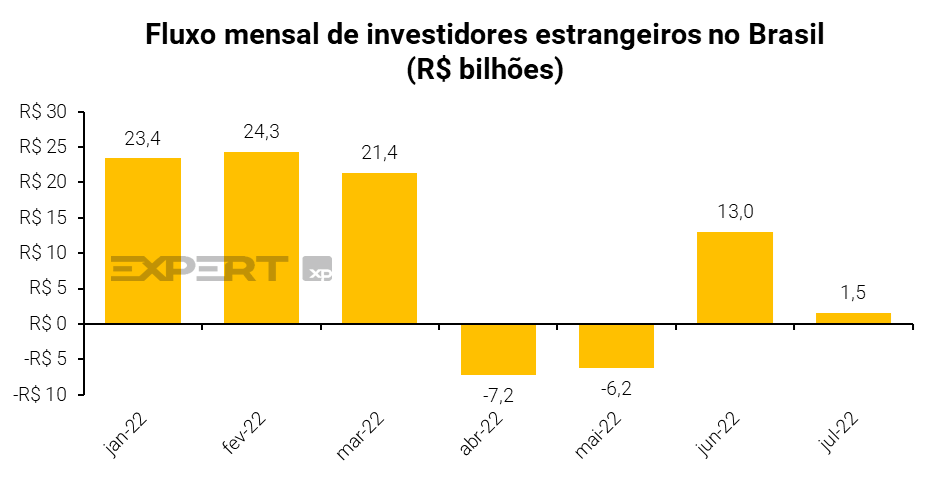

Globalmente, os riscos de recessão estão aumentando. Um dos principais impactos de maiores riscos de recessão que estamos vendo é a queda nos preços de commodities. Essas quedas têm impactado principalmente mercados considerados mais cíclicos, como é o caso do Brasil. Como reflexo de preços de commodities em queda, e o sentimento global de aversão ao risco, o Brasil também perdeu o suporte do forte fluxo de capital estrangeiro que vimos nos primeiros meses do ano.

Recessão e seus impactos para o investidor. Um dos riscos para o investidor é a materialização de uma recessão mais profunda, já que o mercado ainda está precificando uma desaceleração econômica em um ritmo moderado. Outro risco importante é a projeção de lucros das empresas, mesmo com as estimativas de crescimento de lucros ainda sólidas, já que, historicamente, períodos de recessão são marcadas por uma contração nos lucros das empresas.

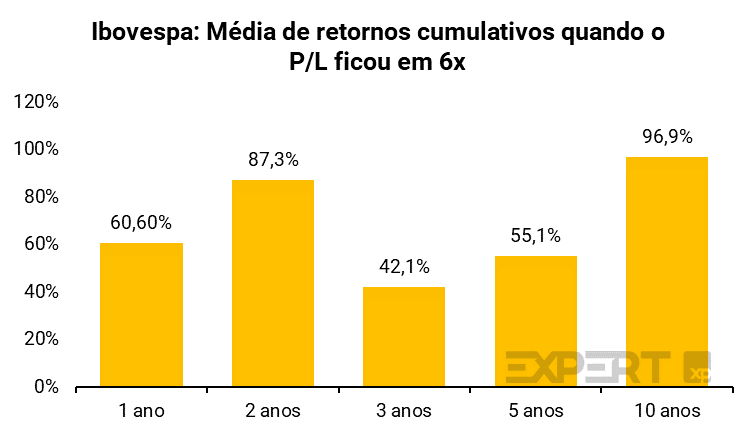

Para investidores de longo prazo, vale a pena seguir investido! Realizamos uma série de estudos quantitativos com o S&P 500 e Ibovespa, e observamos que, historicamente, em momentos que o P/L (Preço/Lucro) do Ibovespa se encontrou nos mesmos níveis de hoje, ao redor ou abaixo de 6x, o Ibovespa entregou fortes retornos nas janelas de tempo posteriores. Dessa forma, continuamos a acreditar que a Bolsa brasileira segue como uma oportunidade de investimento interessante, e com retornos potenciais relevantes para investidores de longo prazo.

Nós continuamos enxergando a Bolsa brasileira como atrativa, e mantemos os 120 mil pontos de valor justo para o final do ano. Nós vemos uma série de setores e papéis com histórias sólidas negociando a patamares de valuation bastante baixos.

Por fim, para o mês de agosto, estamos fazendo alterações nas nossas carteiras Top 10 XP, Top Small Caps XP, Top Dividendos XP e a Carteira ESG XP.

Depois de um forte início de ano para o Brasil, na qual descolamos do resto do mundo positivamente, a Bolsa brasileira voltou a ter uma performance fraca ao longo dos últimos meses. Isso se explica por duas fatores principais: aumento de riscos de recessão lá fora, impactando negativamente as commodities, e no Brasil, a contínua piora do cenário fiscal.

Globalmente, no mês de julho, temores de uma recessão econômica continuaram a aumentar. Como mencionamos no último Sunday Xpresso: Recessão, inflação, ou um pouco de cada?, o mercado mudou rapidamente de narrativa, passando a se preocupar mais com riscos de uma recessão econômica, principalmente nos EUA, ao invés de inflação.

Veja detalhes sobre a última temporada no Brasil (Temporada de resultados do 2° tri de 2022) e nos EUA (Aberta a temporada de resultados do 2º trimestre de 2022 nos EUA).

O índice de ações globais, medido pelo MSCI ACWI, fechou o mês com uma alta de +6,9%, mas ainda acumula perdas de -15,5% no ano. E o S&P 500 também teve um mês de recuperação, subindo +9,1% em julho, apesar de ainda acumular uma queda de -13,3% em 2022. Isso por conta dos resultados das empresas, que não deterioraram de forma significativa no 2º trimestre, além do posicionamento médio do mercado, que já estava bastante cauteloso e negativo.

O Ibovespa, em linha com os mercados globais, também registrou mais um mês positivo em reais com um retorno de +4,7%. Mesmo com um dólar mais forte em meio avanço de juros nos EUA e um sentimento de aversão ao risco, o retorno foi positivo +4,8% em dólares. No acumulado do ano, o Brasil continua como uma das melhores bolsas do mundo com um retorno de +5,5% em dólares.

Nós continuamos enxergando a Bolsa brasileira como atrativa, e mantemos os 120 mil pontos de valor justo. Nós vemos uma série de setores e papéis com histórias sólidas negociando a patamares de valor (valuation) bastante baixos.

Dito isso, a Bolsa brasileira também se encontra refém de catalisadores que poderiam ser um propulsor de performance no curto prazo. Isso porque os riscos maiores sobre os preços de commodities globais, aliado à volatilidade política adiante, deve fazer com que os investidores se mantenham defensivos em suas posições nas ações brasileiras. Porém, como sabemos, o mercado premia que tem horizontes de longo prazo, resiliência e paciência.

Globalmente, os riscos de recessão estão aumentando

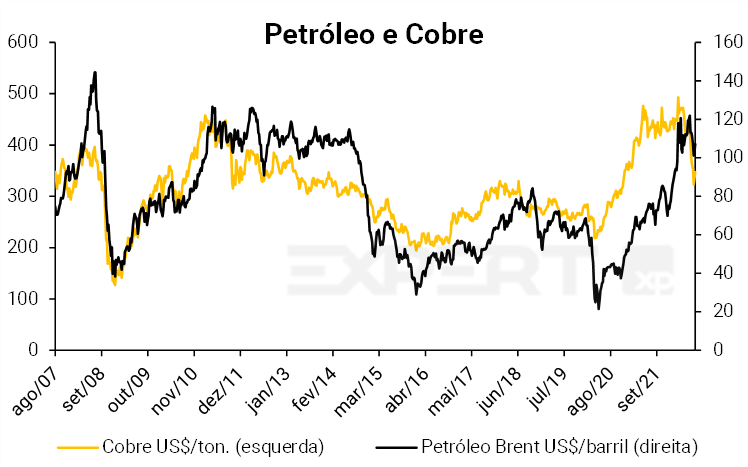

Um dos principais impactos de maiores riscos de recessão que estamos vendo é a queda nos preços de commodities. Dentre as metálicas, o cobre – um indicador que geralmente antecipa uma atividade economia mais fraca – caiu quase 30% desde seu pico recente. E além disso, o petróleo também caiu ao redor de 12%.

Essas quedas de commodities têm impactado principalmente mercados considerados mais cíclicos, que é o caso do Brasil. Como reflexo de preços de commodities em queda, e o sentimento global de aversão ao risco, o Brasil também perdeu o suporte do forte fluxo de capital estrangeiro que vimos nos primeiros meses do ano.

O mercado pode cair mais, caso haja uma recessão?

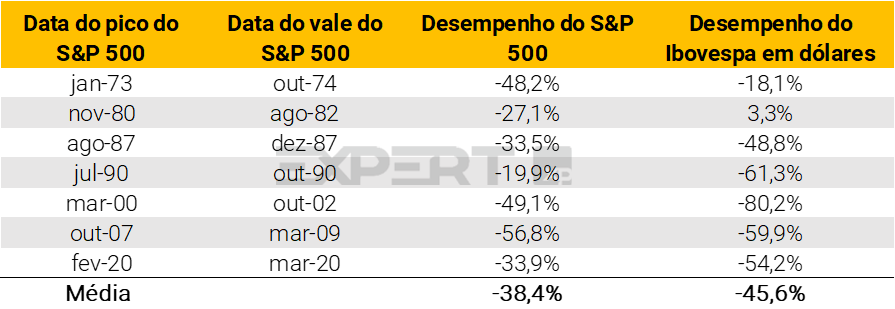

Depois de uma queda 15% nos mercados globais, a dúvida é se o mercado tem espaço para cair além disso. Olhando para as fortes correções nos mercados desde os anos 70, em períodos em que o S&P 500 entrou num bear market (queda de mais de 20%), na média, o índice americano acumulou perdas de -38,4% em períodos de correção no passado. Focando no Brasil, o Ibovespa caiu, na média -45,6% em dólares nesses períodos de correção.

Em outras palavras, o mercado parece ainda estar precificando uma desaceleração econômica em um ritmo moderado. Portanto, um dos principais riscos é a materialização de uma recessão mais profunda – o que poderia causar mais quedas adiante.

Outro risco importante a ficar de olho é a projeção de lucros das empresas. Até agora, as quedas nos índices globais têm sido impulsionadas por uma contração nos múltiplos. Enquanto isso, estimativas de crescimento de lucros continuam sólidas, mostrando crescimento de ao redor de 18% em 2022 para empresas do S&P 500, e 8% em 2023. Porém, historicamente, períodos de recessão são marcadas por uma contração nos lucros das empresas, indicando que, atualmente, os analistas ainda não precificaram uma recessão nos lucros.

Nessas últimas semanas, começou a temporada de resultados trimestrais, que será um importante balizador para os analistas começarem (ou não) a ajustarem as estimativas. Será importante entender se a alta da inflação está pressionando as margens das companhias, indicando se elas estão conseguindo repassar o aumento de custos. Portanto, outro risco para se ter no radar é uma potencial revisão de projeções de lucros para baixo.

Para investidores de longo prazo, vale a pena continuar investido!

Para investidores com horizontes de tempo mais longos, acreditamos que ainda vale a pena ficar investido.

Fizemos um estudo olhando para o S&P desde 1940 até hoje e, para cada data, calculamos o drawdown do último pico e os retornos de 12, 18 e 24 meses seguintes. Em momentos em que o índice caiu entre 15% a 25%, e continuou a mostrar tendências de queda, o índice apresentou retornos positivos com as seguintes frequências:

- Próximos 12 meses: 63%

- Próximos 18 meses: 72%

- Próximos 24 meses: 78%

Em outras palavras, em momentos como o atual, o mercado tende a apresentar retornos positivos em 60% a 70% do tempo em 1 ano, e quase 80% em 2 anos.

E o Brasil?

Fazendo um estudo similar para o índice Ibovespa, considerando períodos de queda entre 20% a 30% com o mercado doméstico em tendência de queda, temos que o índice apresentou retornos positivos com as seguintes frequências:

- Próximos 12 meses: 35%

- Próximos 18 meses: 42%

- Próximos 24 meses: 49%

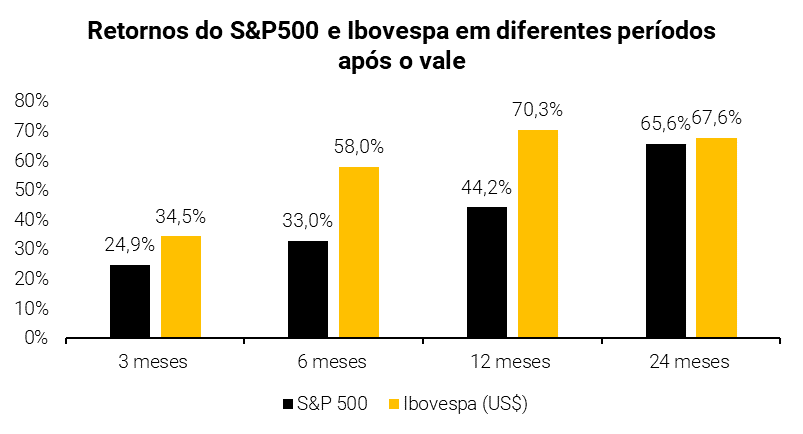

Apesar das frequências menores do que no mercado americano, olhando para o potencial de retorno, vemos que o Ibovespa, historicamente, entregou retornos mais interessantes do que o S&P 500 depois de atingir um vale.

Analisamos o movimento dos índices 3, 6, 12 e 24 meses depois do mercado atingir o menor nível de bear market históricos. A tabela abaixo mostra que o S&P 500, na média, tende a ver fortes retornos em dígitos duplos depois de chegar no vale, e, no caso do Ibovespa, a recuperação tende ser ainda mais forte, avaliada em dólares.

Como os múltiplos atuais impactam retornos futuros?

Com o atual nível de valuation hoje, é esperado que o mercado possa convergir em direção à média histórica ao longo do tempo.

Historicamente, em momentos que o P/L do Ibovespa se encontrou nos mesmos níveis de hoje, ao redor de 6x, vemos que o Ibovespa entregou fortes retornos em dígitos duplos em janelas de tempo seguintes:

Ou seja, podemos concluir que os retornos para os próximos anos, conforme indicado no gráfico, tendem a ser bastante atrativos. Dessa forma, continuamos a acreditar que a Bolsa brasileira segue como um investimento interessante, e com retornos relevantes, principalmente para investidores de longo prazo.

Na parte doméstica, voltando aos “velhos hábitos”

Além de riscos de recessão lá fora, no Brasil, estamos vendo preocupações fiscais aumentarem.

No início do mês de julho, a PEC do Estado de Emergência foi aprovada pela Câmara dos Deputados e promulgada pelo Congresso Nacional. A medida tem um impacto fiscal de R$ 41,25 bilhões, e permite ao governo aumentar gastos sociais além do teto constitucional, numa tentativa de aliviar a perda do poder de compra das famílias, à medida que a inflação no Brasil continua alta e persistente. Apesar da iniciativa ter validade até dezembro de 2022, a dúvida é se os benefícios poderiam ser prorrogados para além.

Além disso, também foi aprovado o projeto de redução da cobrança de ICMS sobre combustível e energia, o que também aumenta os gastos públicos para subsidiar as perdas de arrecadação causadas pelas medidas. Esse aumento relevante nos gastos do governo para custear essas medidas tem tido, como consequência, o aumento na percepção do risco fiscal do país.

Como resultado disso, os juros reais de longo prazo voltaram a subir para aproximadamente 6%, o que é bastante negativo para o custo de capital para as empresas brasileiras.

Eleições e o risco político

Nos próximos meses, o país entra no período eleitoral, e a palavra volatilidade deve fazer cada vez mais parte do vocabulário do mercado.

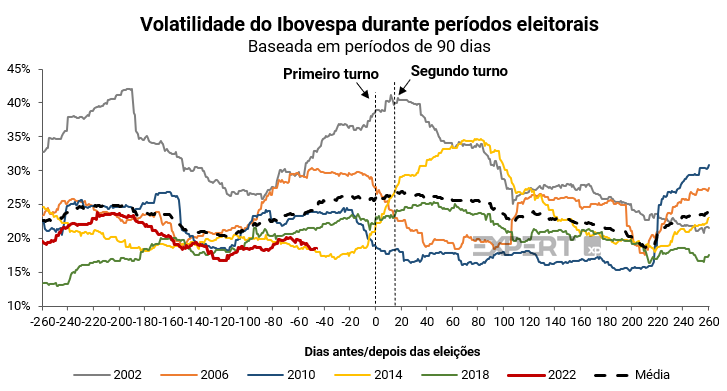

Olhando para o histórico de volatilidade do Ibovespa antes e depois de períodos eleitorais, observamos que, na média, ela tende a aumentar entre 3 a 4 meses antes das eleições, e diminuir gradualmente depois.

O valuation barato continua sustentando o Ibovespa

Na nossa opinião, o Brasil continua com um desempenho superior relativo aos mercados globais em grande parte por conta dos níveis de valuation ainda bastante atrativos.

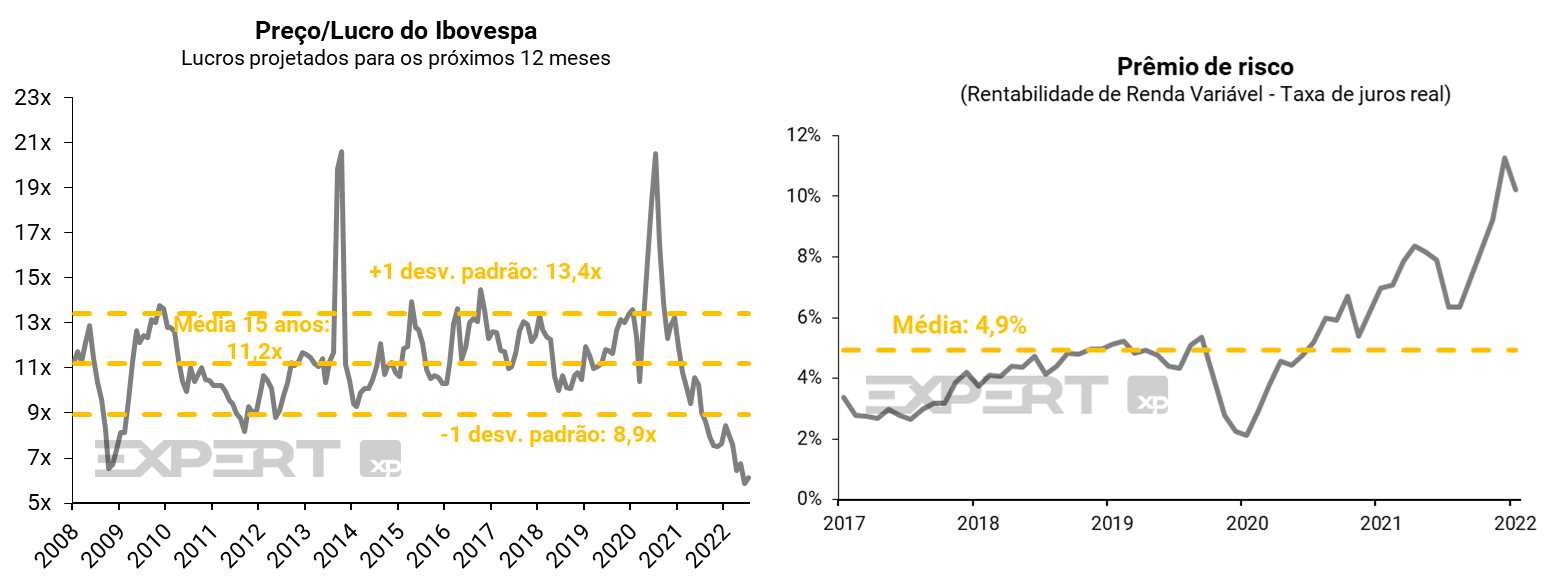

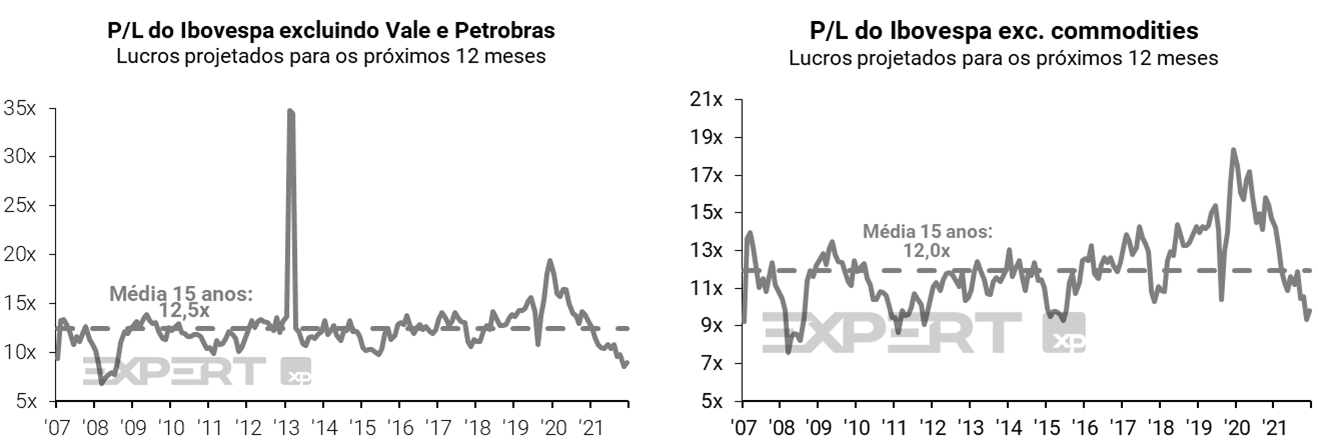

Atualmente, o Preço/Lucro (P/L) projetado do Ibovespa se encontra em 6,1x, um desconto de -45% em relação à média dos últimos 15 anos em 11,2x. Mesmo quando retiramos as empresas de Commodities, ou somente a Petrobras e Vale, o P/L vai para 9,8x e 9,0x, respectivamente – ambos menores do que suas próprias médias históricas. E quebrando o Ibovespa setorialmente, vemos que todos os setores no Brasil estão com seus múltiplos negociados abaixo ou próximos às médias de longo prazo.

Em relação a Renda Fixa, as ações brasileiras também continuam mais atrativas. O Prêmio de Risco, que compara rendimento de renda variável com as taxas de juros reais, mostra que as ações brasileiras estão baratas mesmo considerando o alto nível das taxas de juros locais. O nível atual de Prêmio de Risco está em 10,1%, superior à média histórica de 4,9%.

Mantemos o nosso valor justo do Ibovespa em 120.000 pontos

Mantemos o nosso valor justo do Ibovespa em 120.000 pontos para o final de 2022. Nosso valor justo para o Ibovespa é calculado como uma média de três metodologias: 1) um modelo de Fluxo de Caixa Descontado, que atualmente assume um Custo Médio Ponderado de Capital (WACC) de 11,7%, 2) um modelo P/L alvo, que assume um múltiplo de 8x, ainda abaixo da média histórica de 11x, e 3) modelo de EV/EBITDA de 5,0x, também abaixo da média histórica de 6,5x.

Embora os lucros do consenso mostrem recuperação, notamos também que as taxas de juros reais no Brasil continuaram a subir e atingiram 6,2%. Para ver um potencial de alta no valor justo do Ibovespa, precisaríamos de: 1) estimativas de lucros de consenso subindo mais, e/ou 2) expansão de múltiplos, que poderia vir de uma continuação do forte fluxo de capital externo, bem como de juros reais locais mais baixos.

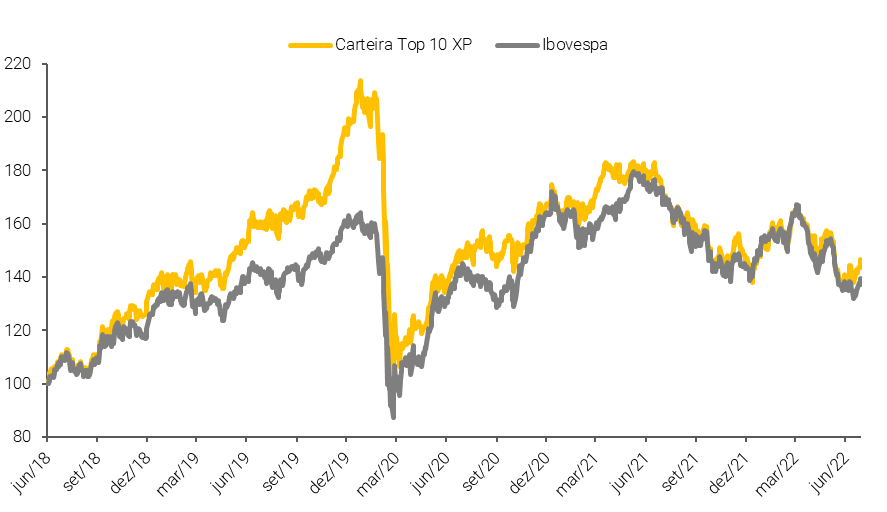

Top 10 ações XP

No mês de julho*, a nossa carteira subiu +5,3%, enquanto isso, o Ibovespa subiu +2,9% durante o mesmo período. Desde o início da carteira, em julho de 2018, ela acumula retornos de +46,7% enquanto o Ibovespa acumula +39,4%.

Abra sua conta na XP Investimentos e conte com o nosso time especializado de assessores.

Alterações da carteira Top 10 Ações

Para a Carteira Top 10 do mês de agosto, fizemos uma alteração com o objetivo de trazer um nome mais defensivo na carteira para navegar o cenário com bastante volatilidade. Mantemos o tema de commodities na carteira com a troca, mas removendo um nome mais sensível ao cenário de recessão, e substituindo por outro nome com perspectivas mais favoráveis e que vemos como bastante descontado.

Clique aqui para ver todos os detalhes da nossa Carteira Top 10 XP.

Top Dividendos XP

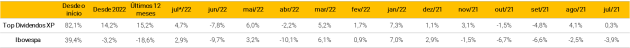

Em julho*, a carteira subiu +4,7% enquanto o índice Ibovespa teve uma alta de 2,9% durante o mesmo período. Desde o início da carteira, em julho de 2018, a Carteira Top Dividendos XP deu um retorno de +82,1%, o que se compara com +39,4% do índice.

Alterações da carteira Top Dividendos

Para o mês de agosto, adicionamos dois nomes novos para a Carteira Top Dividendos XP, procurando reduzir a concentração na carteira, que agora conta com o total de 7 ações.

Clique aqui para ver todos os detalhes da nossa Carteira Dividendos XP.

Top Small Caps XP

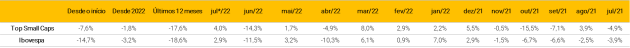

Em julho*, nossa carteira de ações subiu +4,0%, enquanto o Ibovespa subiu +2,9%. Desde o início da carteira, em maio de 2021, ela caiu -7,6%, comparado com um retorno de -14,7% do Ibovespa.

Alterações da carteira Top Small Caps XP

No mês de agosto, fizemos três alterações na Carteira Top Small Caps, colocando ações dos setores de Transportes, Saúde, e Commodities.

Clique aqui para ver todos os detalhes da nossa Carteira Small Caps XP.

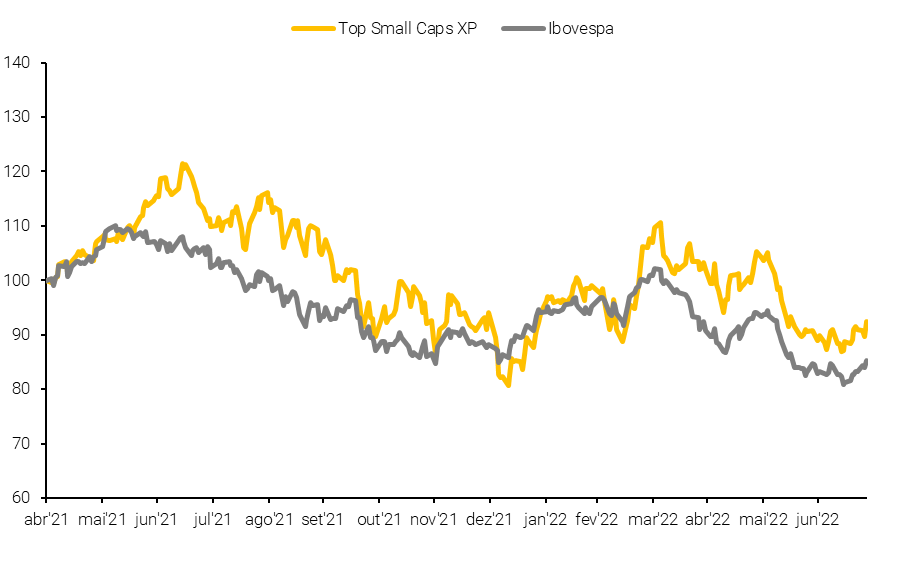

Carteira ESG XP

Nossa carteira recomendada ESG: Selecionando as empresas melhores posicionadas no tema sob o universo de cobertura da XP

Com o objetivo de ajudar os investidores no processo de alocação de recursos, lançamos nossa carteira recomendada ESG. Optamos por uma abordagem mais qualitativa neste primeiro momento, combinando empresas que gostamos sob uma perspectiva fundamentalista e que possuem altos padrões ESG, tendo como base nossa análise proprietária.

Temores por uma recessão econômica aumentam. Em julho*, vimos os mercados globais mais voltados às preocupações com os riscos de uma recessão econômica do que com inflação alta em todo o mundo. Apesar disso, os mercados fecharam em território positivo, e o Ibovespa seguiu o movimento. O IBOV e ISE fecharam julho² em alta de +2,9% e +3,6%, respectivamente, enquanto nossa Carteira ESG performou 70bps acima do benchmark (ISE), subindo +4,3%.

Para agosto, estamos fazendo uma mudança na nossa Carteira ESG XP: trocando CBA por Ambev, uma empresa bem posicionada sob as lentes ESG e com perspectivas positivas no 2S22, mesmo com as preocupação do mercado acerca de uma recessão econômica.

Clique aqui para ver todos os detalhes da nossa nova carteira ESG XP

Abra sua conta na XP Investimentos e conte com o nosso time especializado de assessores.

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)