Outro trimestre forte para Petróleo e Gás e fraco para Petroquímicos

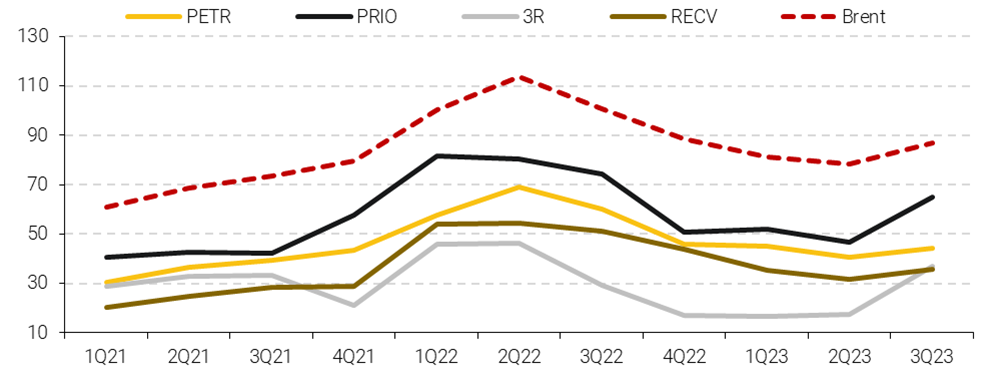

Os resultados das empresas produtoras de petróleo e gás se beneficiaram de um Brent mais forte (+11% T/T), enquanto as empresas petroquímicas sofreram com spreads e preços mais baixo. No setor de petróleo e gás, as quatro empresas sob nossa cobertura se beneficiaram de volumes mais altos e alavancagem operacional, resultando em custos mais baixos e, consequentemente, margens melhores. M&As foram um tema recorrente nas conferências dessas empresas. No setor petroquímico, Unipar e Braskem sentiram os efeitos de um trimestre no ciclo de baixa, enquanto Cosan teve resultados muito fortes em todos o seus portfólio. M&As também foram um tema recorrente nas conferências das empresas petroquímicas.

Os resultados das empresas produtoras de petróleo e gás se beneficiaram de um Brent mais forte (+11% T/T), enquanto as empresas petroquímicas sofreram com spreads e preços mais baixos.

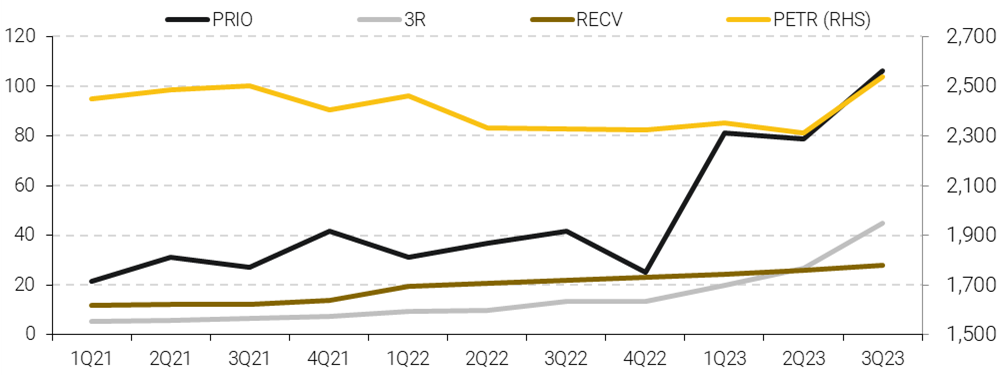

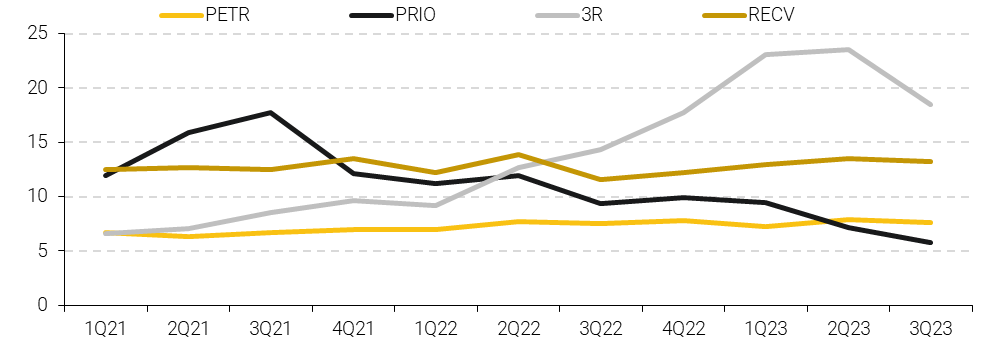

Para O&G, todas as quatro empresas sob nossa cobertura se beneficiaram de volumes mais altos e alavancagem operacional, resultando em custos mais baixos e, consequentemente, margens melhores. A alavancagem operacional impulsionou os resultados, especialmente para 3R (maior aumento de EBITDA T/T entre as 4 empresas), enquanto PetroReconcavo novamente sofreu os impactos negativos das restrições temporárias na infraestrutura de terceiros. Enquanto a PetroReconcavo e a 3R ainda estão queimando caixa devido a pagamentos de aquisições passadas e desembolsos de CAPEX, a PRIO apresentou um yield de FCL de aproximadamente 3,5% (ainda afetado pelos desembolsos de Wahoo e Albacora Leste) e Petrobras um yield de aproximadamente 6,5%. Para 2024, esperamos um yield de FCL ligeiramente maior para PRIO em comparação com Petrobras, principalmente devido ao início de Wahoo. Um problema para a PetroReconcavo, o CAPEX deve começar a diminuir a partir do 4T23.

M&As, M&As, M&As. Para as duas empresas focadas em onshore, PetroReconcavo e 3R, um possível acordo envolvendo as UPGNs de Guamaré foi um foco nas conferências de resultados e parece que as duas empresas ainda não chegaram a um denominador comum nas negociações. M&A também foi um tópico para a PRIO, com a empresa sinalizando um alvo potencial (embora sem divulgação do nome): até que haja mais visibilidade se essa aquisição potencial seguirá em frente, a remuneração aos acionistas está em espera. M&A foi novamente um tópico para Petrobras, com a empresa sinalizando que há uma boa chance de o CAPEX do novo Plano Estratégico incluir quantias relacionadas a possíveis aquisições. No geral, para o 4T23, esperamos pequenos aumentos, mas com volumes quase estáveis T/T para as quatro empresas de O&G e uma leve diminuição T/T no preço médio do Brent, enquanto a RECV ainda deve sentir os impactos das restrições temporárias na infraestrutura de terceiros, ainda entregando resultados abaixo do seu potencial.

Quanto à petroquímica, Unipar e Braskem sentiram os efeitos de um trimestre no ciclo de baixa. Mas o 3T23 teve um fator positivo com a redução dos volumes estocados, que provavelmente não se repetirá no 4T23 (um trimestre sazonalmente fraco). Apesar de um cenário desafiador, a Unipar ainda conseguiu gerar um sólido yield de fluxo de caixa livre de ~4%, enquanto Braskem queimou caixa. No entanto, ambas as empresas apontaram para um 2024 ainda difícil e estão trabalhando em medidas para reduzir custos e preservar o fluxo de caixa, embora em relação ao CAPEX, estejam seguindo caminhos diferentes: Braskem está trabalhando para reduzir os desembolsos em investimentos para o próximo ano, enquanto a Unipar tem uma série de projetos que devem demandar recursos. M&As também foram um tópico para as empresas do setor petroquímico: a posição líquida de caixa dá à Unipar poder para consolidar um setor químico e petroquímico (frágil) no Brasil, enquanto a confirmação de uma oferta não vinculante da Adnoc, pela maioria da participação da Novonor na Braskem, fez o preço das ações disparar, com investidores esperando que isso possa acionar direitos de tag-along para os acionistas minoritários (vale ressaltar que, nos últimos anos, a Braskem teve vários “rallys” de M&As que se reverteram ao longo do tempo).

A Cosan teve resultados muito fortes, em todo o portfolio. A estreia da Compass na negociação de cargas de GNL chamou a atenção, à medida que os investidores tentam estimar o potencial futuro da unidade de Marketing & Services (agora sob o guarda-chuva de uma nova empresa, a Edge). As mudanças anunciadas nas posições de vários executivos abrem espaço para especulações de mercado de que o Sr. Luis Henrique Guimarães possa aumentar sua atuação na Vale.

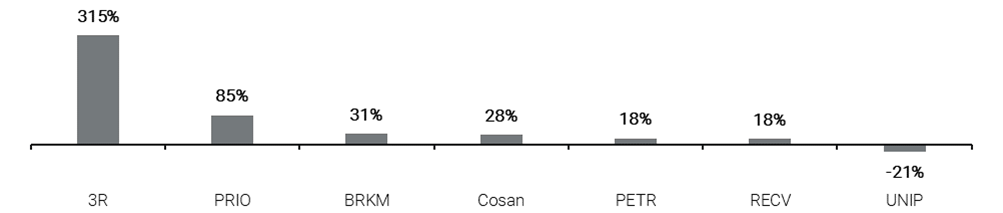

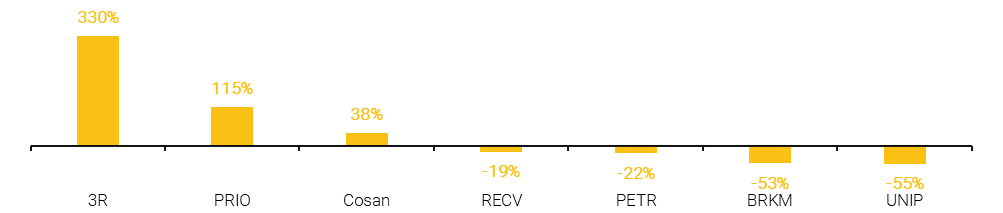

EBITDA ajustado QoQ

EBITDA ajustado A/A

EBITDA ajustado vs. Expectativa da XP

Resumo dos Resultados

Volumes de venda de Petróleo e Gás (kboed)

Lifting Cost Reportado

EBITDA ajustado incluindo leases (USD/boe)

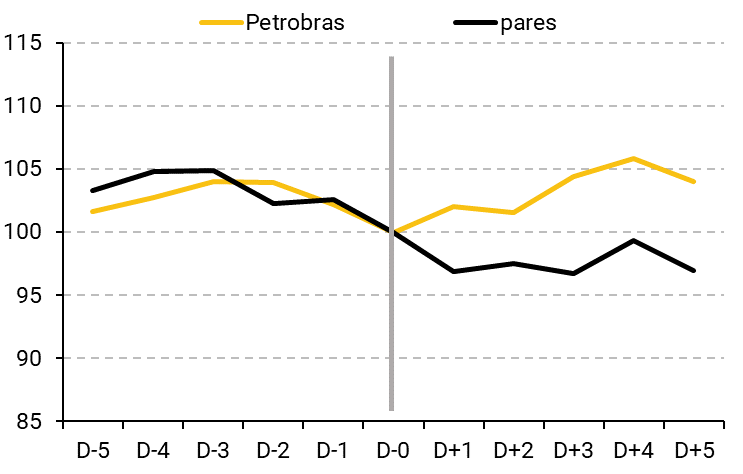

Petrobras (PETR3/PETR4) | Mais um trimestre sólido, mas com um gatilho (potencialmente) negativo à frente

Outro desempenho financeiro sólido e um pagamento de dividendos (~US$ 3,5 bilhões, yield de ~4% para PETR4). O EBITDA aj. atingiu US$ 13,5 bilhões (+18% T/T), em linha com o consenso e ligeiramente abaixo das expectativas da XP (-6%). Os investidores agora estão focados no próximo Plano Estratégico (“PE”), e de acordo com nossa pesquisa recente, a maioria dos investidores não espera um plano de CAPEX acima de US$ 100 bilhões. Destaques da conferência: (i) há a intenção de incluir M&As no próximo plano de CAPEX do PE (sujeito a uma decisão final); (ii) em relação aos dividendos extraordinários, o CFO enfatizou que é uma decisão sujeita a várias variáveis, incluindo a dívida bruta na faixa de US$ 55-65 bilhões (encerrada no 3Q23 em US$ 61 bilhões). Relatório completo aqui.

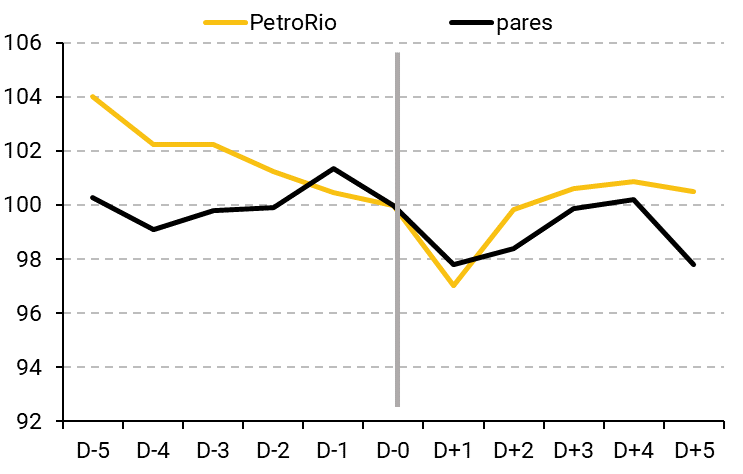

PRIO (PRIO3) | Mais um trimestre quebrando recordes

Resultados sólidos, conforme esperado, com o lucro ajustado em USD 633 milhões (+85% T/T, +115% A/A), e um novo recorde de baixo lifting cost (USD 7/bbl). O fluxo de caixa livre (FCF) ficou em USD 282 milhões (yield de 3,5%, cerca de 14% anualizado). Destaques da conferência: (i) a administração está envolvida em uma potencial fusão ou aquisição (M&A), embora não tenha sido divulgado o alvo; (ii) a remuneração aos acionistas está em espera até que haja mais visibilidade sobre esse M&A (a empresa pode atingir uma alavancagem zero até o final de 2024); (iii) para o prospecto Maracanã, a empresa vê viabilidade comercial para pelo menos um poço que deve adicionar de 5 a 15 milhões de barris de 1P/1C nos próximos relatórios de certificação de reservas. Relatório completo aqui.

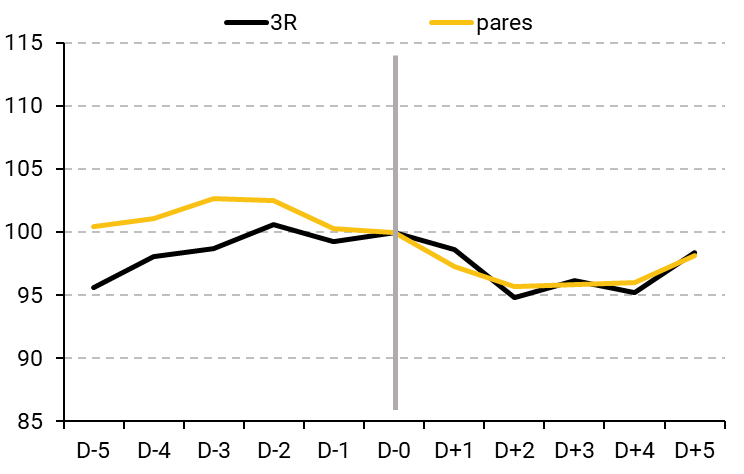

3R Petroleum (RRRP3) | Muito acima das estimativas de consenso

Resultados financeiros robustos no 3T23, com EBITDA ajustado de R$ 829 milhões (+315% T/T), superando em 11% as expectativas da XP e impressionantes 27% acima do consenso da Bloomberg. Os preços realizados continuaram a reduzir o desconto em relação aos preços do Brent, enquanto o lifting cost médio ponderado consolidado diminuiu 21% T/T. Destaques da conferência: (i) espera-se que a produção atinja cerca de 44-45 mil barris de óleo (@stake 3R) equivalente por dia em dezembro, e a partir daí, cresça 25-30% ao ano em 2024, 2025 e 2026; (ii) o capex esperado é de ~US$ 280 milhões em 2023 e ~US$ 400 milhões em 2024; (iii) espera-se que o campo de Papa-Terra fique mais estável após a instalação do novo gerador em novembro, e a grande intervenção usando o flotel está prevista para meados de abril. Relatório completo aqui.

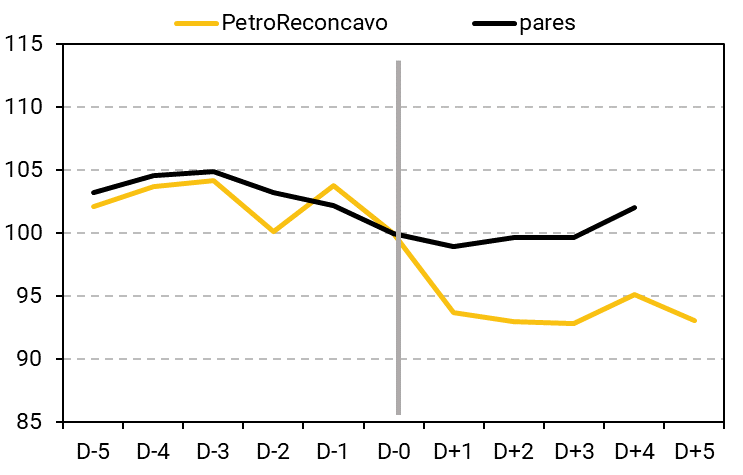

Petroreconcavo (RECV3) | Levemente acima das estimativas, enquanto o 4T23 ainda deve ser pressionado por não recorrentes

O EBITDA ajustado (excluindo hedge) da PetroReconcavo ficou em R$ 448 milhões (+18% T/T) e +6% em relação às expectativas da XP. Os resultados ainda refletem os impactos (negativos) das restrições temporárias na infraestrutura de terceiros, que devem continuar sendo sentidos no 4T23. Destaques da conferência: (i) as negociações para as UPGNs de Guamaré ainda estão em curso; a PetroReconcavo considera os custos do contrato atual insustentáveis e busca uma parceria ou revisão contratual. No entanto, ainda está considerando a construção de sua própria infraestrutura; (ii) o próximo relatório de certificação deve ter uma revisão baixista no CAPEX esperado; (iii) uma declaração de JCP até o final do ano parece provável (embora não haja uma decisão final sobre isso). Relatório completo aqui

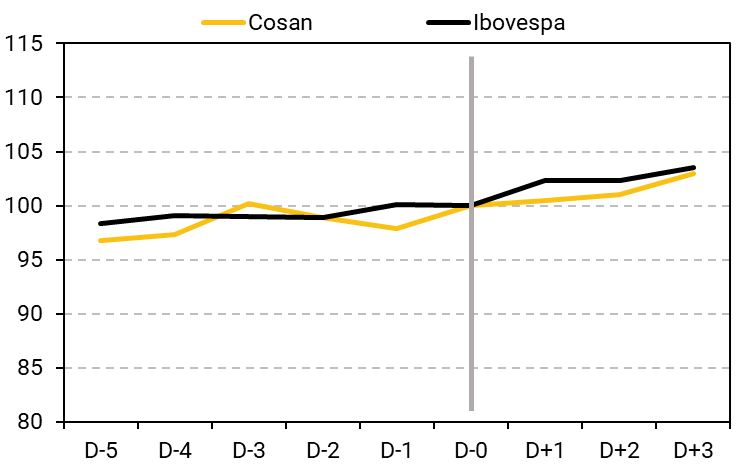

Cosan (CSAN3) | Quando todas as estrelas se alinham

O EBITDA ajustado atingiu R$ 5,6 bilhões (+28% T/T, +38 A/A), superando as expectativas da XP em 13%. A superação em relação à nossa estimativa foi impulsionada principalmente pelo EBITDA da Compass e da Rumo, que foram maiores do que o esperado, e pelo ajuste não monetário do valor justo da terra na Cosan Investimentos. A relação dívida líquida/EBITDA ficou em 1,7x (abaixo dos 2x no 2T23), principalmente devido ao maior EBITDA nos últimos 12 meses. A Cosan também informou sobre mudanças nos cargos executivos. Destaques da conferência: (i) são esperados resultados sólidos para a Compass e a Moove no próximo ano, embora ainda não tenha sido fornecida um guidance específico; (ii) liquidação antecipada da estrutura de Collar Financing (como os dois recentes movimentos de 0,1%) demonstra a confiança da Cosan no caso de investimento da Vale. Relatório completo aqui.

Unipar (UNIP6) | Um resultado fraco (como esperado) vem junto com mais notícias na frente de M&As

A Unipar divulgou resultados esperados fracos para o EBITDA no 3T23, mas fortes em termos de FCL. O EBITDA ajustado XP (EBITDA menos outras receitas/despesas operacionais e resultado de equivalência patrimonial) ficou em R$ 298 milhões (-21% T/T), em linha com as expectativas da XP. A empresa gerou um FCL robusto de ~R$ 291 milhões (yield de 4%, 16% anualizado). Destaques da conferência: (i) o 3T23 teve uma redução nos estoques de PVC e Soda Cáustica; (ii) a Unipar continua avaliando oportunidades de M&As; (iii) ainda não há uma decisão final sobre o pagamento de dividendos para o ano fiscal de 2023 ou sobre o CAPEX para 2024 e 2025 (existem projetos em estudo passando pelo processo de governança). Relatório completo aqui.

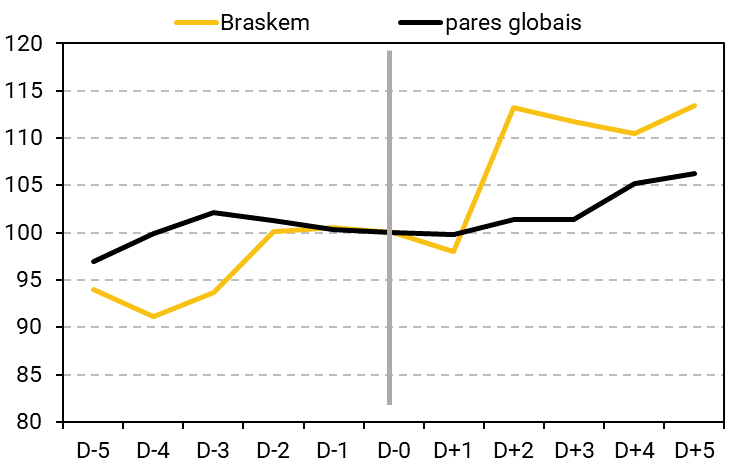

Braskem (BRKM5) | Um resultado esperado ameno ao lado de mais notícias sobre M&As

Um 3T23 fraco, mas em linha com as expectativas da XP e do consenso. O EBITDA ajustado foi de R$ 921 milhões (+31% T/T), impulsionado pelo reconhecimento de R$ 297 milhões em créditos fiscais REIQ (sem esse efeito, o EBITDA seria -11% T/T). A Novonor recebeu uma oferta não vinculante da Adnoc para uma participação de 35,3% na Braskem, com um (VP) de cerca de R$ 36 por ação. Destaques da conferência: (i) a natureza não vinculante da oferta da Adnoc dificulta a avaliação dos direitos de tag-along para acionistas minoritários; (ii) o 4T23 deve ser pressionado devido à pior sazonalidade e a uma parada para a unidade da Bahia; (iii) a empresa está focada em medidas para preservar o fluxo de caixa em 2024 (incluindo a redução do CAPEX operacional para menos de US$ 500 milhões). Relatório completo aqui.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)