Quatro companhias da nossa cobertura reportaram resultados nessa noite (13/08), sendo uma de ecommerce (Americanas), duas empresas de consumo discricionário (Arezzo e Lojas Renner) e a última de supermercados (Grupo Mateus). Os destaques positivos foram Arezzo e Grupo Mateus.

O que você precisa saber? Nossa visão em um bullet

Consumo Discricionário

O setor tem sido o grande destaque dessa temporada de resultado, decorrente da melhora sequencial de resultados com a aceleração da vacinação e redução das restrições de Covid, com algumas companhias inclusive reportando receitas acima dos níveis do 2T19. Além disso, algumas das companhias compartilharam números preliminares referentes ao 3T21, já indicando uma performance crescente vs. o 2T21. Dentre as empresas do setor, Arezzo e Grupo Soma apresentaram o maior crescimento frente a 2019, em +40% e +69%, respectivamente, enquanto Renner apresentou um crescimento de 12% no segmento do varejo e C&A teve uma queda de 10% vs. 2T19. Olhando para rentabilidade, Arezzo e Grupo Soma expandiram margem bruta A/A enquanto Renner e C&A tiveram uma queda de margem principalmente explicada pelo aumento de custos de matéria prima.

Ecommerce

Mesmo diante de um trimestre marcado pelo cenário de gradual flexibilização das restrições e volta do varejo físico e forte base de comparação, as companhias continuaram a crescer. Olhando para a métrica de GMV Online (valor bruto das mercadorias vendidas), a Americanas reportou um crescimento de +37% A/A, acima de Via (+20%) mas abaixo de Magalu (+46%). Quanto à performance do varejo físico, apesar da maior circulação de pessoas, destacamos que o GMV do canal permaneceu abaixo dos níveis de 2019 em -18% para Americanas e -14% para Via, sendo Magalu a exceção, com crescimento de +16%. Por fim, em relação à plataformas especializadas, Westwing reportou um crescimento de receita de 50,5% A/A e +147% vs. 2T19, acima do apresentado pela Mobly (+38,6% A/A e +95% vs. 2T19).

Supermercados

O Grupo Mateus foi o último supermercado a reportar resultados do 2T21, com um crescimento de receita novamente acima dos seus pares em 29% A/A, explicado pela forte expansão de lojas (45 novas lojas nos últimos 12 meses). Isso se compara a +22% para Assaí, +11,5% para Carrefour e -5% para GPA. Olhando para a métrica de vendas mesmas lojas, o Grupo teve um crescimento abaixo do Atacadão (+10,2% A/A) e Assaí (+9,2%) no Mix Atacarejo (+1,0%) porém acima de Carrefour (-11,4%) e GPA (-12,6%) no Varejo (+6,0%).

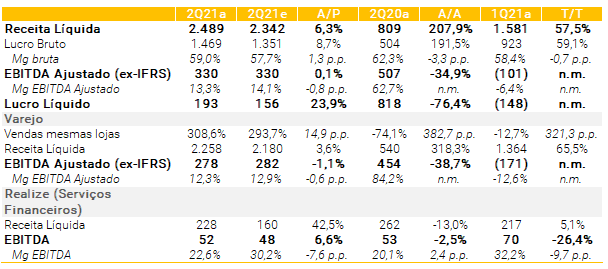

Lojas Renner (LREN3)

A Lojas Renner reportou resultados do 2T21 com a receita 6% acima das nossas estimativas, por conta de uma performance melhor na Realize, mas EBITDA em linha devido a um aumento nos custos associados à operação da Realize. A companhia conseguiu apresentar uma receita de varejo 12% acima do 2T19, devido à recuperação de vendas a partir de abril com a flexibilização das restrições de circulação no país, além de um impacto positivo decorrente do aumento da procura por roupas de frio dadas as temperaturas mais baixas no trimestre. A companhia conseguiu apresentar uma melhora de 10p.p. A/A na margem bruta de varejo, por conta de menores remarcações dado um nível de estoque e sortimento adequado, apesar de ainda 1,4p.p. abaixo de 2019 devido à pressão cambial, inflação de matéria prima e maiores custos com fretes internacionais. Finalmente, as despesas operacionais de varejo vieram 5% acima do esperado, devido a maiores investimentos na transformação digital da companhia.

Esperamos uma reação positiva do mercado uma vez que os resultados da companhia mostraram uma recuperação sequencial importante de faturamento com a volta à normalidade acontecendo e a companhia conseguiu apresentar uma melhora relevante de margem bruta. No entanto, as despesas operacionais vieram acima das nossas estimativas que já incorporavam um cenário mais conservador em relação ao nível de investimentos da construção do seu ecossistema de moda e lifestyle enquanto a companhia queimou R$424 milhões de caixa por conta de um aumento relevante em recebíveis (R$1bn) e maiores investimentos.

Mas e daqui para frente?

Esperamos que os resultados do setor de vestuário sigam melhorando com a aceleração da vacinação (expectativa de que a população adulta tenha tomado pelo menos uma dose nesse trimestre). O desempenho tanto de C&A quanto de Renner e Arezzo nesse trimestre reforçam nossa tese, enquanto esperamos que a demanda reprimida para a categoria seja desencadeada principalmente no quarto trimestre com as festas de fim de ano, impulsionando um trimestre que já é sazonalmente o mais forte para o varejo. Mantemos recomendação Neutra e preço alvo de R$50,0 por ação por vermos a empresa negociando a um valuation acima dos seus pares enquanto seguimos com baixa visibilidade dos resultados efetivos da construção do ecossistema da companhia.

Os principais números do trimestre:

A companhia realizará uma videoconferência para discutir os resultados na sexta-feira (13/8) às 13h (link para acesso).

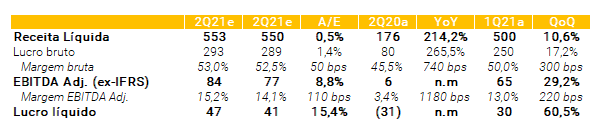

Arezzo (ARZZ3)

A Arezzo registrou resultados sólidos no segundo trimestre, com EBITDA 9% acima de nossas estimativas, impulsionado por margens brutas mais altas e menores despesas de SG&A. Os principais destaques foram: (i) sólido desempenho de vendas, com vendas brutas 40,5% acima dos níveis de 2019, principalmente explicadas pela Reserva e Vans (com um crescimento orgânico estimado em + 7% e vendas ex-Reserva/Vans estagnadas vs 2019); e (ii) rentabilidade sólida, com expansão da margem bruta em funçao de vendas maiores da AR&Co, penetração do comércio eletrônico e menores promoções, e expansão da margem EBITDA com alavancagem operacional.

Esperamos uma reação positiva do mercado, uma vez que a empresa entregou resultados sólidos e indicativos positivos para o 3T21, com o sellout crescendo +18% e +28% em julho e agosto vs. 2019.

Mas e daqui para frente?

Além da indicação positiva para o 3T21, a companhia também compartilhou iniciativas que devem contribuir para os resultados à frente, incluindo: (i) O lançamento da segunda coleção da Arezzo Bambini em agosto; (ii) Novo posicionamento da Alme, mantendo seu foco em conforto através de uma pegada sustentável; (iii) Programa de fidelidade do ZZ mall, lançado em agosto; e (iv) Projeto piloto da entrada da Troc em lojas físicas. Além disso, esperamos que a reabertura econômica seja um importante catalisador para os resultados da Arezzo nos próximos trimestres, especialmente no segmento de sapatos casuais e sociais, dado que a categoria foi severamente impactada pela pandemia. Reiteramos nossa recomendação de compra e preço-alvo de R$110,0/ação para o final de 2021.

Os principais números do trimestre

A companhia realizará uma videoconferência para discutir os resultados na sexta-feira (13/8) às 11h (link para acesso aqui).

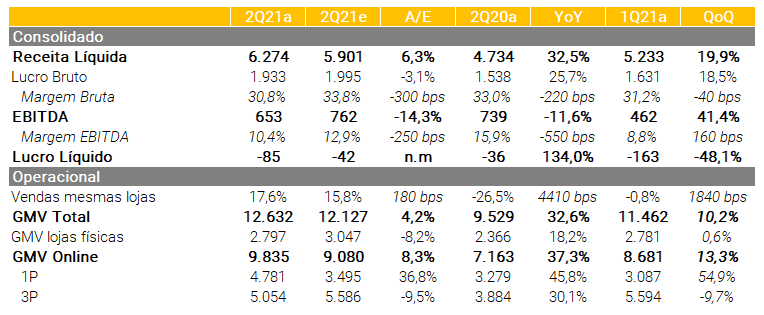

Americanas S.A. (AMER3)

Em sua primeira divulgação após a consolidação da fusão, a Americanas reportou resultados fracos referentes ao 2T21, com GMV total subindo +33% A/A (abaixo dos seus pares), puxado pelo crescimento de 37% do GMV online (acima de Via mas abaixo de Magalu e MELI). Em relação à rentabilidade, a margem bruta e EBITDA foram pressionadas pela maior penetração das vendas online e investimentos em marketing e novas iniciativas. Com isso, o prejuízo líquido (excluindo-se o efeito não recorrente de R$309mi referentes à créditos fiscais) totalizou -R$85mi (vs. XPe -R$42mi).

Esperamos uma reação mista do mercado, uma vez que apesar dos resultados fracos, a companhia trouxe algumas informações novas positivas como o guidance de sinergias decorrentes da fusão operacional de negócios, totalizando um valor presente estimado de R$1,6 bilhão (3,8% de rendimento) e o anúncio de uma recompra de até 17,5 milhões de ações (4% do free float).

Mas e daqui para frente?

Vemos a Americanas como um ecossistema robusto com diversas iniciativas sendo implementadas buscando a melhora da experiência, recorrência e fidelização de seus clientes. Ainda, acreditamos que tanto a fusão como a aquisição do HNT devem destravar valor ao longo do tempo, com a companhia inclusive detalhando sinergias a serem capturadas em ambas frentes no seu resultado. Mantemos nossa recomendação de Compra com preço alvo de R$82,0 e R$12,0 por ação para AMER3 e LAME4, respectivamente.

Os principais números do trimestre:

A companhia realizará uma videoconferência para discutir os resultados na sexta-feira (13/8) às 12h(link para acesso aqui).

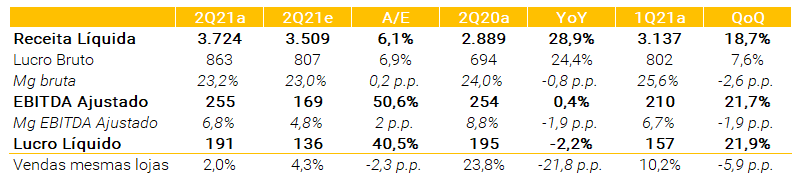

Grupo Mateus (GMAT3)

O Grupo Mateus reportou resultados sólidos do segundo trimestre de 2021, acima das nossas estimativas. O principal destaque do resultado foi o crescimento do faturamento em +29% A/A, principalmente impulsionado pela forte abertura de lojas da companhia (45 novas lojas nos últimos 12M e 12 no 2T21). Apesar de apresentar uma pressão de margem bruta (-0,8 p.p. A/A), a companhia conseguiu expandir a margem EBITDA (+0,2p.p. A/A) através de alavancagem operacional e controle de despesas, apesar de maiores despesas com a transferência da operação do CD de Belém do Pará para Santa Isabel. Por fim, destacamos que a companhia apresentou uma queima de caixa de R$ 28 milhões, explicada principalmente pelos investimentos associados ao seu plano de expansão.

Esperamos uma reação positiva do mercado uma vez que a companhia continua a apresentar forte de crescimento de vendas, apesar da base forte e redução do auxílio emergencial, enquanto ela apresentou uma leve expansão de margem EBITDA mesmo face ao forte ritmo de abertura de lojas (que prejudica a rentabilidade no curto prazo por conta do nível de maturação das lojas) e gastos não recorrentes no trimestre.

Mas e daqui para frente?

Esperamos uma continuidade de resultados sólidos por parte do Grupo Mateus, impulsionadas principalmente pela forte expansão de lojas que apresentou uma performance de vendas acima da média de lojas maduras pelo segundo trimestre consecutivo. Nesse sentido, acreditamos que a contratação do time de expansão de mercado citada pela companhia no relatório de resultados deve acelerar ainda mais o plano de expansão da companhia e de forma mais assertiva, mantendo a estratégia de adensamento de novas rotas que a companhia pratica. Mantemos nossa recomendação de Compra para as ações de GMAT3 e preço alvo de R$11,0 por ação.

Os principais números do trimestre

A companhia realizará uma videoconferência para discutir os resultados na sexta-feira (13/8) às 10h (link para acesso aqui).

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)