Destaques da semana: 24/06 a 01/07

Ibovespa: -0,29% | 98.954 pontos

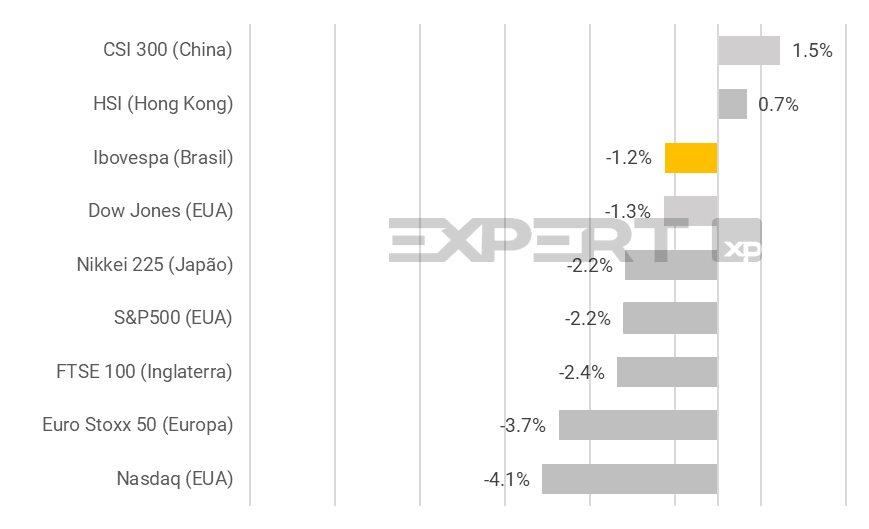

Essa semana marcou o fim do primeiro semestre de 2022. O período foi marcado pela alta no preço das commodities, inflação crescente, adoção de uma política monetária contracionista pela maioria dos bancos centrais e o crescente temor de recessão na economia americana – que causou alta volatilidade nos mercados e aumento da aversão a risco. Nos mercados globais, o S&P 500 terminou a primeira metade do ano em bear market – quando há uma queda de mais de 20% desde as últimas altas – acumulando perdas de -20,6% no ano, seu pior desempenho desde 1970. O Nasdaq apresentou quedas ainda maiores, de -29,5%, configurando sua pior performance de todos os tempos. Já o Ibovespa superou os principais mercados locais, suportado pela alta das commodities no início do semestre, encerrando o período em +0,6% em dólares, e -6,0% em reais.

Em uma semana marcada pela alta das commodities, mas também pelo aumento do risco fiscal brasileiro, o Ibovespa encerra em leve alta de 0,3% aos 98 mil pontos, fechando o mês de junho com forte queda de -11,5%. No Brasil, a taxa de desemprego caiu para 9,8% no trimestre encerrado em maio, a menor taxa trimestral desde janeiro de 2016 e a menor para o período desde 2015, superando as expectativas do mercado de 10,2% de queda. Na política, o Senado aprovou a PEC que reconhece estado de emergência até o final de 2022, de modo a ampliar o pagamento de vários benefícios sociais. O pacote tem orçamento total de R$ 41,25 bilhões. Todas as medidas serão válidas até o final do ano, dispensada a observância do teto de gastos, da regra de ouro e da necessidade de compensação fiscal. A PEC conta com o chamado “estado de emergência”, que blinda o presidente Bolsonaro das contestações por descumprir a lei eleitoral. A proposta seguirá agora para a Câmara dos Deputados, onde também deverá ser aprovada rapidamente.

Nos EUA, os sinais de desaceleração econômica estão ficando mais claros. O indicador de confiança do consumidor do Conference Board, que atingiu 106,4 em maio, ficou abaixo das expectativas em junho, em 98,7 vs. 100 esperados pelo mercado. É o nível mais baixo desde o primeiro trimestre de 2021. A queda foi impulsionada principalmente pela alta da inflação. O índice de pesquisa industrial do Fed de Richmond também caiu significativamente em junho. Esses dados mais fracos de atividade econômica, no entanto, não devem impedir que o banco central americano continue subindo as taxas de juros, uma vez que a inflação continua elevada e generalizada. Reforçando a alta inflação do país, o núcleo do PCE (que exclui alimentos e energia), a medida de inflação preferida do Federal Reserve, apresentou alta de 4,7% no acumulado em 12 meses até maio, um pouco abaixo da expectativa do mercado e do resultado de abril. Apesar disso, a inflação continua rodando muito acima da meta do banco central americano, que é ao redor de 2%, e não altera o cenário de aperto agressivo da política monetária local.

Já na China, foi anunciado a diminuição pela metade do período de quarentena imposto a viajantes internacionais e o afrouxamento dos requisitos de teste para infectados no país, dando sequência às medidas de relaxamento das restrições contra o Covid. Além disso, o país sinalizou a manutenção de medidas de estímulos para amenizar o impacto econômico deixado pelos recentes lockdowns. Essas duas medidas foram responsáveis pela melhora do sentimento dos investidores em relação à economia do país.

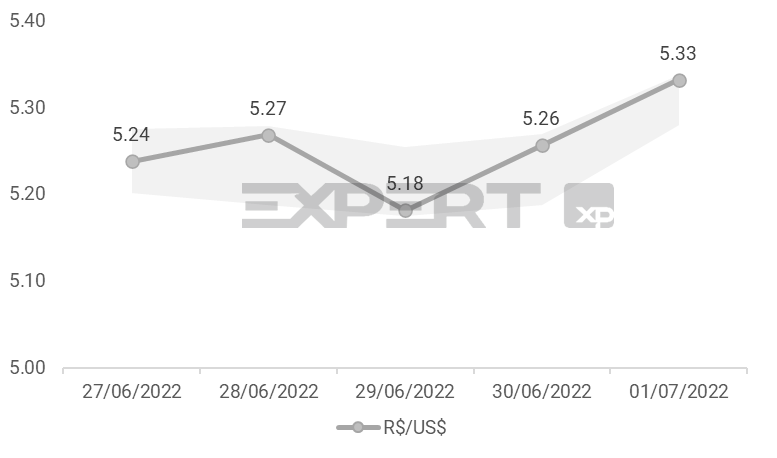

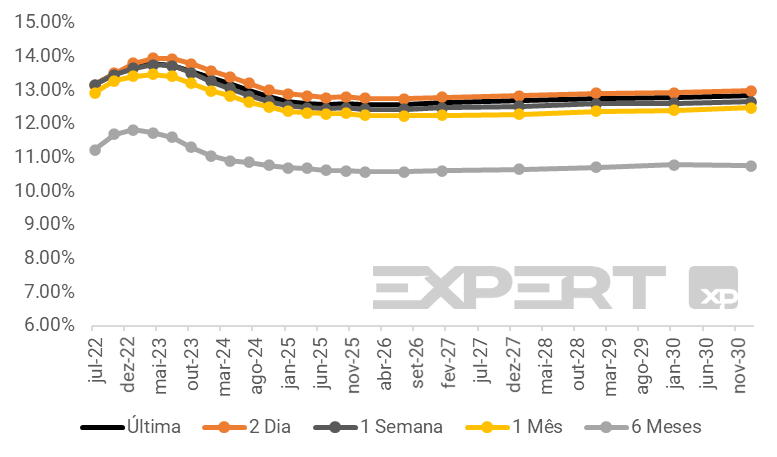

Câmbio e juros

O Dólar fechou a semana com alta de 1,70% em relação ao Real, em R$ 5,33/US$. Já a curva DI para o vértice de janeiro/31 apresentou alta de 17 bps na semana, atingindo 12,82%.

O que esperar para semana que vem?

No cenário internacional, o destaque será a ata da última reunião do FOMC, comitê de política monetária dos EUA, além de dados de mercado de trabalho (payroll) de junho nos EUA, inflação ao produtor e ao consumidor na China e ao produtor na Europa.

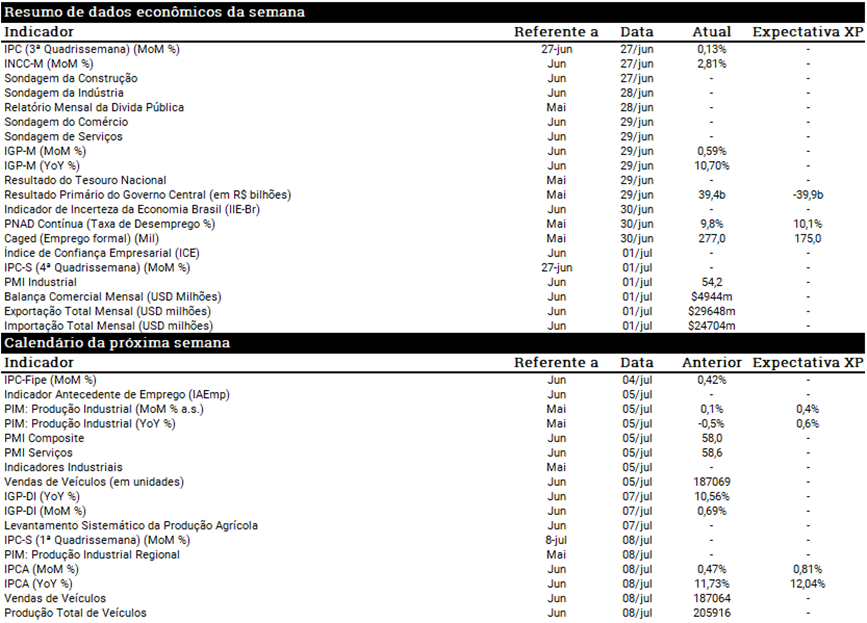

No Brasil, o foco vai continuar na tramitação da PEC dos Benefícios fiscais, agora na Câmara. Os destaques serão a divulgação da inflação medida pelo IPCA e pelo IGP-DI de junho, a produção industrial de maio e a produção de veículos de junho.

Ações

Atribuímos a alta do papel ao anúncio de combinação de negócios com o Pardini (PARD3). O processo irá originar uma Nova Companhia, que deverá apresentar (i) grande poder de escala e capacidade de negociação com as fontes pagadoras, (ii) operações com capacidade de atender regiões compreendendo, aproximadamente, 85% do total de beneficiários de saúde do país, segundo as companhias, e (iii) ganhos de sinergia equivalentes a R$160M-R$190M por ano, dos quais 90% deverão ser capturados nos próximos 3 anos, segundo as companhias. Para acessar o relatório completo, clique aqui.

Acreditamos que a performance do papel está ligada às expectativas de alta na demanda global de petróleo, após uma flexibilização das restrições para contenção do Covid-19 na China, o que levou o preço da comodity a subir no início da semana, enquanto as ações da Petrobras acompanharam a guinada. Também, na quinta-feira houve uma reunião da Opep (Organização dos Países Exportadores de Petróleo) para discussão da produção de Petróleo nos próximos períodos, reforçando o cenário de incerteza sobre capacidade de produção. Já no cenário interno, houve a aprovação do novo CEO da empresa, que tomou posse no dia 29.

Atribuímos a performance positiva de MRV aos fatos relevantes divulgados pela empresa esta semana:

- Venda de dois projetos pela Resia (ex AHS) a um cap rate atrativo de 4,2%, o que deve continuar a apoiar os resultados consolidados da MRV no 2T22;

- Venda da carteira de pró-soluto da MRV, com a emissão de duas CRIs (Pro-Soluto I e Pro-Soluto II), gerando um montante líquido de ~R$349 milhões para a empresa. Como resultado, o posicionamento de caixa da MRV deve melhorar, o que pode ajudar na redução da alavancagem da companhia;

- Aprovação do programa de recompra de ações com o limite de ~2% do total de ações em circulação, o que, em nossa opinião, é positivo, devido ao nível atrativo de valuation das ações da MRV.

Clique aqui para acessar o relatório completo.

Acreditamos que a performance do papel está ligada às expectativas de alta na demanda global de petróleo, após uma flexibilização das restrições para contenção do Covid-19 na China, o que levou o preço da comodity a subir no início da semana, enquanto as ações da Petrobras acompanharam a guinada. Também, na quinta-feira houve uma reunião da Opep (Organização dos Países Exportadores de Petróleo) para discussão da produção de Petróleo nos próximos períodos, reforçando o cenário de incerteza sobre capacidade de produção. Já no cenário interno, houve a aprovação do novo CEO da empresa, que tomou posse no dia 29.

Atribuímos a alta das ações ao anúncio de venda de remédios pela Unidas, que permitiu a conclusão da fusão que está ocorrendo essa semana (closing da transação previsto para 1º de julho).

Destacamos ao longo da semana duas notícias sobre a companhia que podem ajudar a explicar o desempenho da ação. Em comunicado ao mercado divulgado no dia 30, um banco norte-americano reduziu sua participação acionária no papel, enquanto outra notícia comenta sobre um processo administrativo que o Ministério da Justiça e Segurança Pública abriu contra a empresa para investigar o alto número de reclamações de consumidores durante o período da pandemia.

Sem notícias específicas. No entanto, destacamos a notícia divulgada na quinta-feira sobre a aprovação pelo conselho da Via da emissão de até R$ 600 milhões de reais, sinalizando uma necessidade de capital, pode ter contribuído para o fraco desempenho do papel.

Sem notícias específicas. Acreditamos que a queda do papel possa estar relacionada a um movimento de correção das recentes altas registradas em semanas anteriores.

Sem notícias específicas.

Sem notícias específicas sobre a companhia. Atribuímos a queda das ações à alta dos preços de petróleo em conjunto com a desvalorização do real frente ao dólar na semana.

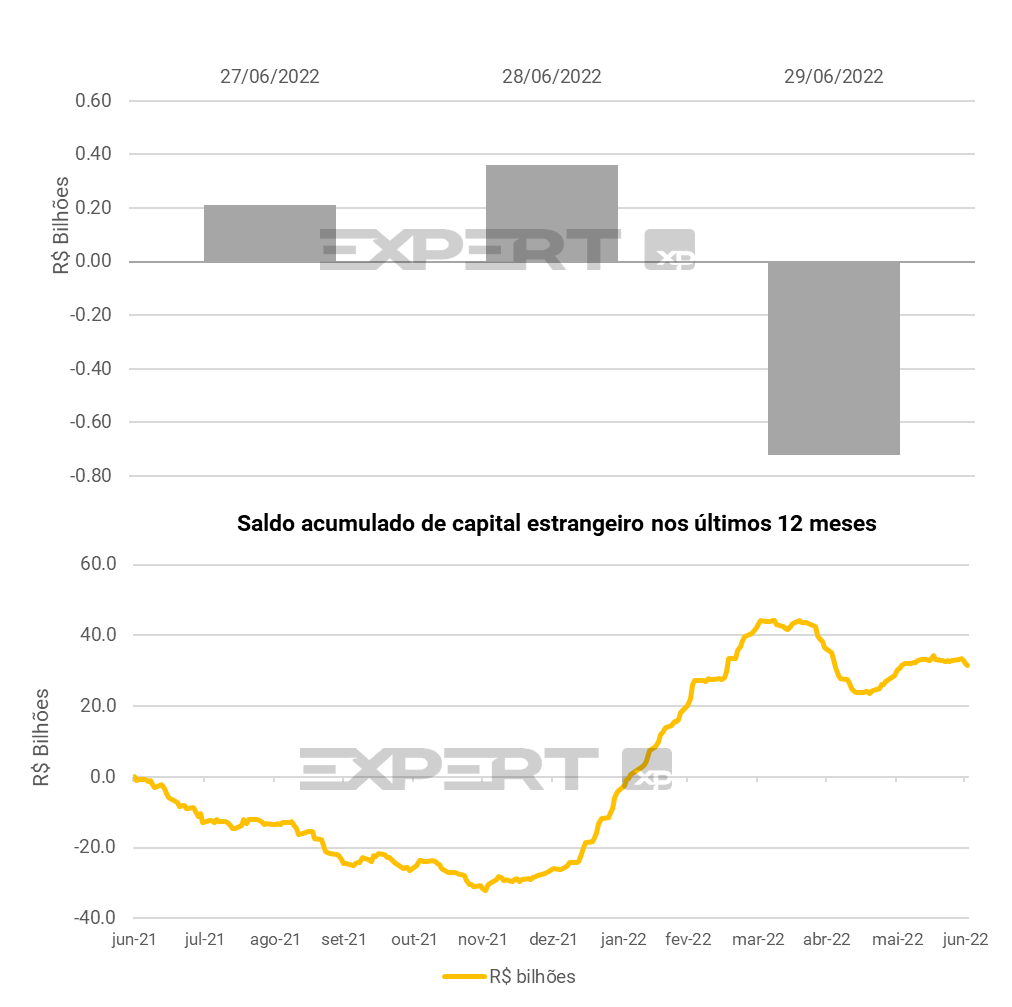

Fluxo de estrangeiros na Bolsa brasileira

Nessa semana, o saldo acumulado da movimentação dos investidores estrangeiros na Bolsa foi cerca de – R$ 150 milhões.

*Até dia 29/06/2022.

Performance das Bolsas mundiais na semana

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)