Destaques:

- Com a inflação global rodando acima do esperado, o Fed (banco central dos EUA) terá que elevar os juros para patamares mais altos, aumentando o risco de recessão;

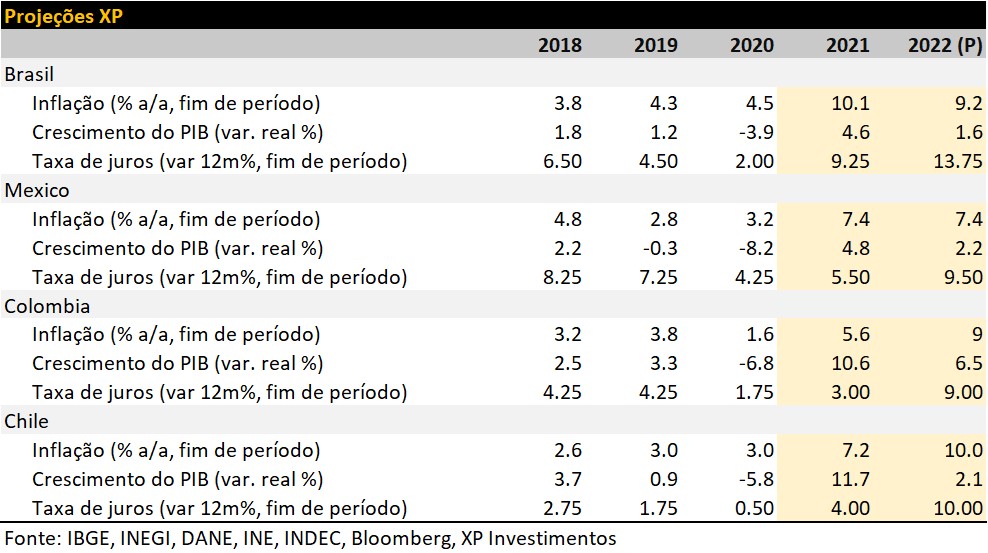

- Na América Latina, os bancos centrais vão ter que continuar elevando os juros para conter as expectativas de inflação e garantir a convergência à meta, abrindo mão de maior crescimento econômico no médio prazo;

- Com o mundo se tornando mais avesso ao risco, o impacto é negativo para bolsas e moedas latino-americanas, mas a alta dos preços das commodities deve ajudar a mitigar este impacto.

Pano de fundo – O risco de recessão global aumenta com a inflação elevada e os bancos centrais mais contracionistas.

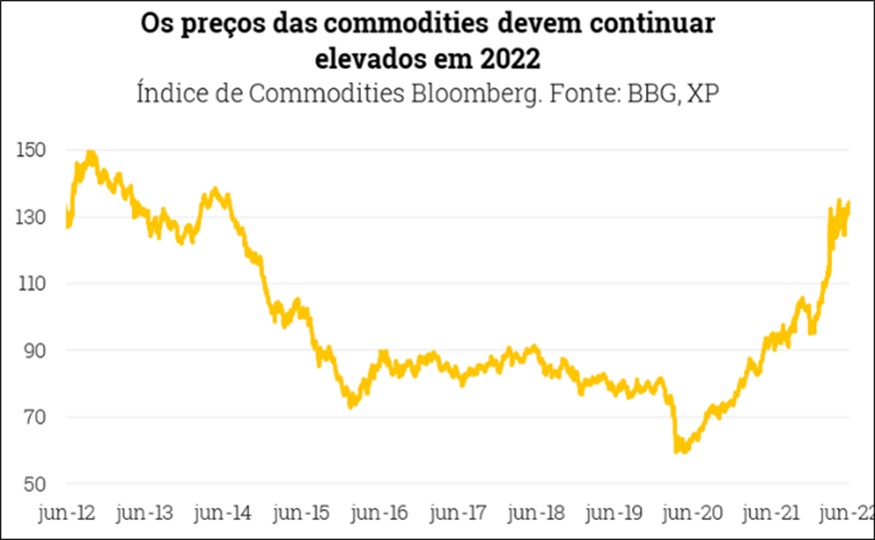

Os preços das commodities devem continuar elevados em 2022. Os preços das commodities vêm subindo desde meados de 2020 e, com a demanda ainda alta, devem se manter em patamares altos ao longo do ano. O Índice Geral de Commodities da Bloomberg registrou alta de 28% em 2021, e já acumula aumento de 34% em 2022. Além do mais, a demanda por matérias-primas também está sólida, e a procura deve continuar alta com o esforço de transição para energia limpa. Em relação ao petróleo, acreditamos que o preço do barril do tipo Brent deve cair para cerca de USD 100 até o final do ano se a intensidade da guerra na Ucrânia não piorar. A produção de petróleo nos EUA deve aumentar ao longo do ano e a demanda deve aliviar conforme a economia mundial comece a esfriar, possibilitando uma queda nos preços.

A grosso modo, os preços das commodities estão em níveis altos em relação a padrões históricos, e continuam a pressionar a inflação global. Além disso, a persistência da guerra na Ucrânia e recentes medidas de isolamento na China devido ao maior contágio de Covid-19 prolongaram os gargalos nas cadeias de insumos, impossibilitando a tão esperada normalização da economia.

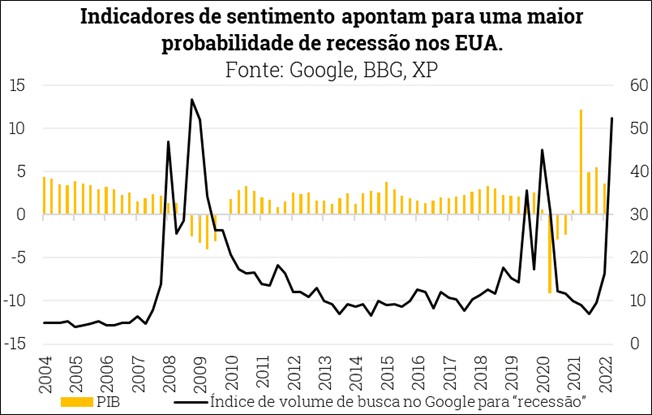

A inflação elevada nos EUA pressiona o Fed (banco central) a elevar os juros para patamares mais altos. A inflação de maio nos EUA veio mais alta do que o esperado novamente, subindo para 8,6% no acumulado em 12 meses. Os dados indicaram que preços continuam pressionados em todos os setores da economia, com poucos sinais de alívio. Ademais, as expectativas de inflação se deterioram nos últimos meses. Neste contexto, o Fed acelerou o ritmo de aumento de juros para 0,75pp (para 1,75%) em sua última reunião, e deve continuar subindo ao longo do ano. Isto quer dizer que os juros dos EUA terão que entrar no campo contracionista para conter as expectativas de inflação, e garantir a convergência para a meta de 2%.

A probabilidade de recessão aumenta nos Estados Unidos. Com a inflação persistentemente alta e os juros em campo contracionista, a atividade econômica dos Estados Unidos deve desacelerar consideravelmente a partir do terceiro trimestre de 2022. Apesar da economia permanece aquecida e o mercado de trabalho continua robusto, juros mais altos podem provocar uma recessão nos Estados Unidos. Nossos modelos sugerem que é provável que os Estados Unidos entre o final entre 2023 e 2024. Conforme a economia esfriar e a inflação aliviar, o Fed deve encontrar espaço para diminuir os juros a partir do final de 2023.

O BCE (banco central da zona do euro) também começará o ciclo de aumento de juros. O índice de preços ao consumidor da zona do euro registrou alta de 8,1% no acumulado em doze meses até maio, bem acima do esperado pelo mercado. Os aumentos de preços, antes muito concentrados em itens de energia, vêm se espalhando pela economia. Neste ambiente, o BCE sinalizou que a taxa de juros vai começar a subir em julho, o que deve esfriar a economia da região também. Esperamos um aumento de 0,25pp nos juros em julho, e uma aceleração no ritmo nas reuniões seguintes.

A mensagem geral é que todas as economias terão que abrir mão de maior crescimento econômico no médio prazo para conseguir trazer a inflação de volta para a meta.

Juros mais altos nos países desenvolvidos representam risco significativo para os mercados da América Latina. Em nosso último relatório, mencionamos que “se o Fed tiver que aumentar os juros além do esperado, o cenário se tornaria mais desafiador para os ativos de mercados emergentes.” Com a alta da inflação, perspectivas de juros mais altas, e maior probabilidade de recessão global, o mundo vem se tornando mais avesso ao risco. Isso tende a implicar maior fluxo de recursos dos investidores para economias desenvolvidas, consideradas mais seguras. Neste contexto, as taxas de câmbio e as bolsas das principais economias da região se desvalorizaram nas últimas semanas. No acumulado do ano, apenas o BRL (câmbio brasileiro) continua em território positivo.

A alta dos preços das commodities e ativos descontados devem ajudar a compensar os riscos no horizonte. Os nossos modelos continuam a indicar que as moedas latino-americanas estão negociando a preços descontados. Além do mais, as bolsas de valores dos países emergentes vêm mostrando retornos melhores do que às de economias desenvolvidas, e continuam descontadas. Por último, a persistente alta dos preços das commodities deve ajudar a sustentar o desempenho econômico da região. Estes fatores devem mitigar os impactos negativos oriundos do cenário internacional, assim como os riscos políticos domésticos.

Sem sinais de alívio na inflação da América Latina. A inflação nos países da América Latina continuou rodando acima de sua tendencia histórica, e deve permanecer elevada ao longo do ano. A alta nos preços de alimentos e energia continua exercendo forte contribuição, mas a inflação tem se espalhado para todos os setores das economias. A maior parte da inflação decorre de fatores globais, porém a resiliência no nível do consumo privado também está impulsionando a elevação de preços. Projetamos que a inflação continuará em níveis elevados ao longo do ano nos países da região, e começará a convergir para a meta apenas em 2023 conforme a redução de estímulos comece a impactar a demanda, e as cadeias globais de suprimentos comecem a se normalizar.

Os juros vão continuar subindo na América Latina. Com a inflação persistentemente pressionada nos países da América Latina, os bancos centrais continuarão a elevar as taxas de juros. Apesar de a política monetária ter efeito menor na demanda em comparação a países desenvolvidos, as autoridades avaliam que os juros mais altos serão importantes para conter as expectativas de inflação – que, por sua vez, geram inflação futura uma vez que os produtores repassam estas expectativas para os preços de serviços e bens finais. As expectativas de inflação de curto prazo vêm aumentando na região desde o início do ano, o que requer um posicionamento mais restritivo dos bancos centrais. Além do mais, se a inflação internacional continuar pressionada, os bancos centrais da América Latina podem ter que subir os juros para níveis mais altos e/ou mantê-los elevados por mais tempo.

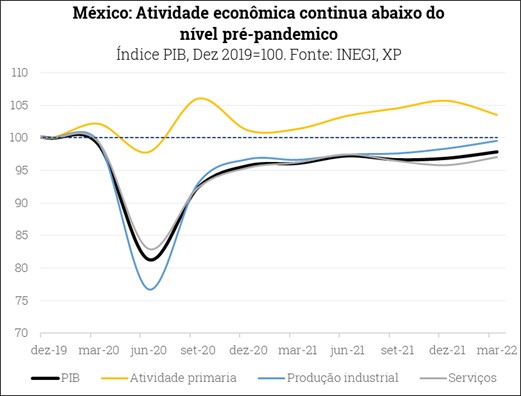

Os dados de atividade da América Latina também podem influenciar a política monetária. Os resultados do PIB entre os países da região foram mistos no primeiro trimestre. Na Colômbia, o crescimento continuou acelerado, e pode começar a pressionar preços. No Brasil e no Chile, apesar de as expectativas serem de desaceleração neste ano, a consumo privado se mostrou mais resiliente do que o esperado, o que pode agravar a pressão inflacionária. Por outro lado, no México, a atividade econômica ainda não recuperou o nível pré-pandêmico, e os juros altos preocupam.

Clique aqui para receber por e-mail os conteúdos de economia da XP

México – Juros mais altos devem prejudicar a recuperação econômica

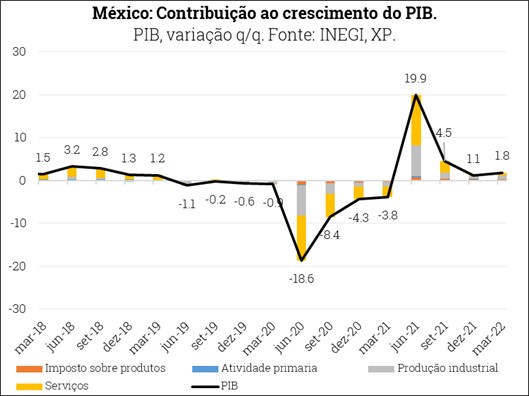

A recuperação econômica no México continua devagar. Em 2021, a economia do México cresceu apenas 4,8%, depois de ter contraído 8,1% em 2020 devido à pandemia. No primeiro trimestre de 2022, a economia expandiu 1,8% em relação ao mesmo período do ano passado, mas continuou abaixo do nível de 2019. Em relação aos dados desagregados, o setor primário cresceu 1,9%, a produção industrial cresceu 3,1%e o setor de serviços cresceu 0,9%. O crescimento (apesar de tímido) ainda é um efeito da retomada gradual da economia, após os choques da pandemia, mas a atividade econômica no país continua fraca. O nível de investimento continua muito abaixo de padrões históricos, e a atividade deve continuar nesta trajetória nos próximos anos.

Com um cenário global mais complicado e os juros subindo nos Estados Unidos (o principal parceiro comercial do México), a demanda interna e externa tendem a desacelerar e ter impacto negativo no PIB do México daqui para a frente. No geral, as perspectivas de crescimento econômico no México continuam sendo pessimistas e refém dos desenvolvimentos da economia nos Estados Unidos (atualmente em risco de recessão). Nós projetamos crescimento econômico moderado de 2,2% para o México em 2022.

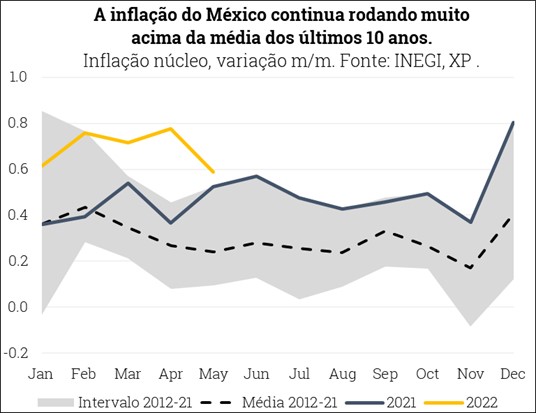

A inflação anual do México variou pouco desde o início do ano, mas deve ficar pressionada por muito tempo. A variação do índice de preços ao consumidor ficou em 7,7% no acumulado em 12 meses até maio, o mesmo nível do mês anterior, e este número vem oscilando entre 7,0% e 7,7% desde o final do ano passado. Os números de maio vieram em linha com as nossas expectativas e as do mercado. No entanto, a variação mensal vem rodando acima da média dos últimos 10 anos desde o início de 2021, e mostra poucos sinais de alívio. A alta nos preços de alimentos continua sendo o principal determinante da inflação no país.

A medida de núcleo da inflação (aquela que exclui itens de alimentos e energia mais voláteis) vem mostrando pressões persistentes, e está rodando acima da meta de 3%. A inflação da região continua sendo afetada pelos gargalos nas cadeias de produção e a alta nos preços internacionais, levando também a efeitos de segunda ordem. Além do mais, ainda não há evidências dos efeitos do pacote de medidas anunciadas pelo governo para conter a inflação (PACIC). Com nenhuma grande surpresa nos últimos dados, continuamos a projetar que a inflação continuará alta e encerrará 2022 a 7,4%, para então começar a cair em 2023 e retornar à meta de 3% apenas em 2024.

O Banxico (banco central do México) demonstrou um tom mais contracionista e deve acelerar o ritmo de aperto monetário. Em sua última Ata, o Banxico demonstrou maiores preocupações com a persistência da inflação e revelou que quatro dos cinco membros do comitê de política monetária estão inclinados a uma aceleração no ritmo de aumento de juros (de 0,5pp nas últimas reuniões). O Banxico reforçou que, apesar do efeito da política monetária na demanda ser limitada no México, aumentar os juros de forma mais agressiva é importante para conter as expectativas de inflação. Além disso, o Banxico tende a coordenar sua política monetária com a do Fed, e seu posicionamento mais contracionista deve ser acompanhado pelo Banxico. Portanto, projetamos que os juros subirão pelo menos 0,75pp na próxima reunião, e aumentamos nossa expectativa de taxa terminal para 9,75% (atualmente em 7,0%), que deve ser alcançada apenas no primeiro trimestre de 2023.

Colômbia – O PIB cresce além do esperado, e as eleições presidenciais surpreendem.

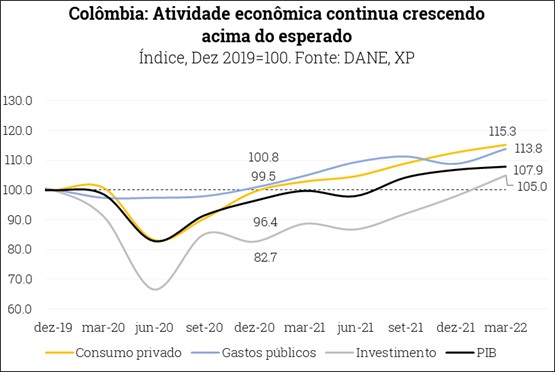

A Colômbia cresceu acima do esperado no primeiro trimestre de 2022, e a economia continua aquecida. O PIB do primeiro trimestre veio forte, e ainda mais alto do que os indicadores mensais vinham sugerindo. O crescimento foi de 8,5% no período (em relação ao mesmo período do ano passado), enquanto o banco central esperava crescimento de 7,2%. Este resultado foi impulsionado pelo avanço acentuado no consumo privado (o maior componente do PIB), de 12,2%, acima das expectativas do banco central de 9,9%. A economia da Colômbia deve registrar o melhor desempenho este ano entre as principais economias da América Latina: projetamos expansão de 6,5% para 2022.

Esta aceleração está sendo apoiada pela redução mais leve nos estímulos fiscais em relação a outros países da região, que tiverem cortes acentuados. Por outro lado, apesar do importante crescimento de 19,7% dos investimentos (que ultrapassou o nível pré-pandêmico), este componente continua abaixo do seu potencial, muito devido ao alto nível de incertezas no cenário doméstico (com eleições não definidas) e internacional. Além disso, a conta corrente na Colômbia vem registrando altos níveis de déficit. Estes fatores preocupam, e podem prejudicar o crescimento econômico da Colômbia adiante. Apesar de o PIB ter sido positivo, os dados sugerem que a economia já chegou ao seu potencial, o que tende a pressionar preços.

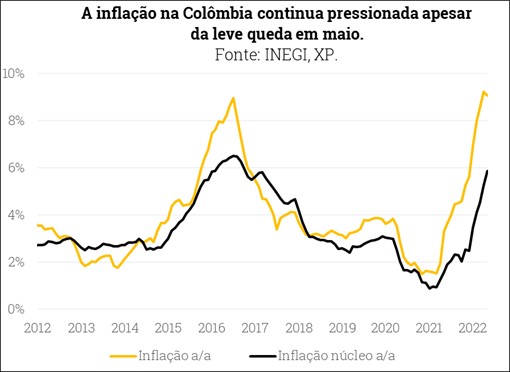

A inflação na Colômbia continua muito pressionada apesar de ter cedido um pouco em maio. A inflação anual diminuiu de 9,2% em abril para 9,1% em maio, e marcou a primeira queda desde março de 2021. Apesar deste leve recuo, a inflação na região continua pressionada, com poucos sinais de alívio. A queda foi impulsionada pelo aumento mais gradual em alimentos comparado com o mesmo período do ano passado. Este efeito base foi devido às greves e bloqueios de estradas que ocorreram em maio do ano passado, que resultaram em aumento significativo nos preços de alimentos naquele mês. No entanto, a variação anual dos preços de alimentos continua acima de 20%, e compreende um dos principais determinantes da inflação no país.

Por outro lado, o núcleo da inflação (a cesta que exclui itens voláteis como alimentos e produtos regulados) aumentou para 5,9% em maio, alcançando o nível mais alto desde novembro de 2016. Esta medida, que é mais acompanhada pelos bancos centrais, mostra que a inflação vem se espalhando para todos os setores e permanece fortemente pressionada. A inflação da região continua sendo afetada por gargalos nas cadeias de produção global e pela demanda doméstica aquecida, e deve permanecer alta ao longo do ano. Portanto, projetamos inflação de 9,0% no final de 2022.

Neste contexto, O BanRep (Banco Central da Colômbia) continuará a subir os juros agressivamente. A Colômbia começou o processo de aumento de juros mais tarde em relação a outras economias da região, e terá que subir a um ritmo acelerado para conter a demanda aquecida e ajudar a diminuir a inflação. Ademais, a atividade econômica resiliente deve abrir espaço para juros mais altos. Acreditamos que o BanRep irá acelerar o ritmo de aumento para 1,5pp (de 1,0pp nas três últimas reuniões), levando a taxa básica de juros para 7,5%. Projetamos que o BanRep elevará os juros até 9,0% no final do ano.

O resultado do primeiro turno das eleições presidenciais surpreendeu. Por muito tempo, as pesquisas sugeriam que o candidato de centro-direita, Federico Gutiérrez, disputaria o segundo turno com o candidato de esquerda, Gustavo Petro. No entanto, o candidato de direita, Rodolfo Hernandéz, ganhou muita força na reta final da campanha, e passou para o segundo turno junto a Petro (com 28,2% contra 40,3% dos votos, respectivamente). Esta surpresa refletiu, em grande medida, o fato de as pesquisas eleitorais avaliarem que Hernandéz teria maiores chances de derrotar Petro no segundo turno. As últimas pesquisas de intenção de voto apontam para um segundo turno muito equilibrado no dia 19 de junho (domingo). Acreditamos que, se Hernandéz, que tem uma proposta de governo mais “pró-mercado”, for eleito presidente da Colômbia, os ativos domésticos reagirão positivamente.

Chile – Inflação no nível mais alto desde 1974

O PIB do Chile registrou uma desaceleração econômica no primeiro trimestre de 2022. Os indicadores mensais de atividade econômica do Chile (IMACEC) já vinham mostrando sinais de arrefecimento desde o início do ano, e o PIB do primeiro trimestre confirmou esta tendência. A economia do Chile cresceu 7,2% no primeiro trimestre em relação ao mesmo período do ano passado, abaixo do crescimento médio de 12,0% em 2021. Na comparação com o último trimestre (ajustado para fatores sazonais), a atividade contraiu 0,8%. Esta desaceleração decorreu sobretudo do enfraquecimento do consumo privado e dos investimentos. No entanto, a desaceleração no consumo foi menor do que o esperado, uma vez que as injeções de liquidez à população – através de estímulos fiscais no ano passado – seguem impulsionando o consumo privado e pressionando a inflação.

.No lado do mercado de trabalho, o aumento do salário-mínimo vem refletindo na demanda, enquanto a geração de vagas de trabalho vem desacelerando. Os indicadores de atividade antecedentes (tais como os indicadores de confiança dos consumidores e das empresas) continuam em níveis baixos, e sugerem um crescimento mais fraco no horizonte. No geral, inflação e juros elevados devem continuar pesando sobre a economia chilena, que deve crescer pouco em 2022: esperamos aumento de 2,1%.

Por sua vez, a inflação surpreendeu mais uma vez em maio e a variação anual subiu pela 15ª fez consecutiva, alcançando 11,5%. A inflação vem acelerando nos últimos meses e maio marcou o terceiro aumento consecutivo de mais de 1,0 ponto percentual na métrica anualizada. O setor de alimentos foi mais uma vez o principal responsável pelo aumento (atingiu alta de 17,1%), mas o aumento foi generalizado entre os grupos de preços. A inflação mensal do Chile continua rodando muito acima de sua média histórica, e ainda não mostra sinais de alívio. A taxa de câmbio depreciada, a demanda ainda sólida e a inflação global elevada continuam a pressionar os preços no Chile. Com isso, a inflação deve continuar subindo, até chegar perto de 13% no terceiro trimestre de 2022. Esperamos que, a partir do quarto trimestre, a inflação começará a ceder, terminando 2022 em 10,0% e 2023 em 2,7%.

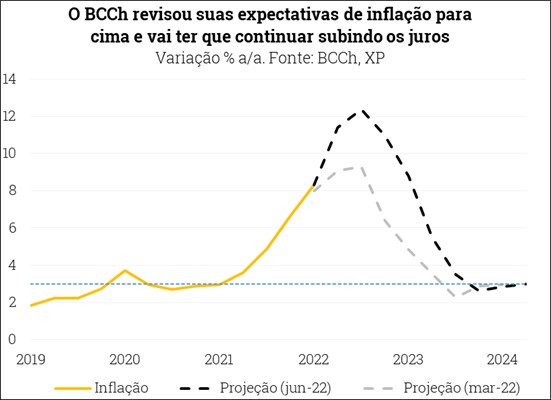

Neste contexto, o BCCh (banco central do Chile) elevou os juros mais uma vez em junho, e tal dinâmica terá que continuar. O comitê de política monetária aumentou os juros em 0,75pp, passando de 8,25% para 9.0%. Este já é um nível restritivo e um dos mais altos da região. Apesar de terem diminuído o ritmo (houve aumento de 1,25pp na reunião anterior), o BCCh continua preocupado com as surpresas na inflação do Chile e seu impacto na economia, uma vez que as expectativas de médio prazo continuam altas. No relatório de política monetária, o banco central revisou suas projeções de inflação consideravelmente para cima, e agora espera uma queda mais leve no nível do consumo. Com isso, os membros do comitê sinalizaram que, para a inflação voltar à meta de 3%, será necessário continuar elevando os juros, porém em um ritmo menor. Portanto, esperamos dois incrementos de 0,5pp nas duas próximas reuniões, e taxa terminal de 10,0% em setembro.

Argentina – Ativos seguem muito descontados

A inflação na Argentina continuou subindo em maio e atingiu 60,7%. O índice IPC subiu 5,1% em maio e registrou o terceiro mês consecutivo de altas acima de 5%. A inflação já acumula 29,3% nos primeiros cinco meses do ano. Como é o caso em outros países, esta alta é generalizada entre as categorias, mas com aumentos mais acentuados em alimentos (64,2%), roupas (79,6%) e restaurantes e hotéis (76,7%). Com a inflação mais pressionada do que o esperado, subimos a nossa projeção, e agora esperamos que o IPC encerre 2022 com variação de 62%, e 2023 com aumento de 45%.

O mercado continua cético sobre o mercado argentino. Mesmo com o acordo de reestruturação de dívida com o FMI, os ativos argentinos continuam desvalorizados. A inflação pressionada deve levar os juros para patamares ainda mais altos, aumentando o risco para a dívida pública local. O mercado ainda está precificando os riscos de a Argentina não conseguir cumprir os termos do acordo com o FMI, e os mercados domésticos permanecem consideravelmente desvalorizados. Por exemplo, a meta de aumentar as reservas em USD 5,8 bilhões em 2022 está se tornando cada vez mais desafiadora. No lado positivo, a alta nos preços das commodities continua a sustentar a atividade econômica na Argentina, principalmente impulsionada pelo crescimento acentuado das exportações. Esperamos que a economia atinja um superávit comercial de USD 99 bilhões em 2022, o que significaria crescimento de 27% com relação ao ano passado.

Se a Argentina começar a demonstrar comprometimento com os termos do acordo com o FMI, os ativos domésticos devem apresentar recuperação parcial. No entanto, mesmo em um cenário otimista, levará bastante tempo para que a Argentina consiga combater os problemas estruturais e alcançar estabilidade econômica.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Brasil – Emprego surpreende, fiscal volta a preocupar

Para acessar as informações completas sobre os desdobramentos da economia brasileira e as nossas análises, acesse o relatório econômico mensal.

As notícias recentes foram boas na economia brasileira: revisões para cima nas projeções de crescimento do PIB, taxa de desemprego em queda, arrecadação tributária forte e balança comercial robusta. O desempenho positivo é favorecido pela reabertura da economia e pelo salto dos preços internacionais das commodities.

Já a inflação segue incomodando. Para combatê-la, o governo vem usando medidas tradicionais – o Banco Central subiu a taxa básica de juros em quase 11pp desde março de 2021, e ainda deve subir mais um pouco (projetamos a taxa terminal em 13,75%) – e medidas menos ortodoxas, como cortes de tributos.

Em particular, o projeto que reduz impostos sobre combustíveis e outros setores pode ter impacto expressivo na inflação corrente (até 2,5pp de queda, segundo nossas estimativas). Mas também pode gerar uma dinâmica de aumento de gastos e perda de receitas que trazem novamente preocupação com a estabilidade das contas públicas.

Ainda assim, seguimos confiantes que, com o ajuste monetário global, preços de commodities e taxa de câmbio mais estáveis, além da desaceleração da demanda doméstica, o banco central brasileiro encontrará espaço para reduzir juros em 2023.

No entanto, o ciclo eleitoral continua sendo um dos principais fatores de risco no país.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)