- Com as pressões inflacionárias decorrentes da reabertura econômica após a alívio na pandemia da covid-19, da guerra na Ucrânia e de lockdowns na China, bancos centrais ao redor do mundo vêm adotando aperto monetário. No Brasil, já estamos no ciclo de alta da Selic de maior duração das últimas décadas (14 meses), que ainda não terminou.

- A volta dos patamares elevados de taxa Selic gera novamente uma sensação de conforto para os investidores mais conservadores, alocados em títulos pós-fixados, agora aproveitando os rendimentos de aproximadamente 1% ao mês.

- A curva de juros, uma vez que reflete a expetativa da trajetória futura das taxas, atualmente está invertida – vencimentos mais curtos remuneram mais do que os vencimentos longos. Essa situação por vezes confunde os investidores, induzindo a escolher títulos de prazos curtos sem levar em consideração outros fatores como horizonte, tributação e risco de reinvestimento.

- Os títulos indexados à inflação são demandados em um ambiente de aceleração nos preços, mas devem ser analisados com cuidado pelo seu risco de marcação a mercado em um cenário de revisões altistas nos juros. Entretanto, já alcançamos patamares atrativos de taxa de juro real se comparamos com outros países ou com o próprio histórico brasileiro.

- O momento se mostra muito oportuno para renda fixa. A diversificação de indexadores, prazos e emissores é de extrema importância na formação do portfólio ao passo que nos aproximamos do fim do ciclo de alta de juros. Avaliar o perfil e momento de vida faz a diferença nas escolhas finais de renda fixa.

Ciclos da economia (na renda fixa): Juros e Inflação

A renda fixa e economia são dois tópicos que se misturam. A economia influencia a renda fixa, assim como a renda fixa faz parte da economia. Variáveis macroeconômicas, como taxas juros, inflação ou até mesmo o câmbio, são as balizadoras dos retornos dos títulos emitidos e negociados. Por outro lado, o financiamento de dívida pública pelos governos ou captação de recursos para o setor privado funcionam através de instrumentos de renda fixa. Por isso, um mercado bem desenvolvido e com boa liquidez exerce papel relevante nas demais variáveis macroeconômicas.

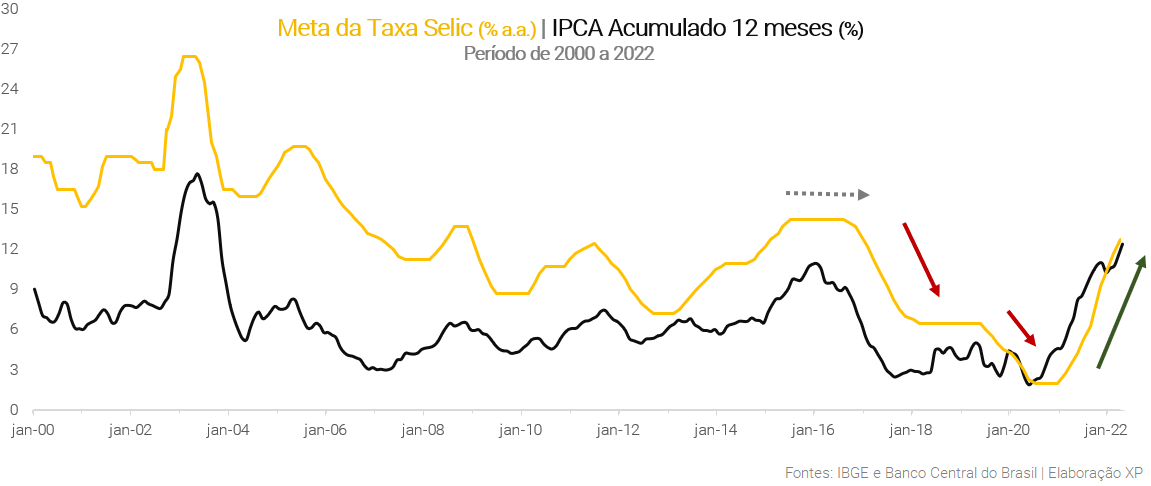

Em 2015, a taxa básica de juros (Selic) começava um período de estabilidade no nível de 14,25% a.a. que durou 14 meses, seguido de mais 45 meses de tendência de queda na taxa decidida pelo Comitê de Política Monetária (Copom), reunião com frequência de 45 dias e cujo principal objetivo é manter o controle da inflação no país.

Ao longo de 2020, o movimento de rápida queda foi reflexo da tentativa do Banco Central de mitigar os efeitos da covid-19 sobre a economia. Dessa forma, em agosto daquele ano, a taxa Selic chegava em seu mínimo histórico, de 2% a.a., nível similar aos países desenvolvidos, já acostumados com taxas menores, mas significativamente baixo para um país emergente com histórico inflacionário como o Brasil. No período em que permaneceu neste patamar, a baixa atratividade para novos investimentos em renda fixa gerava desânimo e tornou-se comum a frase “a renda fixa morreu”.

Após a gradual reabertura da economia e flexibilização das atividades com a retração da pandemia, vieram os sintomas econômicos de um mundo com mais moeda em circulação e fatores de produção desorganizados: a inflação mundial. E o Brasil começou a subir a taxa de juros antes que muitos países vizinhos ou desenvolvidos, por ser um país já acostumado a ter preocupação com a memória inflacionária de períodos passados, que por sua vez acarreta “inércia inflacionária” (ritmo de aumento de preços reforçado pelos agentes quando acreditam que a inflação levará tempo para cair).

Como podemos ver na tabela abaixo, a duração dos ciclos de alta costuma ser menor do que nos ciclos de queda no Brasil. Em outras palavras, a taxa de juros sobe de forma mais intensa e cai de maneira mais gradual, conforme o Banco Central precisa monitorar os impactos das mudanças na Selic com meses de defasagem. Em março de 2021, iniciamos o mais longo ciclo de alta de juros das últimas décadas, já ultrapassando os 14 meses de duração.

No começo deste ano, após sucessivas surpresas nos dados de inflação acima do esperado, a economia mundial ainda sofreu com a invasão da Rússia na Ucrânia e as restrições de mobilidade na China por conta de política de covid-zero, trazendo novos choques nos preços em razão dos problemas nas cadeias produtivas e logísticas, embargos econômicos e consequente pressão sobre o preço das commodities.

Com esse novo panorama de taxas de juros subindo pelo mundo e inflação voltando a ser um tópico recorrente nos noticiários, ficou claro que a renda fixa nunca morreu, e que agora está mais viva do que nunca. A Selic em ciclo de alta e uma inflação persistente acima de dois dígitos no Brasil trouxeram novos olhares e debates pelos investidores e gestores de portfólio, aumentando a relevância da renda fixa nas carteiras.

Segundo dados da B3, no intervalo de 12 meses entre o primeiro trimestre de 2021 e primeiro trimestre de 2022, a renda fixa para pessoa física ganhou 1,5 milhão de novos aplicadores (alta de 17%) para 10,3 milhões de CPFs. Com a entrada desses investidores, o valor em custódia (valor investido valorizado) nesses produtos cresceu 38%, para R$ 1,2 trilhão.

Mas se temos diferentes formas de remuneração e dinâmicas de retorno dependendo dos prazos e classes de emissão, como aproveitamos esse ciclo e nos protegemos dos cenários adversos?

Panorama da renda fixa no ciclo atual

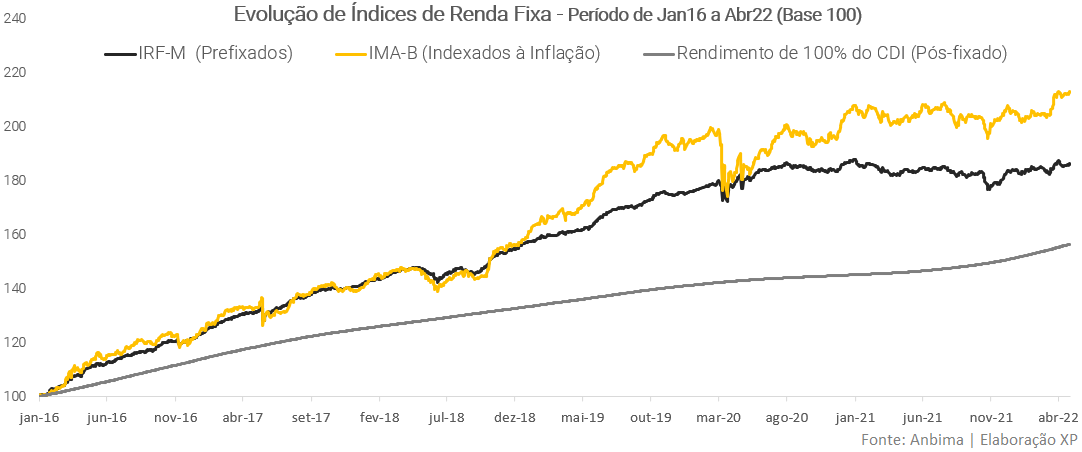

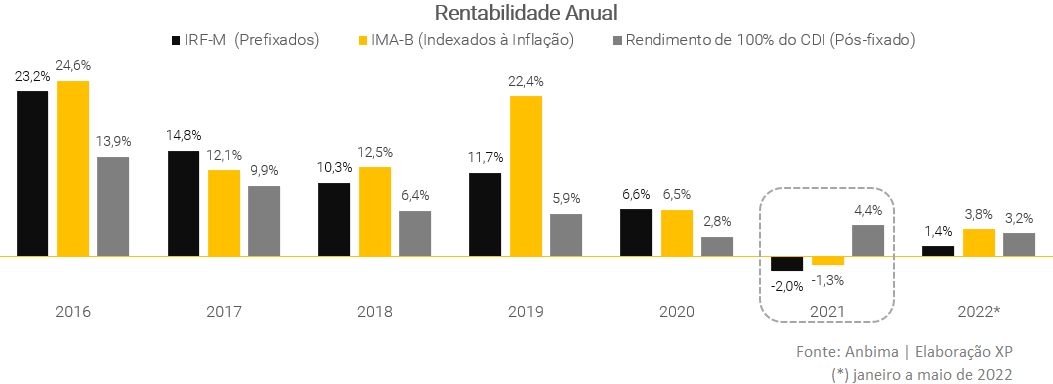

A performance das três formas de remuneração na renda fixa (pós-fixados, prefixados e indexados à inflação) tendem a ser melhores do que nos últimos dois anos, mas cumprindo propósitos diferentes dentro da carteira. Uma forma de analisar a diferença de rendimentos e oscilação dos títulos de diferentes formas de remuneração é observar o comportamento de índices de renda fixa.

O IMA-B representa a evolução, a preços de mercado, da carteira de títulos públicos indexados ao IPCA (NTN-B). O IRF-M representa a evolução, a preços de mercado, da carteira de títulos públicos prefixados (LTN e NTN-F). Ambos são calculados pela Anbima.

Enquanto os títulos pós-fixados apresentam pouca volatilidade em seus preços e contribuem para a estabilidade de retornos nas carteiras, os prefixados e híbridos costumam entregar melhores retornos, devido ao risco de oscilações nos preços antes do prazo de maturidade dos títulos. É possível, inclusive, ocorrer performance negativa nos ativos em caso de elevações não esperadas em suas taxas negociadas, assim como foi observado em 2021, por exemplo.

Essas são razões importantes para se mapear os riscos, entender os ciclos da renda fixa e como se posicionar, como explicaremos a seguir.

Taxa Selic perto do topo – Os barcos voltam para o porto seguro

Como foi mostrado acima, a taxa de juros no Brasil está em processo de alta. Neste cenário, economistas e o mercado fazem suas “apostas”, mas não é possível saber com certeza quanto será o topo deste ciclo – embora acredita-se que estejamos próximos disso.

A remuneração pós-fixada acompanha os movimentos de elevação nas taxas, podendo ser a própria taxa Selic, a taxa CDI, taxa referencial (TR), entre outras taxas de mercado que são correlacionadas com a taxa básica de juros. Sendo assim, as revisões de alta que vêm ocorrendo desde meados de 2021 beneficiam esses ativos.

Dentre as vantagens dos pós-fixados, há a maior estabilidade nos preços em resgates antes do vencimento, ou seja, pouco efeito da marcação a mercado. Por este motivo, são os produtos financeiros que devem ser destinados para reserva de oportunidade ou de emergência, tais como Tesouro Selic/LFT, fundos referenciados DI com liquidez diária, ou CDBs, LCIs e LCAs com característica de liquidez imediata (de preferência com remuneração mínima de 100% do DI).

Com a Selic próxima de 13% ao ano, os ativos mais arriscados costumam perder parte de sua atratividade pelo seu “custo de oportunidade”, ou seja, o quanto se está deixando de ganhar em algo de baixo risco, como seria o caso de uma alocação mais conservadora de renda fixa.

Sendo assim, o momento é favorável para os investimentos pós-fixados pelos próximos meses, quase que um respiro para esse tipo de remuneração, que nos anos de pandemia, em 2020 e 2021, renderam majoritariamente abaixo da inflação. A estimativa do time de economia da XP é que a taxa Selic termine este ano em 13,75%, reduzindo para 8,75% ao final de 2023 – neste panorama, é esperado que o juro real seja de aproximadamente 4,2% no ano que vem.

Os ativos pós-fixados, em razão de trazerem mais linearidade nos retornos e possibilidade de resgate antecipado com baixa volatilidade, sempre deverão estar presentes nas carteiras, desde as mais conservadoras até as mais agressivas.

No entanto, como em todo ciclo, não é razoável esperar continuem a remunerar de forma tão elevada quando as pressões inflacionárias se dissiparem – e, com isso, os juros passarem a cair. Nem mesmo podemos projetar como serão as políticas monetárias em prazos muito longos, pois isso depende de fatores de gestão de órgão públicos e incertezas de mercado futuras.

Por isso, um eventual excesso de alocação em pós-fixados, principalmente naqueles com liquidez diária que possuem prêmios de risco menores, pode ser um equívoco – o ideal é diversificar para poder aproveitar diferentes ciclos.

Curva “invertida” – A crista da onda nos vencimentos curtos

O formato mais comum na curva de juros quando o cenário está refletindo poucas mudanças nas taxas de juros pela frente é de uma linha crescente ao longo dos anos de vencimento. Isso é esperado tanto para a curva de juro nominal, como para a curva de juro real, sendo a última o conjunto de taxas prefixadas que acompanham os títulos públicos indexados à inflação (NTN-Bs). Isso ocorre porque o mercado exige um “prêmio” (taxa) maior pelo risco relacionado à incerteza de títulos que estão mais longe do vencimento, ocasionando um incremento de remuneração. Mas ao mesmo tempo, a curva de juros também reflete o que é esperado para a taxa básica de juros no futuro, e as alterações nessas expectativas modificam o formato da curva de juros, o que também impacta diretamente os preços dos títulos negociados, devido à relação inversa de taxa e preço. Quanto maiores os prazos dos títulos, mais sensíveis os preços ficam às mudanças de taxas.

Entenda como funciona a curva de juros e seus movimentos

Quando o ciclo de aperto monetário (elevação de juros) é forte, mas temporário, ocorreo movimento de inversão na curva de juros (taxas mais curtas ficam mais altas do que as mais longas). E isso por acontecer também quando o mercado enxerga um período de recessão no futuro, em que as taxas de juros de longo prazo ficam relativamente mais baixas, mas este não é o caso por enquanto.

As taxas prefixadas refletem essa expectativa de forte alta nos juros no curto prazo, criando um formato de “onda” na curva de juros, na qual a crista se encontra nos próximos meses. Ao decorrer do tempo, a curva volta a apresentar o formato ascendente mais comum, uma vez que os vencimentos relacionados às taxas mais altas vão ficando para trás.

O cenário atual, de expectativa de continuidade na alta da Selic e incertezas relacionadas ao cenário global e local nos próximos anos, ocasiona taxas de títulos prefixados cada vez mais atraentes, mas nos leva a preferir prazos mais curtos, buscando reduzir a potencial volatilidade da carteira.

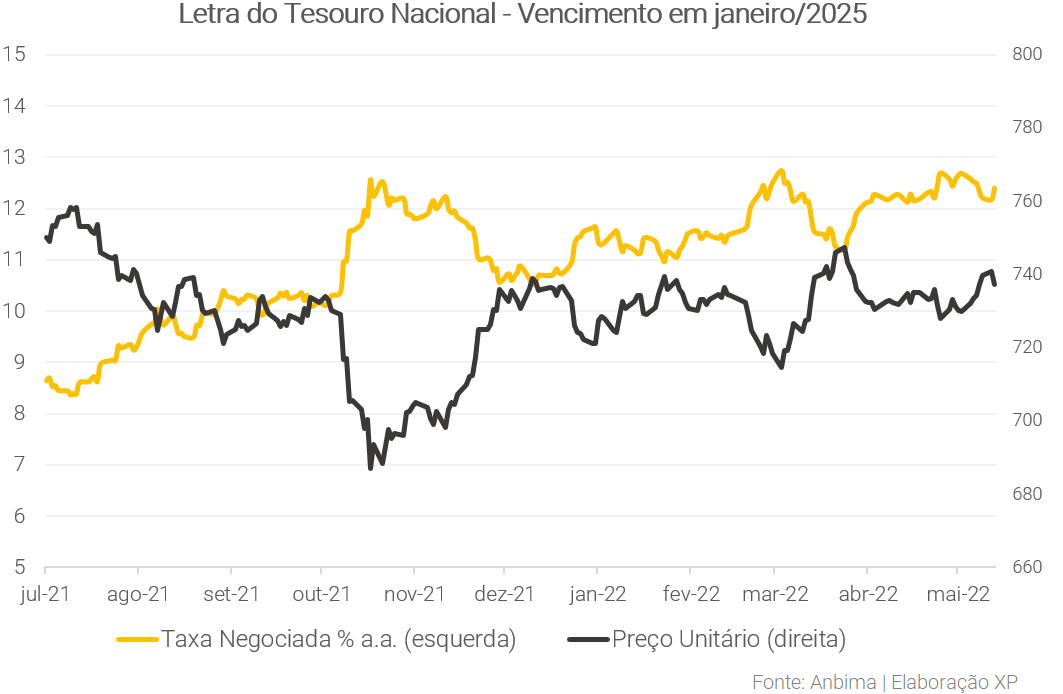

Nesse caso, é muito importante buscar alinhar objetivos financeiros aos prazos de vencimentos dos títulos prefixados, podendo mantê-los até o vencimento, se a intenção for evitar riscos de deságio derivados de marcação a mercado. Isto vale para qualquer momento, mas é especialmente relevante em ciclos de alta das taxas de juros como agora. No exemplo abaixo mostramos a evolução das taxas negociadas e preço unitário da Letra do Tesouro Nacional, a série prefixada sem pagamento de cupom semestral.

Por outro lado, vale atentar-se ao risco de reinvestimento. Conforme os títulos curtos vencem, se faz necessário decidir pela realocação dos recursos – neste momento, as alternativas podem ser significativamente diferentes em termos de taxas. Além disso, a alíquota de imposto de renda é maior quando mais curto o prazo do investimento e isso pode reduzir a rentabilidade esperada. Sendo assim, é importante evitar também a concentração apenas em títulos curtos, diversificando a carteira em termos de prazos.

Inflação persistente: títulos IPCA+

Os títulos de renda fixa com indexação aos índices de preços (inflação) auxiliam o portfólio do investidor, garantido uma proteção contra surpresas inflacionárias, fixando retornos que ficarão sempre acima do ritmo de elevação de preços, quando levados até o vencimento.

Porém, é importante entender como esses títulos performam ao longo do tempo. Existe uma tendência de maior procura por títulos IPCA+ quando a inflação começa a subir e este pode não ser o melhor momento para começar a aumentar a proporção desse tipo de remuneração na carteira. Isso ocorre porque, no início de um ciclo de alta da inflação, as taxas de juros esperadas podem também se elevar, com os agentes de mercado prevendo uma ação do Banco Central para combater a alta de preços.

Nesse processo, a tendência é que as taxas prefixadas que acompanham os títulos IPCA+ subam também, ocorrendo marcação a mercado negativa nos preços, o que pode prejudicar os investidores que estão carregando títulos mais longos e pretendem vender antes do vencimento. Foi exatamente o que ocorreu com quem investiu em títulos indexados à inflação nos últimos meses. Mas se as taxas negociadas nesses títulos estão chegando ao fim desse movimento de elevação e os ativos desvalorizaram de forma significativa, abrem-se as oportunidades de novos aportes de entrada.

Além disso, por estarmos em um país emergente, as incertezas sobre políticas fiscais são maiores do que em países desenvolvidos. É recomendado buscar o tipo de remuneração híbrido (correção da inflação com taxa prefixada) principalmente quando o objetivo é um horizonte mais longo, e consequentemente, mais incerto. Dessa forma, o investidor se protege de riscos de longo prazo que podem ainda não estar no radar hoje – caso mantenha os ativos até o vencimento, evitando os efeitos da marcação a mercado.

Mesmo sugerindo que esses títulos sejam avaliados como se fossem ser carregados até o seu vencimento, podem existir cenários oportunos no curto a médio prazo para resgate antecipado. Com técnica, disciplina, ou ajuda de um especialista, o investidor também pode se beneficiar das oscilações nos títulos.

Em cenários de passagem de um “estresse” nas expectativas e alívio do ambiente macroeconômico, os títulos passam a pagar uma taxa menor para os investidores, pois uma melhor percepção do ambiente econômico, político e fiscal para o país pode reduzir as taxas negociadas e elevar os preços desses títulos, que quando resgatados antes do vencimento, podem gerar um lucro adicional ao contratado.

Entenda mais sobre os títulos IPCA+

Mas como estamos agora? A inflação segue em nível elevado, porém as elevadas taxas de juros reais no Brasil já se traduzem em bons retornos (acima de 5% a.a.), tanto para proteção do patrimônio no período de combate à inflação mundial como para assegurar uma boa remuneração a longo prazo, independentemente de fatores econômicos e políticos que possam levar à perda no poder de compra.

Observando a taxa de juro real dos países em um prazo médio de 2 a 5 anos, o Brasil se destaca pelo alto retorno dos seus títulos de dívida, mesmo quando comparado com seus pares emergentes. A taxa real no Brasil vem se acomodando nesse nível alto desde o começo do ano, o que pode ser visto pela menor variação nas taxas no mês e no ano em relação a outros países. Isso evidencia que os riscos fiscais e expectativas de inflação no médio prazo estão com precificação estável por enquanto, à espera da resposta da inflação ao aumento de juro e dispersão dos choques externos.

Diversificar é a chave e o momento é atrativo

As oportunidades cíclicas se tornam cada vez mais atrativas conforme vamos nos aproximando do fim do ciclo de alta da Selic pelo Banco Central, visando o combate à inflação. As taxas que acompanham os títulos indexados à inflação batem recordes e se destoam do restante do mundo, com oportunidades de prêmios interessantes acima da inflação, se os títulos forem levados até a data de vencimento, ou até mesmo para estratégias de resgate antecipado caso as taxas negociadas diminuam (o que pode não ocorrer).

O momento é oportuno para novos investimentos na renda fixa e é razoável que haja uma migração parcial dentro das carteiras de ativos de renda variável para a renda fixa, como o que vem sendo observado. Após três anos de taxas mais baixas, hoje o rendimento de 1% ao mês voltou para a renda fixa brasileira e inclusive pode atrair recursos que seriam colocados na economia real em forma de empreendimentos, investimentos de expansão ou manutenção de negócios, movimento característico de um forte ciclo de aperto monetário.

Em cada ano, os ciclos econômicos e as divergências entre a projeção e realidade fazem com que cada classe tenha um resultado diferente. O alinhamento de objetivos com o nível de risco e prazo das aplicações é o ponto de equilíbrio que cada investidor deve buscar individualmente de acordo com perfil de investimento e planejamento de vida.

Diversificar os tipos de remuneração, escalonar os prazos até os horizontes planejados para os recursos (ou entender os riscos de estratégias de resgate antecipado) e não concentrar a exposição em poucos emissores são maneiras de melhorar o risco-retorno do portfólio.

Gostou? Tem alguma sugestão? Deixe nos comentários e avalie!

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)