As preocupações quanto aos impactos econômicos do coronavírus têm escalado rapidamente.

Apesar de até agora as preocupações terem vindo do cenário global, no Brasil a situação já passa a preocupar. O rápido aumento no número de casos no país, e principalmente em São Paulo, já está levando a fechamento de escolas, cancelamento de eventos e de aglomerações, e aumentado fortemente as restrições de movimentação de pessoas em algumas cidades.

Essas restrições irão ter impacto inevitável na economia brasileira, e o governo já anunciou medidas extraordinárias para tentar conter os impactos na economia.

Neste cenário de deterioração econômica, acreditamos que a análise do endividamento das empresas se torna muito relevante, exigindo atenção especial. Isso por conta do impacto no fluxo de caixa esperado para os próximos meses, aliado à necessidade de serviço da dívida, e à maior dificuldade em emissão de dívida e de ações.

Nesse relatório, (i) analisamos três principais preocupações em relação ao cenário atual, e (ii) apresentamos um estudo detalhado para cada setor sobre os principais riscos e suas implicações para as ações da nossa cobertura.

Nossa análise mostra que os setores que podem apresentar impactos operacionais médios a altos são: companhia aéreas, varejo, bancos e distribuição de combustíveis. Por outro lado, acreditamos que os mais resilientes sejam:

(i) Elétricas e Saneamento (como Engie Brasil, Taesa, Cteep, Sanepar, Copasa), que devem apresentar maior estabilidade por possuírem receitas reguladas, com baixa correlação com a atividade econômica;

(ii) Ambev, que apesar de ser impactada operacionalmente, é uma empresa que possui mais caixa do que dívida, então não há preocupação quanto ao seu endividamento e liquidez;

(iii) Magazine Luiza, que apesar de também exposta aos potenciais impactos no setor de varejo como um todo, apresenta histórico de execução consistente combinado com alta exposição ao canal online (~50% das vendas totais), que deve sofrer menos em relação ao varejo físico. Além disso, ressaltamos que o Magalu é a empresa da nossa cobertura com o balanço mais sólido, com uma posição de caixa líquido de R$ 3,9 bilhões;

(iv) Lojas Renner, que também apresenta histórico consistente de execução e está menos exposta a potenciais choque de oferta, dado que a companhia tem uma exposição relativamente baixa a produtos diretamente importados. Por último, também ressaltamos que a Renner possui um balanço sólido, com um dos menores níveis de alavancagem da nossa cobertura (0,1x);

(v) Vale, pois assumimos uma premissa de retorno gradual da atividade na China, enquanto a produção de aço segue em alta (+3,1% em jan-fev YoY). O grande risco é uma queda no preço do minério de ferro como consequência de uma recessão global mais do que compensar qualquer esforço da China nesse front. Um segundo risco a ser monitorado é alguma medida advinda do governo (ou da própria empresa) no sentido de interromper os embarques de minério. Adicionalmente, é importante ressaltar que após a saída de Vale da nossa carteira recomendada em favor de nomes mais defensivos, o papel já caiu muito e voltou a negociar a múltiplos descontados;

(vi) Suzano, pois a demanda por tissue (papel sanitário) e outros papéis/fibras é mais resiliente. Ainda, preços de celulose na China em US$460/t já estão no nível do custo dos produtores menos eficientes da indústria e não enxergamos muito espaço para quedas. A grande preocupação é com o nível de alavancagem em 5x Dívida Líquida/EBITDA, apesar da companhia ter conforto de caixa para os próximos 3 anos. Adicionalmente, as ações poderiam sofrer um pouco mais no curto prazo com uma queda no múltiplo EV/EBITDA, dada a grande participação da dívida no valor da empresa (EV). Por fim, se trata de uma empresa que se beneficia da alta do dólar;

(vii) Proteínas, dado que a demanda por alimentos deve continuar sustentada, a oferta priorizada pelas autoridades e as empresas têm mais representatividade das vendas em supermercados do que no setor de serviços (como restaurantes). Além disso, a situação na China tem se normalizado e o mercado nos EUA continua positivo, o que é bom principalmente para JBS e Marfrig, que, adicionalmente, apresentam níveis saudáveis de endividamento e liquidez;

(viii) Bancos, os que estão bem capitalizados no momento. Operacionalmente, o Banco do Brasil deveria apresentar maior resiliência, uma vez que um terço da sua carteira é agrícola, crédito regulado e mais estável. Porém destacamos que em momentos de estresse é esperada uma fuga natural para segurança/qualidade, áreas em que o Itaú (Neutro) se destaca, tendo mais capital de nível 1 por ativos de risco (14,4% de Tier 1/RWA), ou seja, menos alavancado, além de ser um papel historicamente menos volátil.

(1) As condições de crédito de pessoas físicas e jurídicas estão mais sólidas, com empresas menos endividadas. Porém, a situação ainda requer atenção, pois, apesar da solidez, a crise trará consequências negativas para o fluxo financeiro dessas empresas e isso poderá acarretar uma situação mais restritiva no mercado de crédito.

De fato, a situação das empresas no Brasil é melhor do que anos atrás, com endividamento baixo e margens (lucro/receita) mais altas.

Desde 2015, as empresas do Ibovespa tiveram uma redução de endividamento superior a 7,0 dívida liquida/EBITDA (baixos preços de commodities pressionaram esse índice) para 2,5x atualmente. Mais precisamente, a partir de 2016 com a queda dos juros e a melhora gradual econômica e a recuperação das commodities, as margens operacionais (EBITDA) das empresas do Ibovespa melhoraram de 12% em 2015 para 22% em 2019.

Entretanto, ressaltamos alguns riscos a serem monitorados.

1) Níveis de alavancagem

O primeiro, como mostrado nos gráficos acima, o nível de rentabilidade e resultado operacional das empresas melhorou bastante nos últimos anos, e deve voltar a sofrer com a queda nos preços das commodities, como o petróleo, além das restrições de oferta e demanda impostas pelo coronavírus nos próximos meses.

Isso pode elevar os níveis de alavancagem na medida em que os resultados operacionais piorem.

Entre as empresas mais alavancadas (dívida líquida/EBITDA) de nossa cobertura estão:

(i) Suzano e Klabin, com 5x e 3,6x, respectivamente. Acreditamos em impacto limitado sobre a dívida dessas empresas, pois nos próximos dois anos Suzano tem R$9bn em vencimentos de dívida (vs. caixa de R$12,5bn) e Klabin tem R$3bn em vencimentos (vs. caixa de R$9,7bn);

2) Liquidez corrente

O segundo risco é de uma menor disponibilidade de liquidez de curto prazo para pagamento das dívidas de 2020 e 2021. Neste ponto, vale observar individualmente as empresas que apresentam caixa menor do que o montante a ser pago da dívida no curto prazo, dado que a capacidade de geração de caixa e flexibilidade de pagamentos são pontos positivos nesse cenário e variam para cada uma. Isso pode levar a condições piores de refinanciamento (rolagem) dessas dívidas, dado as condições mais difíceis no mercado de crédito.

Porém, ressaltamos que as grandes empresas – listadas em Bolsa – dificilmente devem vir a ter problemas de liquidez e refinanciamento das suas dívidas. Esse risco potencialmente será maior para companhias privadas e menores, que têm acesso mais restrito ao mercado de crédito. Isso poderia a levar as empresas listadas na Bolsa a ganharem participação de mercado num cenário mais complexo de crédito.

Destacamos nesse caso:

- Via Varejo: apesar do índice de alavancagem relativamente baixo (0,7x), a empresa possui cerca de R$ 1,7 bilhão em dívidas bancárias vencendo no curto prazo e uma posição de caixa de R$ 1,4 bilhão. Porém, é importante ressaltar que a Via Varejo tinha no 3T19 uma posição de recebíveis de cartão de crédito no valor de R$1,4 bilhão, que podem ser descontados e gerar liquidez imediata para a companhia, sendo superior as dividas de curto prazo. Além disso, ressaltamos que a companhia apresenta outros passivos no montante de R$ 4,4 bilhões, dos quais R$1 bilhão é referente a fornecedores convênio e R$3,4 bilhões a passivos de carnê. Porém, ressaltamos que ambos apresentam contrapartidas equivalentes no ativo via estoque e contas a receber, também mitigando riscos.

- Gol e Azul: Tanto a Azul quanto a Gol operam hoje com nível de alavancagem mais baixo que o histórico (3,3x e 2,4x DL/EBITDA respectivamente). Porém, em uma análise estática, possuem menos caixa e aplicações de curto prazo que amortizações e pagamentos de aluguel de aeronaves ao longo de 2020 e 2021. Apesar da conjuntura desafiadora, alguns dos possíveis meios de mitigar o risco de liquidez seriam (i) a flexibilização dos pagamentos de aluguel de aeronaves até a normalização do cenário, (ii) a monetização de outros ativos em um cenário de estresse, como recebíveis e aplicações de longo prazo (quando possível), e (iii) em termos operacionais, as companhias estão ajustando a capacidade de forma a reduzir os custos caixa em um cenário de demanda enfraquecida. Mesmo assim, acreditamos que o setor de companhias aéreas seja um dos mais vulneráveis dentro desse ambiente de incerteza.

- CCR e Ecorodovias: No caso de CCR, apesar de um nível de alavancagem relativamente baixo (2,4x DL/EBITDA), o caixa ao final de 2019 não seria suficiente para cobrir os pagamentos de dívidas de 2020 e 2021. Apesar disso, ressaltamos que pelo fato de a companhia já possuir uma série de projetos em estágio maduro, esperamos que a geração de caixa seja suficiente para compensar essa diferença ao longo de 2020 (estimamos um FCF Yield – geração de caixa em relação ao preço – de ~13% em 2020). Ecorodovias se enquadra em um cenário de liquidez similar, mas diferentemente de CCR conta com alguns projetos mais novos dentro do portfólio. Pelo fato de parte dos projetos estar em fase menos madura, esperamos geração de caixa mais baixa ao longo do ano. A companhia possui ~R$2bi em caixa, e ~R$3,3bi em pagamento de dívidas ao longo desse ano, e afirma estar em fase avançada de negociação para o refinanciamento de dívidas ao longo do primeiro semestre desse ano.

- Cemig: Apesar do aparentemente elevado endividamento da Cemig (3,0x Dívida Líquida/EBITDA), com 28% de suas dívidas vencendo entre 2020-21, não enxergamos problemas de financiamento para a companhia, com base em (i) uma posição de caixa de R$1,5 bilhão, (ii) a retirada de R$1,4 bilhão em recursos depositados judicialmente no processo do PIS/COFINS e (iii) nossa estimativa de geração de caixa de R$3,3 bilhões nesse período;

- Copel: Apesar de 38,8% das dívidas da Copel vencerem entre 2020-21, vemos um cenário confortável para a companhia em virtude da nossa estimativa de geração de caixa de R$3,0 bilhões no período;

- CTEEP: Apesar de R$40,8% das dívidas da CTEEP vencerem entre 2020 e 2021, acreditamos que a companhia continua em um cenário confortável, em vista de sua elevada geração de caixa de R$1,5 bilhão no mesmo período. Além disso, tendo em vista o baixo risco intrínseco da atividade de transmissão de energia elétrica (cujas receitas são apenas corrigidas pela inflação, com elevadas margens), não acreditamos em um fechamento do mercado de crédito às companhias do setor;

- Sabesp: Apesar de 30,0 % das dívidas da Sabesp vencerem entre 2020-2021, vemos a companhia em um cenário confortável em vista de sua geração de caixa de R$2,0 bilhões, com pouco ou nenhum impacto das instabilidades do contexto atual. no mesmo período. Qualquer piora nas condições de financiamento em termos de custo de dívida também deveria ser incorporada pelo menos parcialmente em futuras revisões tarifárias. Dito isso expressamos alguma preocupação com o fato de 49% das dívidas da Sabesp serem em moeda estrangeira sem hedges, o que pode implicar volatilidade dos lucros reportados em momentos de forte depreciação do real;

- Copasa: Apesar de 36,56% das dívidas da Copasa vencerem entre 2020-2021, vemos a companhia em um cenário confortável em vista de sua geração de caixa de R$1,0 bilhão no mesmo período, a qual não deve ser impactada de nenhuma forma pelas instabilidades atuais. Além disso, qualquer piora nas condições de financiamento da companhia deveria ser incorporada pelo menos parcialmente em seus ciclos de revisão tarifária;

- BRF: Apesar do índice de alavancagem de 2,5x dívida líquida/EBITDA estar em níveis confortáveis, o caixa atual de R$4,2 bilhões não seria suficiente para pagar a dívida de R$5 bilhões que vencerá em 2020 e 2021. Porém, não vemos a situação como preocupante dada a geração de caixa da empresa e a linha de empréstimo (revolving) que a BRF possui disponível de R$1,5 bilhões.

3) Dívidas em dólares

Por último, vale observar que o dólar em forte alta pressionar ainda mais empresas com endividamento ou custos atrelados à moeda. Mesmo as companhias que são exportadoras tendem a sofrer no curto prazo. Isso porque o balanço é ajustado com o câmbio de fechamento de trimestre, enquanto o fluxo de receitas demora até se ajustar ao novo patamar cambial.

Além disso, para empresas exportadoras de commodities, caso o preço da commodity caia por conta da crise global, isso acaba compensando o câmbio mais depreciado. Portanto, a dívida em dólar no mesmo nível do câmbio depreciado, mas as receitas podem não acompanhar ao mesmo passo.

Neste caso, destacamos as companhias aéreas. Essas empresas possuem ~35% de seus custos expostos de forma mais direta ao dólar, ou até mais se considerarmos a depreciação, bem como parte relevante de suas obrigações. Dessa forma, a desvalorização do real poderia acarretar (i) rentabilidade menor no curto prazo, dado que o repasse de custos para as tarifas em geral não é imediato e (ii) maior endividamento. por último, destacamos que a Sabesp possuí 49% de suas dividas em moeda estrangeira sem a realização de hedges para proteção

(2) Apesar de bancos centrais e governos terem sido ágeis em propor medidas de estímulo à economia, hoje existe menos espaço para cortes de juros (juros estão próximos de zero) e para implementação de políticas fiscais (muitos países estão muito endividados).

No Brasil, acreditamos que o Banco Central deverá emitir algum posicionamento oficial em breve.

Mantemos nossa visão que o BC anunciará um corte de 0,50 ponto percentual junto com outras medidas de estímulo. Possivelmente uma redução mais acentuada dos compulsórios (sobre depósitos a vista e a prazo) e medidas de liquidez para bancos pequenos e médios para estimular o mercado de crédito (algumas dessas já anunciadas).

Além disso, o BC deve aumentar o grau de intervenção no mercado de câmbio (swaps, linha e a vista) para permitir que a Selic possa cair ainda mais sem pressionar tanto o câmbio. No entanto, mudamos nosso entendimento a respeito do corte total na Selic ao longo de 2020 de 3,50% para 2,75%. Para 2021, alteramos nossa projeção de 5% para 4,75%.

Apesar dos juros mais baixos serem positivos para as empresas, principalmente as de endividamento mais alto e capital intensivo, o ambiente de deterioração econômica é preocupante para a saúde financeira delas e impactos operacionais, que podem ser maiores que a redução dos custos das dividas.

Por isso, é importante se atentar quanto ao endividamento e liquidez de cada caso separadamente. Além disso, vale acompanhar eventuais necessidades de refinanciamento por parte das empresas.

Em um cenário de maior aversão a risco por parte dos credores, o custo de novas dívidas provavelmente será mais elevado, o que pode aumentar o custo médio da dívida (mesmo que de forma marginal).

Além disso, o risco-país do Brasil subiu 200 pontos-base nas últimas semanas. Essa variação na taxa de desconto tem um impacto médio negativo de cerca 20% nos preços-alvo das empresas de nossa cobertura.

(3) As economias sofrem agora de choques abruptos de oferta e demanda quase sincronizados. Inicialmente, o mercado trabalhava com a hipótese de recuperação em “V”, isso é, haveria uma queda abrupta da atividade econômica, seguida de uma recuperação igualmente rápida. Porém, a deterioração do cenário econômico tem elevado a cautela dos investidores quanto à velocidade dessa recuperação.

Considerando os impactos de oferta e demanda advindos da desaceleração econômica e restrições na circulação de pessoas e mercadorias (que ainda não aconteceram no Brasil), vemos os setores mais impactados operacionalmente no nível médio a alto:

(i) companhias aéreas, devido às restrições impostas em alguns mercados internacionais à circulação de passageiros e também à potencial redução na circulação interna de passageiros de lazer bem como corporativos;

(ii) varejo, principalmente em função da redução do tráfego nas lojas, da priorização do consumo básico em detrimento de gastos discricionários e de eventuais problemas no abastecimento das lojas, em função de possíveis rupturas na cadeia de suprimento de algumas indústrias (especialmente eletrônicos);

(iii) distribuição de combustíveis, devido a potenciais reduções no fluxo de pessoas, menor demanda por querosene de aviação e, focando no caso da Cosan, menores preços de etanol e açúcar com a queda dos preços de petróleo;

(iv) bebidas, neste caso mais precisamente Ambev dado que 55% de suas vendas no Brasil vem de bares e restaurantes, que devem sofrer impacto negativo de fluxo, enquanto as margens devem continuar pressionadas com custos elevados, e;

(v) bancos, que podem sofrer com uma menor expansão do crédito devido à menor confiança, uma desaceleração nas receitas de serviços de atacado em um ambiente de negócios menos favorável e um possível aumento na inadimplência em um cenário de deterioração econômica.

Portanto, uma análise detalhada de potenciais impactos à economia e consequentemente às empresas, tanto setorial quanto nas especificidades de cada caso é muito importante, apesar de haver muita incerteza ainda.

Veja abaixo a análise detalhada de cada setor.

Companhias Aéreas: impacto alto

Propriedades Comerciais (shoppings e lajes corporativas): impacto médio-baixo

Incorporadoras de imóveis: impacto médio

Varejo: impacto médio-alto

Aluguel de veículos: impacto médio

Concessões: impacto médio-baixo

Bancos: impacto médio-alto

Elétricas e Saneamento: impacto baixo

Distribuição de Combustíveis: impacto médio-alto

Alimentos e Bebidas: impacto médio-baixo

Siderurgia & Mineração: impacto médio

Papel & Celulose: impacto médio

Companhias Aéreas: impacto alto

Impactos Operacionais

Estimamos um impacto potencialmente alto para as empresas do setor aéreo. As empresas sob cobertura possuem um percentual relativamente pequeno da oferta atrelada ao mercado internacional (~15% Gol e ~23% Azul), enquanto custos dolarizados ficam próximos de 35% do total (sem considerar a depreciação). Desses, a maior parte consiste em combustível de aviação.

Assim, um dólar alto por muito tempo poderia prejudicar as margens das companhias e o endividamento (parte relevante das obrigações é atrelada ao dólar). Em relação ao combustível, em geral essas companhias usam instrumentos de proteção (hedge), e assim fixam para uma parcela do consumo de combustível um determinado nível de preço. Também protegem parte de seus passivos atrelados ao dólar das oscilações cambiais.

Na parte da demanda, o risco é mais difícil de ser mensurado nesse momento. As companhias já anunciaram cortes temporários na oferta de vôos tanto no mercado internacional, que têm sido o foco maior de arrefecimento na demanda, quanto no doméstico. Apesar da redução nos custos caixa, a oferta menor poderá resultar em alavancagem operacional também menor, e dessa forma em margens inferiores.

Endividamento e descasamento cambial

Conforme explorado no tópico operacional, as empresas possuem ~35% de seus custos expostos de forma mais direta ao dólar, ou até mais se considerarmos a depreciação, bem como parte relevante de suas obrigações. Dessa forma, a desvalorização do real poderia acarretar (i) rentabilidade menor no curto prazo, dado que o repasse de custos para as tarifas em geral não é imediato e (ii) maior endividamento.

Em relação ao passivo, parte relevante das obrigações de companhias aéreas consiste em contratos de arrendamento de aviões, que por sua vez possuem um prazo atrelado à vida dos jatos e pagamentos de periodicidade anual. Essas obrigações são denominadas em dólar. Sem considerar o efeito do hedge (proteção), praticamente a totalidade da dívida das companhias, entre arrendamento e empréstimos, é atrelada ao dólar.

No final de 2019, a Azul possuía uma dívida bruta de R$ 15,6 bi, caixa e aplicações de R$ 1,7 bi ou R$ 4,3 bi se somarmos contas a receber e aplicações de longo prazo. Entre 2020 e 21, o montante a pagar entre arrendamentos e amortizações somava ~37% da dívida total. Já a Gol possuía uma dívida bruta de R$ 15,0 bi, caixa e aplicações de R$ 2,9 bi ou R$ 4,3 bi se somarmos contas a receber e aplicações de longo prazo. Entre 2020 e 21, o montante a pagar entre arrendamentos e amortizações somava ~42% da dívida total.

Hoje a Azul opera com alavancagem de 3,3x DL/EBITDA, enquanto a Gol opera com 2,4x, que são níveis historicamente baixos. Para fins de comparabilidade, no final de 2015, ano em que o câmbio apresentou uma desvalorização de ~50% e que o ambiente de oferta e demanda estava menos racional (adição de capacidade era superior ao que a demanda conseguia absorver), a alavancagem da Gol chegou a ~11x. Apesar de enxergarmos a alavancagem como um risco relevante dentro das teses de investimento, vemos as companhias hoje com um comportamento racional, ao reduzir capacidade de forma preventiva e ajustar suas malhas conforme o necessário.

Ainda assim, um um cenário de estresse, com desvalorização persistente do Real e demanda também impactada, o endividamento das companhias poderia aumentar substancialmente, tanto pelo efeito da variação cambial como pelo efeito da redução do resultado operacional. Em relação à liquidez e às obrigações de curto prazo, em um cenário de estresse existe a possibilidade de flexibilizar os contratos de arrendamento e monetizar seus recebíveis. Além disso, justamente por conta da volatilidade, essas companhias mantêm uma posição de caixa elevada.

Impacto do aumento do risco-país e análise do desconto das ações atualmente

No auge da crise em 2016, quando o câmbio estava desfavorável e o ambiente de demanda também, as ações da Gol chegaram a ser negociadas próximo de R$ 2,00/ação. Reconhecemos que hoje as companhias possuem uma escala muito maior, vem observando um ambiente racional de oferta e demanda e também fizeram um trabalho importante de redução nos custos. Isso tem se refletido nos múltiplos das ações nos últimos anos. Mesmo assim, para fins de sensibilidade, estimamos que uma queda adicional de ~20% nos múltiplos atuais poderia levar os preços das ações a valores 50-70% inferiores.

Propriedades Comerciais (shoppings e lajes corporativas): impacto médio-baixo

Impactos Operacionais

Para propriedades comerciais, que envolvem shoppings e lajes corporativas, estimamos um impacto baixo a médio. No caso de shoppings, apesar de estarem expostos ao varejo, a maior parte de suas receitas é proveniente de contratos de aluguel (~70%). Esses contratos em geral são de prazo mais longo e reajustados pela inflação, o que resulta em uma visibilidade maior de receitas.

Entretanto, caso o surto de coronavírus impacte negativamente o tráfego nos shoppings e o patamar de consumo, a situação financeira dos lojistas poderia se deteriorar, o que poderia ter consequências como o aumento na inadimplência, ocupação menor nos shoppings, maior necessidade de concessão de descontos a lojistas e menor rateio de custos condominiais (portanto margens menores).

Em relação a torres comerciais, o contrato de aluguel em geral também prevê reajustes pela inflação e possui prazo mais longo, mas não conta com a parte variável que há em shoppings (atrelada às vendas). Esperaríamos um impacto material para essas empresas caso as consequências relacionadas à disseminação do vírus se mostrassem estruturais, dessa forma impactando os planos de longo prazo das empresas.

Para fins de comparabilidade, do final de 2014 a meados de 2016, as taxas de ocupação caíram em média ~1,5-2,0 p.p., o crescimento do aluguel por m² arrefeceu em relação a períodos anteriores e as margens em geral contraíram. Pelo fato de os contratos serem de prazo mais longo, as companhias ainda estão em processo de reduzir os descontos concedidos aos lojistas.

Endividamento

De forma geral, as empresas desse setor contam hoje com um nível de alavancagem mais baixo, perfil alongado da dívida e poucas amortizações no curto prazo, fruto de um trabalho intenso de gestão de passivos e do menor crescimento. Dessa forma, não enxergamos grandes riscos de liquidez no curto prazo.

Em um cenário de estresse, planos de crescimento (expansões, novas aquisições e projetos de desenvolvimento) poderiam ser postergados ou suspensos. O indicador de alavancagem (endividamento) no setor oscila entre 1,9x e 3,5x (dívida líquida/EBITDA), sendo que hoje a brMalls é a empresa sob cobertura com menor alavancagem e CCP a empresa mais alavancada. Em relação ao cronograma de amortização, a brMalls e a CCP possuem entre 13% e 14% de suas dívidas vencendo em 2020 e 2021. Já a Iguatemi e Multiplan possuem 27% e 30%, respectivamente.

Descasamento cambial

Nenhuma dessas empresas possui exposição direta ao câmbio, seja via dívida ou receita. Dessa forma, não atribuímos risco material para esse fator. Em shoppings, o impacto indireto poderia acontecer via cadeia de suprimentos para os lojistas, que poderia resultar em aumento no preço dos produtos finais e vendas menores. No caso de lajes corporativas, o impacto indireto poderia se dar via menor demanda por espaços por parte de empresas diretamente impactadas por um dólar mais alto (em um cenário intenso de stress).

Impacto do aumento do risco-país e análise do desconto das ações atualmente

Devido ao perfil capital intensivo dessas companhias e ao fato de uma parte relevante do valor estar na perpetuidade, a sensibilidade dos preços a mudanças no risco país é relativamente alta. Estimamos que o impacto médio negativo oscile em 11-17% a cada aumento de 1 ponto percentual no risco-país (CDS). Quanto menor a geração de caixa no curto/médio prazo, maior o impacto (caso de CCP, por exemplo).

Incorporadoras de imóveis: impacto médio

Impacto Operacional

Sob o ponto de vista do impacto nas operações, o crescente contágio poderia eventualmente levar a uma queda no volume de visitas aos estandes de vendas e menor volume de vendas, semelhante ao impacto da greve dos caminhoneiros em 2018. Caso o volume de vendas seja impactado por um período relativamente longo, lançamentos de novos projetos também podem ser postergados. Dito isso, acreditamos que o eventual impacto seja temporário, não mudando a tendência de recuperação do setor no médio e longo prazo.

Adicionalmente, devido a defasagem do impacto operacional nos indicadores financeiros, os resultados das incorporadoras devem ser mais resilientes versus as métricas operacionais. Um possível impacto negativo será distribuído nos resultados ao longo dos próximos três a quatro anos.

Análise de Endividamento e Liquidez

A Cyrela tem um endividamento total de aproximadamente R$ 2,5bi e um montante em caixa de aproximadamente R$ 1,8bi. Isso leva a companhia a ter um endividamento

líquido inferior a R$ 700mln, equivalente a 12,7% do seu patrimônio líquido, o que consideramos como baixo. Esse nível baixo de endividamento permite a Cyrela a atravessar momentos turbulentos (e de potencial escassez restrição ao crédito) com maio facilidade. Dito isso, mesmo em um cenário mais restritivo, a sua posição de caixa

elevada seria suficiente para amortizar as dividas com vencimento nos próximos três anos, garantindo a liquidez da companhia em momentos mais desafiadores.

A EZTec mantém sua estratégia mais conservadora em relação a endividamento, tendo apenas R$ 66mln em endividamento total e um montante robusto em caixa de aproximadamente R$ 1,4bln (reforçado pelo aumento de capital recente de R$ 941mln). Isso leva a EZTec a ter uma posição de caixa significativamente maior que o seu endividamento. Em um eventual momento de restrição de acesso ao crédito ou custo de endividamento crescente, a companhia poderia facilmente amortizar toda a sua dívida sem um impacto relevante em sua liquidez.

Sensibilidade ao Prêmio de Risco

Apesar da defasagem do impacto operacional nos resultados, a maior volatilidade do mercado e crescente aversão ao risco podem levar a maiores prêmios de risco para essas companhias e consequentemente maiores taxas de desconto aplicadas na avaliação das empresas. Acreditamos que um aumento de 2p.p. (valor aproximado do aumento do CDS do Brasil nos últimos dias) na taxa de desconto levaria a um impacto médio na avaliação das incorporadoras listadas de aproximadamente -21%.

Comparativo Histórico

Apenas como referência histórica, durante o pico da crise de 2008 que levou a uma recessão em escala global e a quebra de grandes empresas mundialmente, o múltiplo médio de P/PL dessas empresas chegou a um mínimo de 0.7x. Durante a recessão de 2015-16, que afetou significativamente o setor imobiliário, esses múltiplos atingiram uma mínima de 0,6x. Isso se compara ao múltiplo atual médio de 1.9x P/PL. Na nossa visão, grande parte desse múltiplo maior atual é atribuída a uma maior solidez financeira das empresas e perspectiva de melhora da sua rentabilidade ao longo dos próximos anos.

Varejo: impacto médio-alto

Impactos Operacionais

De maneira geral, esperamos que a crise desencadeada pelo coronavírus impacte as empresas do setor de varejo de duas maneiras, principalmente: (i) por meio de um choque de demanda pontual, em função da restrição de movimento e da priorização do consumo básico em detrimento do consumo discricionário, e (ii) por meio de um potencial choque de oferta, fruto das implicações do vírus na cadeia de abastecimento de algumas indústrias, caso a epidemia se prolongue e a disponibilidade de insumos permaneça limitada.

Sobre o primeiro ponto, entendemos que para o setor varejista, até o momento, o ritmo de vendas tem permanecido estável desde o início do ano e, na realidade, algumas têm observado aumentos pontuais em fluxo, como é o caso das farmácias e supermercados.

Entretanto, com a escalada recente do número de casos no Brasil, esperamos que a redução de fluxo se acentue ao longo das próximas semanas.

Em relação ao choque de oferta, já observamos diversos relatos de (i) paralisação de produção em algumas fábricas locais, em função da falta de componentes, e (ii) atrasos nas importações de matéria-prima ou produtos acabados, com o congestionamento em portos e produção limitada. Em especial, destacamos as categorias que têm maior dependência da Ásia/China, como a de eletroeletrônicos, a farmacêutica e a de vestuário.

Veja abaixo os detalhes por segmento de atuação:

- Eletrônicos: O setor dispõe de uma produção local robusta e, portanto, o estoque de produtos acabados deve atender à demanda existente pelos próximos meses. Entretanto, a indústria já sofre com a falta de componentes, especialmente nos segmentos de refrigeração, informática e telefonia. Em 2019, cerca de 80% das importações de componentes eletroeletrônicos no Brasil foram provenientes da Ásia (sendo 42% apenas da China). Segundo sondagem da Abinee (Associação Brasileira da Indústria de Eletroeletrônicos) realizada no final de fevereiro, 57% das empresas entrevistadas reportaram problemas no recebimento de insumos provenientes da China e 17% informaram que não devem atingir a produção prevista para o primeiro trimestre.

- Farmácias: No curto prazo, esperamos um impacto positivo no ritmo de vendas das farmácias, conforme mencionamos no nosso relatório de início de cobertura das ações da RD (acesse o link). Temos observado relatos de aumento significativo do ritmo de vendas, em função da demanda crescente por produtos como álcool gel, vitamina C e máscaras. Entretanto, também ressaltamos que a maior parte da matéria-prima utilizada na fabricação de medicamentos no Brasil vem da Ásia (especialmente China, mas também Coreia do Sul, Japão e Índia).

- Vestuário: A maior parte dos produtos comercializados pelas varejistas do setor de vestuário é produzida localmente. Entretanto, ressaltamos que parte da matéria prima da indústria (como fios e corantes) vem da China, além de parte dos produtos acabados (em uma menor magnitude). Por enquanto, a produção permanece normalizada, apesar dos atrasos nas importações, e muitas das encomendas foram antecipadas, na medida em que alguns dos fornecedores têxteis locais tentam constituir um estoque de segurança mais robusto.

O que isso significa para as ações da nossa cobertura?

No curto prazo, esperamos um impacto negativo para o setor de varejo como um todo, em função dos pontos mencionados acima. Apesar da visibilidade limitada nesse momento, não acreditamos que elas estejam imunes a uma eventual queda no fluxo nas lojas ou de uma ruptura no fornecimento de matéria prima ou aumento do custo dos insumos (via valorização do dólar e/ou aumento do preço das commodities, como o ouro).

De qualquer maneira, acreditamos que as varejistas listadas estejam relativamente melhor posicionadas em um cenário mais crítico e inclusive possam apresentar um ganho de participação de mercado frente às empresas menores. Ressaltamos que muitas dessas empresas são líderes em seus respectivos setores e, portanto, tiveram a capacidade de construir estoques de segurança mais robustos em meio às crescentes preocupações, e têm maior poder de barganha com fornecedores locais e internacionais.

Endividamento

Com índices de alavancagem (Dívida Líquida / EBITDA 2019) entre -3,0x (Magazine Luiza) e 1,7x (Lojas Americanas), não esperamos que as ações de varejo da nossa cobertura tenham problemas em função de um nível de endividamento elevado ou por atingir os níveis pré-determinados por cláusulas de restrição (covenants). Entretanto, ressaltamos que algumas das companhias apresentam uma menor disponibilidade de liquidez de curto prazo.

Em relação a esse ponto, vemos a Via Varejo como um destaque. Apesar do índice de alavancagem relativamente baixo (0,7x), a empresa possui cerca de R$ 1,7 bilhão em dívidas bancárias vencendo no curto prazo e uma posição de caixa de R$ 1,4 bilhão. Porém, vale ressaltar que a Via Varejo tinha no 3T19 uma posição de recebíveis de cartão de crédito no valor de R$1,4 bilhão, que podem ser descontados e gerar liquidez imediata para a companhia. Além disso, ressaltamos que a companhia apresenta outros passivos no montante de R$ 4,4 bilhões, dos quais R$1 bilhão é referente a fornecedores convênio e R$3,4 bilhões a passivos de carnê. Porém, ressaltamos que ambos apresentam contrapartidas equivalentes no ativo via estoque e contas a receber.

O Grupo Pão de Açúcar, com um endividamento mais elevado (1,5x) também apresenta um índice de Liquidez Corrente baixo (0,5x), com cerca de 50% da dívida vencendo nos próximos dois anos. Entretanto, ressaltamos que o grupo tem um plano de desinvestimentos de R$ 3 bilhões em andamento.

Dessa forma, acreditamos que a gestão adequada de parte dos passivos financeiros de ambas as empresas seja um risco a ser monitorado ao longo dos próximos trimestres.

Por último, ressaltamos que a Positivo, apesar da alavancagem relativamente alta e liquidez mais limitada no final do ano passado, a empresa recentemente concluiu uma emissão de ações, tendo levantado ~R$350 milhões. Com isso, a companhia fica com uma posição de caixa líquido de R$ 100 milhões.

Descasamento cambial

Receita e Custos: Dentro da nossa cobertura, nenhuma das empresas tem sua receita vinculada ao dólar. Todavia, do ponto de vista de custos, destacamos Vivara e Positivo como as mais expostas, com ~80% e ~90% dos custos direta ou indiretamente atrelados ao dólar, respectivamente.

Em relação à Positivo, ressaltamos que a empresa tem maior exposição no segmento de varejo (48% da receita), dado que a companhia consegue “hedgear” (proteger)os custos das operações de governo e corporativa. A Vivara, por outro lado, tem conseguido manter a sua rentabilidade estável, dado que (i) a verticalização permite à companhia ter um custo médio de estoque de ouro abaixo da concorrência, e (ii) as margens maiores nos produtos de prata permitem que a empresa ajuste o mix de produtos a fim de preservar a rentabilidade média como um todo.

Endividamento: Em relação às dívidas, a grande maioria das empresas de nossa cobertura não possui financiamentos relevantes em dólar, com exceção de Positivo, Vivara e Renner, com 81%, 44% e 23%, respectivamente. Entretanto, ressaltamos que a maior parte da exposição das companhias é protegida e, portanto, a volatilidade da moeda apresenta impacto limitado.

Impacto do aumento do risco-país e análise do desconto das ações atualmente

Múltiplo: Desde o início de fevereiro, as ações da nossa cobertura de varejo já acumulam uma queda de 26%. Com isso, o setor como um todo hoje negocia em um múltiplo preço/lucro de doze meses médio de 18x (12% em relação à média de 5 anos e 28% abaixo do pico atingido em fevereiro deste ano). Entretanto, apesar da visibilidade limitada, ressaltamos que ainda nem começamos a ver os impactos nos resultados das companhias, ainda que de curto prazo. Dessa forma, alertamos que a volatilidade no curto prazo deve permanecer elevada. Como referência, em períodos passados de crise o setor atingiu níveis de múltiplo muito abaixo do atual (11x em outubro de 2015; 5,5x em novembro de 2008).

Risco País: No setor de varejo, cada variação de 100 e 200 pontos no risco-país (CDS) acarreta um impacto, em média, de 16% e 28% em nossos preços-alvo, respectivamente, em função do aumento do custo de capital.

Aluguel de veículos: impacto médio

Impactos Operacionais

Para o setor de aluguel de veículos estimamos um impacto médio. As locadoras possuem duas principais linhas de atuação: (1) a linha de aluguel de carros (“RAC”) e gestão e terceirização de frotas (“TF”), e geram praticamente a totalidade de suas receitas no Brasil.

Vemos risco menor ao segmento de TF, dado que se trata de contratos de prazo mais longo. Já o segmento de RAC poderia enfrentar mais riscos, tendo em vista que se trata de aluguel de prazo mais curto e com um perfil de demanda mais volátil. Alguns dos perfis de clientes são motoristas de aplicativo, turistas vindos de aeroportos, clientes corporativos, entre outros.

Uma eventual disseminação mais intensa do vírus deve resultar em queda nas viagens corporativas, redução no volume de passageiros e menos pessoas em circulação, o que impactaria a demanda pelos serviços das locadoras e consequentemente seus volumes, resultando em alavancagem operacional menor.

Por outro lado, caso cortes adicionais de juros se materializem, as companhias poderiam ser beneficiadas via despesas financeiras menores, dado o perfil capital intensivo do negócio. Em geral as companhias não possuem concentração elevada em um determinado segmento, e a Unidas é hoje a empresa com maior percentual de TF em seu mix de receita.

Análise de Alavancagem

Pelo fato de as empresas estarem em uma fase de crescimento acentuado, em geral elas têm operado em níveis de alavancagem (endividamento) mais altos e com consumo maior de caixa. Em um cenário de estresse, elas poderiam reduzir o crescimento e dessa forma gerar caixa (ou consumir menos). Mesmo assim, devido à escala e ao histórico, em geral possuem um bom acesso ao mercado de dívida.

A Localiza fechou 2019 com alavancagem de ~3,2x (dívida líquida/EBITDA). No entanto, o cronograma de amortização é o mais confortável dentro do setor, com menos de 10% de dívidas a serem amortizadas em 2020 e 2021. A Unidas e a Movida realizaram ofertas de ações ao longo do segundo semestre de 2019, e fecharam 2019 com alavancagem inferior a 2,5x. Em relação ao cronograma de amortização, a Unidas possuía ~16% de dívida a amortizar entre 20 e 21, e a Movida ~35%.

Descasamento Cambial

Essas companhias não possuem exposição cambial direta, e dessa forma não atribuímos risco relevante a esse fator. Suas receitas são majoritariamente denominadas em reais, bem como seus custos e despesas. Uma desvalorização abrupta e contínua do real, ou falta de autopeças no mercado, poderia impactar os custos de produção de veículos, o que aumentaria o CAPEX (investimento) dessas empresas. No entanto, isso poderia beneficiá-las na ponta da venda de seminovos, dada a correlação dos preços de seminovos com os preços de veículos zero.

Impacto do aumento do risco-país e análise do desconto das ações atualmente

Devido ao perfil capital intensivo dessas companhias, a sensibilidade do valor das empresas a mudanças no custo de capital é elevada. Soma-se a isso o fato de parte significativa de seu valor estar na perpetuidade. Estimamos um impacto médio de ~15-20% a cada aumento de 1 ponto percentual no risco-país (CDS).

Concessões: impacto médio-baixo

Impactos Operacionais

Estimamos um impacto baixo a médio para as empresas do setor de concessões. As companhias sob cobertura possuem a maior parte de suas receitas proveniente de rodovias pedagiadas, que possuem prazos longos (em média 30 anos) e tarifas ajustadas anualmente por algum índice de inflação. Além disso, a maior parte da receita é gerada no Brasil. Na média, essas companhias possuem uma parte marginalmente maior do tráfego proveniente de veículos pesados (50% a 55%) e o restante de veículos leves.

Caso a rápida disseminação do vírus resulte em menor tráfego de mercadorias, rodovias mais próximas de pontos importantes de escoamento de carga poderiam ser afetadas, junto com o tráfego de veículos pesados de uma forma geral. O tráfego de veículos leves também poderia cair caso a orientação de evitar contato externo ou políticas de quarentena ficassem mais disseminadas. Por outro lado, caso cortes adicionais de juros se materializem, as companhias poderiam ser beneficiadas via despesas financeiras menores.

Endividamento

As companhias sob cobertura possuem situações diferentes de endividamento. Enquanto a CCR possui mais projetos maduros, um endividamento menor e um balanço mais “confortável”, a Ecorodovias entrou em mais projetos recentemente, e dessa forma possui uma parte maior de seus resultados provenientes de rodovias em maturação e um patamar de endividamento superior.

Ao final de 2019, a CCR possuía um nível de alavancagem (dívida líquida/EBITDA) de 2,4x e uma dívida bruta de ~R$ 19 bi. Desse montante, cerca de ~38% expira entre 2020 e 2021, e menos de 10% é atrelado à moeda estrangeira. Já a Ecorodovias possuía uma alavancagem de 3,2x e uma dívida bruta de R$ 8,7 bi, dos quais ~49% expiram entre 2020 e 21.

Descasamento Cambial

Essas companhias possuem exposição baixa a moedas estrangeiras de forma geral. As receitas e a dívida da Ecorodovias são atreladas somente ao real, assim como os custos. Dessa forma, não vemos riscos materiais nessa frente. No caso da CCR, cerca de 11% de suas receitas são provenientes de outros países, em geral de aeroportos, e ~6% de sua dívida. Por conta da baixa exposição e do peso das margens de rodovias (que são concentradas no Brasil e possuem margem mais alta), não vemos risco material de descasamento.

Impacto do aumento do risco-país e análise do desconto das ações atualmente

O setor de concessões é altamente capital intensivo, especialmente na fase inicial dos projetos. Além disso, o financiamento em geral é mais concentrado em dívidas. Mesmo assim, pelo fato de o valor das concessões ser definido considerando sua duração efetiva, não há perpetuidade, e, portanto o impacto de variações no risco-país é menos concentrado, e mais distribuído ao longo do tempo. Estimamos um impacto médio de 5-7% a cada aumento de 1 ponto percentual no risco-país (CDS).

Bancos: impacto médio

Impactos Operacionais

Acreditamos que a solidez do setor bancário, que está capitalizado, faz dele defensivo em cenários de estresse. Os principais riscos advindos da crise do coronavírus poderiam ser a falta de confiança e a desaceleração econômica, porém acreditamos que ambos já estejam precificados.

A falta de confiança pode atingir o maior catalisador de crescimento dos bancos em 2020, que é a expansão do crédito: estimamos um crescimento médio de 9,8% nas carteiras e um mix voltado para varejo (pessoas físicas e PMEs), movimento necessário para crescimento da margem financeira em um ambiente de juros mais baixos. Um receio dos bancos em expandir a originação de crédito em um cenário de incertezas pode impactar negativamente nossas projeções.

Já o impacto econômico pode atingir os bancos principalmente no crescimento das receitas de serviço e na inadimplência. Bancos estão enfrentando dificuldades em tarifas de varejo, tais como conta corrente, anuidade de cartões, transferências e adquirência, mas estimamos um crescimento de 5,7% na linha dado que o crescimento econômico do cenário pré-coronavírus poderia ajudar outras receitas, tais como as de atacado (IPOs, ECM, DCM etc.) e seguros. Portanto, o impacto econômico poderia desacelerar o crescimento de tais receitas.

Por fim, a desaceleração econômica poderia resultar no aumento da inadimplência, e isso seria especialmente ruim para nossas projeções, uma vez que estimamos um baixo crescimento no custo de crédito de 4% para 2020.

Adequação de Capital e Liquidez

Em se tratando de adequação de capital, os bancos sob nossa cobertura possuem um índice confortável de capital nível I de 13,8% (vs. requerimento de 8.5% pela Basiléia III desde 2019). Destaque positivo para Itaú com um índice de 14,4% e negativo para Banco do Brasil com um índice de 13,5%.

Em se tratando de liquidez, o ponto mais sensível é a captação dos bancos com o atacado e principalmente com linhas internacionais. Porém destacamos que os bancos analisados (ITUB, BBDC, SANB e BBAS) possuem duas vezes mais investimentos que captação de atacado. Esta parte do ativo não relacionada a crédito tem uma característica maior de liquidez e pode ser usada para honrar compromissos, lembrando que parte destes ativos são investimentos em títulos do governo.

Descasamento cambial

Não vemos o tema como uma exposição relevante. Chegamos a uma média de menos de 10% em dólar para receitas, custos e captação. Ainda assim, é importante lembrar que bancos costumam usar proteções (hedges) nestas exposições, seja para carteira, seja para outros ativos.

Impacto do aumento do risco-país e análise do desconto das ações atualmente

Para entendermos como o setor bancário se comportaria em um cenário de estresse, analisamos tanto os múltiplos utilizados no setor em crises passadas, bem como a sensibilidade às nossas estimativas a uma percepção maior de risco no Brasil.

Comparamos os múltiplos atuais contra os múltiplos da crise de 2008, e encontramos um desconto semelhante nos períodos. O preço por patrimônio líquido em 2008 era de 1,4 vs. 1,5

hoje, ou seja, um desconto de 6,8%. Porém quando utilizamos o preço pelo lucro (atual de 2019, sem projeções), nos deparamos com um múltiplo de 7,5x para ambos os períodos. Não utilizamos o Santander na análise, pois a empresa não era listada na época.

O maior desafio para a valoração dos bancos é quando adicionamos ao custo de capital um acréscimo de 200 pontos-base na percepção de risco do país. Uma vez que utilizamos a análise de dividendos descontados, nosso custo de captação é 100% o do acionista (cost of equity) e sofre maior efeito de risco país. Com o acréscimo de 200 bps no risco país, o valor dos bancos cai em média 23,6%.

Elétricas e Saneamento: impacto baixo

Impactos Operacionais

Os setores elétrico e de saneamento estão entre os que menos serão impactados em suas operações pela pandemia do coronavírus, tendo em vista que suas receitas são reguladas.

Começando pelas elétricas, estimamos impacto muito baixo para os setores de geração e transmissão de energia, uma vez que suas receitas praticamente não estão correlacionadas com a atividade econômica. Já no caso da distribuição, poderia haver algum impacto caso houvesse interrupção das atividades dos setores comercial e industrial, embora não acreditemos que esse ainda seja o caso.

Finalmente, o setor de saneamento também não deve sofrer praticamente nenhum impacto, uma vez que suas empresas fornecem um serviço essencial.

Endividamento

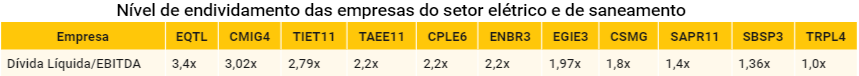

As companhias do setor elétrico e de saneamento possuem uma alavancagem média de 2,2x Dívida Líquida / EBITDA, com os maiores índices sendo os de Cemig, Equatorial e AES Tietê, e os menores sendo de CTEEP, Sanepar e Sabesp.

Com respeito a vencimentos de dívidas, o setor como um todo possui um endividamento de R$93 bilhões, dos quais 17% vencem até o final de 2020, 11% entre 2020 e 2021, 13% entre 2022 e 2023 e 59% a partir de 2023.

Descasamento cambial

A base de receitas e custos dos setores de energia elétrica e saneamento praticamente não tem nenhuma correlação com o dólar ou outra moeda estrangeira. Do ponto de vista de endividamento, 92% dos financiamentos destas companhias são denominados em moeda local, com o destaque sendo a Sabesp, que possuí 50% de sua dívida denominada em moeda estrangeira sem hedge.

Impacto do aumento do risco-país e análise do desconto das ações atualmente

Nos setores elétrico e de saneamento básico, cada variação de 100 pontos-base no risco-país (CDS) acarreta um impacto de 9% em nossos preços-alvo.

Distribuição de Combustíveis: impacto médio-alto

Impactos Operacionais

Estimamos um impacto de médio a relevante para o setor de combustíveis da crise desencadeada pelo coronavírus. Nesse contexto, o primeiro efeito já ocorreu: uma perda de estoques com a desvalorização dos preços de petróleo. Além disso, tendo em vista que os

preços domésticos de combustíveis nas refinarias estão muito superiores aos internacionais, tais companhias podem sofrer pressões competitivas elevadas de distribuidoras regionais.

Notamos que não esperamos que ocorram restrições ao fluxo de pessoas e mercadorias no Brasil até o momento, o que poderia gerar grande impacto no setor caso contrário.

Finalmente, focando na Cosan, a subsidiária de Açúcar e Etanol, Raízen Energia pode sofrer com a queda dos preços de etanol devido à queda dos preços do petróleo, bem como uma queda subsequente dos preços do açúcar conforme usinas migram para um mix de produção mais açucareiro, gerando assim um excesso de oferta desta commodity.

Endividamento

A alavancagem (endividamento) da Ultrapar é de 2,87x Dívida Líquida / EBITDA ajustado. A companhia tem uma Dívida Bruta total de R$14,4 bilhões, dos quais R$1,1 bi matura até o final de 2020, R$1,4 bi entre 2020 e 2021, R$3,1 bi entre 2021 e 2022 e R$8,6 bi a partir de 2023. Atualmente, a companhia tem uma posição de caixa de R$5,7 bilhões.

Já a alavancagem da Cosan é de 2,0x Dívida Líquida / EBITDA. A companhia tem uma Dívida Bruta Total de R$22 bilhões, dos quais R$4,9 bilhões maturam até o final de 2020, R$1,8 bi entre 2020 e 2021, R$3,3 bi entre 2021 e 2022 e R$14,4 bi a partir de 2023. A companhia tem uma posição de caixa de R$9,4 bilhões atualmente. Todas as informações estão ajustadas para a participação de 50% na Raízen.

Tendo em vista o patamar elevado de caixa das empresas em comparação aos vencimentos de dívida o curto e médio prazo, não enxergamos dificuldades de financiamento para as empresas do setor.

Descasamento cambial

As companhias do setor de distribuição de combustíveis têm, em média, 19% de suas receitas e 14% de seus custos vinculados ao dólar (excluindo a variação de preços de combustíveis nas refinarias, que é integralmente repassada). Do ponto de vista de endividamento, 21% dos financiamentos destas companhias são denominados em dólar sem hedge (proteção). Assim, não enxergamos um descasamento cambial do ponto de vista de margens e financiamento para as distribuidoras de combustíveis.

Impacto do aumento do risco-país e análise do desconto das ações atualmente

No setor de distribuição de combustíveis, cada variação de 100 pontos-base no risco-país (CDS) acarreta um impacto de 12,5% em nossos preços-alvo. Em termos de múltiplos históricos, o setor negocia a um desconto de 20% em relação à média histórica em termos de múltiplos EV/EBITDA, a métrica principal para se analisar tais companhias.

Alimentos e Bebidas: impacto médio-baixo

Impactos Operacionais

Estimamos um impacto médio-baixo para o setor de Alimentos e Bebidas diante da crise desencadeada pelo coronavírus, sendo baixo para as proteínas e médio à Ambev.

Em face de uma desaceleração econômica imposta pelo surto, a demanda pelos produtos de empresas como JBS, BRF, Marfrig e Ambev poderia diminuir, sobretudo no canal de serviços alimentícios, com menos pessoas indo a bares e restaurantes em função da doença – nesse caso, maior impacto para Ambev, cujas vendas do segmento representam 55% no Brasil.

Por outro lado, tal efeito poderia ser parcialmente compensado pela maior representatividade das vendas em supermercados, sobretudo no caso dos frigoríficos e no caso de vendas online para Ambev, com o aplicativo Zé Delivery. Ainda, em termos de margem, para a Ambev essa mudança de mix dos canais seria negativa dado que a precificação de seus produtos é mais rentável nos bares e restaurantes do que nos supermercados.

Vale lembrar que o aumento das exportações como um todo, e especialmente para China em função da Peste Suína Africana, foi um dos principais impulsionadores das ações dos frigoríficos em 2019.

No começo de 2020, observamos certa volatilidade nas exportações para o país asiático, diante do cenário de portos inoperantes devido ao coronavírus e tentativas de renegociação de preços por parte de alguns importadores.

No entanto, apesar das dificuldades, o país priorizou produtos alimentícios e medicamentos, enquanto o cenário já está se normalizando. Segundo as empresas de proteínas, a demanda na China continua alta e não tiveram impactos significativos quanto à oferta dos produtos.

No caso de JBS e Marfrig, como cerca de 75% de suas receitas vem dos Estados Unidos, vale adicionar que o mercado norte-americano segue pujante. De fato, as empresas podem ser impactadas pela redução no consumo de carne em restaurantes, o que afetaria negativamente seu canal de “foodservice”, que é pouco significativo para ambas as empresas.

Contudo, com o início da temporada de churrasco nos EUA, esse efeito poderia ser parcialmente, se não totalmente, compensado pelo aumento do consumo de carne em domicílio. Nesse sentido, as empresas reiteram que seguem observando sinais de que a demanda continua aquecida nos Estados Unidos, contribuindo para que elas entreguem bons resultados nesse primeiro semestre de 2020.

Sob a ótica da oferta de insumos para os frigoríficos, tanto o preço do gado quando o da proteína seguem razoavelmente sustentados no Brasil, com uma arroba cotada ainda acima dos R$ 180, segundo indicador do Cepea / B3. Já no caso dos grãos, o cenário de alta dos preços segue vigente, com a saca de milho atingindo os R$ 57.

Nesse sentido, embora o coronavírus não aparente ter piorado a situação, vale a ressalva de que o setor continua sob certa pressão de custo, sobretudo do lado dos grãos, conforme já havia sido noticiado em janeiro, quando BRF e JBS comentaram que poderia sim haver aumento de preço caso a situação perdurasse.

Por fim, quanto à Ambev, como mencionado anteriormente, atualmente 55% do volume da empresa é consumido em restaurantes e bares (canal “on premise”), ao passo que os 45%

restantes são vendidos em supermercados (“off-premise”). Nesse sentido, seguiremos monitorando (i) quanto será o impacto do coronavírus para o consumo no canal “on premise”; (ii) se essa potencial queda no consumo seria compensada pelas vendas no canal “off-premise”, mas que mesmo assim ao custo de margens menores. Por fim, é importante ressaltar que a empresa já havia adiantado em sua última teleconferência de resultados que deve seguir enfrentando pressões do lado dos custos em 2020, especialmente no primeiro trimestre, enquanto o dólar cada vez mais alto tem efeito negativo para os custos também.

Endividamento

Em geral, as empresas do setor de Alimentos e Bebidas possuem níveis de alavancagem baixos e cronogramas de dívidas controlados, com níveis de caixa satisfatórios em relação às suas dívidas de curto prazo. Logo, não enxergamos dificuldades significativas de financiamento para as empresas do setor.

Vale destacar que a Ambev é caixa-líquida, ou seja, possui mais caixa e equivalentes do que dívida bruta. Já no caso dos frigoríficos, a relação Dívida Líquida / EBITDA ajustado é de 2,5x para BRF, 2,6x para JBS e 2,8x para Marfrig, com base nos últimos dados reportados.

A Ambev possui uma dívida bruta total de R$ 3 bilhões, a qual se encontra bem espaçada ao longo dos próximos anos, com apenas R$ 653 milhões vencendo ainda em 2020 (21% do total), e R$ 892 milhões a pagar em 2021 (29%). Atualmente, como a companhia tem uma posição de caixa de R$11,9 bilhões, ela se encontra em uma posição bastante confortável para pagar essa dívida.

Já no caso de JBS, de seus R$ 53 bilhões de dívida bruta total, R$ 41 bilhões (77% do total) devem ser pagos apenas após 2024, ou seja, sua dívida está concentrada em prazos longos – somente 4% do montante deve ser pago em 2020 (R$ 89 milhões), e mais 1% em 2021 (R$ 707 milhões). Atualmente, a companhia tem uma posição de caixa de R$7,8 bilhões, ou seja, também está confortável para pagar essa dívida de curto prazo.

BRF e Marfrig possuem dívidas brutas totais de R$ 18,6 e R$ 21,7 bilhões, respectivamente. A BRF deve pagar 17% desse valor ainda em 2020 (R$ 3,1 bilhões), e mais 10% em 2021 (R$ 1,9 bilhões), sendo que a empresa atualmente possui R$ 4,2 bilhões em caixa. Vale mencionar que a empresa também tem disponível uma linha de empréstimo (revolving) de aproximadamente R$ 1,5 bilhão que poderia ser usada em caso de um cenário de maior stress.

Já a Marfrig, impactada pelo aumento de sua participação na National Beef realizado em 2019, deverá pagará 21% em 2020 (R$ 4,5 bilhões) e apenas 1% em 2021 (R$ 259 milhões), sendo que a empresa atualmente possui R$ 8,4 bilhões em caixa.

Descasamento cambial

JBS e Marfrig tem perfis muito parecidos de dolarização: ambas as empresas têm, em média, 87% de suas receitas e 78% de seus custos vinculados ao dólar, além de 98% de sua dívida atrelada a tal moeda. Logo, tanto do ponto de vista operacional quanto do ponto de vista financeiro, não enxergamos um descasamento cambial para nenhuma das duas.

O mesmo pode ser dito para a BRF, com 44% da receita, 45% do custo e 58% da dívida em dólar. Por fim, no caso de Ambev, apesar de seu percentual mais baixo no caso das receitas (17% em dólar, versus 50% do custo dolarizado), 84% de sua dívida está atrelada à moeda, o que faz sentido uma vez que a empresa tem operações no Canadá e pode captar dívidas a taxas mais atrativas tanto no país quanto nos Estados Unidos.

Impacto do aumento do risco-país e análise do desconto das ações atualmente

Desde o início de fevereiro, as ações da nossa cobertura de Alimentos e Bebidas já acumulam queda média de 40%. Vale a ressalva de que tal volatilidade deve permanecer elevada no curto prazo: os impactos do coronavírus só devem ser reportados nos resultados do primeiro trimestre de 2020 das empresas, divulgados a partir de junho. Especificamente no caso de Ambev, fazendo uma análise histórica, durante a crise de 2008, ABEV3 era negociada a 12,7x Preço/Lucro, ao passo que hoje ainda é negociada a 15,4x; ou seja, a ação já passou por momentos de maior desconto. Olhando para frigoríficos, o patamar de 2008 não é comparável; mas, atualmente, JBS negocia a 4,1x EV/EBITDA, BRF a 4,4x e Marfrig 2,9x (dados do fechamento de 16 de março com base nas projeções da XP). Ou seja, na média, os frigoríficos negociam a 3,7x, um desconto de 33% versus o patamar histórico de 5,5x.

Quando olhamos para o setor como um todo, um aumento de 200 pontos-base no custo-país do Brasil acarreta queda média de 10,3% nos nossos preços-alvo. Vale a ressalva de que no caso de JBS, Marfrig e Ambev, alteramos apenas o custo de capital referente às operações brasileiras; caso fizéssemos o mesmo para os demais países em que essas empresas atuam, teríamos impactos maiores no preço-alvo.

Siderurgia & Mineração: impacto médio

Impactos Operacionais

Estimamos um impacto de neutro a médio para os setores de siderurgia e mineração por conta da crise gerada pelo coronavírus. Mas é importante ressaltar que se trata de um setor mais elástico relativamente à média da bolsa e exposto à economia mundial, ou seja, pode sofrer impactos mais relevantes em caso de recessão global duradoura.

- Preços das commodities: tanto minério de ferro quanto aço seguem dinâmicas ligadas ao mercado internacional, com maior relevância da economia chinesa. Dadas as expectativas por estímulos do governo chinês e a retomada gradual das atividades após impactos iniciais do coronavírus, tanto minério de ferro quanto aço não sofreram grandes impactos.

- Impacto do dólar nos preços do aço no Brasil: atualmente, após a alta recente do dólar, a paridade de importação está negativa em 10% no aço plano e 12% no longo. Portanto, existe espaço para aumento de preços no mercado interno, apesar de preocupações com demanda. O setor possui, em média, 60% das receitas e 40% dos custos em dólar.

Endividamento e descasamento cambial

A alavancagem da Vale é de apenas 0,34x Dívida Líquida/EBITDA. A companhia tem uma Dívida Bruta total de US$14,8 bilhões – com vencimento médio ponderado de 9 anos – e uma posição de caixa de US$12,4 bilhões. Desta forma, não estimamos impactos relevantes. A Vale possui, em média, 80% de suas receitas e 38% dos custos atrelados ao dólar.

Do ponto de vista de endividamento, a companhia tem exposição de 45% dos seus financiamentos à moeda americana. Portanto, não vemos um descasamento cambial para o financeiro da Vale.

Pensando nos principais riscos, minério de ferro é a grande variável a ser monitorada, pois uma queda significativa da commodity causaria impactos relevantes na geração de caixa da companhia: com minério a US$75/t (cenário base), estimamos um fluxo de caixa médio de R$1,6bn por ano nos próximos 5 anos. Com a commodity em US$55/t, a geração de caixa cai para R$900mn.

Em resumo, vemos um impacto médio em alavancagem, dada a dívida grande, com o minério de ferro acima dos US$75/t (atualmente em US$90/t). Num cenário de dólar em R$5 e minério em US$65/t, a alavancagem poderia chegar a 4,3x. Com relação à exposição cambial, 52% das receitas e 40% dos custos são denominados em dólar.

Dado o endividamento 60% denominado em dólar, podemos ver descasamento cambial mais evidente num cenário de minério de ferro em queda forte (abaixo de US$65/t) e dólar a R$5.

Já para a alavancagem do setor siderúrgico, estimamos de 1,5x e 2,7x Dívida Líquida/EBITDA para Gerdau e Usiminas, respectivamente. Para a Gerdau, a Dívida Bruta Total é de R$16 bilhões, com um prazo médio de pagamento de 7,4 anos. A companhia tem uma posição de caixa de R$6,3 bilhões atualmente. Para a Usiminas, a dívida bruta é de R$5,1 bilhões, com vencimentos somente a partir de 2023 (em reais) e 2026 (em dólares) e uma posição de caixa de R$1,9bn. Portanto, dados os perfis de dívida e posições de caixa dessas empresas, não vemos risco alto para o curto prazo. Gerdau e Usiminas tem, em média, 55% de suas receitas e 44% de seus custos dolarizados. Do ponto de vista de endividamento, 71% dos financiamentos destas companhias são denominados em dólar. Desta forma, o descasamento cambial colocado acima pode comprometer o balanço de Gerdau e/ou Usiminas no curto/médio prazo em caso de escalada da moeda americana.

Impacto do aumento do risco-país e análise do desconto das ações atualmente

Para a Vale, a sensibilidade do preço-alvo para cada 100 pontos-base de aumento no risco-país (CDS) é de -6%. Quando analisamos o múltiplo EV/EBITDA e comparamos com o nível alcançado na crise de 2008, vemos um valor abaixo do registrado naquela época, em 3,5x (vs. 4,3x em 2008).

Com relação às empresas unicamente expostas ao setor siderúrgico (Gerdau e Usiminas), cada variação de 100 pontos-base no risco-país (CDS) acarreta um impacto de 10% em nossos preços-alvo. Em múltiplos, as ações negociam atualmente a 5,0x EV/EBITDA vs. 3,5x em 2008.

Papel & Celulose: impacto médio

Impactos Operacionais

Estimamos um impacto de neutro a médio para os setores de papel e celulose por conta da crise gerada pelo coronavírus. É um setor defensivo no momento, mas a alavancagem alta pode fazer com que os investidores fiquem cautelosos no setor no curto prazo.

- Preços de celulose: dado os baixos estoques nas mãos dos papeleiros chineses ao final de 2019 e a expectativa por estímulos do governo ao longo de 2020 para fazer frente aos impactos do coronavírus, estamos vendo preços estáveis para a commodity mesmo com a desestocagem da Suzano neste início de 2020.

- Impacto do dólar: por conta da alta exposição operacional do setor ao dólar, as empresas optam por levantar a maior parte dos financiamentos em dólar de modo a ter um hedge natural. Não vemos, portanto, um descasamento cambial relevante para o setor. Porém, após a união dos negócios entre Suzano e Fibria e o projeto Puma II da Klabin, as alavancagens estão em níveis elevados e são o principal ponto de atenção.

Endividamento e descasamento cambial

A alavancagem da Suzano fechou o ano de 2019 em 5,0x Dívida Líquida/EBITDA. A companhia tem uma Dívida Bruta total de R$64 bilhões – com posição de caixa de R$12,5 bilhões suficiente para cobrir vencimentos até 2022. Vale destacar que esta alavancagem em nível elevado se deve à combinação dos negócios com a Fibria. Ou seja, capturas de sinergias devem ser levadas em consideração ao longo dos próximos trimestres. Com dólar a R$5 e celulose em US$460/t (nível atual), a alavancagem pode chegar ao final de 2020 em 4,7x. Portanto, não vemos grandes riscos para a Suzano oriundos de um dólar mais alto. A Suzano possui, em média, 80% de suas receitas e 15% dos custos atrelados ao dólar. Do ponto de vista de endividamento, a empresa adota uma estratégia de hedge natural ao ter exposição de 71% dos seus financiamentos à moeda americana. Portanto, não vemos um descasamento cambial para o financeiro da companhia.

Para a Klabin, a razão Dívida Líquida/EBITDA é de 3,6x (4,6x incluindo o projeto Puma II). Sua dívida bruta é de R$24 bilhões, com vencimento médio de R$1 bilhão por ano até 2022 e posição de caixa de R$9,7 bilhões. Logo, a companhia possui certo conforto de caixa nos próximos anos. Num cenário de dólar em R$5 e celulose em US$460/t (nível atual), a alavancagem pode chegar ao final de 2020 em 4,9x (com Puma II). Desta forma, os riscos para a alavancagem da Klabin decorrentes de alta do dólar são limitados, em nossa visão. Com relação à exposição cambial, 57% das receitas e 16% dos custos são denominados em dólar. Dado o endividamento 75% atrelado ao dólar, não enxergamos um descasamento cambial relevante.

Impacto do aumento do risco-país e análise do desconto das ações atualmente

Para a Suzano, a sensibilidade do preço-alvo para cada 100 pontos-base de aumento no risco-país (CDS) é de -15%. Quando analisamos o múltiplo EV/EBITDA, vemos a companhia negociando a 8,3x vs. média histórica de 7,5x.

A Klabin tem sensibilidade de -13% em nosso preço-alvo para cada 100 pontos-base de elevação no risco-país. Com relação ao múltiplo normalizado (sem Puma II), as ações negociam atualmente a 8,4x EV/EBITDA vs. média histórica de 8,6x.

Cenários e Preços Alvos sob revisão

Conforme publicamos no relatório “A crise mais rápida da história” no dia 13-Março, nosso time de análise na XP está reavaliando todos os nossos cenários e Preços Alvos das ações que cobrimos e do índice Ibovespa, dado o cenário de rápida deterioração e escalada da crise global. Com isso, os preços-alvo podem ficar distorcidos no curto prazo.

Como é definido o Preço Alvo?

Para definir um Preço Alvo, é importante entender o fundamento das empresas, ou seja, sua capacidade de entregar resultados no longo prazo. Mas para isso, avaliar a capacidade de cada empresa de passar por esse momento de curto prazo, com análise de sua posição de caixa e endividamento, por exemplo, é crucial.

Nas nossas análises, fazemos uma projeção dos resultados futuros das empresas (receitas, lucros, fluxo de caixa, dívidas e outros), descontando em alguns casos esses fluxos futuros por uma taxa de desconto (equivalente a um prêmio de risco), ou usamos um múltiplo de avaliação para chegar ao Preço-Alvo, como por exemplo o Preço/Lucro, EV/EBITDA, TIR implícita, ou outros.

Por isso, nosso time de analistas deve avaliar quais serão os impactos nos resultados das companhias da Bolsa, e qual o novo nível de prêmio de risco (taxa de desconto) no cenário atual.

Por exemplo, o risco país do Brasil, que é um dos fatores que impactam a taxa de desconto, subiu de 1% para quase 3% atualmente. Essa diferença, apesar de parecer pequena, têm um grande impacto no preço-alvo de uma ação. Os cerca de 2% de aumento no risco país tem um impacto no valor presente das empresas em torno de 20% – dependendo do setor.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)