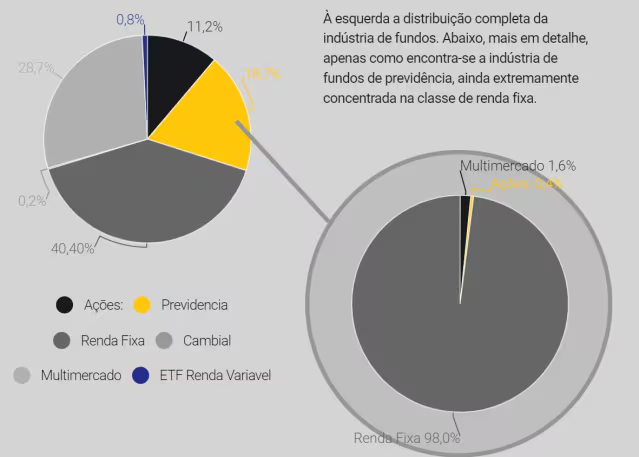

Ao apresentar um panorama da recente evolução dos fundos de previdência, foi possível perceber que estamos apenas no começo de uma grande transformação da indústria. O investidor brasileiro ainda está conhecendo as alternativas de investimentos em paralelo ao surgimento de novos produtos e alternativas, e por isso, ainda é possível localizar uma grande concentração de alocação em fundos de renda fixa. Como é possível ver no gráfico a seguir, a distribuição por classes dos fundos de previdência não segue a mesma distribuição da indústria dos fundos de investimentos.

Na sequência, vemos a classe de multimercados surgir como segunda maior alocação, ainda com uma representatividade baixa se comparado ao total, mas já se destaca em relação aos fundos de previdência que investem em ações. Falando em fundos multimercados, trouxemos um panorama histórico sobre o surgimento desses fundos, reforçando o papel dos fundos multimercados nas carteiras dos investidores e pontuando que a flexibilidade dessa classe é convertida em retornos no longo prazo, quando temos gestores experientes no controle do fundo.

A classe de fundos multimercados reúne diversas estratégias, que por sua vez demonstram diferentes níveis de riscos e potencial de retorno. Por esse motivo, não é recomendado comparar essas estratégias sem uma análise aprofundada, já que na composição dos fundos multimercados de diferentes estratégias, a alocação, exposição, volatilidade entre outros fatores da carteira mudam consideravelmente. Buscando demonstrar essas diferenças, fizemos um estudo de 4 diferentes estratégias de fundos multimercados de previdência entre os disponíveis na plataforma XP, que possuem existência superior a 3 anos e que nesse período, se destacaram no quesito rentabilidade se comparado a seus pares de mesma estratégia.

Informações que você precisa ter em mente

Antes de seguir, é importante conhecer alguns conceitos e termos que vamos utilizar durante esse estudo. Além disso, vale frisar que devido as suas características e grau de risco, os fundos multimercados são recomendados para um horizonte superior a 3 anos, sendo essa a janela de estudo escolhida para a análise. Abaixo alguns conceitos importantes:

Horizonte de investimento: o tempo que o investidor deseja manter os recursos aplicados, levando em consideração os objetivos de investimentos.

Volatilidade: é uma medida de risco, busca metrificar a frequência e intensidade das oscilações de preços dos ativos – para mais ou para menos. Ao verificar a volatilidade o investidor vai ter uma ideia da variação futura do fundo em %.

Janelas móveis de rentabilidade: basicamente busca verificar o comportamento e rentabilidade de um fundo em diferentes janelas de tempo, analisando não apenas a rentabilidade de um período, sendo possível através dessa métrica verificar a consistência de um fundo.

Correlação: é a semelhança de comportamento entre dois ou mais ativos. Quando dois ativos estão altamente correlacionados, o comportamento é similar, ou seja, quando um sobe o outro sobe também – o mesmo acontece em um cenário de queda.

Mandato: o objetivo de fundo de acordo com sua estratégia de investimentos.

Gestora x Seguradora: dentro do universo dos fundos de previdência, existem fundos da mesma gestora, com estratégias idênticas, mas que ficam disponíveis em seguradoras distintas. Por esse motivo, você vai encontrar aqui o estudo da estratégia, e terá liberdade para escolher qual seguradora deseja alocar, iremos disponibilizar links para os diferentes produtos disponíveis na nossa plataforma.

Agora que você já conhece esses termos e conceitos, vamos conhecer cada estratégia apresentando um fundo que se enquadra na definição.

Fundos Multimercados Macro (alta, média e baixa volatilidade)

O termo “macro” vem de macroeconomia, ou seja, os fundos que possuem estratégias macro montam suas teses de investimentos olhando para a taxa de juros, inflação, PIB, entre outros indicadores. Além de estudar ciclos de diferentes países, olhando para as tendências e elaborando possíveis cenários macroeconômicas. Na composição de carteira desses fundos é comum ver juros, moedas, ações e commodities – e pode ser tanto no Brasil quanto no exterior. Esses fundos possuem subclassificações de acordo com a volatilidade apresentada e você pode conferir a seguir:

Macro baixa vol: objetiva volatilidade anualizada inferior a 3%

Macro média vol: objetiva volatilidade anualizada alvo entre 3% e 6%.

Macro alta vol: objetiva volatilidade anualizada acima de 7%

Para falar de cada uma dessas subclassificações trouxemos três fundos distintos:

XP Icatu Horizonte Macro Prev FIM: Lançado em 2013, o fundo tem o mandato similar ao fundo 555 XP Macro Institucional FIC FIM. O fundo apresenta um retorno nos últimos 36 meses de 18,22% contra o CDI que rendeu 13,47%. E tem volatilidade alvo de até 3%, por isso representa os fundos macro de baixa volatilidade.

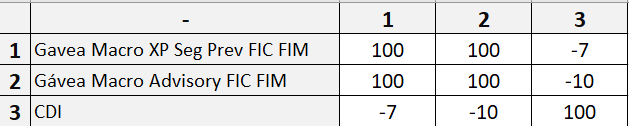

Gavea Macro XP Seg Prev FICFIM CP: Lançado em 2019 é um fundo multimercado com estratégia macro, seu objetivo de retorno é de CDI+4% a CDI+6% ao ano em uma janela de longo prazo com uma volatilidade esperada entre 4 e 6% ao ano e por isso é considerado um fundo macro de média volatilidade. Aqui vale pontuar que essa classe em especifico tem surgido recentemente nos fundos de previdência, e por isso o fundo tem lançamento inferior a 3 anos sendo exceção nesse estudo.

Acima temos a matriz de correlação entre os fundos desde o inicio da sua versão previdência, onde o fundo Gávea Macro versão previdência tem seu inicio em agosto de 2021. Vale pontuar que o valor 100 quer dizer correlação completa da estratégia, visto que o mandato é o mesmo que sua versão 555. Além disso, em nosso estudo de rentabilidade entre os pares, iremos utilizar o fundo que possui maior histórico de retorno no caso, o Gávea Macro Fic FIM.

Ibiuna Prev Icatu FIC FIM: Lançado em 2013, é um fundo multimercado com estratégia macro, seu objetivo de retorno é de DI+5% a CDI+7% ao ano no longo prazo com uma volatilidade esperada entre 5 e 7% ao ano – sendo considerado um fundo macro alta vol. Atualmente o fundo está fechado para captação.

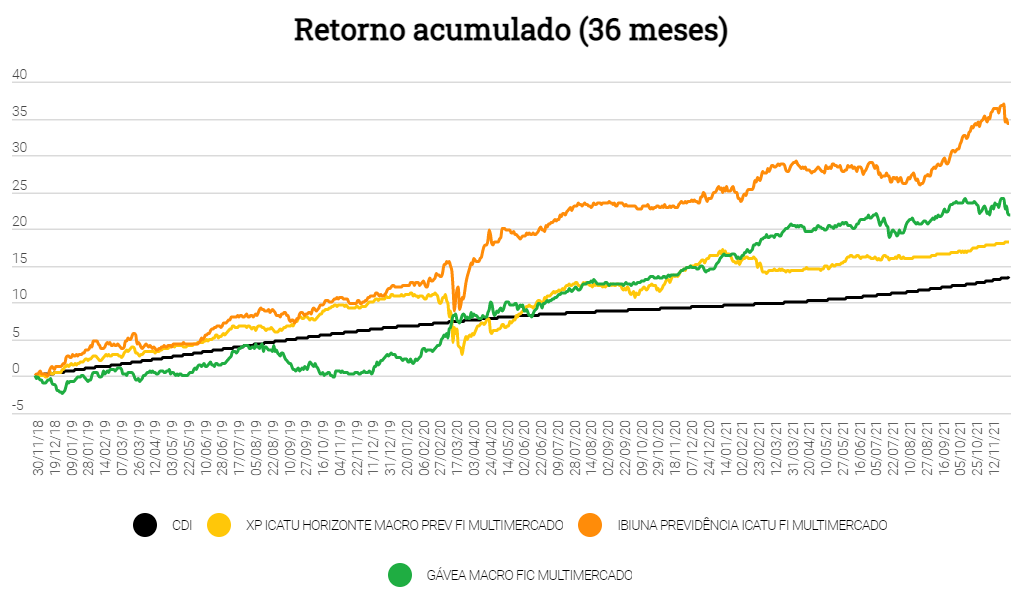

Abaixo você pode conferir o retorno histórico de cada um deles:

Perceba que o comportamento e nível de retorno muda de acordo com a volatilidade, reforçando nossa tese de que o investidor que deseja obter maiores retornos, deverá correr maiores riscos. Por esse motivo, a volatilidade é uma métrica muito importante que precisa ser levada em consideração e mais adiante teremos um estudo sobre todos os fundos coletados na amostra. Além disso, é importante notar o comportamento do Gávea, que no curto prazo – janela de 1 ano e 2 meses, apresentou retornos abaixo do CDI se recuperando na sequência e superando o fundo de menor volatilidade.

Multimercados quantitativos/sistemáticos

Assim como os outros fundos comentados anteriormente, ele também possui flexibilidade de investir em diversos mercados, com atuação no mercado de juros, moedas, ações e commodities, a diferença é que esses fundos operam através de algoritmos e programas computacionais. A tomada de decisão é feita através da análise de dados históricos, buscando padrões de comportamento dos ativos para tomar decisões.

Para exemplificar essa classificação trouxemos o fundo Icatu Seg Kadima FIM CP Prev possui objetivo de retorno de CDI+2% a CDI+6% ao ano no longo prazo com uma volatilidade esperada entre 2 e 8% ao ano. Apesar da sua composição ser majoritariamente em ativos nacionais, em seu portfolio também é possível encontrar exposição internacional. O fundo investe em Juros Brasil e Ações Brasil, podendo investir também, em menor proporção, nos mercados de Moedas. Confira o retorno do fundo a seguir:

O fundo apresentou um retorno de 28,28%, sendo mais do que o dobro de retorno do CDI que entregou 13,48% para o mesmo período – 36 meses. Dentre os pares desse estudo, esse fundo é o que apresenta maior volatilidade, por isso, pede ao investidor maior apetite a risco na hora de alocar seus recursos. A maior queda desse fundo nessa janela estudada foi de 12,05%, durante março de 2020, e como é possível perceber, o fundo se recuperou rapidamente alcançando o mesmo patamar que antes da crise, em fevereiro de 2021, praticamente 1 ano de recuperação. Quando falamos de “apetite para o risco” é justamente para entender se o investidor que entrou em janeiro de 2020, teria paciência para esperar essa recuperação que não possuía data marcada, e poderia demorar um período maior de tempo de acordo com o cenário. Por este motivo, o horizonte recomendado para fundos multimercados é de no mínimo, 3 anos.

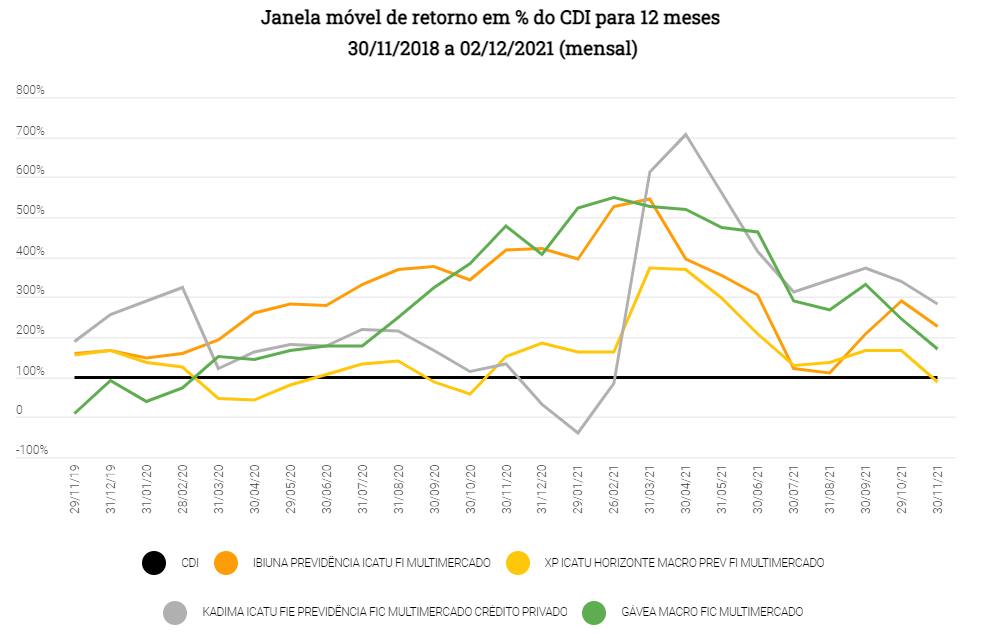

Janelas móveis de cada estratégia

Esses dados demonstram o retorno dos fundos em janelas espaçadas de 12 meses, ou seja, o comportamento do fundo em aplicações de 1 ano. Para explicar esse gráfico, podemos pegar o auge de rentabilidade do fundo Ibiuna (linha laranja), em março de 2021, os investidores que aplicaram em março de 2020 e ficaram no fundo por 12 meses, tiveram rentabilidade acima de 500% do CDI. Porém, o cenário contrario também pode acontecer, visto que, investidores que aplicaram em 31/08/2020 no fundo Ibiuna, tiveram retornos bem próximos a 100% do CDI (ponto menor do gráfico para linha laranja) um ano depois.

Esse gráfico reforça a tese de que os fundos multimercados devem ser pensados para um horizonte mínimo de 3 anos, já que em momentos de quedas expressivas de mercado (como ocorreu em 2020) o investidor que entrou no mês de janeiro do respectivo ano, viu seu patrimônio cair consideravelmente em uma janela curta, porém quando esticamos o prazo para no mínimo 3 anos, o retorno muda e temos a entrega de rentabilidade acima do CDI.

De olho na volatilidade

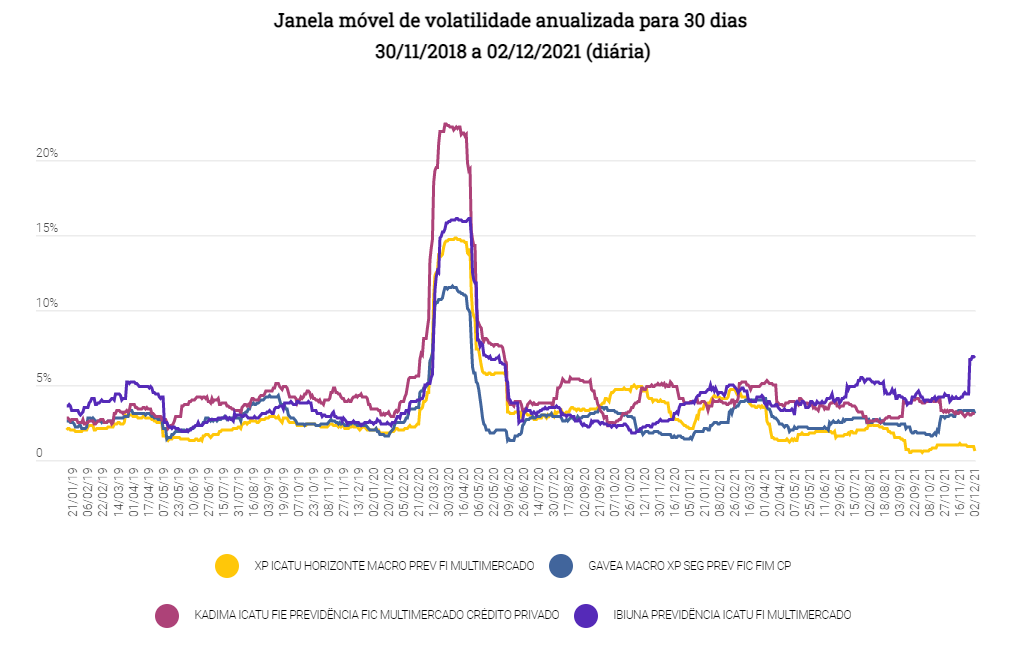

Falamos bastante sobre volatilidade nesse relatório, para entender essa medida de risco, montamos um gráfico que representa uma “fotografia” histórica da volatilidade dos fundos estudados. Antes de verificar o gráfico, vale pontuar que quanto maior a volatilidade, maior é a variação do fundo diante dos cenários, também é possível notar que quanto maior a variação, maior é o retorno entregado pelos fundos quando esticamos o horizonte de investimento, confira a seguir:

Quando olhamos esse gráfico percebemos que os fundos que apresentam maior volatilidade também apresentam maiores retornos, bem como, maiores oscilação negativa durante os momentos críticos de mercado – destaque para o aumento da volatilidade durante durante fevereiro e abril de de 2020. Não é demérito para um fundo ter retornos negativos durante períodos críticos, caso o gestor tenha respeitado o mandato do fundo, a qualificação da gestão fará toda diferença para recuperação do fundo. Na tabela a seguir podemos ver a relação direta entre a volatilidade e o retorno entregue por cada fundo:

Dentro dessa tabela temos algumas informações importantes, como o retorno acumulado em 3 anos de cada fundo e a comparação com a volatilidade anualizada durante esse período, bem como os valores médios, mínimos e máximos dessa volatilidade. Nos momentos de maior estresse de mercado, os fundos que ofereceram maior retornos, também acabam por demonstrar maiores estresses, por isso, na hora de aplicar em um ativo, verificar esses dados permite que o investidor se preparar para cenários de incertezas.

O que podemos absorver do estudo

Como falado anteriormente, os fundos de previdência por sua constituição possui recomendação de longo prazo. Ao abrir mão da liquidez, o investidor pode acrescentar o risco de acordo com sua tolerância para atrair maiores rentabilidades. A relação retorno x volatilidade não se aplica apenas para os fundos multimercados, essa dinâmica se estende para todos os ativos. Por esse motivo, o investidor deve encontrar na seleção de fundos e estratégias que mais se adequam aos seus objetivos.

Dentro dos fundos multimercados as possibilidades são inúmeras, por isso o conhecimento se torna um ativo muito valioso. Aqui trouxemos as principais estratégias, mas conforme o mercado de capitais avança, podemos ver novas oportunidades surgindo na plataforma, por isso, o investidor deve sempre contar com ajuda quando precisar, para localizar e capturar essas oportunidades e alavancar seus rendimentos.

É importante lembrar, que a indústria de previdência está em constante evolução, e que as mudanças regulatórias recentes possibilitaram flexibilidade na alocação dos fundos, e por isso já é possível encontrar fundos com existência inferior a três anos, que apresentam estratégias que se equiparam aos fundos não previdenciários e que também destacam-se no quesito rentabilidade, mas que não estão nessa amostra pois são fundos recentes. Além disso, os fundos apresentados nesse relatório possuem objetivo de estudo e não recomendação, por isso, na seleção existem produtos fechados para captação, mas você pode conferir nossas recomendações exclusivas para previdência de acordo com seu perfil através das nossas carteiras recomendadas ou poderá conferir os produtos listados nosso Top Prev 30.

Se você ainda não tem conta na XP Investimentos, abra a sua!