Editado em 31/08/2020 às 07:55 para inclusão de comentário sobre resgate antecipado de crédito privado.

Com a sequência de cortes na taxa Selic que tomou espaço nos noticiários principalmente a partir de 2019, já foram inúmeras as vezes em que nos deparamos com a pergunta (quando não vem em forma de afirmação) “a renda fixa morreu?”.

Seguimos respondendo sem pestanejar que “não”. A renda fixa nem morreu nem morrerá. Aliás, não faz sentido pensarmos nesta possibilidade. Mas sabemos que isto não é claro para todos e, por este motivo, queremos explicar o por quê.

O que morreu, ao menos pelos próximos dez anos, foi a taxa de juros de dois dígitos. E devemos nos acostumar com este novo cenário, diversificando nossa carteira e arriscando mais, se quisermos melhores rentabilidades.

Mas arriscar não é sinônimo de renda variável e é possível na renda fixa, como por exemplo no crédito privado. Porém, esse tipo de ativo ainda é pouco conhecido e, por isso, causa dúvidas e receios. Inclusive, há quem tema o crédito privado, mas não pense duas vezes antes de investir na bolsa, em um emissor que possua dívidas no mercado.

Queremos desmistificar o crédito privado e mostrar que, além do Tesouro Direto e ativos bancários, temos boas opções na renda fixa para quem busca maiores rentabilidades, antes do mais arriscado mundo da renda variável.

O que é crédito privado?

Crédito privado é um tipo de emissão de renda fixa. Constitui uma captação de dívida realizada por uma empresa buscando financiamento para um novo projeto, expansão de suas operações ou até mesmo para capital de giro.

Ou seja, ao investir em um destes títulos, o investidor está emprestando dinheiro à empresa em troca de uma remuneração previamente acordada.

A diferença deste tipo de ativo para outros mais conhecidos dentro do universo de renda fixa é que o risco, de forma geral, é maior. Lembremos que os ativos negociados no Tesouro Direto são emitidos e garantidos pelo Governo Federal (menor risco de crédito do país) e que os ativos bancários (CDB, LCI, LCA, LC), em sua grande maioria, são garantidos pelo Fundo Garantidor de Créditos, o FGC.

No caso de ativos de crédito privado, não há este tipo de garantia por trás. É sempre possível que a empresa ofereça garantias reais, como imóveis próprios, porém esta não é uma regra e a execução da garantia não é tão simples quanto no caso do FGC, por exemplo. Sendo assim, o risco ao qual estamos expostos é aquele da própria operação da empresa.

Por que investir em crédito privado?

O crédito privado pode ser visto como um passo intermediário entre ativos mais conservadores de renda fixa e a renda variável. Apresenta risco (e, portanto, rentabilidade) em geral mais elevado do que títulos públicos e bancários, porém ainda conta com a previsibilidade da renda fixa.

Há diversos tipos de ativos, com variados prazos e remunerações e os emissores podem ser de praticamente qualquer setor produtivo.

Confira em nossas carteiras recomendadas os melhores ativos do mês.

Qual o cenário atual de crédito privado?

Após pouco mais de seis meses desde o início da pandemia no Brasil, estamos em um cenário de menor incerteza em relação aos impactos da doença no país, em setores e empresas. Com isso, empresas já buscam captar recursos de prazos mais longos, alongando o perfil de suas dívidas e reduzindo o próprio risco. Este movimento já foi demonstrado, como podemos observar no gráfico abaixo.

Diferentemente de alguns meses atrás, hoje a exposição a maior risco é mais encorajada na busca por maiores rentabilidades. Prazos mais longos, por exemplo, se traduzem em riscos maiores.

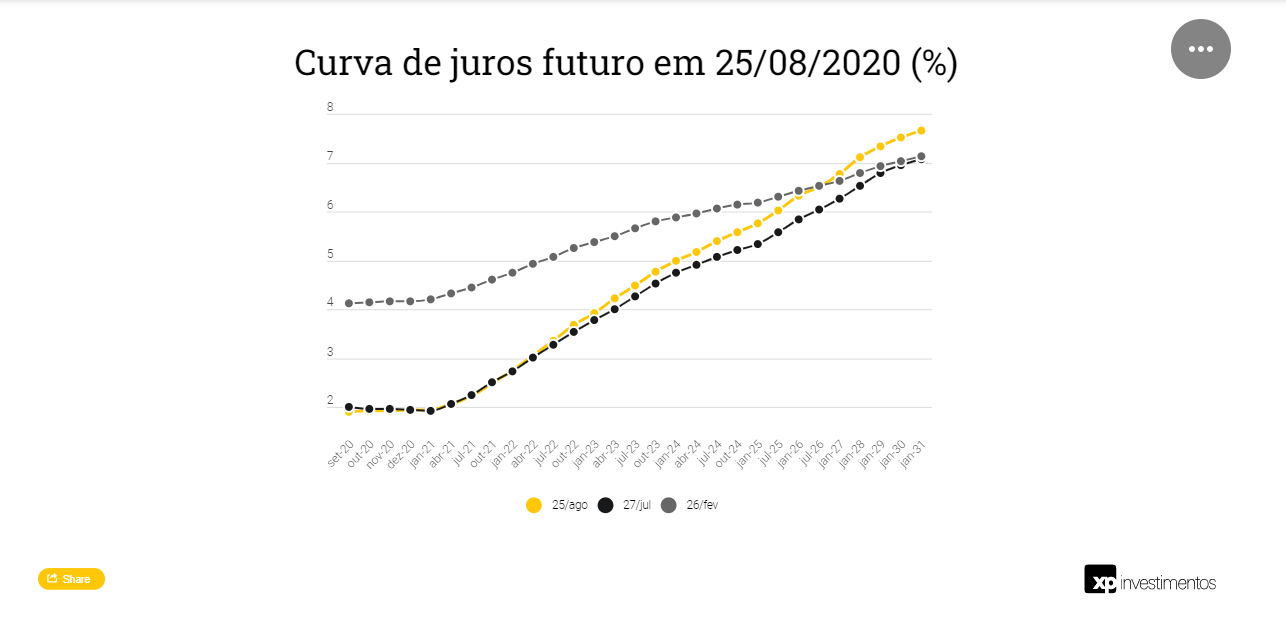

Isso pode representar uma boa oportunidade, principalmente ao considerarmos a recente inclinação da curva de juros (significa que as expectativas para os juros no futuro estão bem mais elevadas do que aquelas para o curto prazo), refletindo a maior percepção de risco fiscal.

Há chance de calote do Tesouro Direto?

Risco setorial

Além disso, alguns setores apresentam risco menor do que outros, de forma geral, mas há variações de risco dentre emissores de um mesmo setor. Apesar dos receios do mercado com o quadro fiscal, vale mencionar que não há impacto direto e/ou imediado sobre a qualidade de crédito dos emissores.

Para sumarizar nossa visão acerca dos riscos apresentados pelos setores que acompanhamos:

Risco baixo:

- Energia elétrica (transmissoras). Mitigante: fluxo de caixa altamente previsível.

- Saneamento. Mitigante: baixa correlação com a atividade econômica.

- Ferrovias. Mitigante: boas contrapartes e baixa alavancagem.

Risco médio:

- Energia elétrica (geradoras e distribuidoras). Mitigante: “conta-covid”

- Concessões rodoviárias. Mitigante: foco em veículos pesados apresentam risco menor.

- Operadores portuários. Mitigante: controladores fortes.

- Frigoríficos. Mitigante: demanda externa e câmbio depreciado.

- Propriedades comerciais. Mitigante: grandes empresas de shopping centers com boa flexibilidade financeira; empresas de locação de galpões logísticos estão bem posicionadas (aumento de e-commerce).

- Incorporadoras imobiliárias. Mitigante: empresas que atuem com foco em MCMV.

Risco alto:

- Açúcar e etanol. Mitigante: alto preço do açúcar em reais, câmbio depreciado, alta no preço da gasolina.

Saiba nossa visão sobre os setores na crise do covid-19

Quais são os ativos de crédito privado?

Os principais ativos de crédito privado são debêntures, CRIs e CRAs.

Debêntures

As debêntures são títulos de dívida de médio ou longo prazos (a partir de dois anos) que podem ser emitidos por Sociedades Anônimas de capital aberto ou fechado, ou seja, empresas privadas, com a exceção de bancos.

As debêntures podem ser incentivadas ou “comuns”. As debêntures incentivadas, ou debêntures de infraestrutura, são aquelas que contam com isenção de imposto de renda. O motivo por trás disto é que os recursos levantados a partir dessas emissões são utilizados para financiar obras de infraestrutura, essenciais para o crescimento da economia.

Dado seu uso em projetos que levam tempo para serem concluídos, as debêntures incentivadas normalmente possuem prazos mais longos (duration de mais de quatro anos). Além disso, a remuneração deve ser prefixada, atrelada à índice de preços (inflação) ou à taxa referencial (TR), não podendo, portanto, ser função da taxa básica de juros.

As debêntures comuns, por sua vez, não são isentas de imposto e seguem a tabela regressiva de tributação. Além disso, não há limitação em relação a prazos ou tipo de remuneração. Podem ser emitidas por qualquer empresa e para diferentes propósitos.

Saiba mais sobre o que são as debêntures

CRIs

CRIs são os Certificados de Recebíveis Imobiliários. Assim como debêntures, representam títulos de dívidas cujos devedores são empresas. A diferença é que a emissão deve ser feita por uma companhia securitizadora de direitos creditórios imobiliários e os recursos poderão apenas financiar atividades imobiliárias.

Ao investir em um CRI, o investidor está antecipando à empresa devedora o fluxo de pagamentos que receberá ao longo dos anos.

Os CRIs são isentos de imposto de renda para investidores pessoa física. Sua remuneração pode ser pós-fixada, prefixada ou atrelada à inflação. Os prazos podem variar, mas em geral são de médio a longo.

Saiba mais sobre o que são os CRIs

CRAs

CRAs são os Certificados de Recebíveis do Agronegócio. Assim como debêntures, representam títulos de dívidas de empresas. Assim como os CRIs, os CRAs também são emitidos por companhias securitizadoras, porém com foco em direitos creditórios do agronegócio e seus recursos serão destinados às atividades agrícolas (produção, comercialização, beneficiamento e industrialização).

Ao investir em um CRA, o investidor está antecipando à empresa devedora o fluxo de pagamentos que receberá ao longo dos anos.

Os CRAs também são isentos de imposto de renda para investidores pessoa física. Sua remuneração pode ser pós-fixada, prefixada ou atrelada à inflação. Os prazos podem variar, mas em geral são de médio a longo.

Saiba mais sobre o que são os CRAs

Qual a diferença entre crédito privado e ações?

É possível investir em uma empresa tanto através da renda fixa (crédito privado) ou da renda variável (ações). A primeira diferença é que na primeira opção, nos tornamos credores. Já ao optarmos pela segunda, nos tornamos acionistas.

Como credores, temos o direito de receber de volta da empresa, na data de vencimento, o valor que investimos (ou emprestamos) e a remuneração que combinamos na hora da compra do ativo.

Além disso, o crédito privado apresenta uma grande variedade de prazos, tipos de remuneração e emissores de diferentes setores, inclusive alguns que não têm capital aberto.

Como acionistas, não há prazo nem remuneração acordados previamente. O potencial de ganhos é maior, porém o risco também o é. Assim como podemos ter grandes rentabilidades, os preços dos ativos podem apresentar forte desvalorização. Isso não significa que seja ruim optar pela renda variável (muito pelo contrário), porém dado o risco atrelado, ela não é adequada a todos os perfis de investidores.

Caso faça sentido, não é preciso escolher um ou outro – a diversificação é sempre a melhor estratégia na busca por bons retornos ao longo do tempo e há espaço para os dois tipos de ativo e uma carteira bem diversificada.

Quais os riscos do crédito privado?

Recorrentemente ouvimos de potenciais investidores que têm receio de investir em crédito privado, mas não em ações da mesma empresa devedora. É importante entendermos os riscos associados aos ativos de renda fixa para decidirmos a melhor estratégia.

Em primeiro lugar, é preciso perder o medo da palavra (e do conceito) “risco”. Todos os investimentos, sem exceção, apresentam algum grau de risco. E é assim que conseguimos obter nossos retornos – graças ao spread de crédito, ou prêmio de risco.

Assim como outros ativos de renda fixa, o crédito privado está sujeito a riscos como o de crédito, de mercado e de liquidez.

Risco de crédito

O risco de crédito está relacionado à saúde financeira do emissor dos títulos e está atrelado à possibilidade de perdas resultantes da incapacidade do devedor de cumprir com suas obrigações ou a algum outro evento que venha a deteriorar o crédito da empresa durante o prazo de duração do papel.

Os emissores de crédito privado pagam prêmios por este risco, os chamados spreads de crédito, para compensar o risco que corremos acima do investimento em um título público.

Spreads de crédito: seu prêmio

O spread de crédito, ou prêmio de risco, é um diferencial na taxa de remuneração pago pelo emissor em relação ao ativo livre de risco. O ativo livre de risco, por sua vez, são os títulos públicos emitidos pelo governo federal, que apresentam o menor risco de crédito do país.

Todos os ativos emitidos por outros emissores que não o governo federal terão risco maior. Para compensar este risco e atrair investidores, há pagamento de prêmio.

Os spreads podem (e vão) variar ao longo do tempo, à medida em que fatores endógenos e exógenos impactem a qualidade de crédito dos emissores (veja mais em “Risco de mercado”).

O preço dos ativos tem correlação inversa com os spreads: quando as taxas sobem, os preços caem, e vice-versa.

Ratings: por que são tão importantes?

É comum que surja a dúvida sobre como saber qual o risco de crédito de um emissor em questão. Analistas de crédito têm como função a análise aprofundada de empresas para avaliar o risco, porém existe uma outra forma de ter uma noção do risco de crédito: verificar os ratings.

O rating é uma nota que uma agência classificadora de risco atribui a um governo, empresa ou emissão. O rating é dado em forma de letras, que compõem uma escala que vai de ‘AAA’ (mais alto) a ‘D’ (mais baixo). E o que essa nota mede é a capacidade e disposição da entidade em questão de honrar com suas obrigações com os credores em sua totalidade e tempestivamente. Funciona assim: quanto maior o risco de não-pagamento, menor o rating e vice-versa.

Um investidor, em geral, requer tanto maior retorno do investimento quanto maior o risco que estiver correndo. Por isso, empresas com ratings mais baixos emitirão dívida a taxas mais altas para compensar esse risco mais elevado. Portanto, na hora de escolher seu investimento, atente-se a essas letras e também à remuneração do investimento. E lembre-se: sempre em termos comparativos.

Transição de ratings

Os ratings são acompanhados pelas agências classificadoras recorrentemente e deteriorações na qualidade de crédito são refletidas gradualmente (ou seja, não ocorrem de uma hora para a outra). Sendo assim, é extremamente raro que um emissor de rating elevado vá à falência sem que percebamos anteriormente.

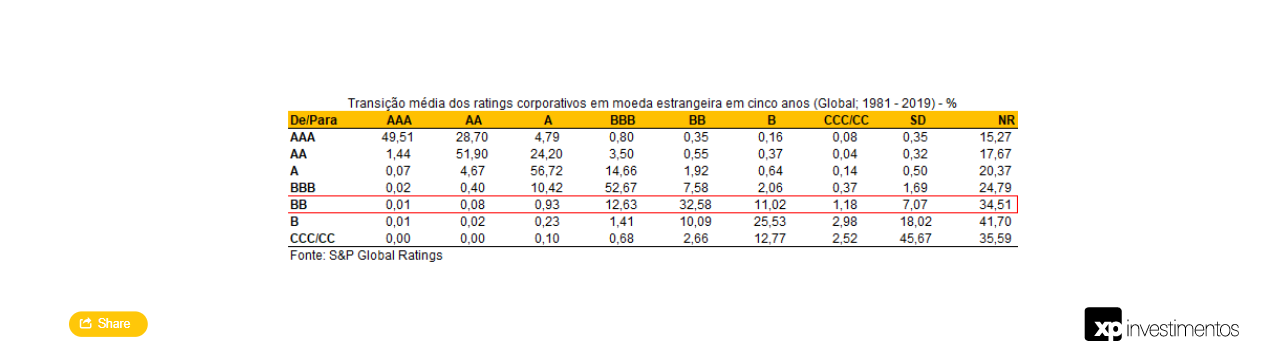

No quadro abaixo relacionado a mercados emergentes, replicado do estudo “Default, Transition, and Recovery: 2019 Annual Global Corporate Default And Rating Transition Study” da S&P Global Ratings, vemos que emissores com nota BB em escala global (praticamente correspondente ao AAA em escala nacional no Brasil) permanecem com a mesma nota um ano depois e apenas 0,53% entram em default (SD) neste período.

A notação “NR” significa que a empresa encerrou o contrato com a S&P Global, o que pode ocorrer pelas mais diversas razões.

Olhando o mercado global, em cinco anos, a média de defaults para ratings BB em escala global é de 7%.

Ainda que seja um percentual baixo, vale ressaltar que isso não significa que seja uma queda brusca – houve uma transição para chegar do BB ao default – que pode ser acompanhada.

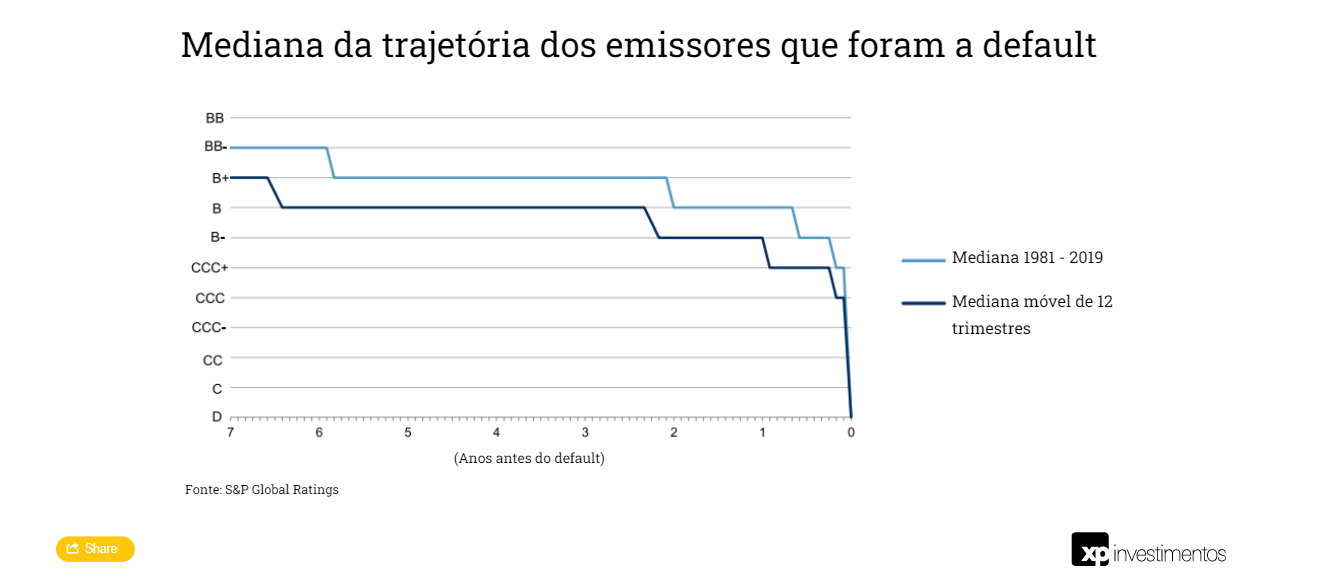

No gráfico abaixo, vemos que, na média, um emissor que deu calote tinha um rating CCC+ pouco antes disso, tendo anteriormente sido rebaixado quatro vezes em média ao longo de sete anos, indicando deterioração gradual da qualidade de crédito ao longo do tempo.

Saiba mais: O que são ratings e para que servem?

Risco de mercado

É o risco de ocorrência de perdas resultantes da flutuação nos índices de preço, câmbio e taxas de juros. Está atrelado a variações no cenário macroeconômico, mais especificamente a mudanças conjunturais, na política monetária e fiscal.

O risco atrelado ao de mercado é o risco de prazo. Quanto menor o prazo médio ponderado (duration) do ativo, menor tende a ser a volatilidade do preço do título em resposta às oscilações nas expectativas de juros.

Tal risco ficou muito claro no começo da pandemia no Brasil, quando as expectativas futuras de juros subiram significativamente, indicando maior percepção de risco pelo mercado. Como consequência, os spreads de crédito aumentaram também e, com isso, os preços dos ativos caíram.

Este efeito do risco de mercado e seu reflexo nos títulos fica evidente ao observarmos o comportamento de um título prefixado negociado no Tesouro Direto, que marca os títulos a mercado (ou seja, reflete diariamente as condições atuais nos preços e taxas):

Por outro lado, os ativos de crédito privado são marcados na curva, ou seja, o gráfico na conta da corretora mostra qual seria a rentabilidade acumulada até o momento levando em consideração a remuneração combinada no momento da compra do ativo, isto é, sem refletir as condições do mercado.

No entanto, caso precisemos resgatar um destes ativos antes do vencimento, valerá a condição corrente dos mercados – para obter essa informação e efetivar o resgate antecipado de crédito privado, é necessário entrar em contato com assessores de investimentos, que por sua vez têm contato direto com a mesa de negociação da corretora.

Risco de liquidez

Caso o investidor necessite vender seu ativo no mercado secundário (ou seja, antes do vencimento), poderá incorrer uma perda devido à indisponibilidade de um comprador ou de uma contraparte que esteja disposta a pagar o preço pedido pelo vendedor.

Por este motivo e pelo risco de mercado, é aconselhado que o prazo de vencimento do ativo esteja alinhado com o objetivo de uso dos recursos. Desta forma, o investidor não fica exposto a eventuais oscilações de mercado que prejudiquem seus ativos em momento de necessidade de venda.

Saiba mais: Quais são os riscos da renda fixa?

Conclusão

O crédito privado é uma excelente alternativa para quem busca maiores retornos, principalmente considerando o atual cenário de juros baixos.

Através dele, é possível optar dentre uma grande variedade de emissores, prazos curtos ou longos e remunerações pós ou prefixadas ou até atreladas à inflação, o que garante uma rentabilidade real. Justamente por conta dessa diversidade, há opções adequadas para todos os tipos de investidores.

Os ativos de crédito privado apresentam riscos, assim como qualquer outro tipo de investimentos. No entanto, ao conhecê-los, é possível encontrar a melhor maneira de se proteger sem precisar “fugir” desta opção de títulos, o que pode representar perda de boas oportunidades.

Fontes

Câmara dos Deputados

Banco Central

CVM

S&P Global Ratings

Tesouro Direto

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)