Resumo

Nos Estados Unidos, os indicadores econômicos de agosto seguiram consistentes com um corte de juros gradual (de 0,25 p.p.) na reunião de política monetária da próxima semana. No âmbito político, ocorreu o primeiro debate presidencial entre Donald Trump e Kamala Harris. As pesquisas apontaram para melhor desempenho da atual Vice-Presidente, mas as eleições seguem acirradas e o acompanhamento dos próximos eventos envolvendo os candidatos será fundamental.

Na zona do euro, o Banco Central Europeu reduziu as taxas de juros de referência, conforme amplamente esperado, justificando a decisão pelo declínio da inflação, desaceleração dos salários e revisão baixista no PIB do 2º trimestre.

No Brasil, a inflação ao consumidor cedeu 0,02% em agosto. A deflação, no entanto, não altera a expectativa de pressão sobre os preços adiante e, consequentemente, elevação da taxa Selic.

Gráfico da Semana

Cenário internacional

Dados econômicos dos EUA de agosto reforçaram corte de 0,25 p.p. nos juros

Nos Estados Unidos, a surpresa altista na inflação ao consumidor aumentou a probabilidade de início mais gradual do ciclo de flexibilização monetária. O índice de preços registrou variação de 0,19% em agosto contra julho, acima das expectativas de 0,15%. Dito isso, a inflação acumulada em 12 meses caiu de 2,89% em julho para 2,53% em agosto – o nível mais baixo desde fevereiro de 2021. O núcleo da inflação – que exclui preços voláteis como de alimentos e energia – também trouxe surpresa altista (expectativas: 0,17%; realizado: 0,28%), depois de ter surpreendido para baixo nas últimas leituras. A taxa de variação em 12 meses foi de 3,17%. Com relação à inflação ao produtor, a alta foi de 0,20%, em linha com as expectativas (1,7% no acumulado em 12 meses).

A surpresa na inflação ao consumidor, no entanto, foi explicada principalmente por itens de moradia e pelas passagens aéreas – que são menos sensíveis à política monetária. No geral, os indicadores econômicos de agosto (preços, atividade e mercado de trabalho) foram consistentes com um cenário de corte gradual na taxa de juros. Os mercados atribuem probabilidade ao redor de 55% para corte de 0,25 p.p. na reunião de setembro, e de 45% para corte de 0,50 p.p.. Projetamos redução de 0,25 p.p. nesta e nas demais reuniões de política monetária até o final do ano.

Pesquisas apontam para melhor desempenho democrata no primeiro debate presidencial entre Trump e Harris

Os candidatos à presidência dos Estados Unidos, Donald Trump e Kamala Harris, participaram juntos do primeiro debate presidencial antes das eleições, que ocorrerão no dia 5 de novembro. Os principais assuntos abordados foram: (i) economia, (ii) imigração, (iii) aborto e (iv) guerras. Segundo uma pesquisa da rede CNN, 63% dos entrevistados afirmaram que Harris teve melhor desempenho. Por outro lado, nosso time de análise política vê poucas chances de que ela abra vantagem significativa nas próximas semanas sem alguma reviravolta, já que não houve grande surpresa no debate.

Após o evento, Donald Trump anunciou que não irá participar de outro debate na TV com sua adversária. Com a saída de Biden e a substituição de sua candidatura pela de Kamala Harris, atual Vice-Presidente, a eleição presidencial se tornou acirrada. Assim, será importante observar os próximos eventos envolvendo ambos os candidatos.

Banco Central Europeu reduz taxa de juros

O Banco Central Europeu (BCE) reduziu a taxa de depósito em 0,25 p.p. para 3,5%, como esperado. Em nota, a autoridade citou a melhoria nas perspectivas de inflação. No entanto, reforçou que o BCE “manterá as taxas de política monetária suficientemente restritivas pelo tempo que for necessário”. Na coletiva de imprensa que sucedeu a decisão, a Presidente do BCE, Christine Lagarde, não forneceu sinalização futura, reforçando a abordagem dependente de dados entre as reuniões.

Esperamos mais cortes adiante, uma vez que a economia europeia continua fraca, até que a taxa de juros de referência atinja 2,25% em 2025. Nosso cenário base considera uma pausa em outubro e o terceiro corte em dezembro.

Atividade fraca na China segue impactando preços e balança comercial

Na China, o índice de preços ao consumidor registrou elevação anual de 0,6% em agosto, ligeiramente abaixo da expectativa de 0,7%. O indicador avançou 0,4% em comparação a julho (consenso: 0,5%). Por sua vez, o núcleo da inflação – que exclui os preços voláteis, como de alimentos e energia – mostrou aumento anual de 0,3% em agosto, a segunda desaceleração consecutiva. Além disso, o índice de preços ao produtor recuou 1,8% no acumulado em 12 meses até agosto, um declínio mais forte do que apontava a mediana de projeções do mercado (-1,4%). Com relação ao comércio exterior, as exportações cresceram 8,7% em agosto ante o mesmo mês de 2023, superando as expectativas de 6,5%, enquanto as importações cresceram 0,5%, abaixo do aumento esperado de 2%. Este resultado representou o quinto mês consecutivo de crescimento nas exportações, sugerindo que as empresas estão acelerando as entregas antes do aumento esperado nas tarifas pelos seus parceiros comerciais, enquanto as importações decepcionaram em meio à fraca demanda interna.

A atividade econômica deprimida e a contração do setor imobiliário continuam a exercer pressão baixista sobre os preços ao consumidor e produtor na China. Analistas vêm reforçando a necessidade de estímulos fiscais adicionais com o intuito de combater expectativas deflacionárias na segunda maior economia do mundo, cuja atividade continua a decepcionar.

Enquanto isso, no Brasil…

Inflação deve seguir pressionada mesmo após queda em agosto

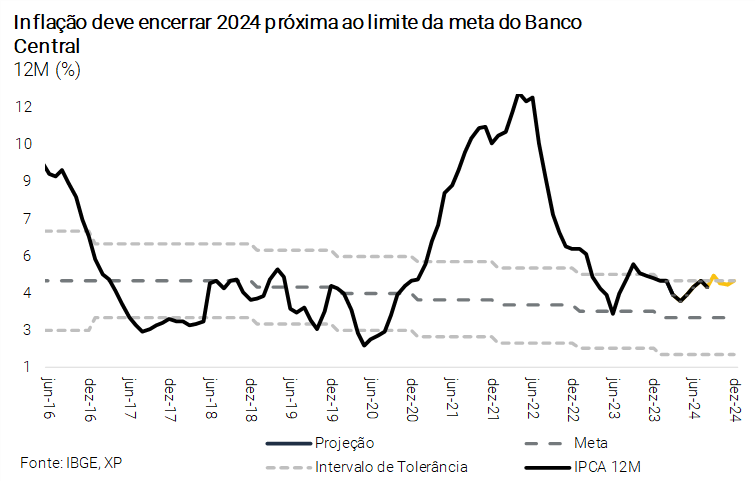

O IPCA registrou queda de 0,02% em agosto de 2024, reduzindo o acumulado em doze meses para 4,24%. A queda de preços no período decorreu principalmente da deflação de alimentos e energia elétrica. Após alguns meses em elevação, a inflação de serviços trouxe certo alívio em agosto. Os serviços subjacentes – que excluem serviços com preços mais voláteis, como passagem aérea – desacelerou para 5,7% na média dos últimos três meses até agosto, de 6,1% na divulgação anterior.

A inflação seguirá pressionada adiante. Projetamos que a inflação voltará a acelerar – mesmo que moderadamente – nos próximos meses, encerrando o ano acima da meta do Banco Central (embora dentro do intervalo de tolerância). Por um lado, questões climáticas devem pressionar os preços de alimentos e energia neste final de ano. Por outro lado, a recente queda nos preços de commodities no mercado global deve ajudar a reduzir a pressão nos preços. Nesse cenário, projetamos que o IPCA encerrará 2024 com alta de 4,4%.

Para detalhes, leia nosso relatório especial “IPCA: Agosto registra deflação de energia e alimentos, mas resultado não altera expectativa de altas da Selic no ano”.

Desoneração da folha de pagamentos segue para sanção presidencial, mas medidas de compensação alertam os mercados

A Câmara dos Deputados aprovou o projeto de lei que assegura a desoneração de 17 setores da economia e municípios até o final de 2024 (alíquota de 1% a 4,5% sobre a folha de pagamentos do setor privado), com reoneração gradual a partir de 2025 (a taxa voltará a ser 20% apenas em 2028). O texto já havia sido aprovado pelo Senado e agora segue para sanção presidencial.

Para a compensação, permaneceram as 8 medidas: 1) renegociação de multas aplicadas por agências reguladoras; 2) repatriação de recursos no exterior; 3) atualização de bens no imposto de renda; 4) regularização de ativos; 5) receita das apostas esportivas; 6) receita da taxação de importados até US$ 50; 7) recursos esquecidos em contas de depósito ao Tesouro Nacional; e 8) apropriação de depósitos judiciais e extrajudiciais. Também foram incluídas, como medidas compensatórias, ações de “pente-fino” em benefícios previdenciários e assistenciais.

Houve discussão sobre a contabilização de recursos esquecidos em contas bancárias, que somam R$ 8,5 bilhões para os cofres públicos. O Banco Central se posicionou contrariamente à apropriação do montante como receita primária, já que a operação iria contra a metodologia da estatística de cálculo do indicador. A nota da autoridade destaca que a “apropriação de depósitos judiciais envolvendo entes de natureza privada enquadra-se na definição de ajuste patrimonial. Trata-se, nesse caso, de operação que não decorreu de transação econômica ordinária entre o setor público e o setor privado, não se assemelhando, portanto, ao recebimento de receitas públicas regulares.

O texto final foi aprovado com mecanismo que prevê que a apropriação, pelo Tesouro Nacional, de valores esquecidos em instituições financeiras, mesmo que não seja computado como receita primária pelo Banco Central, seja considerado para fins de cumprimento da meta fiscal.

Atividade econômica continua forte

As receitas reais do setor de serviços cresceram 1,2% em julho ante junho, significativamente acima das expectativas de virtual estabilidade. A diferença entre a nossa estimativa e o resultado observado foi explicada quase que integralmente pelo avanço na categoria de Serviços Técnico-Profissionais. As atividades de publicidade e propaganda contribuíram bastante para este desempenho, pois uma grande empresa de agenciamento de espaço publicitário reportava receitas subestimadas e passou a reportar montantes mais elevados. Com relação ao varejo, as vendas reais subiram 0,1% entre junho e julho (e 7,2% contra julho de 2023). As atividades mais sensíveis ao crédito vêm crescendo de forma expressiva, com destaque para Veículos, Móveis e Eletrodomésticos. Além disso, as atividades mais sensíveis à renda continuam em alta – Supermercados, Alimentos, Bebidas, Produtos Farmacêuticos, entre outros.

Em linhas gerais, os números de julho não alteram nossa visão de que a atividade doméstica continuará em território positivo no curto prazo, embora com crescimento mais moderado em comparação ao primeiro semestre do ano. Essa dinâmica reflete o menor impulso fiscal e o avanço mais suave da renda real disponível às famílias, além do aperto das condições financeiras no período recente. Ainda assim, projetamos crescimento de 3,1% para o PIB de 2024.

Clique aqui para receber por e-mail os conteúdos de economia da XP

O que esperar da semana que vem

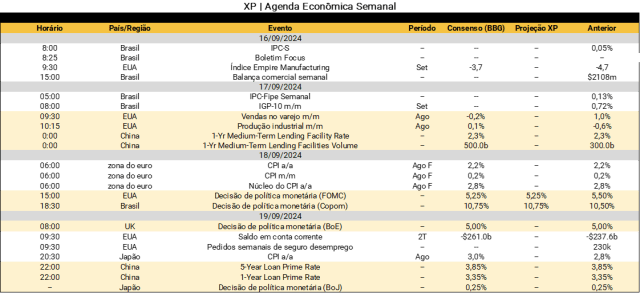

Na agenda internacional da semana que vem, destaque para reuniões de política monetária de diversos bancos centrais. Acompanharemos as decisões nos Estados Unidos e Indonésia (4ª-feira); Reino Unido, Noruega, Taiwan, Turquia e Ucrânia (5ª-feira); e China e Japão (6ª-feira). O principal destaque é a decisão do Fed (banco central dos EUA), que deve cortar os juros pela primeira vez em quase cinco anos. A dúvida está na magnitude do corte. Prevemos corte moderado de 0,25p.p., porém há probabilidade considerável de um primeiro movimento mais agressivo (de 0,50 p.p.). Em termos de indicadores econômicos, destacamos os dados de vendas no varejo nos EUA (3ª-feira), inflação ao consumidor e ao produtor no Reino Unido (4ª-feira), além da inflação ao consumidor no Japão (5ª-feira). Todos os indicadores são referentes a agosto.

No Brasil, as atenções do mercado estarão voltadas para a decisão de política monetária (Copom) na 4ª-feira. Diante da inflação corrente desafiadora, expectativas inflacionárias acima da meta e dados fortes de atividade econômica, acreditamos que o Copom elevará a taxa Selic em 0,25 p.p., de 10,50% para 10,75%. Trata-se do primeiro movimento de alta de juros desde agosto de 2022. Ademais, sem data confirmada, é possível que a Receita Federal divulgue os dados de arrecadação tributária em agosto. Veja mais detalhes abaixo.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)