Espera-se que a próxima temporada de resultados do 2T, que começa na próxima semana com o Santander, seja semelhante ao que foi visto no 1º trimestre. Para os bancos estabelecidos, prevemos melhores NIIs, provisões ligeiramente mais altas (apesar de NPLs estáveis), taxas marginalmente mais altas e aumento de custos e despesas. Isso deve resultar em uma melhoria sequencial nos lucros. Espera-se que os NeoBanks continuem sua tendência de melhoria sequencial, impulsionada pela tese de alavancagem operacional. No entanto, vale ressaltar que a variação cambial pode ter um impacto negativo no trimestre, principalmente para o Nu. No entanto, acreditamos que isso não deve diminuir o poder de lucro da empresa. Do lado dos mercados de capitais, prevemos tendências saudáveis de receita, superando os lentos mercados de ações. As atividades de DCM e M&A permanecem sólidas. No setor de Pagamentos, esperamos maiores volumes de TPV e crescimento robusto do crédito. Esses impulsionadores, combinados com uma dinâmica competitiva saudável, devem contribuir para o aumento do lucro líquido. Para a CXSE, os resultados trimestrais devem ser significativamente impactados pelos efeitos pontuais dos sinistros da Caixa na vida de crédito e no Rio Grande do Sul. No entanto, prevemos que esses efeitos serão limitados ao 2º trimestre. No geral, acreditamos que os resultados do 2º trimestre manterão o ímpeto positivo dos lucros para o setor financeiro.

Bancos: Esperamos uma melhoria do NII a qual mais do que compensa o aumento nas provisões. Acreditamos que Itaú e Santander mantenham sua tendência positiva, com ganhos contínuos de eficiência. No entanto, para Bradesco e Banco do Brasil, prevemos um leve aumento da inadimplência, o que exigirá mais detalhes sobre a trajetória dessas curvas para o restante do ano.

Mercado de Capitais: Apesar da força contínua nos mercados de M&A e DCM, não observamos nenhuma indicação mais clara de uma recuperação mais robusta na atividade do mercado de capitais durante o 2T. No entanto, continuamos confiantes de que os esforços bem-sucedidos para diversificar as receitas nos últimos anos continuarão a produzir resultados positivos. Além disso, manter o foco na eficiência contribuirá para a entrega contínua de números positivos.

Neobanks & Fintechs: Projetamos que o crescimento nas métricas operacionais e a melhoria na alavancagem operacional continuarão sendo os principais impulsionadores do aumento do lucro líquido. No entanto, para o Nu, esperamos que as flutuações da taxa de câmbio no 2º trimestre possam ter um impacto negativo na taxa de crescimento. No geral, acreditamos que a tese de alavancagem operacional ainda tem um potencial significativo e, como resultado, espera-se que os Neobanks continuem sua trajetória de crescimento nos próximos trimestres.

Pagamentos: Esperamos que uma dinâmica competitiva saudável superará os efeitos negativos da pausa no ciclo de corte da taxa de juros. Como resultado, projetamos um aumento no TPV, nas atividades bancárias e no crédito, o que contribuirá para o crescimento sequencial do lucro.

Seguros: Espera-se que este trimestre seja impactado negativamente por dois efeitos não recorrentes. No entanto, acreditamos que esses efeitos serão limitados a este trimestre e não prejudicarão nossa perspectiva positiva para a Caixa Seguridade.

Bancos

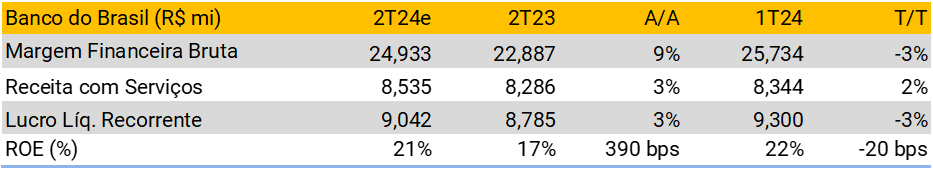

Banco do Brasil (BBAS3) | Compra; Preço-alvo R$ 37,0/ação

Embora esperemos uma ligeira aceleração da carteira de crédito do Banco do Brasil no 2º trimestre, prevemos que o crescimento se concentrará nas linhas em que o banco tem vantagem competitiva, principalmente em crédito consignado. Apesar das preocupações com uma desaceleração mais forte do que o previsto no setor de agronegócios e menor apetite ao risco, prevemos uma aceleração moderada no trimestre na carteira de empréstimos do banco, alinhando-se com o ponto médio de sua faixa de orientação de 8% a 12%. Esperamos que o NII do banco aumente 9% A/A, enquanto permanece relativamente estável no trimestre devido a operações de empréstimo mais suaves. No entanto, espera-se que as provisões permaneçam sob pressão, apesar de uma taxa de inadimplência praticamente estável (NPL acima de 90). Se o banco não conseguir reduzir efetivamente o nível de provisões, existe a possibilidade de uma revisão para cima da orientação, o que pode ter um impacto negativo nas ações do BBAS3. No entanto, prevemos que o índice de cobertura do banco permanecerá alto em 204% (+80bps T/T). Projetamos lucro líquido das operações em andamento de R$ 9,0 bilhões no segundo trimestre, representando um aumento de 2,9% A/A e de 2,8% T/T, resultando em um retorno sobre o patrimônio líquido de 21,3% para o Banco do Brasil.

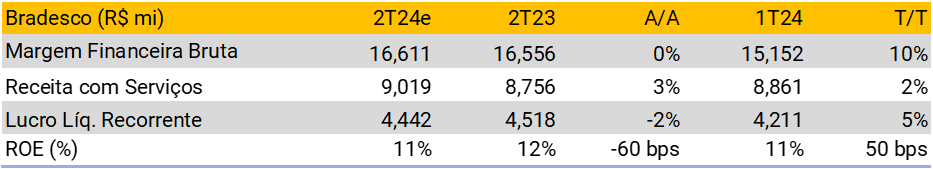

Bradesco (BBDC4) | Neutro; Preço-alvo R$ 16,0/ação

Prevemos um aumento de 3,9% A/A (+1,5% T/T) na carteira de crédito do banco neste trimestre, refletindo uma modesta aceleração em Individual e PME em comparação com o trimestre anterior. Essa evolução deve levar o NII com clientes a subir, revertendo sua tendência de queda recente, que deve ser vista como o destaque do trimestre. Essa melhoria deve ser parcialmente compensada pelo NII mais suave com o mercado, levando o NII a saltar 9,6% T/T (+0,3% A/A). Projetamos uma taxa de inadimplência estável no 2T24 (5,0%). No entanto, à medida que o ano avança e novos locais têm melhor desempenho, esperamos que o banco recupere o controle sobre a inadimplência. Isso deve resultar em uma taxa de cobertura próxima a 173% (+110bps T/T). Consequentemente, prevemos que os resultados recorrentes do Bradesco sejam de 4,44 bilhões, +5,5% T/T e um ROAE de 11,0% (+80 bps T/T).

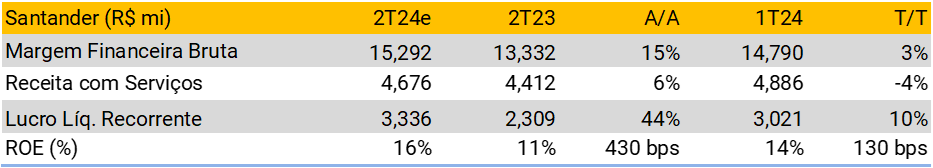

Santander (SANB11) | Neutro; Preço-alvo R$ 34,0/ação

O Santander apresentou um aumento robusto na carteira de crédito no 1º trimestre. Assim, esperamos que o ritmo de crescimento permaneça saudável, pois o banco continuou dizendo que seu apetite ao risco permanece o mesmo, especialmente em linhas garantidas para pessoas físicas e PMEs. Essa abordagem deve levar a carteira de crédito do Santander no 2T24 a aumentar 7,8% A/A e 1,7% T/T. Seu NII deve imprimir um crescimento de 14,7% A/A e +3,4% T/T. Espera-se que as taxas e comissões aumentem ligeiramente em +6,2% A/A. Prevemos uma taxa de inadimplência estável de 3,2% (-10bps em Pessoas Físicas e +10bps em Pessoas Jurídicas e PMEs), ainda em níveis controlados, e um índice de cobertura saudável (222% XPe). Esses efeitos combinados devem levar a um lucro líquido recorrente maior de R$ 3,33 bilhões no trimestre (+10,1% T/T), implicando um ROE de 15,5% (+140 bps T/T).

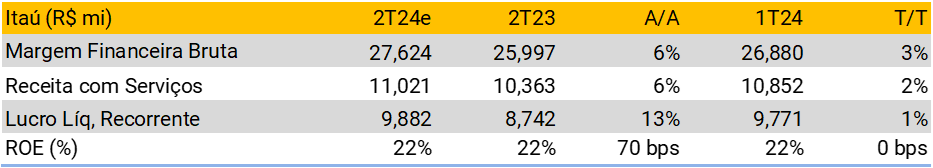

Itaú (ITUB4) | Compra; Preço-alvo R$ 42,0/ação

Por mais um trimestre consecutivo, esperamos que o Itaú reporte crescimento de um dígito em sua carteira de crédito. No entanto, neste trimestre, projetamos que as taxas de crescimento anual permanecerão dentro da faixa de orientação. Espera-se que esse crescimento seja impulsionado por um crescente apetite ao risco nos segmentos de Pessoas Físicas e PMEs. Como resultado, projetamos um aumento de 5,6% A/A e um aumento de 2,0% T/T no NII. Além disso, prevemos que as taxas de inadimplência permanecerão estáveis no trimestre em 2,7%, acompanhadas por um sólido índice de cobertura de 209% (uma redução de 500 bps T/T). Espera-se que os custos de crédito continuem sua tendência de queda, com uma redução de 4,1% A/A e um aumento de 3,0% T/T. O lucro líquido deve manter sua tendência positiva, com um sólido crescimento de 13% A/A e um aumento de 1,1% T/T. No geral, não prevemos que os resultados trimestrais desencadeiem qualquer reação significativa do mercado, positiva ou negativa.

Seguros

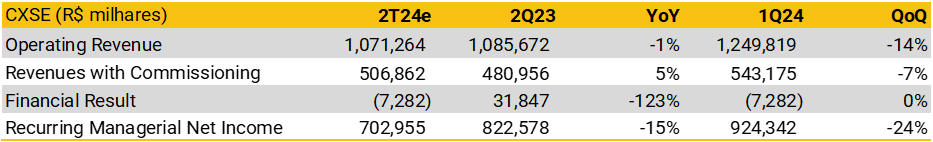

Caixa Seguridade (CXSE3) | Compra; Preço-alvo R$ 18,0/ação

Esperamos que os resultados do 2T24 sejam fortemente afetados por eventos não recorrentes. O impacto das enchentes no Rio Grande do Sul deve chegar a ~R$ 40 milhões em lucro líquido, enquanto o impacto negativo esperado do aviso de atraso da Caixa Econômica Federal sobre o Seguro de Vida é de R$ 120 milhões. Dito isso, esperamos receita operacional de R$ 1,1 bilhão (-1,3% A/A e -14,3% T/T) e lucro líquido de R$ 703 mm (-19,1% A/A e -17,9% T/T). Excluindo esses efeitos, espera-se que o lucro líquido do trimestre mostre um aumento marginal T/T, refletindo uma atividade comercial saudável. No entanto, em nossa opinião, os efeitos negativos desses eventos devem ser limitados a este trimestre e ter um impacto ascendente (~4%) em nossa estimativa de sinistros para os próximos trimestres.

Mercado de Capitais

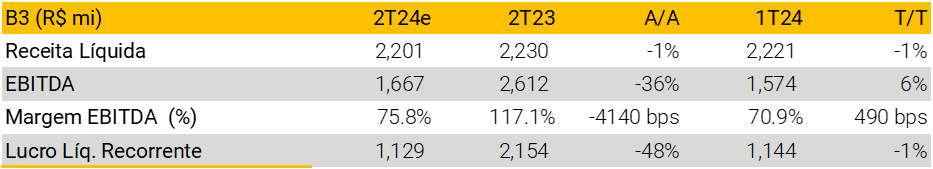

B3 (B3SA3) | Neutro; Preço-alvo R$ 16,0/ação

Prevemos mais um conjunto de resultados decentes para a B3 no 2T24. Apesar do cenário macro doméstico lento e do estresse geopolítico internacional, a empresa conseguiu compensar os ADTVs mais baixos com outras fontes de receita. Nesse sentido, esperamos que os resultados do 2º trimestre sejam impulsionados por receitas de transações OTC, serviços de dados e financiamento de infraestrutura, compensando parcialmente a queda nas ações à vista. Além disso, esperamos que a parte de derivativos do segmento listado também melhore como resultado dos volumes em alta histórica. Vale lembrar que o programa Desenrola terminou em maio, o que deve ajudar a infraestrutura para financiamento por mais um trimestre. Portanto, esperamos que a B3 apresente R$ 2,4 bilhões em receitas (-1,4% A/A e -0,9% T/T), EBITDA de R$ 1.667 milhões (+5,9% T/T) e resultado final de R$ 1.129 milhões, praticamente estável sequencialmente.

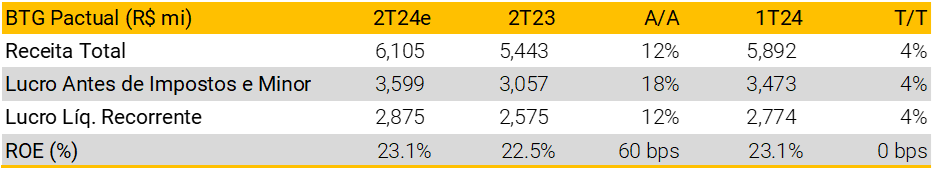

BTG Pactual (BPAC11) | Neutro; Preço-alvo R$ 40,0/ação

O segundo trimestre de 2024 foi fortemente afetado por ruídos políticos. Historicamente, os segundos trimestres do BTG mostraram uma evolução sequencial significativa. No entanto, este ano esperamos uma evolução mais modesta. Em termos de Investment Banking, a tendência permanece sólida em M&A e DCM. No entanto, a ECM ainda não mostrou sinais de recuperação. Em Empréstimos Corporativos, espera-se que o banco mantenha o crescimento e spreads saudáveis. No entanto, em Vendas e Negociação, Ativos e Patrimônio, prevemos menor atividade do cliente, resultando em um ritmo de crescimento mais modesto. Nas participações, o BTG deve apresentar mais um trimestre com aquisição de carteira de crédito do Banco Pan. Do lado dos custos e despesas, esperamos que a disciplina de custos permaneça, levando a uma relação custo-receita de 38%. No geral, prevemos uma receita de R$ 6.105 milhões (+12,2% A/A e +3,6% T/T). Isso deve levar o resultado final a saltar 11,6% A/A (+3,6% T/T) para R$ 2.875 milhões, implicando um ROAE de 23,1%.

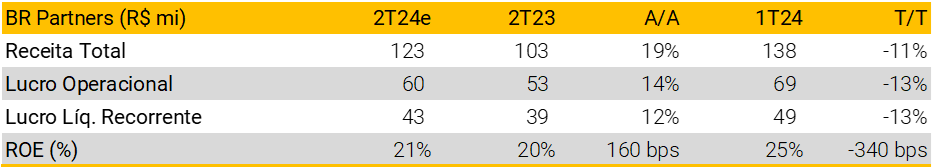

BR Partners (BRBI11) | Compra; Preço-alvo R$ 19,0/ação

Prevemos mais um trimestre de resultados positivos para a BR Partners. As receitas totais devem imprimir um forte salto de 19,3% em A/A, lideradas por um aumento de 31,7% nas receitas de clientes, impulsionadas por bancos de investimento (+33,6% A/A) e tesouraria (+21,7% A/A). Esses aumentos devem mais do que compensar a queda de 11,7% nas Receitas de Capital. Espera-se que esse desempenho, juntamente com uma gestão de custos eficaz, resulte em um resultado final de aproximadamente R$ 43 milhões, representando uma redução de 12,6T/T, mas um aumento de 11,7% A/A. Como resultado, o ROAE deve ser ligeiramente menor, mas ainda robusto, de 21%.

Neobanks & Fintechs

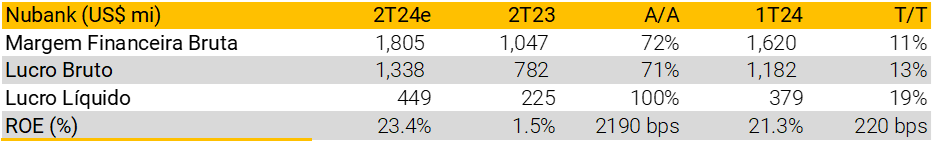

Nubank (NUBR33) | Neutro; Preço-alvo R$ 7,2/ação

Esperamos que o Nu reporte resultados trimestrais positivos, mas um pouco mais fracos. Prevemos algum impacto das flutuações da taxa de câmbio durante o trimestre, o que pode afetar a percepção dos investidores sobre o potencial de crescimento do banco. As receitas devem crescer 8% no trimestre e 58% A/A, atingindo US$ 2,9 bilhões até o final do segundo trimestre. Apesar de um aumento antecipado nas perdas de crédito e despesas com juros, o lucro bruto deve crescer 13% T/T, atingindo US$ 1,33 bilhão. Assumindo uma taxa de imposto de renda trimestral fixa de 34,5%, espera-se que o resultado final fique ligeiramente acima de US$ 448 milhões, representando um aumento de 19% T/T. No geral, embora o Nu continue a experimentar um crescimento saudável, há preocupações entre os investidores (incluindo nós mesmos) sobre se as novas iniciativas de crescimento na folha de pagamento e no México se materializarão a tempo de compensar a desaceleração natural de negócios mais maduros no Brasil, como cartões de crédito e empréstimos pessoais. Em nossa opinião, informações adicionais sobre o progresso dessas iniciativas ou outros impulsionadores do crescimento serão necessárias para restaurar a confiança na alta taxa de crescimento esperada nos próximos trimestres.

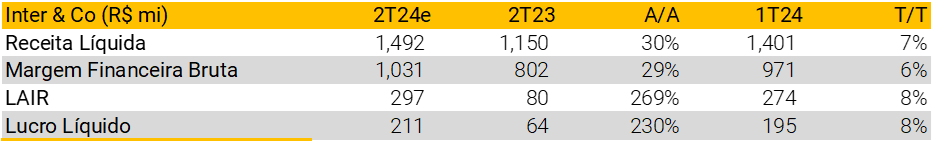

Inter & Co (INBR32) | Compra; Preço-alvo R$ 34,0/ação

Esperamos resultados positivos para a Inter&Co no 2T24. As receitas devem chegar a R$ 1.498 milhões (+30% A/A e +7% T/T). Esse aumento deve ser impulsionado em grande parte pelo crescimento da carteira de crédito (+31% A/A), que ainda está concentrada em linhas mais defensivas, como home equity e folha de pagamento. Embora o apetite por risco permaneça modesto, esperamos que a carteira de crédito do Inter & Co cresça em todos os setores. A qualidade dos ativos deve apresentar melhora marginal e permanecer estável em 4,8% no 2T24. Como resultado de receitas mais fortes e taxas de inadimplência controladas, a Inter & Co deve imprimir um lucro líquido de R$ 214 milhões e um ROAE de 9,5%.

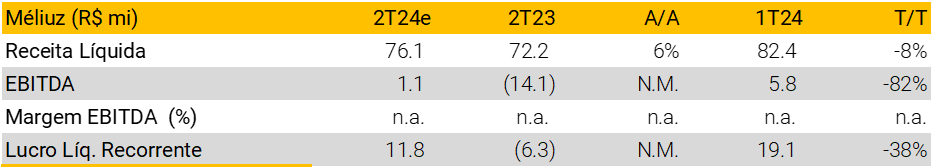

Méliuz (CASH3) | Neutro; Preço-alvo R$ 11,2/ação

Esperamos um trimestre decente para Méliuz. Mais uma vez alimentado por despesas operacionais. Embora acreditemos em uma queda de 18% em relação A/A, as despesas operacionais devem apresentar uma forte exibição (-38% A/A). Esse desempenho oposto, no entanto, deve levar, pela primeira vez desde o 1T21, a um EBIT positivo. Esperamos que o resultado financeiro permaneça forte, devido à sólida posição de caixa. Com isso, Méliuz deve entregar R$ 12,7 milhões em lucro líquido no trimestre.

Pagamentos

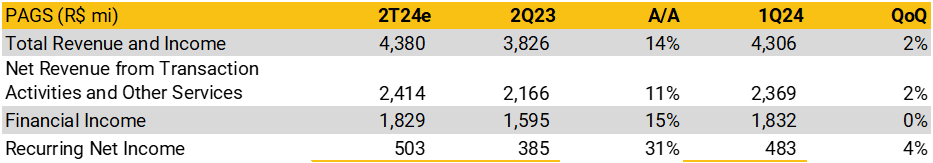

PagBank (PAGS) | Compra; Preço-alvo US$ 19,0/ação

Esperamos resultados positivos para o PagBank no 2T24. A receita total deve atingir R$ 4.380 milhões (+14,5% A/A e +1,7% T/T). A empresa deve ser capaz de imprimir um crescimento de TPV de 23% A/A e sustentar seu impulso positivo. Como resultado, a receita líquida de atividades de transação e outros serviços deve crescer 11,5% A/A e +1,9% T/T. Do lado financeiro, esperamos que a receita financeira atinja R$ 1.829 milhões (+14,6% A/A e -0,2% T/T). À medida que o crescimento da receita entra em ação e as despesas permanecem controladas, esperamos um aumento na alavancagem operacional e projetamos lucro líquido recorrente (GAAP) atingindo R$ 503 milhões.

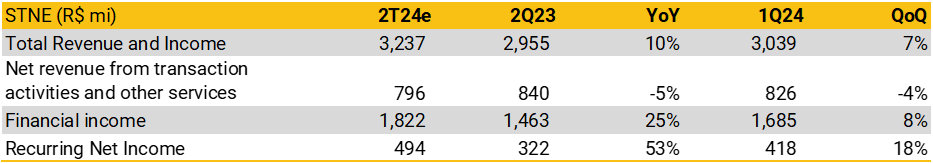

Stone (STNE) | Neutro; Preço-alvo US$ 19,0/ação

Esperamos resultados positivos para a Stone no 2T24. A receita total deve chegar a R$ 3.237 milhões (+9,5% A/A e +4,9% T/T). Espera-se que a empresa continue seu sólido crescimento em MSMB TPV (+18% A/A). Do lado da carteira de crédito, os dados de junho para o FDIC apontam para R$ 640 milhões. A receita líquida de atividades de transação e outros serviços deve atingir R$ 796 milhões (-5,2% A/A, mas 6,2% maior T/T). Do lado financeiro, projetamos receita financeira de R$ 1.822 milhões (+24,6% A/A e +4,6% T/T). A partir deste trimestre, acreditamos que a empresa deve suavizar seu nível de provisões para perdas. Anteriormente, Stone havia definido de forma conservadora as provisões em 20%, apesar do nível real da carteira estar em torno de 10-12%. Como resultado, a empresa deve registrar um lucro líquido ajustado de R$ 494 milhões (+53,3% A/A e +9,6% T/T).

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)