Os fundos serão taxados?

No dia 01/07/2024 foi divulgado uma notícia no Valor Econômico referente a possível tributação dos Fundos Imobiliários (FIIs) e dos Fiagros. Segundo o veículo, o Projeto de Lei Complementar 68/2024, a ser divulgado nesta quarta-feira (03/07), incluiu os fundos na categoria de “fornecedor”, considerando-os prestadores de serviço. Desta forma, os fundos passariam a ser sujeitos a cobrança do Imposto sobre Bens e Serviços (IBS) e da Contribuição sobre Bens e Serviços (CBS), o que pode impactar na rentabilidade dos cotistas. Ainda, foi estimado que a alíquota poderia impactar a rentabilidade dos fundos entre 10% a 20%.

Vale ressaltar que, em seguida foi publicado uma notícia com comentários do deputado Reginaldo Lopes negando a possibilidade de taxação dos FIIs e dos Fiagros, “[Taxação sobre a] renda é outra coisa, mas nós não estamos tratando nada de renda. O deputado Claudio Cajado acrescentou que “não haverá taxação sobre o capital”.

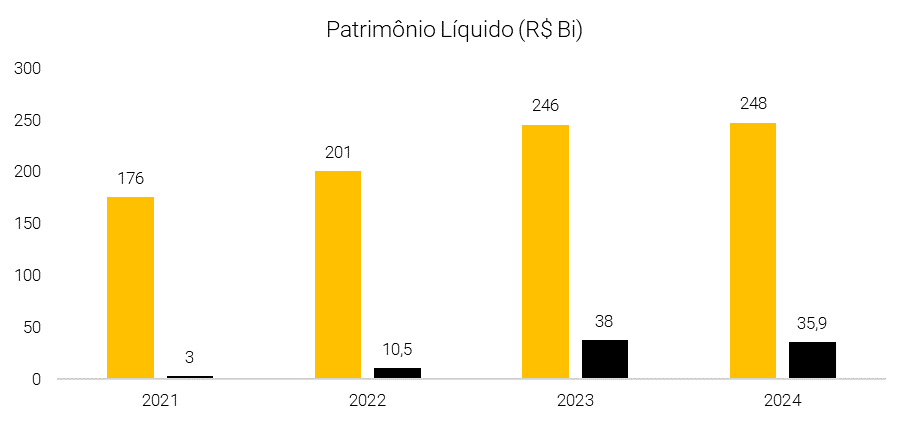

Indústria dos FIIs e dos Fiagros:

A indústria dos FIIs ainda é jovem em comparação a outras classes de ativos. A isenção do imposto de renda no dividendo à pessoa física, foi algo que atraiu diversos investidores para a classe. Atualmente, os fundos imobiliários contam com aproximadamente 2,7 milhões de investidores dos quais 76,2% são investidores pessoas física.

Fonte: CVM

O desenvolvimento desta classe tem sido benéfico para outros segmentos, dado que os fundos têm se tornando um meio de financiamento tanto para o mercado imobiliário quanto para o agronegócio.

Argumentos para a não tributação:

Em nossa visão, existem vários argumentos que sustentam a manutenção das isenções correntes. Dentre eles, citamos abaixo os principais.

(i) Regulamentação dos FIIs e Fiagros isentos desses impostos. A reforma de consumo aprovada ao final de 2023 aconteceu por meio do Projeto de Lei 68 enviado ao Congresso. Dentre as regulamentações e diretrizes, o texto não foi tão claro sobre a tributação dos fundos de investimentos. Porém, os Fundos Imobiliários e Fiagros são originados pela da lei 8668 e perante regulamentação, são isentos de impostos como PIS, Cofins, IPI, ICMS e ISS. De acordo com essa proposta atual, esses fundos se tornam contribuintes do CBS e IBS (impostos que passam a substituir os impostos de bens e serviços). Ao analisarmos as classes dos fundos imobiliários, a carteira dos fundos de tijolos não é tributada nos aluguéis atualmente e, portanto, não faz sentido criar essa tributação;

(ii) Ainda sobre a Lei 8668, os Fiagros, classe criada recentemente foi embasada e construída perante essa legislação. O fato de termos chancelado esse produto há pouco tempo com isenção, corrobora com a manutenção de ambos os produtos;

(iii) Fundos como prestadores de serviço? Os fundos imobiliários são a “comunhão de recursos destinados à aplicação em ativos relacionados ao mercado imobiliário” (B3), e o fiagro segundo a definição da B3, “é uma junção dos recursos de vários investidores para a aplicação em ativos de investimento do agronegócio”, em outras palavravas, tanto os FIIs quanto os Fiagros constituem “condomínios” que reúnem o patrimônio dos investidores. Sendo assim, os fundos imobiliários não são prestadores de serviços.

Nos atuais moldes, os gestores destes fundos que atuam como prestadores de serviços, selecionando os ativos para alocar o capital dos investidores. Vale ressaltar que, atualmente, já existe a tributação sobre o serviço prestados pelos gestores;

(iv) Os FIIs e Fiagros não são constituídos como Pessoa Jurídica. Diferentemente de empresas, os FIIs e Fiagros por regulamentação devem distribuir 95% do lucro do semestral, o que limita o seu potencial de reinvestimento, diferente do que é feito nas empresas. A medida, estaria tributando os fundos como se fossem empresas, sendo que os fundos não teriam o mesmo potencial de crescimento que as empresas, dado a regulamentação que regra o mínimo de distribuição de lucros.

(v) FIIs e Fiagros com fonte de financiamento. Entendemos que a isenção de imposto foi um fator importante que contribuiu para o desenvolvimento dos FIIs e dos Fiagros. Dessa forma, acreditamos que caso haja a tributação, investidores perderão um estímulo importante para ingressar na classe, o que pode afetar a atração da classe como fonte de financiamento.

No final de 2023, vivenciamos o processo contrário. A PL 4.173/2023 que tributou os fundos “offshores” e alterou parâmetros para a manutenção da isenção dos fiis, atraiu investidores para a classe. Inferimos que, o mesmo processo, que aconteceu com os fundos “offshores”, aconteceria dos os FIIs e Fiagros, caso a classe fosse tributada.

(vi) Além disso, no PL 4.173/2023, os FIIs elevaram o número mínimo de cotistas de 50 para 100, a fim de se manterem isentos da tributação sobre os dividendos. Essa norma por si só, garante que a classe para benefícios individuais (proteção de patrimônios familiares), mantendo seu propósito como motor da indústria.

(vii) FIIs e Fiagros são veículos de Investimento para pequenos investidores, não se trata de produtos elitistas. E sim, atualmente usado como instrumento do pequeno poupador brasileiro. O investimento médio atual em FII é em torno de R$50 mil/investidor e em Fiagro é de R$20 mil/investidor.

Diferença entre 2022 e 2024

Em 2022, O Ministério da Economia encaminhou (25/06) uma proposta da reforma tributária com intuito de tributar os dividendos dos fundos imobiliários. Naquele momento, a intenção era incidir uma alíquota unificada tanto para ganho de capital, como para os rendimentos mensais. A proposta acabou sendo suspensa dado a comprovação da necessidade da isenção do veículo para indústria como um todo.

Agora, dia 01/07/24 os Fundos Imobiliários e Fiagros estariam sujeitos a serem taxados em suas receitas através do IBS e CBS. Atualmente os FIIs e Fiagros não são tributados em PIS, Cofins, IPI, ICMS e ISS. Portanto, essa tributação seria criada.

Conclusões e próximas etapas

Entendemos que ainda é muito preliminar a notícia da possível taxação dos FIIs e Fiagros. No entanto, mapeamos pontos relevantes e importantes a serem considerados para permanência de isenção. Ainda, entendemos que caso evolua com a apresentação do texto incluindo FIIs e Fiagros, pode haver alguma distinção entre os fundos de papel e fundos de tijolos. Dado que, os fundos de papel seriam considerados como fundos com dívidas com lastro imobiliário, enquanto os fundos de tijolos, teriam a possibilidade da incidência do imposto perante os aluguéis de seus imóveis. O texto será apresentado na quarta-feira (03/07) e pode ser que não inclua ambos os produtos. E caso tenha, haverá uma evolução para o Grupo de Trabalhadores (GT).

Na nossa visão, os principais pontos que embasam a não incidência da taxação, para que os FII e Fiagros permaneçam tratados como não contribuintes do Imposto sobre Bens e Serviços (IBS) e da Contribuição Social sobre Bens e Serviços (CBS) são:

(i) FII nos últimos 5 anos captou quase R$200 bilhões, sendo importante instrumento de desintermediação bancária, através de recursos privados desses fundos;

(ii) Importância da classe para o mercado imobiliário e para liquidez da cadeia;

(iii) Mais de 2,6 milhões de pessoas investem em FIIs e Fiagros. A classe apresentou crescimento do número de investidores de 1.100% em 5 anos;

(iv) O Agronegócio possui grande importância de aproximadamente 23% do PIB;

(v) FII investimento médio em torno de R$50 mil/investidor e Fiagro R$20mil;

(vi) Manutenção do que legislado pela lei 8668, que rege FIIs e Fiagros;

(vii) Tratamento uniforme na indústria de fundos isonomia (ser igual aos demais fundos que são não contribuintes).

Por fim, é esperado que as discussões sobre a possível tributação tragam maior volatilidade para o mercado. No dia da notícia, o índice de fundos imobiliários (IFIX) apresentou performance negativa de 0,85%, encerrando aos 3.318,8 pontos. Nesse momento, é importante ressaltar que não há uma definição a respeito, portanto recomendamos cautela em relação à possíveis movimentações.

Fontes:

Valor Econômico;

B3;

Anbima;

CVM;

Economatica;

Se você ainda não tem conta na XP Investimentos, abra a sua!