Resumo

A inflação ao consumidor (CPI) nos Estados Unidos mostrou aumento significativo na medida de “super core” – métrica de serviços que exclui itens voláteis e de habitação. O dado voltou a superar as expectativas, limitando as perspectivas de cortes de juros neste ano. Além disso, dados de inflação na China mostraram baixa resposta da economia aos estímulos do governo.

No Brasil, a inflação de março apresentou alívio para o IPCA no curto prazo. Porém, a divulgação não deve mudar a postura cautelosa do Copom. Ademais, as vendas no varejo de fevereiro mostraram o consumo das famílias ainda em sólida trajetória de alta, embora dados de serviços tenham decepcionado. Com relação ao cenário fiscal, o governo discute para uma possível redução da meta de resultado primário em 2025, a qual será apresentada na próxima semana no Projeto de Lei de Diretrizes Orçamentárias.

Cenário internacional

Inflação nos EUA mostra resistência e impõe dúvidas sobre corte de juros

O índice de preços ao consumidor dos EUA (CPI, na sigla em inglês) subiu 0,38% em março comparado a fevereiro. Com isso, a inflação acumulada em 12 meses aumentou de 3,15% em fevereiro para 3,48% em março. A medida “super core”, que são os preços de serviços, excluindo itens de alimentação, energia e habitação – considerado voláteis -, bastante acompanhada pelo mercado, registou outro aumento significativo de 0,65% em março, elevando a variação em 12 meses para 4,80%.

Os números sugerem que a inflação pode não só ter deixado de cair, como possivelmente estar reacelerando, fruto da demanda interna aquecida e o mercado de trabalho sólido.

Em nossa opinião, a sequência de três leituras de inflação com surpresas altistas praticamente elimina a possibilidade de corte de juros em junho. Projetamos que o Fed (banco central dos Estados Unidos) começará a reduzir sua taxa de referência em julho. No entanto, não descartamos a possibilidade de manutenção da taxa de juros até o final do processo eleitoral do segundo semestre.

De fato, ata do Banco Central dos Estados Unidos sinalizou incerteza sobre recuo da inflação

De acordo com a ata da última reunião do comitê de política monetária do Fed, “os membros destacaram incertezas sobre a persistência da inflação alta e expressaram a opinião de que os dados recentes não aumentaram sua confiança em um recuo sustentável da inflação para a meta de 2%” (tradução nossa). Segundo as autoridades do Fed, turbulências geopolíticas e o aumento dos preços de energia continuam sendo riscos altistas para a inflação. Pelo lado baixista, o documento citou o mercado de trabalho marginalmente mais equilibrado, os efeitos de inovações tecnológicas, a fraqueza econômica da China e a deterioração do mercado imobiliário local.

Banco Central Europeu mantém as taxas de juros pela quinta reunião consecutiva

Como amplamente esperado, o Banco Central Europeu (BCE) decidiu manter as suas três taxas de juros pela quinta reunião consecutiva. Em seu comunicado, o BCE apresentou uma visão mais benigna das perspectivas de inflação e a presidente da autoridade monetária, Christine Lagarde, reforçou que a atividade econômica e o mercado de trabalho têm mostrado arrefecimento.

A nosso ver, a política monetária segue em território restritivo e acreditamos que as condições estão mais favoráveis para que o BCE inicie o seu ciclo de flexibilização. Esperamos o primeiro corte nas taxas básicas de juros já na próxima reunião, a ser realizada em junho.

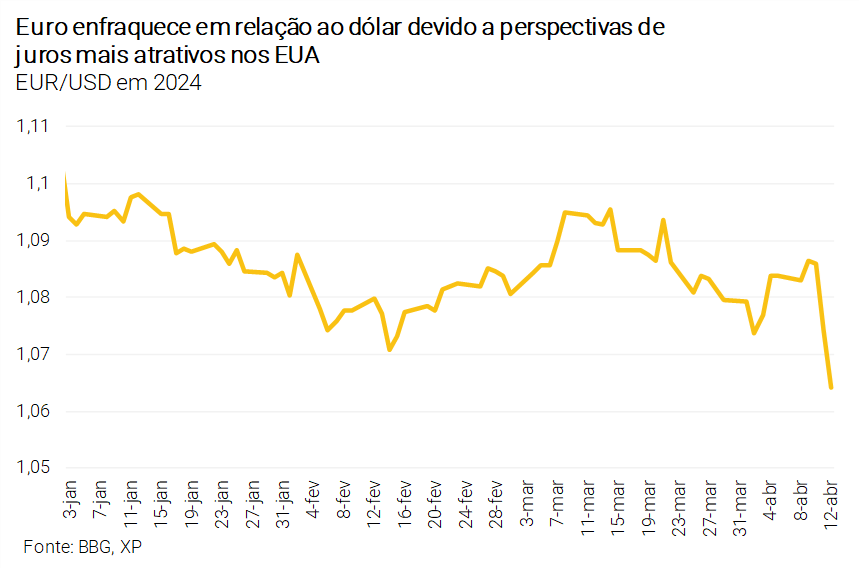

Euro desvaloriza com combinação de Fed conservador e expectativa de cortes de juros na Europa

As melhores condições para início do ciclo de corte de juros na Europa, aliadas a uma posição mais conservadora do banco central dos Estados Unidos levaram a uma desvalorização do euro contra o dólar recentemente. A manutenção dos juros americanos em níveis historicamente altos tende a fortalecer o dólar, pois atrai capital em busca de maiores retornos. Esse movimento pressionou o euro (veja na seção do Gráfico da Semana), e também outras moedas como o Real, que chegou próximo a R$/US$ 5,15 na semana.

Inflação baixa na China mostra pouca resposta da economia aos estímulos do governo

Na China, por outro lado, o índice de preços ao consumidor (CPI, na sigla em inglês) subiu apenas 0,1% em março, considerando a variação acumulada em 12 meses. Este resultado veio abaixo da expectativa do mercado, de 0,4%. O índice recuou 1% na comparação mensal. Além disso, o índice de preços ao produtor (PPI, na sigla em inglês) mostrou declínio de 2,8% no acumulado em 12 meses até março – o índice está em território negativo por 18 meses consecutivos. Os dados de inflação baixa refletem a atividade econômica morna na China, especialmente o consumo das famílias, apesar dos estímulos adotados recentemente pelo governo.

Gráfico da Semana

Clique aqui para receber por e-mail os conteúdos de economia da XP

Enquanto isso, no Brasil…

Inflação de março traz alívio, mas preocupações para o ano continuam

O IPCA registrou alta de 0,16% em março de 2024. Com isso, o resultado acumulado em doze meses caiu de 4,50% para 3,93%. Após alguns meses de “luz amarela” nos preços de serviços, a inflação de março trouxe sinais de alívio – ao menos no curto prazo. Conforme o resultado, a métrica chamada “serviços subjacentes” (que exclui serviços com preços mais voláteis, como passagem aérea) se estabilizou após meses de alta.

Apesar da cautela com preços de serviços, seguimos esperando um ano de inflação relativamente comportada, dada a estabilidade da inflação de custos. Porém, a demanda interna aquecida – que impulsiona a inflação de serviços – tende a limitar o recuo da inflação à meta de 3,0%. Para o ano corrente, nossa projeção para o IPCA permanece em 3,5%, porém com incertezas crescentes. Para 2025, esperamos que o IPCA acelere para 4,0%.

Para mais informações, leia nosso relatório “IPCA: Março traz sinais de alívio para inflação”.

Governo discute reduzir a meta de déficit fiscal de 2025

A equipe econômica do governo avalia reduzir a meta fiscal de 2025 – que previa inicialmente um superávit de 0,5% do PIB – para um resultado entre 0,0% e 0,25%. A ideia é tornar a meta do ano que vem “mais factível”, dado que o aumento adicional de arrecadação em 2025 é um cenário bastante desafiador. O nível da mudança, no entanto, ainda não está definido. Caso ocorra, ele será anunciado no Projeto de Lei de Diretrizes Orçamentárias (PLDO) de 2025 – que será apresentado na 2ª-feira, dia 15 de abril.

Vendas no varejo surpreendem pelo segundo mês consecutivo, mas serviços decepcionam

No Brasil, as vendas no varejo cresceram 1,2% m/m em fevereiro, consideravelmente acima das expectativas de mercado, reforçando a forte dinâmica do consumo no curto prazo. O consumo pessoal permanece em uma sólida tendência de alta. A renda real disponível às famílias continua crescendo de forma consistente, sustentada por um mercado de trabalho aquecido e altas transferências fiscais – antecipamos um crescimento de 5,0% para este ano. Além disso, as concessões de crédito têm melhorado gradualmente, na esteira das quedas das taxas de juros e das taxas de inadimplência. O sólido consumo das famílias impulsiona a atividade econômica deste ano.

Por outro lado, as receitas reais do setor de serviços recuaram 0,9% em fevereiro ante janeiro, muito abaixo do esperado. Esse resultado encerrou uma sequência de três avanços consecutivos (na base mensal). Vale dizer que a categoria ‘Serviços Prestados às Famílias’ retomou o crescimento em fevereiro, reflexo também do aumento da renda. Em nossa visão, o balanço de riscos para o PIB de 2024 ainda tem assimetria positiva, mas os dados do setor de serviços em fevereiro devem reduzir o ímpeto das revisões altistas no curto prazo. Por ora, projetamos crescimento de 2,0% para o PIB neste ano.

Clique aqui para receber por e-mail os conteúdos de economia da XP

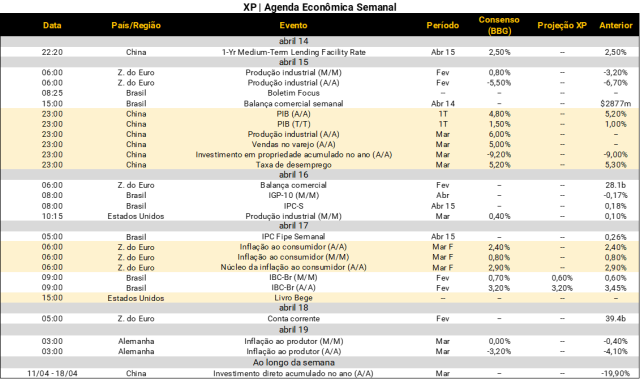

O que esperar da semana que vem

Os destaques da próxima semana serão os indicadores de atividade na China, incluindo PIB do 1º trimestre, vendas no varejo e produção industrial de março, que serão divulgados na 2ª-feira. Além disso, teremos a divulgação dos índices de preços ao consumidor de março em algumas das principais economias do mundo, incluindo Reino Unido e zona do euro na 4ª-feira, e Japão na 5ª-feira. Por último, dirigentes do banco central dos EUA e da zona do euro falarão publicamente. Estas falas ganham relevância após a divulgação de dados fortes nesta semana, e os dirigentes podem dar novas orientações sobre a condução da política monetária adiante.

No Brasil, teremos poucos indicadores econômicos. Na 4ª-feira será divulgado o IBC-Br – considerado uma ‘proxy’ do PIB. De maior relevância, o Projeto de Lei de Diretrizes Orçamentárias (PLDO) de 2025, que traz prioridades e metas do governo para o ano que vem, será divulgado na 2ª-feira. Veja nossas projeções abaixo.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)