Resumo

O presidente do banco central americano, Jerome Powell, voltou a dizer que é improvável que o Fed atinja já em março confiança suficiente de que a inflação está caminhando consistentemente para a meta. Corroborando a cautela, os preços de serviços se elevaram ao maior patamar em um ano. Na China, os preços ao produtor cederam pelo 16º mês consecutivo, enquanto os preços do consumidor caíram pelo quarto mês seguido. Os dados reforçam que a atividade econômica chinesa continua em dificuldades.

No Brasil, o IPCA avançou 0,42% em janeiro de 2024. A alta mais forte do que o esperado em janeiro e a cautela com preços de serviços sugere que a desinflação rumo a meta de 3,0% será gradual e ainda demanda atenção do banco central. Além disso, publicamos nosso relatório Brasil Macro Mensal, no qual mostramos que apesar da melhor combinação entre inflação e crescimento no curto prazo, não vemos espaço para o Banco Central acelerar o atual ritmo de corte de juros.

Cenário internacional

Presidente do Fed reforça discurso de não reduzir os juros cedo demais

O presidente do banco central americano (Fed), Jerome Powell, concedeu entrevista ao programa “60 Minutes” na qual reforçou o discurso mais cauteloso da coletiva de imprensa após a última decisão de política monetária. Powell voltou a dizer que é improvável que o Fed atinja já em março confiança suficiente de que a inflação está caminhando para a meta, o que sugere que não planejam reduzir os juros já neste primeiro trimestre Ele também afirmou que não espera mudanças relevantes nas projeções dos membros do board do Fed em relação às divulgadas em dezembro, que indicavam as taxas básicas de juros em 4,6% ao final do ano (hoje estão em 5,5%).

Setor de serviços mostra resiliência, reforçando a cautela do Fed

A sondagem empresarial ISM sobre crescimento do setor de Serviços dos EUA aumentou de 50,5 pontos em dezembro para 53,4 pontos em janeiro. Números acima de 50 indicam expansão. De alta relevância, a subcategoria Emprego de Serviços se recuperou de 43,8 para 50,5 pontos, voltando ao território positivo. Vale dizer que os dados fracos de dezembro parecem ter sido pontuais, e a recuperação em janeiro alivia as preocupações de uma inflexão no mercado de trabalho. Por fim, o índice de Preços dos Serviços aumentou significativamente de 57,4 pontos para 64,0 pontos, o seu nível mais elevado desde fevereiro de 2023, reforçando que pressões inflacionárias persistem, provavelmente resultado do mercado de trabalho aquecido (serviços são intensivos em mão de obra).

Deflação na China se intensifica, e pode ajudar os BCs de outros países a combater a inflação

O índice de preços ao produtor (PPI, em inglês) da China recuou 2,5% no acumulado em 12 meses até janeiro. Este resultado veio praticamente em linha com a expectativa do mercado (-2,6%) e a leitura de dezembro (-2,7%). Por sua vez, o índice de preços ao consumidor (CPI, em inglês) registrou deflação de 0,8% em termos interanuais, mais intensa do que a estimativa do mercado (-0,5%) e a leitura precedente (-0,3%). Os preços ao produtor cederam pelo 16º mês consecutivo, enquanto os preços do consumidor caíram pelo quarto mês. A atividade econômica chinesa continua em dificuldades, apesar de alguns sinais encorajadores vistos nas últimas semanas em meio a estímulos governamentais.

A queda dos preços na China é um importante indicador da desinflação global, já que o país é um grande exportador de produtos industrializados.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Enquanto isso, no Brasil…

Inflação de janeiro volta a incomodar, mostrando que o BC ainda tem trabalho pela frente

A inflação medida pelo IPCA, nosso principal indicador de preços ao consumidor, registrou alta de 0,42% em janeiro de 2024. O resultado mensal levou o índice para 4,51% no acumulado em doze meses, desacelerando em relação aos 4,62% registrados em dezembro de 2023. Ainda refletindo efeitos do fenômeno climático El Niño, preços de alimentos no domicílio subiram quase 2% no mês, com destaque para alimentos in natura. O alerta veio dos preços de serviços: os “serviços subjacentes” – que exclui serviços com preços mais voláteis – registraram alta de 0,76%, elevando a média dos últimos três meses para 5,4%.

A alta mais forte do que o esperado em janeiro e a cautela com preços de serviços sugerem que a desinflação rumo a meta de 3,0% será gradual e ainda demanda atenção do banco central. Ainda assim, projetamos que a inflação seguirá em queda, se beneficiando do “efeito China” mencionado acima.

Para maiores informações, leia nossa nota repercutindo o indicador: “Inflação avança 0,42% em janeiro; para o mês, alimentação tem maior alta desde 2016”

Ata do Copom reforça cortes graduais de 0,50 p.p., e traz discussão sobre mercado de trabalho

A comunicação da ata do Comitê de Política Monetária do Banco Central do Brasil (Copom) foi neutra em comparação com a declaração pós-reunião, embora o comitê tenha mostrado alguma preocupação com os efeitos da dinâmica do mercado de trabalho na inflação. As principais mensagens foram, por um lado, (i) os efeitos positivos de uma nova rodada de deflação de custos globais sobre a inflação de bens e, por outro lado, (ii) os riscos associados ao mercado de trabalho doméstico apertado e às transferências públicas sobre a inflação mais adiante.

Em nossa visão, a ata reitera o plano de voo de cortes de 0,50 p.p. na taxa Selic nas próximas reuniões. Continuamos projetando que a taxa básica de juros atingirá 9,0% no 3º trimestre de 2024 e ficará estável nos trimestres seguintes.

Nosso relatório mensal de cenários: sem mudanças de projeção, mas com viés mais positivo para os dados de curto prazo

Publicamos nosso relatório Brasil Macro Mensal. Destacamos que os preços mais baixos das commodities e a fraqueza na China devem favorecer a desinflação global, embora os conflitos em torno do Mar Vermelho representem um risco de alta. No Brasil, a atividade econômica tem um viés positivo devido à solidez das exportações e do consumo, ao passo que a inflação geral permanece benigna, beneficiada pela desinflação dos custos globais. Entretanto, a política fiscal e parafiscal provavelmente permanecerá expansionista, o que, juntamente com o mercado de trabalho apertado, tende a manter a inflação de serviços sob pressão.

Assim, apesar da melhor combinação entre inflação e crescimento no curto prazo, não vemos espaço para o Banco Central aumentar o atual ritmo de corte de juros, nem para atingir uma taxa Selic mais baixa no final do processo.

Para mais informações, acesse o relatório “Brasil Macro Mensal: Viés positivo de curto prazo, apesar das incertezas globais”.

Déficit em conta corrente encerra 2023 no nível mais baixo desde 2017

No Brasil, o déficit em conta corrente encerrou 2023 no nível mais baixo desde 2017, na esteira de um superávit comercial recorde. A conta corrente brasileira registrou déficit de US$ 5,8 bilhões em dezembro de 2023. O saldo em transações correntes encerrou 2023 em -US$ 28,6 bilhões (-1,32% do PIB), vindo de -US$ 48,3 bilhões em 2022 (-2,47% do PIB). A balança comercial atingiu US$ 80,5 bilhões em 2023, muito acima dos US$ 44,2 bilhões registrados em 2022 e da média histórica.

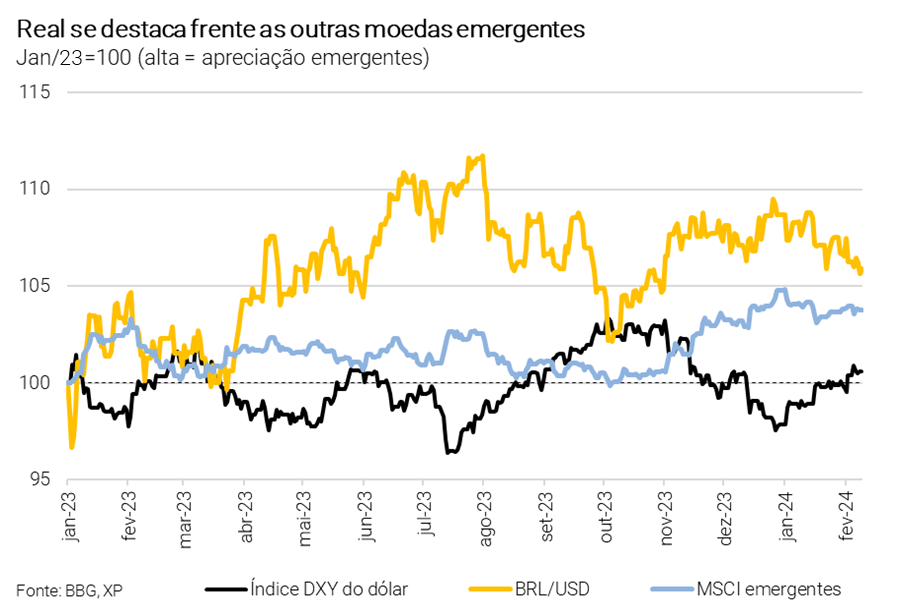

Os dados favoráveis das contas externas deram sustentação à taxa de câmbio ao longo de 2023. A moeda, porém, ainda sofre com a força que o dólar apresentou durante o ano (veja na seção ‘Gráfico da Semana’). Projetamos a taxa de câmbio em 4,7 reais por dólar no final deste ano.

2023 fecha com déficit público expressivo

O setor público consolidado apresentou déficit primário de R$ 129,6 bilhões em dezembro de 2023, o pior resultado para o mês desde 2020. O resultado do mês foi fortemente influenciado pelo pagamento de precatórios (R$ 92,4 bilhões). No geral, o setor público registrou déficit acumulado de R$ 249,1 bilhões em 2023 (2,3% do PIB). A Dívida Bruta do Governo Geral (DBGG) encerrou 2023 em 74,3% do PIB, 2,7 p.p. acima de 2022. Acreditamos que o governo não conseguirá cumprir a meta de déficit primário zero – mesmo que com alguma melhora em 2024. Em linhas gerais, prevemos que o setor público consolidado registrará déficit de R$ 68,1 bilhões no ano corrente (0,6% do PIB), com a DBGG alcançando 77,4% do PIB.

Pesquisa do comércio mostra consumo das famílias resiliente, apesar de fortes oscilações na margem

As vendas no varejo ampliado recuaram 1,1% em dezembro contra novembro, abaixo das estimativas. Este resultado refletiu, em grande medida, uma compensação do forte aumento visto em novembro nas vendas da Black Friday. Os dados desagregados trouxeram sinais de alerta, já que sete entre as dez atividades varejistas recuaram na comparação mensal.

Apesar do resultado ruim de dezembro, ainda vemos cenário de resiliência do consumo este ano, sustentado pelo crescimento da renda real por conta do mercado de trabalho e das transferências governamentais. Além disso, o processo de desinflação e as condições de crédito melhorando também tendem a beneficiar o consumo final.

Gráfico da Semana

Clique aqui para receber por e-mail os conteúdos de economia da XP

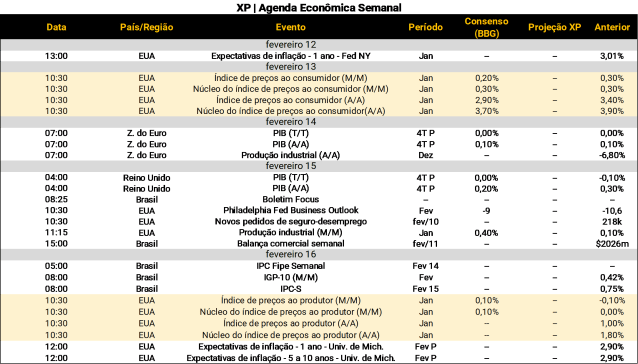

O que esperar da semana que vem

Na agenda internacional, o principal evento da próxima semana será o índice de preços ao consumidor (CPI, em inglês) dos Estados Unidos referente a janeiro (3ª-feira). A expectativa é de variação mensal de 0,2%, levando a inflação acumulada em doze meses 3,4% para 2,9%, se aproximando da meta de 2%. Na 4ª-feira, o CPI de janeiro do Reino Unido também será divulgado. Na 5ª-feira, teremos o PIB do Reino Unido do 4º trimestre de 2023 e dados de vendas no varejo de janeiro nos EUA. Destaque para vendas no varejo no Reino Unido e inflação ao produtor (PPI) nos EUA na 6ª-feira.

No Brasil, agenda de indicadores e eventos vazia em semana de carnaval.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)