Destaques

- Existem muitas incertezas sobre o impacto da reforma tributária do consumo nas principais variáveis macroeconômicas do Brasil. Apesar disso, apresentamos neste relatório alguns estudos desenvolvidos com o objetivo de estimar os efeitos sobre o nível de atividade;

- Nossa revisão de literatura se concentrou em materiais publicados nos últimos anos, abordando o impacto das mudanças no sistema tributário sobre a produtividade e o PIB potencial;

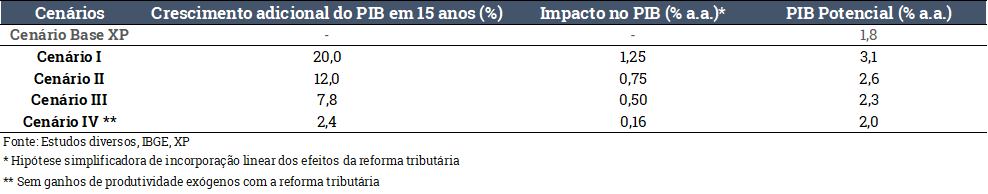

- De acordo com os resultados encontrados, o novo sistema tributário elevaria o PIB em 2,4% no caso mais conservador e em cerca de 20% no caso mais otimista. As premissas adotadas, os intervalos temporais analisados, os modelos econométricos e suas limitações diferem entre os estudos;

- Nosso cenário base de longo prazo considera aumento anual de 1,8% para o PIB. Com base em estimativas dos estudos resumidos neste relatório, nossa projeção de crescimento econômico ficaria entre 2,0% e 3,1% (média de 2,5%);

- Analistas e pesquisadores vêm apontando riscos e fazendo críticas às estimativas de impacto da reforma sobre a atividade, com destaque ao período de transição;

- Entre os próximos passos, pretendemos: (i) comparar as estimativas de efeitos no Brasil com as de países que alteraram seus sistemas tributários de forma semelhante; (ii) avaliar as influências do maior crescimento potencial sobre outras variáveis econômicas, especialmente as contas fiscais; e (iii) desenvolver método próprio de estimação dos efeitos do novo regime tributário.

A proposta de reforma tributária do consumo continua no centro das atenções. Após mais de 30 anos de discussões, a Câmara dos Deputados deu o primeiro passo para alterar a tributação do consumo de bens e serviços no Brasil. O texto, que será apreciado pelo Senado Federal nos próximos meses, tende a ser aprovado ainda em 2023. Para uma avaliação completa sobre a proposta, ver o relatório Reforma tributária: conceitos, definições e impactos sobre a economia.

Há muitas dúvidas sobre o impacto da reforma nas principais variáveis macroeconômicas. A tarefa de estimar os efeitos da reforma tributária é desafiadora. Além das incertezas acerca do conteúdo da versão final da reforma, destaca-se a complexidade setorial e regional da economia brasileira, o tratamento diferenciado para algumas atividades, a velocidade dos ajustes de conformidade/adequação nas companhias, entre outros fatores.

Apesar disso, apresentamos neste relatório alguns estudos desenvolvidos com o objetivo de estimar o impacto da reforma tributária sobre o nível de atividade no Brasil. Nossa revisão de literatura se concentrou em materiais publicados nos últimos anos, particularmente no que diz respeito aos efeitos das mudanças no sistema tributário sobre a produtividade e o PIB potencial da economia doméstica. Propostas de reforma tributária têm sido objeto de avaliação (pelo menos) desde os anos 90. Os principais aspectos e resultados dos estudos são resumidos abaixo.

I) Impactos macroeconômicos estimados da proposta de reforma tributária consubstanciada na PEC 45/2019. Borges, B. 2020.

Utilização de um conjunto de modelos econométricos semiestruturais que formam um sistema no qual algumas variáveis institucionais são exógenas, determinando, dentre outras variáveis endógenas, a produtividade total dos fatores (PTF), a taxa de investimento e o PIB potencial do Brasil.

As variáveis exógenas consideram (i) índices de conformidade tributária, exigências administrativas e favorecimento (Business Regulations Index – Fraser Institute); (ii) proxy de um índice de dispersão das alíquotas efetivas da parcela do ICMS cobrada na “origem”, com o intuito de capturar os efeitos da chamada “guerra fiscal”; (iii) o volume de gastos tributários / benefícios fiscais; e (iv) o preço relativo dos bens de investimento.

A reforma tributária aumentaria o nível do PIB em 20,2% em 15 anos e 24% no longo prazo. Tais impactos diretos decorreriam sobretudo da elevação da PTF (14,4% em 15 anos e 16,4% no longo prazo) e dos investimentos em ativos fixos (com expansão do estoque de capital de 12,0% em 15 anos e 15,6% no longo prazo).

O estudo também estima efeitos indiretos da reforma, via redução do risco-país e da taxa de juros de longo prazo relacionados à queda da dívida pública (em % do PIB) no cenário de maior crescimento potencial. Considerando os efeitos diretos e indiretos, o nível do PIB potencial seria elevado em 33% no horizonte de 15 anos e em quase 40% no longo prazo.

II) Simulações dos impactos macroeconômicos, setoriais e distributivos da PEC 45/2019. Domingues, E.P.; Cardoso, D.F. 2020.

Utilização de um modelo de simulação de equilíbrio geral computável, desenvolvido com base nos dados das Contas Nacionais do IBGE de 2015, que abrangem 68 setores produtivos.

Os exercícios de simulação do estudo desdobram-se em quatro cenários, de acordo com hipóteses de inclusão de impostos seletivos e ganhos de produtividade: (i) simulação padrão, sem impostos seletivos e ganhos de produtividade; (ii) simulação com seletividade, dada a incorporação ao modelo da cobrança de impostos seletivos sobre fumo, bebidas e combustíveis fósseis; (iii) simulação com seletividade e hipótese conservadora de elevação da produtividade do capital; e (iv) simulação com seletividade e hipótese otimista de elevação da produtividade do capital.

Nos cenários sem o efeito de ganho de produtividade (i e ii), o impacto sobre o nível do PIB ficaria ao redor de 4%. Por sua vez, os cenários que incorporam maior produtividade chegam a impactos de 12% com a hipótese conservadora (iii) e 20% com a hipótese otimista (iv).

Destaque para o impacto estimado sobre o nível de Investimentos, que varia entre 16% nos cenários sem expansão da produtividade e 25% no caso mais otimista. Esses resultados refletem o quanto as distorções do sistema tributário atual afetam a acumulação de capital na economia brasileira. No que diz respeito aos resultados desagregados, a Indústria seria o macrossetor com maiores ganhos – aumento da produção ao redor de 8% nos cenários sem impacto na produtividade, e de 16% (conservador) e 25% (otimista) naqueles que consideram tal efeito. O nível de atividade nos demais macrossetores também seria ampliado, embora em menor magnitude.

III) Tax Reforms and Network Effects. Delalibera, B.; Ferreira, P.C.; Gomes, D.B.P.; Soares, J. 2023.

Utilização de um modelo de equilíbrio geral computável, baseado em múltiplos setores com poder de mercado, calibrado para as distorções do sistema tributário do Brasil. Os dados abrangem 63 setores privados, 3 setores públicos e 126 produtos. Esta abordagem quantifica os efeitos agregados e setoriais da heterogeneidade de alíquotas tributárias (arcabouço de redes de produção). Devido às relações insumo-produto, as mudanças nos tributos resultam em alterações nos preços relativos e nas decisões das firmas de modo intersetorial. Tal propagação pode ampliar ou mitigar o impacto geral ou setorial de uma reforma tributária.

O estudo simula dois conjuntos distintos de reformas tributárias. No primeiro, uma reforma que elimina duas fontes de distorção: a heterogeneidade de alíquotas tributárias e a taxação cumulativa. No segundo, além da eliminação dessas distorções, o modelo permite que alguns setores sejam subsidiados ou sujeitos a alíquotas mais altas.

III) Tax Reforms and Network Effects. Delalibera, B.; Ferreira, P.C.; Gomes, D.B.P.; Soares, J. 2023.

No primeiro conjunto de reformas, o impacto total sobre o nível do PIB seria de 7,8%. Os lucros corporativos recuariam em apenas 3 dos 66 setores. Uma versão parcial da reforma, que elimina a heterogeneidade entre as alíquotas tributárias mas não a taxação cumulativa, aumentaria o PIB em cerca de 6%. Neste caso, 7 setores sofreriam redução da lucratividade. Tais resultados baseiam-se em uma reforma neutra em termos de receitas.

No segundo conjunto de reformas, com tributos seletivos a partir de critérios ambientais e de saúde humana, o impacto sobre o PIB seria um pouco menor, na ordem de 7,6% (em média). Neste caso, haveria diferenciação das alíquotas incidentes nos setores de fumo, bebidas, ferro-gusa, transportes rodoviário, aéreo e aquaviário (alta emissão de carbono), etc.

IV) Propostas de reforma tributária e seus impactos: Uma avaliação comparativa. Oliveira, J.M. 2023.

Objetivo principal de analisar os impactos econômicos, regionais e setoriais de mudanças na estrutura de cobrança dos impostos sobre consumo no Brasil.

Utilização de um modelo de equilíbrio geral computável, que permite a avaliação da dinâmica de fundamentos econômicos ao longo do tempo, tais como PIB, produtividade e nível de emprego. O estudo avalia os impactos de mudanças na estrutura tributária contidas na (i) PEC nº 45/2019, na (ii) PEC nº 110/2019 e no (iii) substitutivo da PEC nº 45/2019, aprovado recentemente na Câmara dos Deputados. As alíquotas padrão definidoras dos três cenários simulados foram de 25,0%, 26,9% e 28,8%, respectivamente.

O modelo dinâmico-recursivo incorpora mudanças temporais de alocação de fatores de produção em cenários em que a mudança tributária gradual em período definido seja exógena. A pesquisa utilizou dados da Matriz Insumo-Produto (MIP) inter-regional, contendo as 27 UFs do Brasil, e do Global Trade Analysis Project (GTAP), com dez países/regiões.

Durante o período de transição, quando há substituição gradativa do sistema antigo pelo novo, o PIB realizado em cada cenário simulado cresce versus o cenário-base. Para a PEC nº45/2019, o PIB avança 5,7% ao final do período de transição, em 2036; para a PEC nº 110/2019, o PIB sobe 4,5% até 2032; por fim, para o substitutivo da PEC nº 45/2019, o PIB cresce 2,4% até 2032. As respectivas diferenças acumuladas no nível de emprego nacional são de 3,2%, 1,4% e 1,0%. Os efeitos federativos e setoriais da reforma tributária são atenuados no cenário do substitutivo da PEC nº 45 ante sua versão original.

De acordo com as limitações sublinhadas pelo autor do estudo, a modelagem adotada tende a gerar efeitos menores sobre a atividade devido, entre outros fatores, ao fato de que não são considerados ganhos de produtividade exógenos, decorrentes da redução dos custos associados à complexidade tributária (custos de transação, compliance, fiscalização etc). Trata-se de uma análise de estática comparativa, com elevação do nível do PIB após a implementação do novo sistema tributário.

Simulações de impacto sobre o crescimento econômico no longo prazo

Embora concentrada nos estudos mais recentes2, nossa revisão de literatura trouxe uma amplitude considerável de estimativas de impacto da reforma tributária do consumo sobre o PIB. As premissas adotadas e os intervalos temporais analisados diferem entre os trabalhos. De acordo com os principais resultados encontrados, o impacto do novo sistema tributário sobre o PIB varia de 2,4% no caso mais conservador (considerando os efeitos do substitutivo da PEC nº 45/2019 até 2032) a cerca de 20% no caso mais otimista (levando em conta os efeitos diretos para o horizonte de 15 anos, já que a estimativa de longo prazo aponta para ganho de 24%). Ressaltamos que, com exceção a Oliveira (2023), os estudos consideraram a versão original da PEC 45/2019, o que explica, parcialmente, as maiores contribuições estimadas.

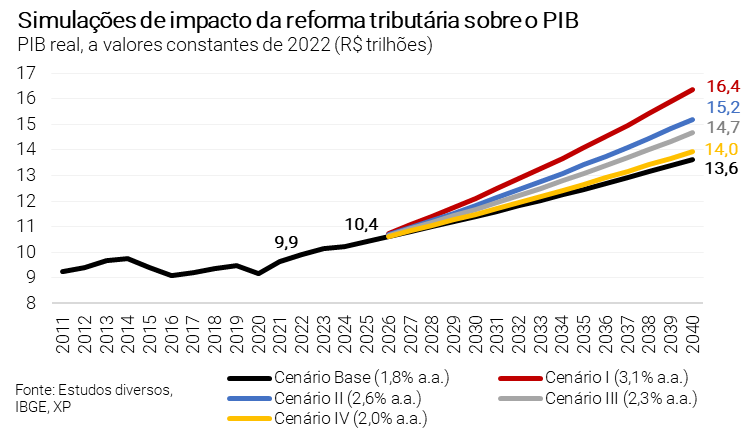

Com base nessas estimativas e na hipótese simplificadora de incorporar os efeitos sobre a atividade de modo linear, mostramos a seguir cinco cenários para o PIB real entre 2026 e 2040. Na prática, os efeitos tendem a ser modestos nos primeiros anos do período de transição – e crescer de forma não-linear ao longo do tempo –, conforme sugerido por alguns estudos.

Nosso cenário base de longo prazo considera crescimento anual de 1,8% para o PIB. Para mais informações, ver XP Macro Especial: Discussões sobre recuperação cíclica e crescimento econômico estrutural. 2022. Com a implementação da nova tributação sobre o consumo e as estimativas dos estudos apresentados neste relatório, o crescimento econômico ficaria entre 2,0% e 3,1% (média de 2,5%). Em termos reais, a diferença entre o PIB no cenário mais otimista e o PIB do nosso cenário base atual seria de R$ 2,8 trilhões em 2040. A diferença chegaria a R$ 1,4 trilhão considerando a estimativa média dos quatro cenários simulados.

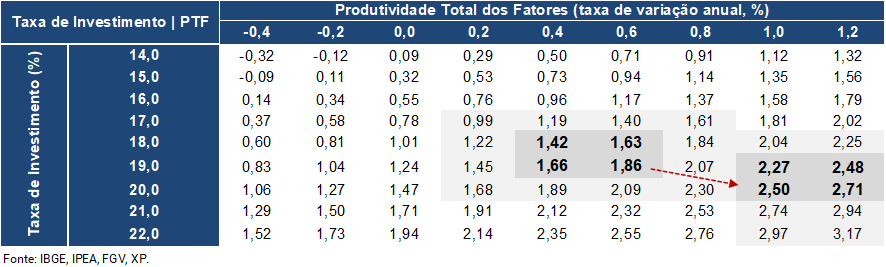

Considerando a adoção do novo sistema tributário (após o período de transição), a elevação da produtividade total dos fatores e a ampliação dos investimentos em ativos fixos podem ser ilustradas na tabela abaixo. Os deslocamentos positivos estão mais ou menos em linha com resultados obtidos nos estudos, já feitas as ponderações sobre sua dispersão e as limitações dos métodos adotados. Em média, nossa estimativa central para o crescimento do PIB potencial migraria de 1,8% para 2,5%, aproximadamente.

Críticas, Riscos e Considerações Finais

Estimar o impacto da reforma tributária do consumo sobre a atividade econômica envolve muitas incertezas e complexidade. A revisão de literatura realizada neste relatório, baseada somente em trabalhos publicados nos últimos anos, trouxe resultados bastante distintos. Todos mostram efeitos positivos sobre o PIB no longo prazo, com destaque ao aumento dos investimentos e da produtividade da economia. A maioria dos setores e regiões são beneficiados em termos líquidos. Isto posto, a percepção dos agentes econômicos acerca dos efeitos da reforma durante o período de transição varia consideravelmente.

Alguns analistas e pesquisadores vêm apontando riscos e apresentando críticas às estimativas de impacto da reforma tributária sobre a atividade3. Entre os argumentos, destaca-se a incerteza sobre os efeitos da reforma em seu período de transição, em que os tributos novos conviverão com os atuais, o que pode gerar maior burocracia e insegurança jurídica e, dessa forma, afetar negativamente os investimentos e o crescimento econômico. Ademais, há críticas sobre as premissas e métodos econométricos aplicados em estudos recentes (que superestimariam os efeitos da reforma).

O tema da reforma tributária continuará sob os holofotes. Entre os próximos passos, pretendemos: (i) comparar as estimativas de impacto no Brasil com as de países que mudaram seus sistemas tributários de forma semelhante4; (ii) avaliar as influências do maior crescimento potencial sobre outras variáveis econômicas, sobretudo a dinâmica das contas fiscais; e (iii) desenvolver método próprio para estimação dos efeitos do novo regime tributário.

2 Outros estudos relevantes sobre o tema incluem: Oliveira, J.M. Impactos setoriais e regionais de mudanças na tributação do consumo no Brasil. IPEA, 2020.; e Pereira, R.A.C.; Ferreira, P.C. Avaliação dos impactos macroeconômicos e de bem-estar da reforma tributária no Brasil. RBE, 2010.

3 Por exemplo, Comentários sobre a Nota Técnica de Bráulio Borges sobre os Impactos Macroeconômicos da PEC 45/2019. Marçal, E.; Valls, P.L. 2020; e Sobre reforma tributária – parte 4: as PECs 45 e 110 produzem crescimento? Castro, P.R.; Caparoz, M. 2023 (artigo jornalístico).

4 Por exemplo, Chadha (2010) aponta que a reforma da tributação sobre o consumo aumentaria o PIB potencial da Índia entre 0,9% e 1,7%. Moving to Goods and Services Tax in India: Impact on India’s Growth and International Trade. NCAER, 2010.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)