- Na última sexta-feira (10/03), a notícia de que o Silicon Valley Bank (SVB) encerraria suas atividades foi um dos principais focos de atenção de investidores pelo mundo. Os principais clientes do banco eram startups, que depositaram o seu caixa na instituição.

- A Secretaria do Tesouro dos EUA em conjunto os Conselhos do FDIC (entidade semelhante ao FGC) e do Fed (o banco central norte-americano) determinaram que havia risco sistêmico ao sistema financeiro. Com isso, disponibilizaram fundos do FDIC às empresas afetadas.

- O caso é mais um componente a elevar receios em relação ao crédito e a impactar expectativas de juros nos EUA e no Brasil.

- Confira aqui como esse evento afeta os investimentos de Renda Fixa.

Quem é o SVB?

O Sillicon Valley Bank (SVB) é um banco regional localizado no Vale do Silício, nos Estados Unidos. Fundado em 1983, era voltado às empresas de tecnologia, especialmente as startups. Com mais de US$ 200 bilhões em ativos, fazia parte dos 20 maiores bancos dos Estados Unidos.

O que aconteceu?

De maneira resumida, bancos e instituições financeiras também realizam investimentos, visando rentabilizar seu caixa. Estes investimentos são, em sua grande maioria, títulos de baixo risco e alta liquidez, como títulos públicos federais.

O SVB seguiu a mesma linha, comprando, nos últimos anos, Treasuries (títulos públicos do governo americano), incluindo as de vencimentos longos. Como a intenção era mantê-los até o vencimento, eles eram classificados como “hold to maturity” (em tradução livre “segurar até o vencimento”), e não eram marcados a mercado.

No entanto, assim como nos investimentos comuns, o prazo de vencimento das aplicações precisa ser levado em consideração na escolha dos papéis de renda fixa, o qual deve ser compatível com as obrigações financeiras previstas. Ou seja, é preciso “casar” o prazo do investimento com o prazo em que o recurso será utilizado, evitando perdas com a marcação a mercado.

No caso do SVB, ainda que tenha havido consonância com as normas contábeis, trata-se de um exemplo de falha na gestão financeira dos investimentos.

Marcação a mercado também afeta grandes instituições

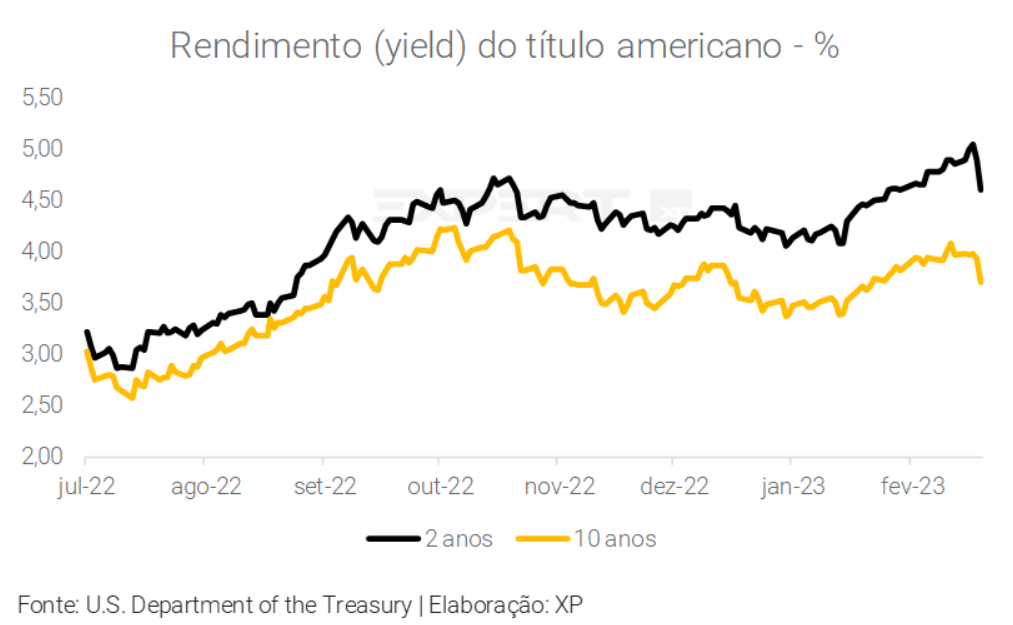

Durante todo o período em que os títulos ficaram no balanço do banco, foram corrigidos apenas pela taxa de compra, que na época estava abaixo de 2%. No entanto, desde então, o Fed vem subindo juros e o mercado refletiu este movimento elevando as expectativas futuras. Com isto, esses mesmos títulos hoje negociam a taxas próximas a 5%.

Devido à marcação a mercado, houve desvalorização dos títulos nesse período, chamada de deságio. Vale lembrar sobre a relação inversamente proporcional entre taxa e preço, ou seja: quando a taxa sobe, o preço cai. No caso do SVB, o banco comprou títulos préfixados com taxas inferiores ao patamar de 2% e o aumento da taxa básica de juros dos EUA desvalorizou os preços dos papéis.

Não haveria problema caso o banco tivesse mantido a posição até o vencimento, uma vez que neste caso há convergência do preço para a taxa contratada.

É o mesmo racional da renda fixa brasileira, em que desde 2 de janeiro de 2023, os investidores passaram a acompanhar a evolução dos seus ativos ao longo do tempo de acordo com a taxa vigente no mercado. No entanto, se mantidos até o vencimento, permanece a taxa contratada no momento da aquisição.

Mais detalhes sobre marcação a mercado aqui.

Nos últimos meses, as empresas que possuíam recursos depositados no banco passaram a retirá-los mais rapidamente do que o esperado, devido ao cenário desfavorável para o setor de tecnologia. Isto gerou a necessidade de o SVB vender títulos longos desvalorizados para aumentar sua posição de caixa e fazer frente aos resgates, o que gerou um rombo de US$ 1,8 bilhão.

Buscando amenizar a situação, o SVB anunciou a venda de US$ 2,25 bilhões em novas ações, o que gerou o efeito contrário: investidores enxergaram maior risco de solvência do banco e aceleraram seus resgates, apenas piorando o cenário.

FDIC: o “FGC americano”

O Fundo Garantidor de Créditos (FGC) no Brasil tem como modelo o Federal Deposit Insurance Corporation – FDIC – (Companhia Federal Seguradora de Depósitos). Assim como aqui, os depositários nos EUA também têm direito a garantias sobre seus recursos em caso de quebra do banco escolhido, até US$ 250 mil.

Além disso, o FDIC também pode utilizar seus fundos para proteger contas não cobertas (que ultrapassem o valor) caso a Secretaria do Tesouro dos EUA em conjunto com dois terços dos Conselhos do FDIC e do Fed determinem que haja risco sistêmico ao sistema financeiro.

Decisão do Fed visa proteger a economia dos EUA

A leitura realizada durante o final de semana foi a de que havia risco sistêmico com a quebra do SVB. Afinal, sem acesso a seu caixa, startups não teriam recursos para pagamento a funcionários e fornecedores e para manter suas operações. Isto poderia gerar um efeito cascata na economia.

Além disso, havia também o risco de corrida a outros bancos menores por receio de que algo semelhante ocorresse a eles. De fato, na sequência, Signature Bank também foi tomado por controladores.

Sendo assim, ao determinar risco sistêmico, os fundos do FDIC foram disponibilizados para que todos os depositários tenham acesso a seus recursos, após terem sido bloqueados na última semana.

Em complemento, o Fed também criou uma linha de empréstimos de emergência a instituições financeiras impactadas pela falência do SVB. A intenção é fortalecer a capacidade do sistema financeiro para proteger depósitos e garantir a continuidade da concessão de crédito.

Como isso pode afetar a renda fixa local?

A visão do mercado é que o caso SVB (e outros que seguiram na esteira, como o Signature Bank) pode alterar a trajetória dos juros dos EUA, levando a cortes (o oposto do que era esperado), com o intuito de preservar a economia do país.

Alguns dias antes do evento SVB, o presidente do Fed, Jerome Powell, discursou sobre apertar ainda mais a política monetária e reacelerar o ritmo de alta das taxas de juros devido à inflação persistente e aos fortes dados do mercado de trabalho das últimas semanas.

Caso os choques mostrem-se de fato isolados, e as preocupações com o sistema financeiro diminuam, o Fed deve continuar seu ciclo de aperto até obter evidências claras de conversão da inflação para a meta.

Por outro lado, caso o choque no sistema financeiro se revele uma crise sistêmica oriunda de um Cisne Negro (eventos não previstos com grandes reflexos na sociedade), entende-se que o Fed possa flexibilizar a sua política visando suavizar os impactos na economia.

O cenário base do nosso time de Economia é de que não haverá uma deterioração significativa do sistema financeiro e que o Fed manterá o ritmo de aperto em 25 bps em sua reunião de março.

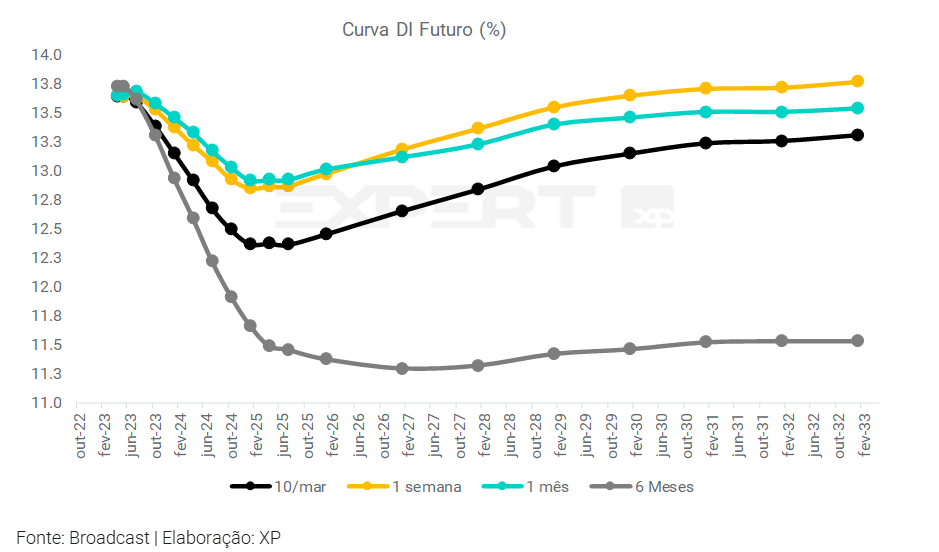

Além disso, é sabido que as taxas de juros globais, notadamente a americana, têm amplo impacto sobre o cenário doméstico. Assim, uma eventual queda na taxa de juros por lá (ainda que não seja nosso cenário base), seria um direcionador para a taxa de juros brasileira, o que poderia desencadear uma redução das taxas na renda fixa local, portanto, aumentando os preços. Isso inclusive pôde ser visto no comportamento da curva futura de juros local após a quebra do SVB:

Apesar do sentimento de aversão a risco, como o vivido neste momento, ser negativo para países emergentes como o Brasil, nosso sistema financeiro é considerado saudável e líquido. Veja mais sobre a situação dos bancos locais aqui.

Como se proteger?

Em época de mares turbulentos, a diversificação e a cautela seguem como as principais proteções neste momento de maior volatilidade dos mercados.

Nossa “regra de bolso” segue mais válida do que nunca para a escolha de seus investimentos:

- Identificar o alinhamento entre prazo e horizonte de investimento do investidor.

- Evite títulos mais longos do que o prazo em que você (investidor) pode carregar um título.

- A dose é muito importante! Evitar exposição grande a um único nome e/ou setor.

- Indicamos entre 1% a 3% da alocação em um mesmo nome.

- Quanto mais arriscado o emissor, menor deve ser o tamanho da alocação.

- Entender o cenário esperado e os riscos envolvidos (risco de mercado).

- Oscilações no cenário econômico podem levar a variações nos preços dos títulos antes do vencimento.

- Atenção à liquidez do papel no mercado secundário.

- Em caso de necessidade de venda do título antes do vencimento, o investidor pode se deparar com dificuldade em encontrar um comprador em potencial (nas condições oferecidas).

- O risco de liquidez pode ser reduzido ao buscar-se emissores conhecidos, com boa qualidade de crédito e que já acessaram o mercado diversas vezes.

- Acontecimentos amplamente noticiados e que elevam a percepção de risco, como Americanas, podem limitar a liquidez do mercado como um todo durante um período.

- Compreender o risco de crédito – além do rating, contar com apoio de relatórios de análise.

- Os ratings são ferramentas muito úteis para a compreensão do risco de crédito de emissores.

- No entanto, não devem ser utilizados como único critério de escolha; é necessário buscar outros materiais de apoio para melhor compreensão e tomada de decisão.

- Acesse aqui nosso guia de análises das empresas da nossa cobertura.

- Acompanhar o papel, notícias do setor e da empresa com frequência, principalmente créditos mais arriscados.

- Ao contrário do que muitos acreditam, renda fixa varia e é necessário acompanhar o título e a empresa emissora ao longo da vida do título.

- Desta forma, torna-se possível evitar surpresas negativas e tomar decisões em momentos adequados.

- Contar com a ajuda de especialistas, caso necessário.

- Ao investir em crédito privado diretamente, em caso de dúvidas, conte com a ajuda de especialistas e de seu assessor de investimentos.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)