- A partir de 2 de janeiro de 2023, os investidores passarão a acompanhar a evolução dos seus ativos ao longo do tempo através da posição padrão que está na taxa de compra.

- A nova regra não altera a rentabilidade dos investimentos, apenas a forma de enxergá-los na carteira.

- Com isso, haverá maior transparência e visibilidade sobre o preço atual dos papeis de renda fixa no mercado, ou seja, o preço de venda, facilitando o gerenciamento de seu patrimônio.

As instituições distribuidoras de títulos de investimento, incluindo bancos e corretoras, deverão adotar um novo método de cálculo para o preço dos ativos, chamado de “marcação a mercado”. A mudança ocorrerá para que se adequem à nova regra instituída pela Anbima – Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais.

A intenção é refletir melhor o valor atualizado da carteira dos clientes, baseado no valor em que esses papeis estão sendo negociados no mercado: se há queda nos preços, o seu saldo de investimentos cairá; e se houver valorização do título, o seu saldo aumentará.

Mas uma coisa não muda: se você mantiver seus títulos até a sua data de vencimento, receberá o valor correspondente à rentabilidade acordada no momento do investimento, independente das variações do preço do título ao longo da aplicação.

Esse novo mecanismo de atualização de preços é similar ao já aplicado nos títulos públicos adquiridos por meio do Tesouro Direto. Da mesma forma, os fundos de investimento e carteiras administradas também já realizam a “marcação a mercado” de seus títulos de crédito – e, consequentemente, de suas cotas.

Agora, a Anbima ampliou o escopo, incluindo Debêntures, CRAs, CRIs e Títulos Públicos Federais negociados no mercado secundário (ou seja, fora do Tesouro Direto). Ficaram de fora outras aplicações, como CDBs, LCAs e LCIs e FIDCs, por exemplo.

A nova regra é aplicável a pessoas físicas e jurídicas, com exceção às empresas de médio e grande portes. Os investidores qualificados (aqueles que possuem acima de R$ 1 milhão investidos) podem solicitar que seus produtos permaneçam com a metodologia de precificação atual de “marcação na curva”. Vale ressaltar, no entanto, que em caso de venda antecipada as condições aplicáveis serão aquelas vigentes no mercado – assim como já funciona atualmente.

Abaixo, destacamos as principais características da nova regra:

Na prática, o que muda para os investidores?

Apenas a visualização do preço dos títulos, com maior transparência e visibilidade sobre o preço atual dos papeis de renda fixa no mercado, facilitando o gerenciamento de seu patrimônio. A nova regra não irá alterar a rentabilidade dos investimentos, e nem o direito do investidor sobre o título.

A nova “marcação a mercado” da renda fixa deve ajudar a padronizar a comparação do desempenho da carteira de investimentos dos clientes, mesmo que o investidor possua conta em mais de uma instituição.

Adicionalmente, com a atualização frequente dos preços dos papeis, ficará mais fácil a identificação de uma eventual oportunidade de ganho com a venda antecipada do título, ou seja, a venda antes da data de vencimento através do mercado secundário.

Precificação: “Marcação na curva” X “Marcação a mercado”

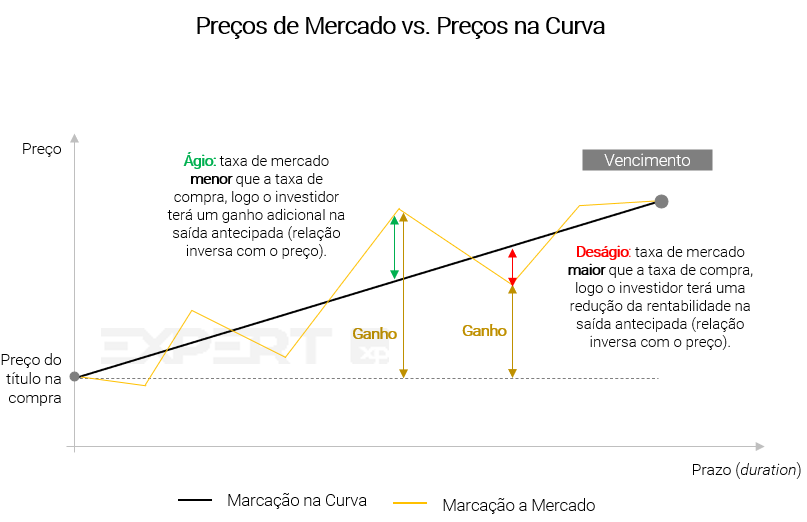

Atualmente, os títulos de renda fixa são demonstrados na carteira pelo valor de “marcação na curva”, que corresponde ao valor da aquisição do título, atualizado diariamente pelo indexador (por exemplo, inflação ou CDI) e dos juros relativos à remuneração do papel (“taxa de compra”), aproximando o valor visualizado pelo investidor da rentabilidade do papel, se for mantido até o vencimento.

No entanto, este preço de curva não necessariamente reflete o valor de negociação do título no mercado em caso de venda antes da data de vencimento (ou seja, se for negociado no mercado secundário), uma vez que a taxa utilizada para o cálculo do preço do título ao longo do tempo é a taxa de compra (contratada no momento da aquisição), por exemplo, 10% ao ano.

Já na “marcação a mercado” (nova regra), a taxa utilizada para atualização do título é a que estiver sendo negociada no mercado, que costuma se alterar diariamente, direcionadas pela oferta e demanda.

A oscilação dos títulos antes do vencimento também é função, além das condições de mercado, do prazo e do indexador: quanto mais longo o prazo (duration), mais sensíveis serão os títulos à marcação a mercado. Em relação aos indexadores, a sensibilidade é maior em prefixados, seguidos de IPCA+. Pós-fixados são os mais seguros e pouco ou nada variam devido à marcação a mercado.

Este modelo é, portanto, mais volátil, podendo apresentar valores acima (com ágio) ou abaixo (com deságio) do que o preço da “marcação na curva” mostraria (veja mais na seção “A importância do mercado secundário”), o que pode munir o investidor de uma informação adicional na tomada de decisão de vender o ativo antes do vencimento, auferindo ganho, ou evitando perdas ao aguardar até o prazo final.

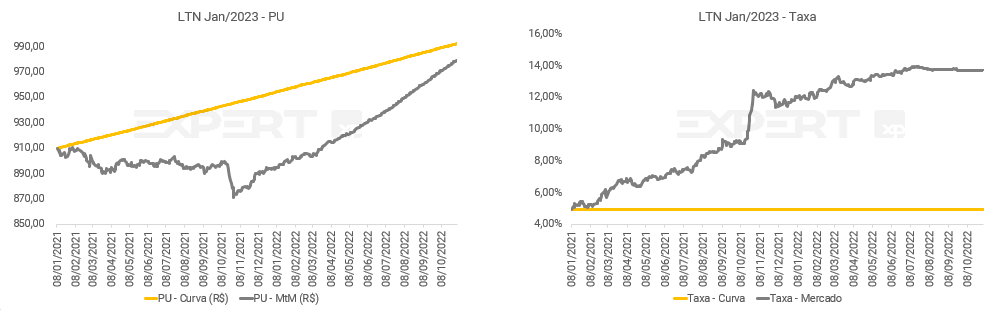

Conforme se aproxima da data de vencimento, o preço do título segue para uma convergência para o mesmo valor em ambas as metodologias. Veja o exemplo simbólico a seguir, de uma LTN com vencimento em janeiro de 2023:

Importante: O preço da “marcação a mercado” é um indicativo do valor de negociação do ativo, e não necessariamente o valor exato que o investidor receberá no caso de venda antes do vencimento, uma vez que pode haver outras variáveis que afetam o preço para cima ou para baixo, como o risco de liquidez imediata do mercado, bem como os custos de transação.

Um pouco mais sobre a nova regra

A Anbima já possui uma metodologia própria para o cálculo da “marcação a mercado”, que abrange cerca de 90% dos ativos negociados no mercado secundário, considerando debêntures, CRIs e CRAs, além de títulos públicos.

No entanto, hoje o uso da metodologia de precificação da Anbima não é obrigatório, podendo a instituição financeira, como a XP, contratar uma empresa precificadora ou até mesmo desenvolver a própria metodologia.

A XP utilizará a Anbima como primeira opção. Em segundo caso a B3 e, por fim, metodologia interna.

A atualização dos preços de referência deve ser feita no mínimo uma vez por mês, podendo a instituição atualizar com maior frequência, se desejar, devendo levar em consideração:

- as características do título, como o risco de crédito do emissor, o setor de atuação, a duration (prazo médio) dos títulos públicos e privados na data específica, o indexador ou tipo da remuneração;

- a evolução das circunstâncias de liquidez e volatilidade dos mercados em função de mudanças de conjuntura econômica; e

- a crescente sofisticação e diversificação dos títulos públicos e privados.

As instituições deverão manter registro atualizado de sua metodologia de apuração da “marcação a mercado” junto à Anbima, de modo a assegurar credibilidade ao processo.

Com a nova regra, como fica a tributação?

A mesma! Não deve haver alteração da tributação por conta da atualização frequente do preço dos títulos. O IOF (Imposto sobre Operações Financeiras) e o IR (Imposto de Renda) permanecem os mesmos.

Entendendo a importância do Mercado Secundário

Na renda fixa, por meio do mercado primário, os emissores de dívida (bancos, empresas, Tesouro Nacional, entre outros) acessam os investidores a fim de vender os seus títulos. No mercado secundário, por sua vez, os investidores conseguem revender os seus títulos a outros investidores através da intermediação de uma corretora, como a XP.

Além de conseguir antecipar o resgate do investimento, no mercado secundário, o investidor consegue acessar diferentes oportunidades, com prazos e taxas variados.

Entre a data de aplicação e o vencimento, o preço unitário (PU) do papel varia diariamente de acordo com as condições de mercado e das taxas de juros, o que pode resultar em ganhos (ágio) ou perdas (deságio). Ao longo do tempo, o preço a mercado converge para a curva conforme se aproxima do prazo final.

O preço a mercado do ativo apresentou valores abaixo da marcação da curva devido a uma tendência de aversão a risco do mercado, a qual se traduz em elevação das taxas de juros e, por consequência, redução dos preços.

Assim, por exemplo, quando o mercado passar a precificar uma alta na curva de juros, possivelmente haverá elevação nas taxas dos títulos públicos. Como consequência, o valor dos papéis recua (o contrário também é verdadeiro).

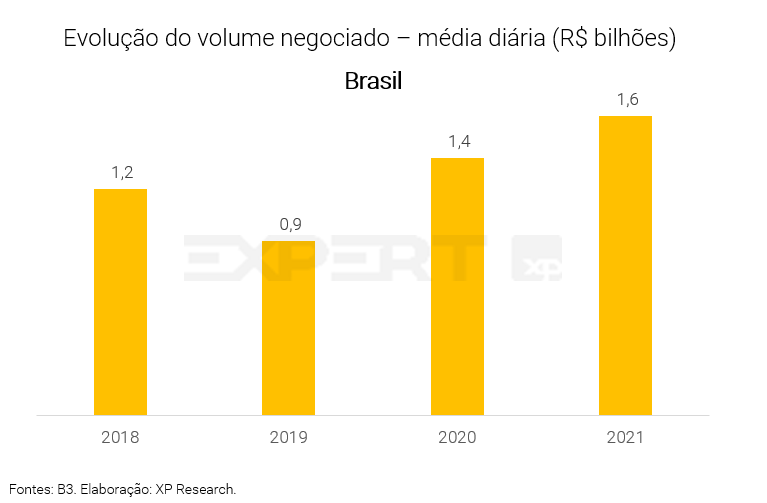

Recentemente, o mercado secundário de renda fixa brasileiro tem apresentado um aumento no volume médio negociado e a nova regra de marcação dos títulos pode beneficiar esta tendência.

Além disso, é importante ressaltar que a “marcação a mercado” é a metodologia padrão em economias avançadas, como nos Estados Unidos e em toda Europa ocidental. Dessa forma, a nova regulação aproxima o Brasil a padrões internacionais.

Por que a marcação a mercado reduz risco de liquidez?

A “marcação a mercado”, devido a suas vantagens, pode atrair mais investidores e fomentar a liquidez no mercado, uma vez que quanto mais robusto for o mercado secundário de renda fixa, mais facilmente o investidor conseguirá se desfazer se seus títulos. Além disso, com o aumento da circulação, existe uma tendência maior de atração de empresas e instituições a fim de captarem recursos no mercado primário de renda fixa.

Para facilitar o entendimento, podemos comparar com o segmento de automóveis: se um determinado modelo de carro não possuir um mercado de usados robusto, quem comprou um novo e quiser vendê-lo não conseguirá fazer isso com facilidade – possivelmente terá que oferecer um desconto. A situação é diferente para quem compra um veículo novo já sabendo que há um grande mercado de interessados por aquele modelo.

Como mencionado, a marcação a mercado leva transparência e segurança ao investidor ao longo do período de investimento. Com mais informações, o investidor consegue, se assim desejar, acompanhar as condições de mercado e se desfazer do seu ativo de maneira consciente em relação ao seu ágio ou deságio.

Quer saber mais sobre os riscos de investir na renda fixa? Acesso o nosso conteúdo completo aqui.

Fontes

Anbima – Regras e Procedimentos para Apuração de Valores de Referência nº 09

Tesouro Direto

Veja Mais

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)