Com o objetivo de mantê-lo informado sobre o desempenho da indústria de fundos, mensalmente, publicaremos um resumo da performance das diferentes classes de ativos locais e globais. Além de mostrarmos os principais índices que mais impactam determinados tipos de fundos, também sinalizamos dentro do nosso próprio peer, ou conjunto de fundos, qual a rentabilidade do fundo com a melhor performance (Top 1), qual teve a pior performance (Bottom 1), a mediana dos retornos dos fundos do grupo no mês, no ano, em 12 meses e em 36 meses anualizada e não acumulada, além dos retornos nos anos anteriores de 2021, 2020, 2019 e 2018.

Neste relatório traremos além do consolidado da indústria local, que também inclui veículos não previdenciários traremos os principais destaques positivos e negativos dos fundos de previdência.

Fundos de Renda Fixa Brasil

O desempenho dos fundos de Renda Fixa no mês de dezembro, seguiu em linha com o movimento positivo tanto em relação a captação, quanto retornos apresentados ao longo de 2022. No cenário local, destaque para os fundos classificados como “high yield”, a amostra com 80 fundos apresentou uma mediana de retorno de 1,35% (ou 119,94% do CDI). Enquanto a amostra com 113 fundos classificados como “high grade” obtiveram um retorno mediano de 1,21% (108,07% do CDI).

Em relação ao mercado de crédito, o movimento de emissões foi maior na primeira quinzena do mês, fortalecendo o fluxo vendedor. Por outro lado, ao longo da 2° quinzena de dezembro, o maior movimento de captação dos fundos de crédito aumentou a demanda por ativos no mercado secundário. Além disso, os spreads de crédito representados pelo Idex-CDI, apresentaram uma leve abertura para o mês de dezembro, fechando em CDI+1,86%. Apesar do aumento marginal no mês, ao longo do ano foi observado um movimento de lateralização dos spreads de crédito no geral oscilando entre 170-180 bps.

Na visão de parte dos gestores, o nível de carrego atual segue atrativo, sem perspectivas para mudanças substanciais nos spreads de crédito no curto prazo. Em relação ao ritmo de captação, com os juros em patamares elevados, gestores acreditam que o ritmo deve continuar saudável com maior procura pela estabilidade e maiores retornos por parte dos investidores.

Como destaque positivo para a classe de Renda Fixa do tipo high yield dentro dos fundos previdenciários, o fundo Compass XP Seg Prev obteve uma variação de 1,82%. (equivalente a 162% CDI), No período, as principais fontes de retorno foram Aura Minerals, Desktop, JSL, CSN, Vamos, Agasus e Armac. Grosso modo, essas posições apresentaram maior resiliência em meio à volatilidade mais acentuada e beneficiaram o portfólio também através do carrego elevado. A posição em bonds foi vencedora e contribuiu fortemente para o desempenho mensal.

Para os fundos de inflação, dezembro foi mais um mês de abertura nos spreads de crédito de algumas debentures incentivadas, além disso apesar do fechamento das NTN-Bs de prazos mais curtos, também foi observado um movimento de abertura dos títulos intermediários/longos. No ano, a menor demanda por esses ativos, somada ao IPCA mais fraco no segundo semestre do ano, fortaleceu o movimento de venda desses ativos, levando a uma correção nos preços.

Dessa forma, para os fundos classificados de Debentures Incentivadas atrelados ao IPCA, a variação no mês foi de 0,52%, enquanto os fundos hedgeados atrelados ao CDI apresentaram um retorno de 1,01%. Na visão dos gestores, a cautela segue em relação ao cenário, entretanto, o esperado é que com a volta de um retorno positivo para o IPCA e passado o movimento de marcação a mercado desses papeis, a demanda deve voltar a subir – favorecendo a classe.

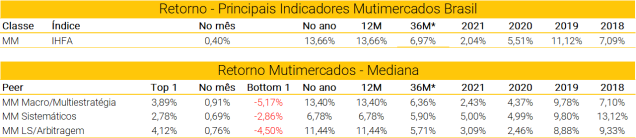

Fundos Multimercados Brasil

No mês de dezembro, a performance negativa e dispersão de retornos observadas no mês de novembro seguiu. O cenário negativo tanto local quanto internacional seguiu impactando negativamente à classe. O IHFA, que é o principal índice de fundos multimercados do Brasil, apresentou uma variação de 0,40% nesse mês de dezembro, contra um CDI de 1,12%

Em relação à performance por estratégia os fundos classificados como Macro/Multiestrategia apresentaram uma variação de 0,70%, se destacando perante as demais estratégias em multimercados. Entretanto, a variação negativa se comparado ao CDI, é fruto de perdas na Bolsa local e offshore, juros locais e posições em moedas tanto offshore como local e ganho em juros offshore. No ano, os fundos Macro/Multiestrategia apresentaram uma variação de 11,71% se destacando positivamente entre os ativos de risco no geral.

Já para os fundos multimercados do tipo Long & Short/Arbitragem, muito em linha com o movimento já observado em novembro, aversão a risco tanto local quanto teve um impacto negativo na classe, ainda assim fechando no positivo no mês de dezembro. Com uma variação mediana de 0,63%, os destaques setoriais negativos ficaram por conta dos Serviços Financeiros, Proteínas e Utilidade Pública, enquanto as maiores contribuições positivas vieram dos setores: Mineração, Varejo e Petróleo & Petroquímica.

Como destaque positivo para a classe de Multimercados do tipo Macro/Multiestrategia dentro dos fundos previdenciários, o fundo ASA Hedge Prev XP Seg FIC FIM obteve uma variação de 2,66%, No mês, todos os books apresentaram resultados positivos, mas destacaram-se o book de ações, por causa da posição vendida na bolsa americana, e o book de juros, que conseguiu monetizar parte da abertura das taxas de juros globais no período. Da ponta negativa, o fundo DNA Brave Prev XP Seg FIM apresentou uma variação de -3,76%, resultado da alocação em bolsa Brasil e Internacional.

Fundos de Ações Brasil

Da parte dos fundos de ações, em meio a aversão a risco no mercado local e global, os gestores de ações tanto Long Biased, quanto long only tiveram uma mediana de performance negativa para o mês. Os fundos de ações Long Biased apresentaram uma queda de -2,30%, apesar disso, no ano a performance é positiva de 2,93%. Enquanto os fundos de ações classificados como long only tiveram uma performance de -2,92% em dezembro, no ano apresentaram um retorno negativo de 1,97%.

No Ibovespa, apesar de um mês de queda expressiva (-2,45%), o saldo do ano foi positivo com retorno de 4,69% para o principal índice de ações brasileiro. Nos fundos long only, as principais contribuições negativas vieram dos setores de Energia, Indústria, Agricultura e Mineração. Da ponta negativa, os principais detratores de resultado foram os setores de Consumo Básico, Construção Civil, Propriedades e Saúde. Dos 284 fundos que fazemos acompanhamento, apenas 12 obtiveram retornos positivos no mês.

Dentro dos veículos previdenciários com investimentos em ações Brasil, destaque para o fundo Athena Icatu 70 FIM Prev que apresentou uma variação de 0,13%, apesar de estar abaixo do CDI, no mês, o fundo demonstrou resiliência no relativo ao Ibovespa. As contribuições positivas vieram do setor de Óleo e Gás. Do lado negativo, posições em Eletrobrás pesou no portfólio, muito em linha com os riscos macro políticos.

Em relação ao destaque negativo para a classe, o fundo Equitas XP Seg Prev apresentou uma variação de -7,36%, acumulando -25% no ano. A exposição aos setores de Varejo e Saúde foram recorrentes nos últimos 36 meses, vale pontuar que esses foram setores que sofreram com as incertezas macroeconômicas recentes. O setor de transporte também estava com uma posição relevante na carteira do fundo no final de 2019, e foi sendo reduzida até ser zerada em junho de 2022. Ao analisar a atribuição de performance setorial ao longo da existência da estratégia, é possível ver que os setores de Consumo, Seguros, Transporte e Real Estate deram bons resultados até 2019, o que não seguiu nos anos seguintes. Sendo esses os maiores detratores de rentabilidade.

Já para os fundos Long Biased, exposições a empresas domésticas, principalmente de Varejo, Utilidades públicas, software e infraestrutura impactaram negativamente a classe. Da ponta positiva, a contribuição veio dos setores de: Óleo e gás, incorporadoras e bancos.

Em relação as perspectivas para 2023 dentro da Renda Variável Brasil, gestores seguem pontuando cautela tanto para o cenário global quanto local. A dinâmica potencialmente recessiva ainda não é vista como precificada nos múltiplos da bolsa americana. No cenário local, as incertezas em relação ao rumo da política econômica elevam o prêmio de risco exigido por parte dos investidores.

Dessa forma, vemos que não é um cenário trivial para a alocação em renda variável neste contexto, mas acreditamos que a gestão ativa e foco no longo prazo, são fatores primordiais para atravessar o cenário atual. No geral, gestores pontuam exposição liquida reduzida e foco em empresas de qualidade no momento.