1. Temporada de resultados global: Lucro do S&P 500 indica crescimento de +5,9% – 92% das empresas do S&P 500 já reportaram resultados

2. Banco Central Europeu: Em rota para cortar juros em junho – Semana contou com decisões de juros na Suécia e Reino Unido

3. Utilidades Públicas e Energia: De que se alimentam os chips? – Power up America!

4. Streaming: Próximo Episódio em 3… 2… 1… – Mudanças no setor podem possibilitar a volta da oferta de pacotes de conteúdo de diferentes empresas

5. Berkshire Hathaway: Cash is King – Holding de Buffet acumula nível recorde de caixa

1. Temporada de resultados global: Lucro do S&P 500 indica crescimento de +5,9%

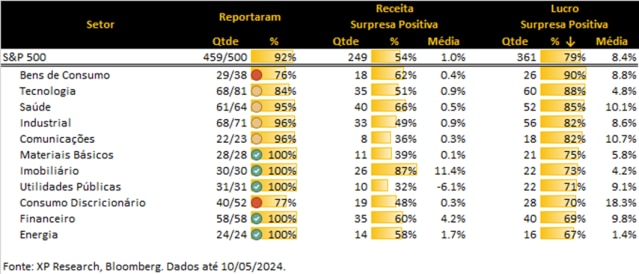

Com 92% das empresas do S&P 500 já tendo reportado, a temporada caminha para seu desfecho enquanto aguardamos os resultados das grandes empresas de varejo e de tecnologia, em especial a Nvidia que reporta no dia 22/05.

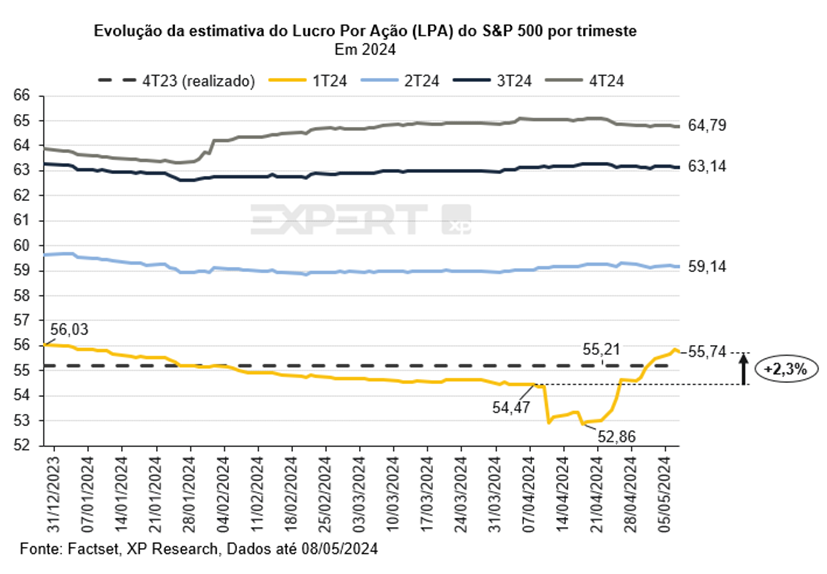

Durante a semana, conforme os números realizados substituem os estimados, houve mais uma reprecificação positiva do lucro por ação estimado do S&P 500 no 1º trimestre de 2024. A projeção agora está em US$ 55,74 e está confortavelmente 2,4% acima das expectativas de US$ 54,74 do início da temporada, quando divulgamos a nossa prévia. Esse número faria o crescimento do LPA do índice subir 5,9% no comparativo anual, acima dos 3,5% que o mercado esperava e acima dos 4,7% da temporada anterior, porém, com uma magnitude de surpresa menor que na temporada anterior (2,4 pontos percentuais ante 3,2pp no 4º trimestre de 2023).

Setorialmente, 5 setores já têm 100% de completude (Energia, Financeiro, Utilidades Públicas, Imobiliário e Materiais Básicos), enquanto 2 têm menos de 80% de empresas reportadas e devem dominar a agenda nos próximos dias (Bens de Consumo e Consumo Discricionário).

Dentre os principais resultados divulgados na semana, destacamos Disney, que caiu 9,5% no dia da divulgação, Airbnb (-6,9%), ARM (-2,3%), UBS (+7,0%) e Warner Bros. Discovery (+3,0%), que faz parte da nossa lista Top 10 Ações Internacionais e comentamos mais a respeito no tema #4.

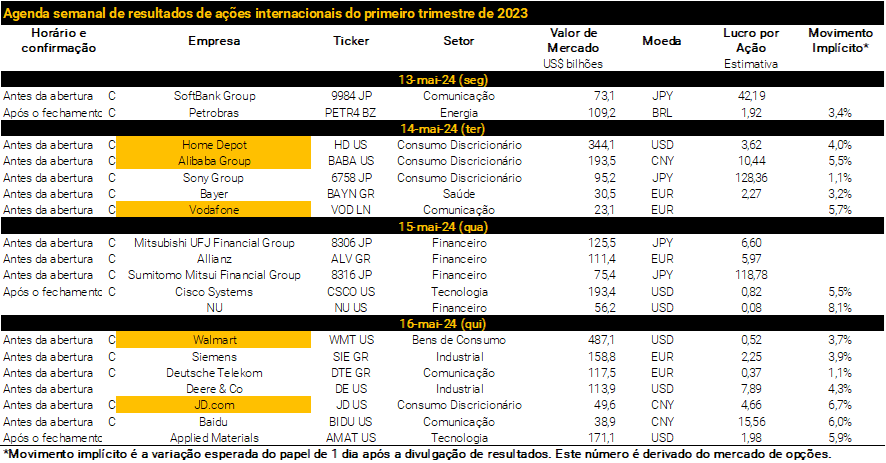

Agenda de resultados da próxima semana

2. Banco Central Europeu: Em rota para cortar juros em junho

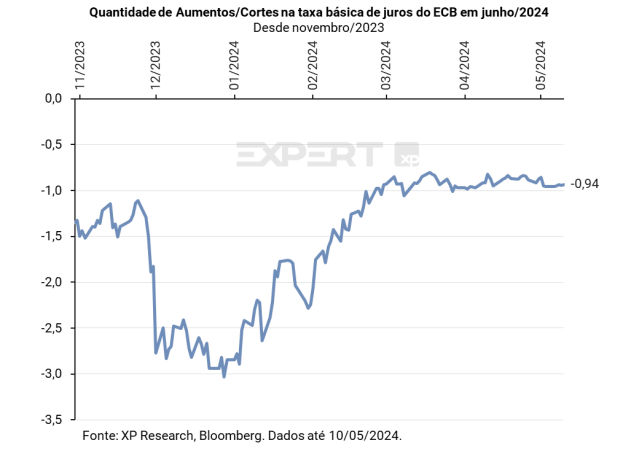

Na Europa, aumenta a expectativa do mercado que o Banco Central Europeu (ECB) inicie o início do ciclo de corte de juros no encontro de 6 de junho. Isto ocorre à medida que a inflação de serviços converge para a meta e a atividade econômica permanece enfraquecida como consequência das taxas elevadas. Além disso, pressões sobre as cadeias de suprimentos devido a questões geopolíticas ajudaram a desacelerar a atividade industrial na Europa.

Dados de preços ao produtor permaneceram em linha com o esperado, registrando uma deflação de -0,4% em março, impulsionada pela queda nos preços de energia (-1,8%). Ainda nessa semana, uma série de pronunciamentos de dirigentes do ECB foram na direção de sinalizar que o momento de iniciar o ciclo de cortes de aproxima, consideravelmente antes do Federal Reserve, que ao final do ano passado esperava-se que fosse iniciar o ciclo de flexibilização monetária antes da Europa.

Provavelmente o mais importante dos pronunciamentos foi de Luis de Guindos, vice-presidente do Banco Central Europeu, que reforçou a sinalização de um corte, mas declarou que a autoridade monetária não se compromete com nenhum caminho além de junho, e que o crescimento econômico da região vem ganhando momentum. Por fim, de Guindos declarou que o ECB não é dependente do Federal Reserve (“we are not Fed dependent”), chamando atenção para a trajetória distinta da economia da Zona do Euro.

Nessa semana, os bancos centrais da Suécia e do Reino Unido se reuniram. O Banco Central da Suécia foi o segundo a cortar juros na Europa, após a Suíça ter surpreendido o mercado e iniciado seu ciclo de flexibilização monetária em abril. O Banco da Inglaterra manteve a taxa de juros estável, mas sinalizou um corte já na próxima reunião.

3. Utilidades Públicas e Energia: De que se alimentam os chips?

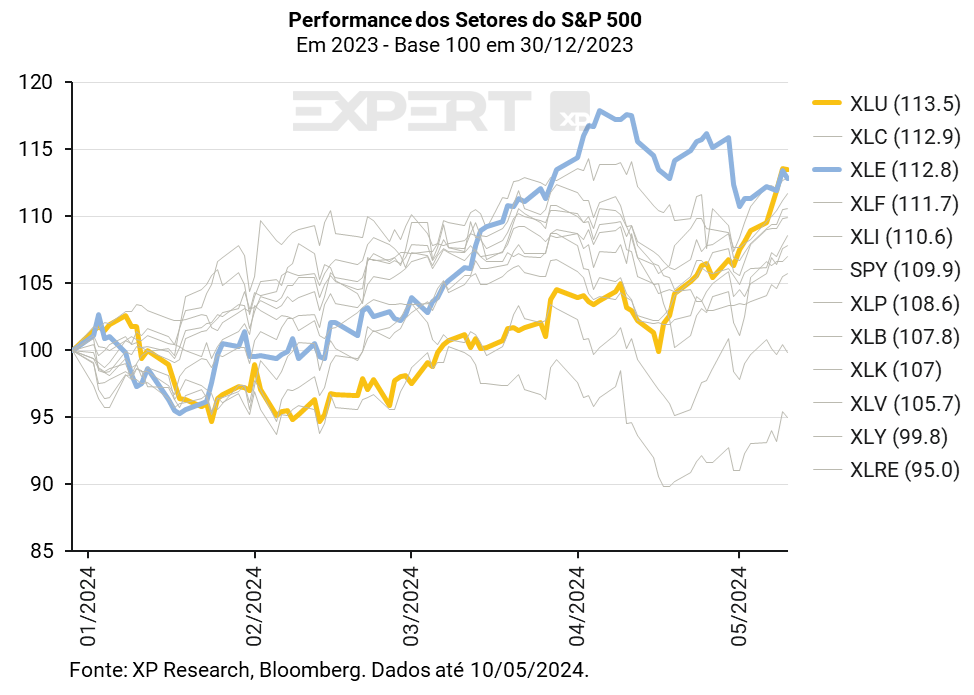

2024 tem sido um ano bastante positivo para os setores de Utilidades Públicas e Energia, que se destacam liderando ganhos anuais no índice S&P 500, acumulando alta de 13,5% e 12,8% respectivamente.

Apesar de taxas mais elevadas impactarem empresas mais alavancadas, como é característico do setor de utilidades públicas, o forte crescimento da demanda por energia elétrica tem impulsionado o setor devido ao aumento da frota de veículos elétricos e uso de energia por datacenters ligados ao desenvolvimento de inteligência artificial.

Ainda que exista um longo caminho para que as empresas de software ampliem a escala de suas soluções em inteligência artificial e que outros setores da economia comecem a adotar inteligência artificial em novas atividades, as empresas que atuam na cadeia de energia colherão benefícios da tendência já no curto prazo. O desenvolvimento de novos modelos de AI demanda chips (que levou à primeira onda de alta da bolsa americana a ser puxada por empresas como Nvidia) e um gasto robusto de energia para datacenters.

Resultados de empresas do setor de Utilidades Públicas nos Estados Unidos, como Duke Energy e NextEra destacaram o aumento de demanda como drivers importantes para crescimento de receita após anos de estabilidade.

Petroleiras também vêem a tendência recente como um potencial de crescimento para si, o que têm contribuído para impulsionar o setor de Energia mesmo com uma queda recente nos preços do petróleo, desde o pico em abril. Nessa semana, o CEO da Chevron declarou que a demanda por gás natural irá exceder as expectativas considerando a rapidez do aumento de demanda de eletricidade pelos data centers, que exigiria aumento de capacidade maior que a infraestrutura existente de geração de energia por fontes renováveis (inclusive energia nuclear) é capaz de acompanhar.

4. Streaming: Próximo Episódio em 3… 2… 1…

O setor de mídia e entretenimento bem passando por profundas transformações nos últimos anos. Quando a Netflix fez sua transição de serviço de aluguel de DVDs para virar uma gigante do streaming, transmitindo conteúdo diretamente pra os consumidores, ela revolucionou a indústria e obrigou os concorrentes a seguir o seu exemplo ao mesmo tempo que cada vez mais domicílios “cortavam a corda”, em referência ao cancelamento dos serviços tradicionais de TV a cabo.

Atualmente, o mercado de streaming nos EUA é extremamente competitivo com uma oferta grande de plataformas de conteúdo. A Netflix segue sendo uma potência, com mais de 80 milhões de usuários no país, mas outros serviços vêm crescendo. Alguns exemplos são: AppleTV (da Apple), Prime Video (da Amazon), Paramount+ (da Paramount), HBO MAX (do Warner Bros Discovery), Disney+ (da Disney), Peacock (da Comcast), Hulu (da Disney e Comcast) entre outros.

Essa grande oferta de conteúdo descentralizado se contrapõe à antiga fórmula dos bundles (pacotes) que eram o padrão da indústria da TV a cabo, cujo principal disseminador foi John Malone (o Cable Cowboy), hoje no board da Warner Bros Discovery (WBD). Essa descentralização, juntamente ao aumento de preços dos serviços nos últimos meses, cria um dilema para os usuários que, para suprir toda a necessidade de conteúdo para si ou para a família, acaba gastando tanto ou mais que no antigo pacote da TV a cabo.

Com isso em mente, e talvez influenciada por seu cowboy-conselheiro John Malone, a WBD tem anunciado parcerias estratégicas em seus serviços. Em fevereiro, lançou uma joint venture com a Disney e a Fox para criar uma plataforma inovadora e abrangente de esportes ao vivo. E, nesta semana, anunciaram que começarão a oferecer um streaming bundle, no qual ofertará o Max, seu principal produto de streaming (que contempla HBO, Discovery, CNN, Cartoon Network e outros) em conjunto com o Disney+ e Hulu.

Um outro movimento relevante para a indústria de mídia e entretenimento é a possível (provável!) venda da Paramount Global, conglomerado de mídia dono da produtora Paramount Pictures e de marcas como CBS, MTV, Nickelodeon entre outras, que opera o serviço de streaming Paramount+. Após entrar em conversas exclusivas com a Skydance Media (produtora com a qual a Paramount se associou para produzir sucessos de bilheteria como Missão Impossível e Top Gun: Maverick), outro comprador mostrou interesse pela empresa: o fundo de Private Equity Apollo Global em parceria com a Sony. Outras empresas do setor podem, também, se interessar pela Paramount, dada sua vasta biblioteca de conteúdo e o recente movimento em direção ao “rebundle”.

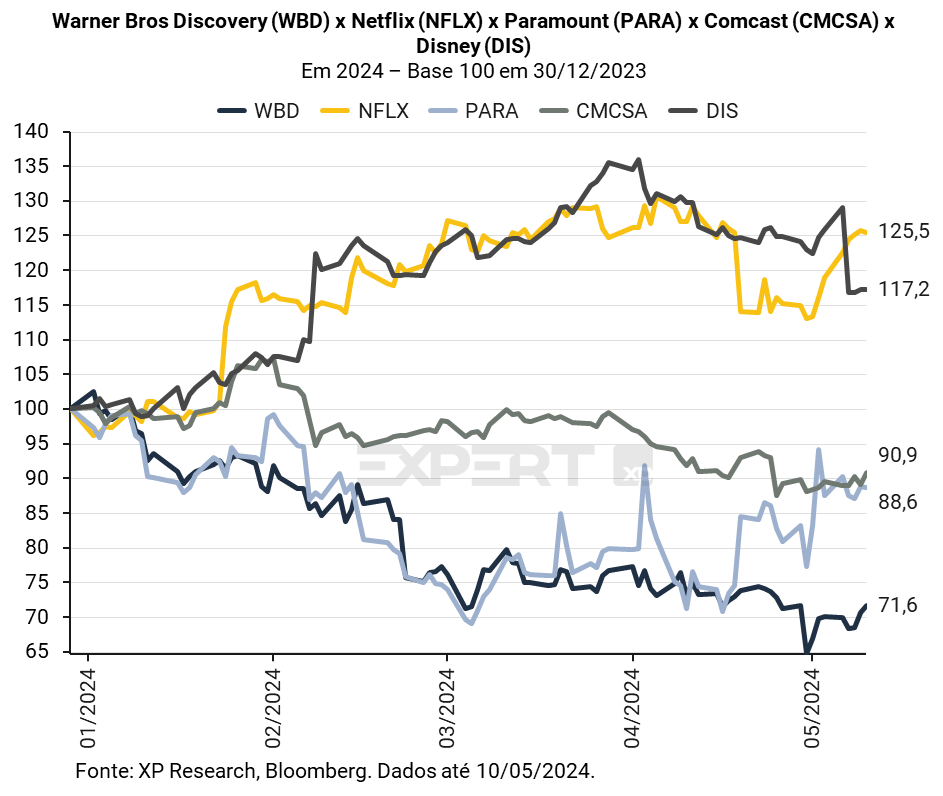

Na indústria do entretenimento, o que não falta são emoções e reviravoltas. Seguimos acompanhando as empresas, comentando os resultados (Netflix, Comcast, Paramount, Warner Bros Discovery) e temos a WBD como nossa favorita e representante na nossa lista Top 10 Ações Internacionais.

5. Berkshire Hathaway: Cash is King

No sábado, dia 4 de maio de 2024, ocorreu o evento anual da Berkshire Hathaway, na qual Warren Buffett comentou sobre os resultados da empresa no 1º trimestre de 2024, respondeu perguntas da plateia e deu suas opiniões sobre os mais variados assuntos na cidade de Omaha, Nebraska. Esta foi a primeira conferência após a morte de seu amigo e parceiro Charlie Munger, que faleceu em novembro de 2023 aos 99 anos. Em sua cadeira, estava Greg Abel, que ficará responsável pelas decisões de alocação de capital daqui em diante.

A empresa reportou bons resultados, impulsionados por uma surpresa de lucros das companhias em que possui participação no primeiro trimestre do ano, resultado de resiliência no consumo americano e de surpresas positivas em seus negócios de seguros, especialmente automotivo. Do lado negativo, a PacifiCorp, uma empresa de energia elétrica, sofreu perdas com incêndios florestais e a companhia ferroviária BNSF reportou um declínio no lucro, resultado de uma piora no mix de negócios.

Pelo segundo trimestre consecutivo, Buffett reduziu a participação em sua maior posição, a Apple. Após vender 10 milhões de ações no 4º tri de 2023, a Berkshire vendeu cerca de 115 milhões de ações ao longo do 1º tri de 2024. O valor estimado da movimentação chega aos US$ 20 bilhões. De acordo com os documentos divulgados pela empresa, a holding ainda possui 790 milhões de ações da empresa comandada por Tim Cook (que estava no evento de sábado).

Buffett indicou que as vendas são relacionadas a questões tributárias e afirmou que é “extremamente provável” que a Apple continue sendo a maior posição do portfólio, porém, mostrou preocupação com aumentos de impostos nos EUA devido à sua situação fiscal.

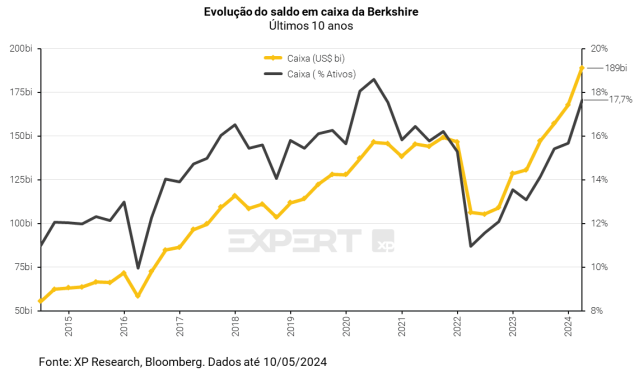

Com as vendas, a posição de caixa da Berkshire atingiu níveis recorde, aos US$ 189 bilhões, representando 17,7% dos ativos totais. Buffett reforçou a dificuldade de alocar recursos em investimentos rentáveis, em especial quando comparados às altas taxas de juros dos títulos do tesouro dos EUA, em especial nos vértices mais curtos.

Mais detalhes sobre o evento em Omaha, confiram a live do Infomoney.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)