1. Temporada de resultados: Amazon leva Consumo Discricionário à liderança em lucro por ação – Setor apresenta surpresa no LPA com magnitude de +16,2%

2. Economia Americana: Mercado de trabalho acende alerta vermelho – Dados do payroll são fortemente revisados para baixo e PIB surpreende positivamente

3. Figma: Ações disparam 250% no dia do IPO – Em estreia impressionante, demanda supera mais de 40x o volume ofertado

4. Setor de Saúde: Resultados reforçam nossa visão negativa – Guidances conservadores, revisões baixistas e incertezas regulatórias

5. Big Techs: Quanto maior o capex, melhor? – Microsoft, Meta, Amazon e Apple surpreendem positivamente em seus resultados trimestrais

1. Temporada de resultados: Amazon leva Consumo Discricionário à liderança em lucro por ação

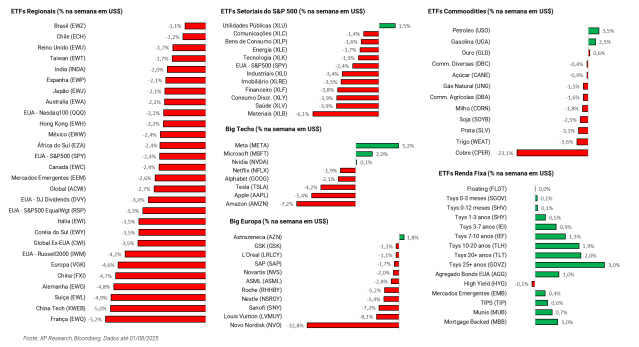

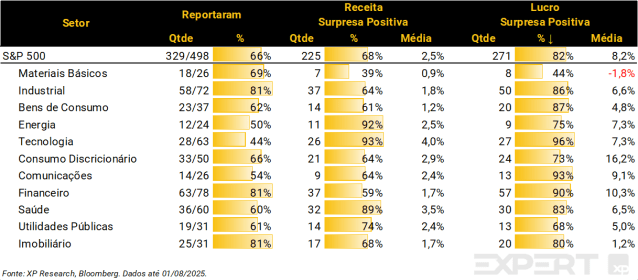

- Universo: S&P 500

- Progresso: 66% (329 empresas)

- Receita: 68% de surpresas positivas com média de +2,5% (semana anterior: 68%/2,4%)

- Lucros: 82% de surpresas positivas com média de +8,2% (semana anterior: 84%/6,9%)

Em semana em que 40% do S&P 500 em capitalização de mercado reportou seus resultados, destacamos o setor de Consumo Discricionário:

A Amazon, que representa cerca de 25% do setor, divulgou seus resultados nesta semana, apresentando um lucro por ação (LPA) +26,1% acima das estimativas do mercado. Essa surpresa positiva teve um impacto significativo na magnitude das surpresas do setor como um todo. Apesar da surpresa negativa de +5,5% da Tesla, que responde por quase 16%, Consumo Discricionário foi o setor do S&P 500 com a maior magnitude de surpresa positiva, registrando +16,2%, seguido pelo Setor Financeiro, com +10,3%.

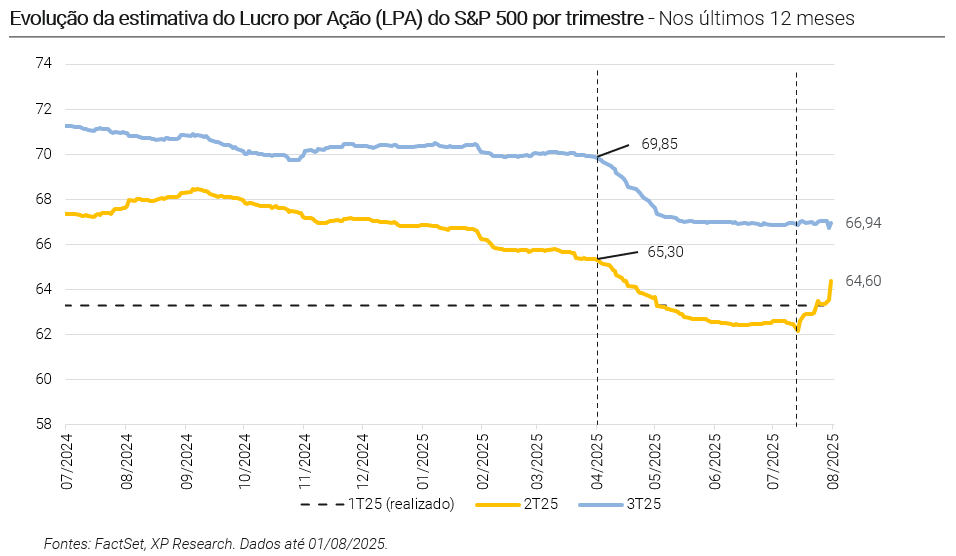

2T25: US$ 64,60 – Crescimento de 8,5%; +3,7pp desde a publicação da nossa Prévia da temporada de resultados do 2T25 nos EUA: Desafiando o ceticismo

3T25: US$ 66,94 – Crescimento de +8,0%; +0,2pp desde a publicação da nossa Prévia da temporada de resultados do 2T25 nos EUA: Desafiando o ceticismo

2. Economia Americana: Mercado de trabalho acende alerta vermelho

A semana foi carregada de divulgação de dados da economia americana e anúncios de tarifas, que marcam ponto de inflexão nos mercados, que passam a dar mais peso à narrativa macroeconômica que às divulgações de resultados das companhias. Os dados econômicos dos EUA já revelam impactos da política comercial de Trump, enquanto o Federal Reserve mantém postura cautelosa.

Dados preliminares de PIB do segundo trimestre informaram que a economia dos EUA cresceu a uma taxa anualizada de 3% no segundo trimestre de 2025, recuperando-se de uma contração de -0,5%. O dado superou as expectativas de 2,9%, e a surpresa pode ser parcialmente atribuída à queda nas importações, que haviam disparado no primeiro trimestre devido à formação de estoque pelas empresas em antecipação aos anúncios de tarifas.

Na quarta-feira (30 de julho), o comitê de política monetária do Fed decidiu manter as taxas de juros estáveis no intervalo entre 4,25%-4,5%, diante da falta de clareza do impacto das recentes mudanças de rumo da política econômica sobre a atividade e a inflação. Dois membros do comitê votaram por reduzir juros, citando a queda no risco inflacionário. No entanto, dados que saíram nos dias que seguiram a reunião do comitê trouxeram novos e importantes elementos para o debate econômico.

Os dados do deflator PCE referentes a junho e divulgados na quinta-feira (31 de julho) mostraram uma clara tendência de alta nos preços, com destaque para o grupo de bens, claramente impulsionado por tarifas. O índice cheio acelerou de 2,4% em maio para 2,6% A/A em junho, enquanto o núcleo acelerou de 2,7% para 2,8% A/A.

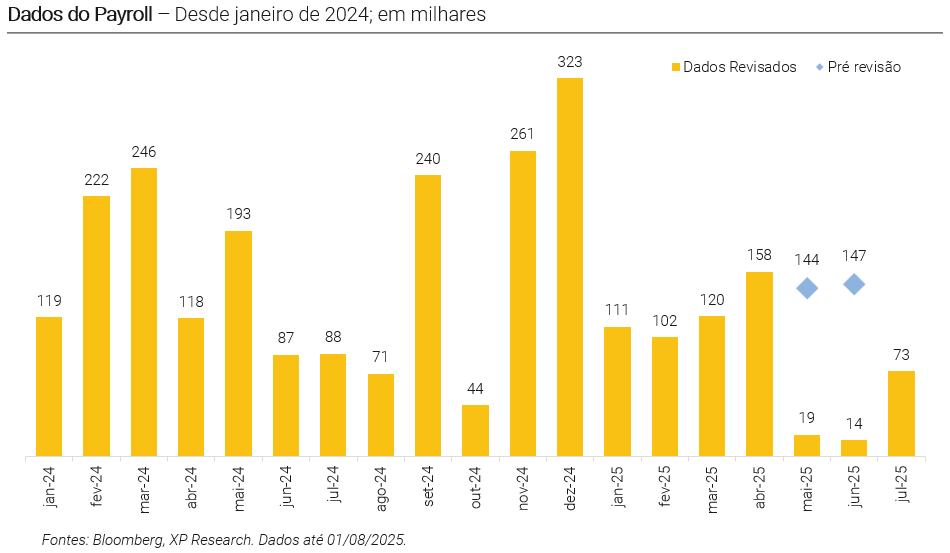

Já dados do mercado de trabalho pintaram quadro mais preocupante: o payroll divulgado na sexta-feira (1º de agosto) revelou uma forte desaceleração no crescimento do emprego nos últimos três meses, possivelmente devido à deterioração da confiança e planos de investimento por parte das empresas diante do aumento da incerteza. A economia americana criou 73 mil empregos em julho, significativamente abaixo das expectativas (106 mil), e os números de contratações de maio e junho foram revisados para baixo, de 144 mil para 19 mil e de 147 mil para 14 mil, respectivamente, ou 258 mil abaixo do inicialmente relatado para os dois meses. O enfraquecimento do mercado de trabalho pode aumentar a pressão sobre o Fed para considerar uma quantidade maior de cortes nas taxas ainda em 2025.

Em 1º de agosto, encerrou-se mais um prazo limite de tarifas, e com isso tivemos novos anúncios pelo governo americano, que elevam a tarifa efetiva para cerca de 17,3% – maior nível desde 1934, de acordo com estimativa do Budget Lab de Yale, e um aumento drástico em relação à alíquota de 2,3% em 2024.

Os principais destaques foram a tarifa de 20% para Taiwan, exportador crucial de semicondutores; tarifa de 35% para o Canadá, aliado e importante parceiro comercial dos EUA, tarifa de 25% para a Índia e de 39% para a Suíça. A resposta global a essas tarifas tem sido mista, com potencial para novas negociações e ajustes em tarifas ao longo das próximas semanas e meses. Diante da deterioração dos dados econômicos no final da semana e tarifas mais elevadas que o esperado, o índice global apresentou queda de -2,7% na semana, e o S&P 500 recuou -2,4%.

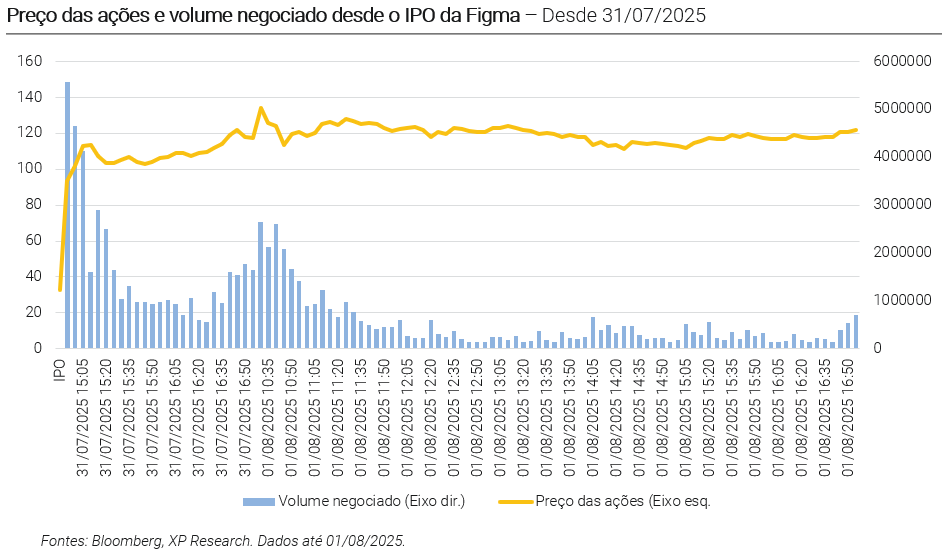

3. Figma: Ações disparam 250% no dia do IPO

O aguardado IPO da Figma finalmente saiu do papel. A companhia, que detém um software de design, esteve prestes a ser comprada pela Adobe por US$ 20 bilhões em 2022, e viu sua estreia na bolsa superar todas as expectativas: os papeis foram precificados a US$ 33 e dispararam 250% no primeiro dia de negociação, encerrando a sessão com um valuation próximo a US$ 68 bilhões. A operação de abertura de capital levantou US$ 1,2 bilhão, dos quais 2/3 do montante foram para acionistas existentes.

A oferta pública inicial da Figma marca uma virada no mercado de capitais. Após um período enfraquecido, as aberturas de capital ganharam boa tração no final do 2T25, com destaque para os IPOs da Circle e CoreWeave. A Figma foi o primeiro IPO relevante de uma empresa de software nos EUA desde fevereiro, com a SailPoint, e sua ótima estreia pode incentivar outras como Canva e Databricks a seguirem pelo mesmo caminho. A forte demanda – mais de 40 vezes o volume ofertado – reforça o apetite por empresas de tecnologia com crescimento acelerado a margens elevadas, mesmo em um ambiente ainda volátil para ativos de risco.

No geral, o mercado celebrou o IPO com entusiasmo. A negociação das ações chegou a ser interrompida durante o pregão após ultrapassar US$ 112, diante de forte pressão compradora. A reação foi impulsionada pela escassez de alternativas comparáveis no setor, pela performance robusta da companhia (crescimento de +46% na receita do 1T25 e margem bruta ajustada de 92%) e pelo histórico de governança após o cancelamento da fusão com a Adobe. Para o ecossistema de venture capital, que enfrentava um grande período de liquidez enfraquecida, o IPO da Figma indica um futuro animador.

Por fim, o cenário reforça nossa leitura para o setor financeiro, que segue sendo nossa Top Pick entre os setores do S&P 500. No 2T25 os resultados dos bancos americanos tiveram impulso da retomada da atividade dos mercados de capital, com aumento da receita de M&As e IPOs, dinâmica que tende a continuar e seguir impulsionando o setor, em ambiente de desregulação.

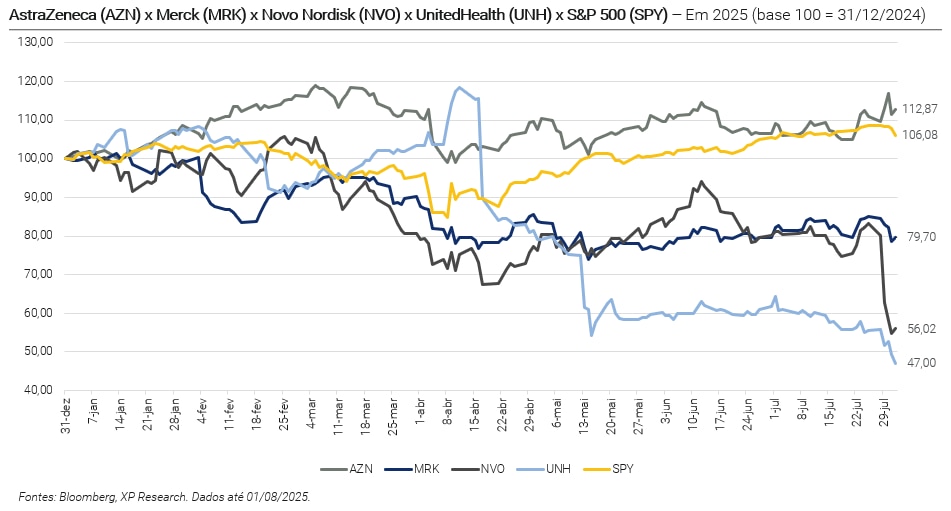

4. Setor de Saúde: Resultados reforçam nossa visão negativa

Diante de resultados decepcionantes do 2T25, o setor de saúde segue como o que menos gostamos. Além de enfrentar pressão política para conter os preços de medicamentos e queda nos repasses federais, as operadoras lidam com custos médicos persistentemente altos devido à falta de mão de obra e demanda crescente por conta da pressão demográfica. Os resultados do trimestre reforçaram esse cenário desafiador, marcado por guidances conservadores, revisões baixistas e maior incerteza regulatória – que tem afetado especialmente farmacêuticas e planos de saúde.

A principal surpresa negativa veio da dinamarquesa Novo Nordisk, que perdeu quase 1/3 do seu valor de mercado após apresentar corte de guidance para 2025 diante do aumento da competição, anunciar substituição do CEO e notícia de adiamento de decisão da FDA (Food and Drug Administration, regulador americano) sobre o uso de semaglutida para tratamento renal.

As farmacêuticas Merck e AstraZeneca, ambas componentes das Carteiras Globais XP, também divulgaram resultados nessa semana. A Merck entregou resultados robustos, com quase US$ 8 bilhões em vendas do medicamento Keytruda (utilizado para o tratamento de câncer) e bom controle de custos, enquanto a britânica AstraZeneca superou estimativas do mercado com forte desempenho em oncologia. Destacamos que mantemos uma posição underweight no setor – ou seja, peso de ações de saúde nas carteiras é inferior à exposição total do setor ao benchmark – justamente por entendermos que os riscos estruturais ainda superam os catalizadores positivos.

A maior seguradora de saúde dos EUA, a United Health, cortou seu guidance de lucro para 2025, citando custos médicos elevados e uma investigação federal sobre fraude no Medicare. Ainda nessa semana, a companhia anunciou novo CFO, seguindo outras mudanças de comando nos meses recentes. Combinadas, essas notícias ajudam a explicar o motivo de seguirmos cautelosos com o setor que enfrenta pressões de margens, regulação e volatilidade.

5. Big Techs: Quanto maior o capex, melhor?

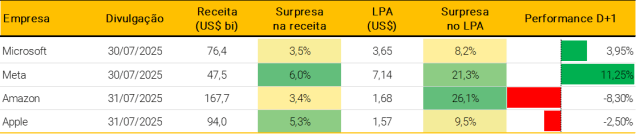

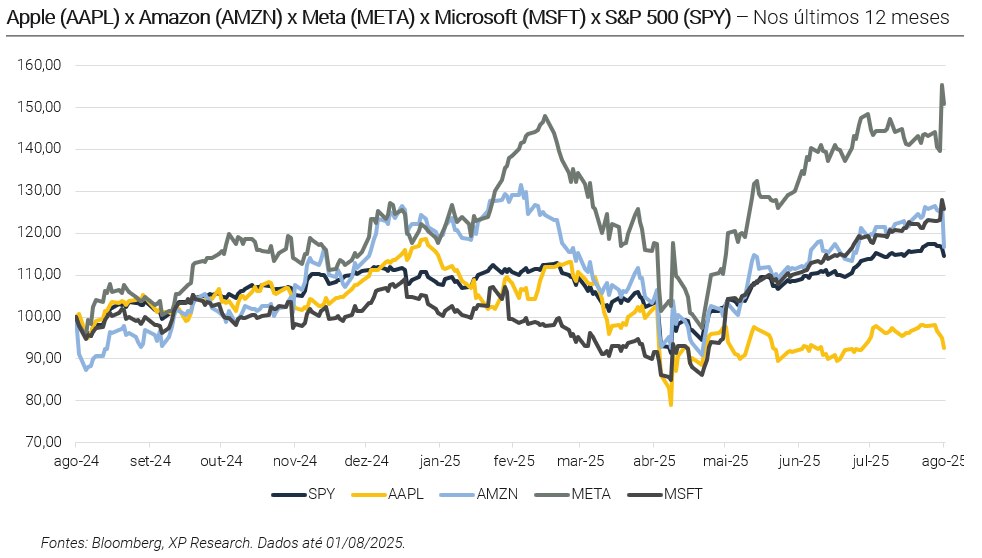

Embora já fosse quase consensual, os resultados das Big Techs durante a semana deixaram ainda mais clara a mensagem de que a inteligência artificial continua sendo o principal vetor de crescimento do setor. Microsoft, Meta, Amazon e Apple reportaram resultados sólidos, todos com surpresas positivas de receita e lucro, mas o sentimento do mercado oscilou conforme a entrega e guidances de cada uma.

A sensação geral é de que as grandes empresas de tecnologia estão colhendo frutos importantes dos investimentos em AI, que seguem impulsionando o crescimento, mas dados os prêmios no valuation, os investidores estão cada vez mais exigentes. O capex segue como principal determinante da reação dos mercados, uma vez que o ceticismo com os retornos está cada vez maior.

Começando pela Microsoft, nossa Top Pick entre as Big Techs e um dos nomes que compõem a carteira Top Ações Globais XP, o trimestre novamente foi de surpresas positivas: a receita subiu +18% A/A, com destaque absoluto para o crescimento de +39% da Azure e +25% na Microsoft Cloud. A empresa anunciou o maior investimento em AI até agora, com capex de US$ 30 bilhões no próximo trimestre – reforçando sua liderança no setor. As ações da companhia subiram +2,0% durante a semana.

Para Meta, o destaque foi o lucro por ação de US$ 7,14 (+38% A/A), mais de 20% acima do esperado. A performance do trimestre foi ancorada na forte retomada da receita com anúncios (+21% A/A), impulsionada por sistemas de recomendação e geração de conteúdo baseados em AI. A companhia reforçou sua ambição ao aumentar a faixa inferior de seu guidance de capex para 2025. Além disso, com um bom controle de despesas ao longo do período, a companhia trouxe alívio para o investidor.

Já a Amazon entregou um bom resultado, com crescimento de receita de +13% A/A e +26% A/A no lucro por ação. O varejo voltou a surpreender positivamente, mas o foco do mercado estava na AWS — que cresceu +17%, mas viu margens apertarem e o lucro do segmento desacelerar. O guidance de margem operacional mais fraca para o próximo trimestre foi o que pesou no resultado e provocou queda nas ações (que caíram -7,2% na semana), dando a entender que a empresa não está se beneficiando de eficiências operacionais geradas pela utilização de AI.

Por fim, a Apple teve um trimestre forte, com receita recorde para o período, mas com leitura mista. O crescimento de vendas na China foi comemorado, mas é visto com certo ceticismo por parte do mercado, por ter sido impulsionado por descontos agressivos e antecipação de compras diante da possibilidade de tarifas mais elevadas. Além disso, a companhia não entregou nenhuma resposta concreta sobre AI, e vai ficando para trás em relação às rivais. Considerando seus múltiplos elevados, o silêncio acaba incomodando o mercado.

Em resumo, os resultados reforçam nossa visão: seguimos construtivos com a temática de inteligência artificial. Microsoft segue sendo nossa preferida, enquanto mantemos postura cautelosa em relação a Apple.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)