1. Economia americana: Atividade em risco e visibilidade comprometida – Governo federal americano entra em shutdown total

2. Setor de Saúde: Todos os caminhos levam à Wall Street – Pfizer anuncia acordo com governo americano, AstraZeneca fará listagem direta na NYSE

3. Montadoras: Tesla na pole, competidoras no retrovisor – Setor automotivo divulga vendas fortes no 3º trimestre de 2025

4. EA: It’s out of the game – Electronic Arts fechará seu capital através de maior LBO da história

5. Nike: Just doing it – Companhia surpreende positivamente em processo de turnaround

1. Economia americana: Atividade em risco e visibilidade comprometida

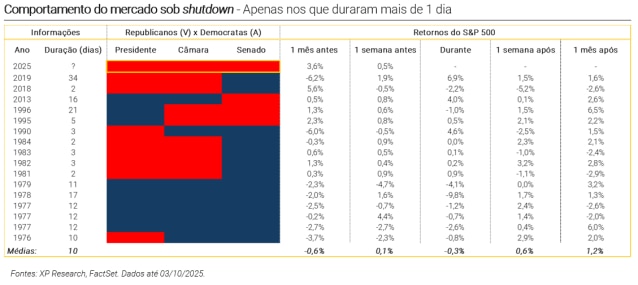

À meia-noite do dia 1º de outubro, os EUA entraram oficialmente em um shutdown total do governo federal, o primeiro desde 2013. O impasse aconteceu porque o Congresso não conseguiu aprovar o orçamento para o ano fiscal de 2026 dentro do prazo. O ponto central da disputa está nos gastos com saúde: os democratas pressionam pela extensão dos subsídios do Medicaid, que expiram no fim do ano após mudanças introduzidas pela One Big Beautiful Bill Act. Já o governo Trump e a maioria republicana, apesar de dominaram também a Câmara e o Senado, não conseguiram votos suficientes para aprovar um stopgap que prorrogaria temporariamente o prazo para a decisão. Como resultado, milhares de serviços públicos pararam, salários de servidores foram congelados e até dados oficiais deixaram de ser divulgados

Confira do relatório completo sobre o Shutdown de 2025:

Um dos efeitos imediatos desse shutdown é a interrupção na coleta e divulgação de estatísticas econômicas cruciais. Nesta semana, foram publicados relatórios como ADP, JOLTS e confiança do consumidor, mas o payroll, considerado o principal dado de emprego, essencial para guiar a política monetária do Fed, não saiu. A ausência desse dado complica a avaliação do mercado de trabalho em um momento de grande incerteza, além de afetar diretamente a visibilidade da autoridade monetária sobre a economia. A paralisação também atinge a coleta de informações usadas para medir o PIB, abrindo espaço para ruídos e distorções nas próximas leituras oficiais. Na prática, investidores passam a lidar com um “apagão estatístico” que pode atrasar decisões do Fed, além de riscos para a atividade diretamente associados à paralisação dos serviços e salários federais.

Com isso, a semana foi marcada por um fechamento da curva de juros, com queda de -6,9 bps e -6,6 bps nas taxas de 2 e 10 anos, respectivamente. O mercado espera 1,6 cortes de 25 bps na taxa dos Fed Funds em 2025 e 2,3 cortes em 2026, com uma probabilidade de 94,6% de um corte em outubro.

Confira todas as nossas perspectivas em nosso relatório mensal:

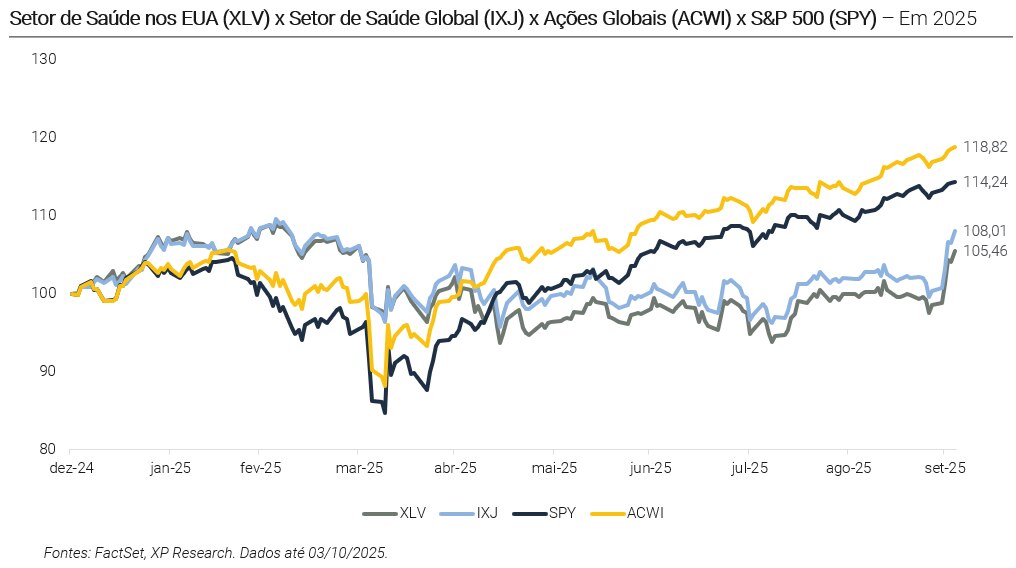

2. Setor de Saúde: Todos os caminhos levam à Wall Street

Durante a semana, o setor de saúde viveu dias de grandes movimentações, com AstraZeneca e Pfizer em destaque por decisões que, embora diferentes, apontam para a direção da centralidade do mercado norte-americano no futuro da indústria farmacêutica. No caso da AstraZeneca (Ticker: AZN), a decisão de ampliar sua listagem para a Bolsa de Nova York (NYSE), sem abandonar Londres ou Estocolmo, simboliza a busca por maior liquidez e visibilidade junto ao seu maior público investidor e mercado consumidor, já responsável por mais de 40% de sua receita.

Já a Pfizer (Ticker: PFE) deu um passo ainda mais significativo. Em acordo histórico com o governo Trump, a companhia se comprometeu a reduzir significativamente os preços de diversos medicamentos nos EUA, com descontos acima de 80% em alguns casos, em troca de previsibilidade regulatória e alívio de tarifas sobre seus produtos. O pacto inclui ainda investimentos bilionários em manufatura e P&D domésticos, evidência do apelo político do reshoring industrial. Para a Pfizer, o acordo ajuda a blindar seu modelo de negócios a pressões em seu maior mercado. Já para o governo, representa uma vitória de narrativa em torno do alívio ao consumidor e da reindustrialização americana.

A repercussão foi imediata. As ações do setor de saúde nos EUA e na Europa dispararam, com o índice europeu registrando sua maior alta diária desde 2008. Investidores interpretaram o acordo como a abertura de uma nova fase de negociações. Outras gigantes como GSK, Roche, Novartis e Novo Nordisk já estão em tratativas para seguir caminho semelhante, oferecendo cortes de preços em troca de condições comerciais mais favoráveis. O risco de tarifas punitivas, que pairava sobre o setor, deu lugar à expectativa de uma onda de compromissos graduais, com impacto mais brando que o temido.

A combinação entre pressão política nos EUA e a atratividade de seu mercado financeiro e consumidor está redesenhando as estratégias das grandes farmacêuticas globais. Seja pela busca de liquidez em Wall Street, como no caso da AstraZeneca, seja pela necessidade de acomodar políticas protecionistas, como mostrou a Pfizer, as companhias parecem convergir para um mesmo destino. O resultado é um setor que, embora global em atuação, vê cada vez mais seu eixo girar em torno dos Estados Unidos.

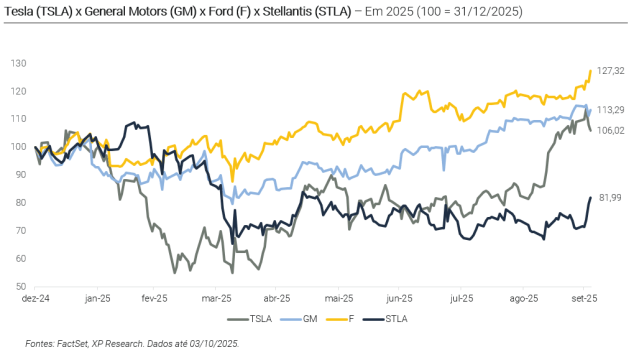

3. Montadoras: Tesla na pole, competidoras no retrovisor

A corrida do setor automotivo para impulsionar vendas de carros elétricos (EVs) antes do fim do crédito federal de US$ 7.500 que se encerra com a One Big Beautiful Bill Act turbinou os negócios no 3T35 e mudou o humor do mercado em relação às empresas. Segundo a Motor Intelligence, os EUA superaram 1 milhão de EVs vendidos no ano até setembro e cravaram um recorde trimestral de mais de 438 mil unidades, com 10,5% de participação no período. Entre as principais, Tesla (Ticker: TSLA) segue como líder, e a General Motors (Ticker: GM) vem ganhando terreno com o maior portfólio elétrico entre as montadoras americanas.

No centro da história está a Tesla. A companhia entregou quase 500 mil veículos no 3T25 –recorde histórico — após uma ofensiva de descontos, leasing e comunicação para capturar a demanda antes do fim do incentivo. Apesar do salto, as ações apresentaram queda durante a semana (-2,4%), e veio acompanhado de um aviso do próprio mercado: parte relevante foi demanda antecipada, e o ritmo pode desacelerar nos próximos meses. No ano, as vendas globais ainda caem cerca de 6% A/A, e a participação da Tesla nos EVs nos EUA, embora robusta, recuou para 43,1% até setembro (de 49% no fim do ano passado), à medida que rivais lançam novos modelos. Na Europa, os sinais seguem mistos: o Model Y revisado sustenta alguns países, mas a concorrência de europeias e chinesas segue pressionando e seu portfólio envelhece sem um novo modelo de massa. A leitura foi de um bom trimestre, mas a sustentabilidade desse resultado depende de modelos mais acessíveis.

Ainda nos EUA, GM e Ford (Ticker: F) também aceleraram. A GM registrou alta de aproximadamente 8% A/A nas vendas totais do trimestre, com 710 mil unidades e recorde de 66,5 mil EVs. O Equinox EV lidera entre não-Teslas, e a Cadillac emplacou três modelos entre os 10 elétricos de luxo mais vendidos. A Ford cresceu 8,2% no trimestre para 545,5 mil, com recorde de 30,6 mil EVs (+30% A/A). Ainda assim, o CEO Jim Farley afirmou que sem o crédito, a fatia de EVs pode cair para ~5% no curto prazo. Esse está sendo o motivo pelo qual montadoras têm aumentado programas de leasing e cortado preços.

Na Europa, Stellantis (Ticker: STLA) e Volvo Cars (Ticker: VLVLY) deram alívio aos temores de tarifas. A Stellantis registrou seu primeiro crescimento trimestral do ano nos EUA (+6% A/A), e as ações saltaram +16,3% na semana. A Volvo aumentou 3% A/A nas vendas americanas no 3T25 e planeja ampliar produção local para mitigar tarifas. O quadro final é menos sobre um “boom” linear e mais sobre um bom momento. Depois da corrida pelo crédito, vem o ajuste. Quem entregar preço, mix e escala no pós-incentivo vai ditar o ritmo da próxima volta.

4. EA: It’s out of the game

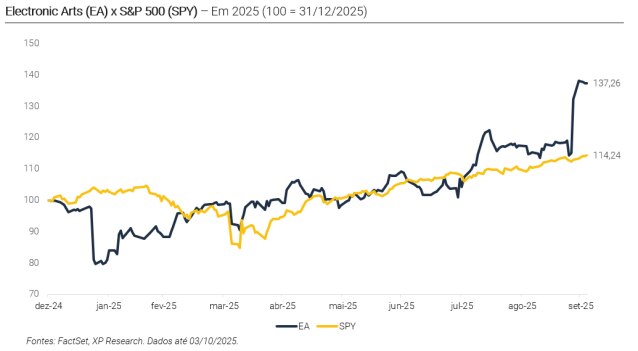

A Electronic Arts (EA), uma das gigantes dos videogames, está prestes a encerrar sua trajetória como companhia listada. Fundada em 1982 e dona de franquias icônicas como Battlefield, The Sims e Madden NFL, a empresa anunciou um acordo para ser adquirida por um consórcio formado pelo fundo soberano da Arábia Saudita (PIF), a gestora Silver Lake e a Affinity Partners, de Jared Kushner, em uma transação totalmente em dinheiro avaliada em US$ 55 bilhões. Trata-se do maior leveraged buyout (LBO) da história, superando marcas de Wall Street antes da crise financeira de 2008, e que pagará aos acionistas US$ 210 por ação, representando um prêmio de 25% em relação ao preço antes das especulações sobre a transação.

O negócio simboliza o apetite crescente da Arábia Saudita por entretenimento digital. O PIF, que já havia investido em empresas como Scopely, ESL e FACEIT por meio da Savvy Gaming, dá agora um passo sem precedentes rumo à consolidação do setor. O interesse estratégico vai além dos lucros, com o fundo buscando diversificar sua economia e se firmar como polo global de games e esportes. A presença de Silver Lake reforça o lado financeiro do acordo, enquanto Kushner, genro do presidente Donald Trump, projeta a Affinity como ator relevante no cenário de tecnologia e entretenimento.

Para a EA, a transação abre espaço para acelerar decisões que talvez fossem vistas como arriscadas enquanto companhia pública. Analistas apontam que a companhia tem um pipeline promissor, incluindo o aguardado Battlefield 6, e que sua robusta divisão de esportes segue como geradora de receita recorrente. Ainda assim, há quem considere a avaliação de US$ 55 bilhões conservadora, especialmente diante da expectativa de mais de US$ 10 bilhões de receitas anuais apenas nos EUA. Comparações com o múltiplo de empresas como Meta e Alphabet reforçam a sensação de que a venda ocorreu sob pressão, em um ambiente de “venda forçada” que limita o poder de barganha da companhia.

O anúncio repercutiu fortemente nos mercados: as ações da EA saltaram mais de 20% desde os rumores, e investidores já especulam sobre quem poderá ser o próximo alvo em um setor que vive de “escassez de ativos” e no qual nomes como Take-Two e Roblox aparecem nos radares. A transação, ainda sujeita à aprovação regulatória, deve ser concluída no primeiro trimestre do ano fiscal de 2027, mantendo Andrew Wilson como CEO. No fim, o take private da EA pode ser lembrado como o ponto de virada que reacendeu os megadeals no mercado privado, com a indústria global de games como protagonista.

5. Nike: Just doing it

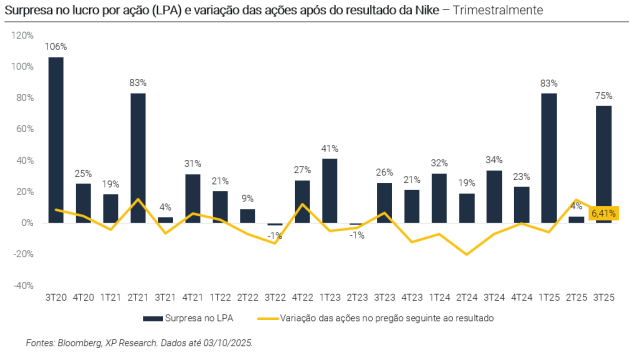

A Nike surpreendeu o mercado nesta semana ao entregar resultados acima do esperado, sinalizando que sua estratégia de turnaround começa a dar frutos. A empresa reportou crescimento de 1% A/A na receita do primeiro trimestre fiscal, alcançando US$ 11,7 bilhões, enquanto o mercado projetava queda. O lucro por ação de US$ 0,49 também superou, em muito, as estimativas de US$ 0,27. As ações reagiram bem, subindo mais de 3,8% na semana, em um momento em que a companhia tenta recuperar a relevância perdida nos últimos anos diante de erros de produto, excesso de estoques e perda de espaço para rivais.

À frente da estratégia está o novo CEO, Elliott Hill, que assumiu no ano passado e busca recolocar a Nike em sua essência: esporte e inovação. O foco está em reposicionar linhas como corrida e basquete, além de fortalecer parcerias de atacado após anos priorizando o canal direto ao consumidor. Esse movimento já trouxe alguns sinais positivos, como a alta de 7% nas vendas por atacado e crescimento de 4% na América do Norte. Ainda assim, Hill reconhece que a recuperação será gradual e que a empresa precisa alinhar geografias e segmentos distintos que caminham em ritmos diferentes.

O grande calcanhar de Aquiles segue sendo a China, onde as vendas caíram 9% no trimestre, sendo essa a quinta queda consecutiva. Concorrentes locais como Anta e Li-Ning têm conquistado consumidores, enquanto a Nike luta para reengajar o público jovem. A marca vem apostando em atletas globais como LeBron James e Ja Morant em ações promocionais na região, além de reforçar sua linha de performance. Mesmo assim, analistas destacam que o processo deve demorar, e a pressão tarifária imposta pelos EUA sobre países produtores como Vietnã adiciona uma camada de dificuldade, com impacto de até US$ 1,5 bilhão nos custos no ano fiscal corrente.

Apesar dos obstáculos, a Nike mostra que não está parada. A redução de estoques, o lançamento de novas coleções e a reorganização interna por esporte, em vez de gênero ou faixa etária, são passos vistos como essenciais para recuperar competitividade. O lançamento da colaboração NikeSKIMS, em parceria com Kim Kardashian, teve boa recepção inicial e exemplifica a busca por atrair novos públicos. Como alertou o CFO Matthew Friend, “o progresso não será linear”, mas, para investidores, os números deste trimestre indicam que a marca do Swoosh pode estar encontrando novamente seu ritmo.

A Nike faz parte da carteira Top Dividendos Globais XP

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)