Com o objetivo de oferecer mais transparência dentro da plataforma da XP criamos uma nova pontuação de risco, exibida através de uma caixa com a cor vermelha. Assim, você terá mais autonomia, clareza e uma visão mais detalhada ao comparar seus investimentos.

Vários parâmetros foram levados em conta de modo a unificá-los em uma única nota para cada ativo, mas nos baseamos principalmente em três pilares de riscos: os riscos de crédito, liquidez e mercado. Para entender um pouco mais sobre cada um deles, veja o quadro:

Perguntas frequentes

Qual é a principal mudança na classificação?

A partir de agora os fundos, os planos de previdência e os COE não são mais separados em Conservador, Moderado e Agressivo pela classificação ANBIMA do fundo (Renda Fixa, Multimercados, Ações), mas sim pelo número de pontos. São considerados investimentos conservadores aqueles com até 5 pontos de risco, moderados até 25 pontos de risco, e agressivos acima disso.

Por que ocorreu essa mudança?

A régua de pontos auxilia no melhor entendimento e na comparação dos riscos entre os produtos, em relação ao perfil de investimentos de cada pessoa. Com essa nova forma de expor os riscos, também nos enquadramos nas melhores práticas recomendadas pelos órgão reguladores.

Quais são os benefícios para quem investe?

Agora é possível conhecer os investimentos que tem mais riscos, em comparação a outros, e quantificar essa diferença entre os produtos.

Essa nova régua facilita que a carteira seja melhor adequada ao apetite para risco de cada cliente, de acordo com os perfis de investimentos.

Com o simulador XP você cuida melhor do seu dinheiro. Simule e invista de acordo com o seu perfil!

Quais são os critérios escolhidos para a classificação de risco de cada fundo de investimento?

As principais métricas utilizadas envolvem a classificação interna do fundo, sua volatilidade histórica e esperada, o histórico de perdas acumuladas do fundo (“drawdowns”) e como sua carteira é exposta a alguns fatores predeterminados, especialmente na parcela de crédito.

Qual é a pontuação máxima?

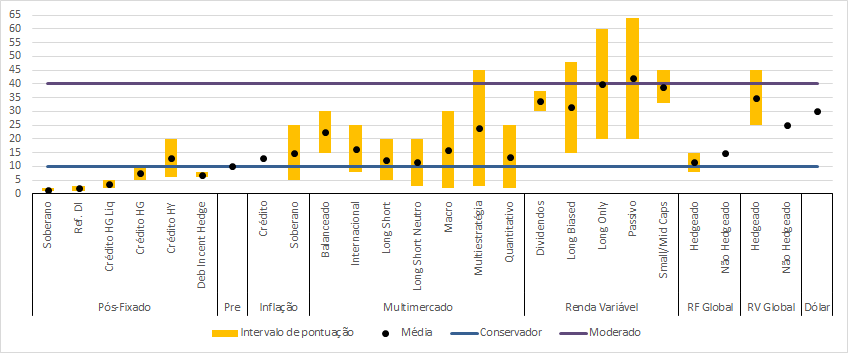

A metodologia classifica os ativos de 1 a 100 pontos de risco. O gráfico da sessão Notas por classe de ativos ajuda a entender os intervalos esperados conforme o tipo de fundo.

O que acontece com quem possui investimento em um fundo que sofreu a reclassificação de risco?

A mudança na classificação do fundo não causa automaticamente um desenquadramento. No momento da aplicação, o fundo estava em acordo com o perfil de investimento (suitability). Se desejar fazer um novo aporte, enviaremos um alerta de que aquele investimento não está mais adequado ao perfil.

As classificações de risco são atualizadas com qual frequência?

Formalmente as pontuações são verificadas mensalmente, e podem haver alterações em decorrência desse processo. Em casos extraordinários, podem haver alterações no meio do mês.

Metodologia XP de Risco para Fundos e Previdência

A metodologia já está implementada para fundos de investimentos, tanto os tradicionais quanto os de previdência. A seguir, explicamos pontos técnicos do que é considerado nos cálculos da pontuação de cada ativo.

Risco de Mercado

Para levar em conta o risco de mercado de um fundo levamos em consideração os mercados em que ele atua, seu índice de referência, seu histórico (como se comportou em momentos de estresse) e qual o orçamento de risco que o gestor tem.

No caso de fundo de renda fixa, consideramos também o prazo, o duration e o indexador dos papeis investidos.

Risco de Crédito

Para entender o impacto desse tipo de risco, levamos em conta a nota de crédito da emissão ou dos papéis onde o gestor costuma investir e os parâmetros de risco do gestor.

Risco de Liquidez

Aqui levamos em conta os instrumentos em questão ou tipos de instrumento utilizados pelo gestor. No espaço de renda fixa, tipicamente LFs (Letras Financeiras) são mais líquidas do que CRIs (Certificados de Recebíveis Imobiliários), por exemplo. A liquidez dos ativos em bolsa também é considerada, imaginando o impacto que ocorreria caso a posição tivesse que ser vendida rapidamente.

Notas por classe de ativos

Cada fundo é único, mas eles podem ser divididos em compartimentos (classes de ativos) cujas características são similares. A régua abaixo ilustra o número de pontos mínimo, máximo e médio de cada classe. Quando há apenas a média, significa que todos os fundos desse compartimento tem a mesma pontuação.

Para o cliente agressivo não há restrição, por isso não há uma linha no gráfico. Para os perfis conservadores e moderados o limite será 5 e 25 pontos, respectivamente.

Metodologia de risco para Renda Fixa

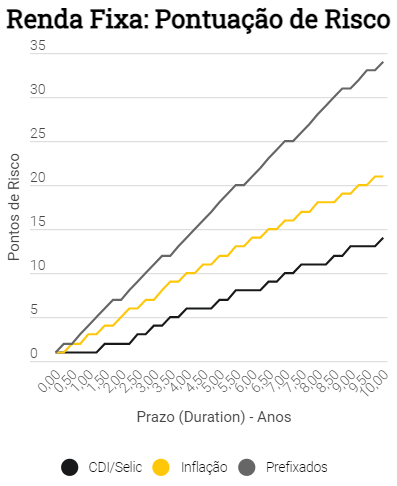

Para ativos de renda fixa, três variáveis em especial são levadas em conta: o prazo do papel, o indexador e o risco do emissor. Há outras variáveis, como volume da emissão por exemplo, que afetam os ativos emitidos por empresas.

Prazo do Papel

Quanto mais longo o papel, maior seu risco, dadas as incertezas que existem ao longo do caminho. Utilizamos movimentos de mercado do passado e matrizes de transição de rating para metrificar esses riscos.

No caso do risco de mercado, fizemos uma metrificação de quanto o papel pode ter de perda de principal em um choque de mercado.

Indexador

O indexador é o que diz como se dará a rentabilidade de um papel. Ele pode ser uma taxa fixa, como é no caso dos prefixados, uma taxa completamente variável, como ocorre nos ativos atrelados ao CDI ou à Selic, ou uma mistura entre os dois, como no caso dos ativos de Inflação, cuja rentabilidade depende da inflação futura (IPCA ou IGPM) e de uma taxa de juros prefixada (IPCA + 4% ao ano, por exemplo).

Quanto maior o componente prefixado, maior o risco do papel: dessa forma, ativos atrelados ao CDI ou Selic são os de menor risco para um dado prazo, atrelados à inflação são mais arriscados e os prefixados são os de maior risco.

Emissor

Dentre os emissores, o Governo Federal, emissor dos títulos públicos (incluindo Tesouro Direto) é considerado o mais seguro, especialmente quando emite papéis em moeda local (em reais). Em seguida vêm os emissores do setor bancário, por serem muito regulados e sujeitos a fiscalização constante do Banco Central. Por fim os emissores que agregam mais risco são as empresas, justamente por serem menos reguladas.

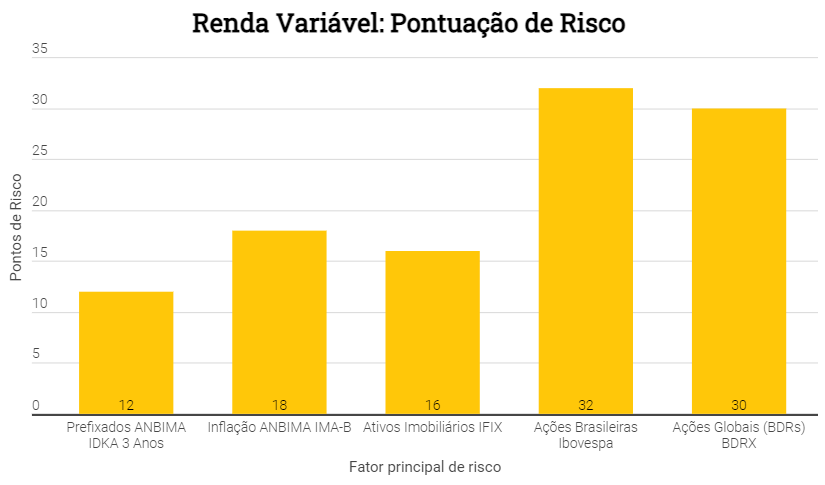

Metodologia de risco para ETFs, Ações, BDRs e Fundos Imobiliários

No caso das ações e FIIs, 3 são as variáveis mais importantes: beta em relação ao índice principal de referência da ação específica, liquidez do papel para negociação e o risco base do índice principal.

O gráfico abaixo contém os fatores primários, que serão multiplicados pelo beta da ação frente a seu índice de referência.

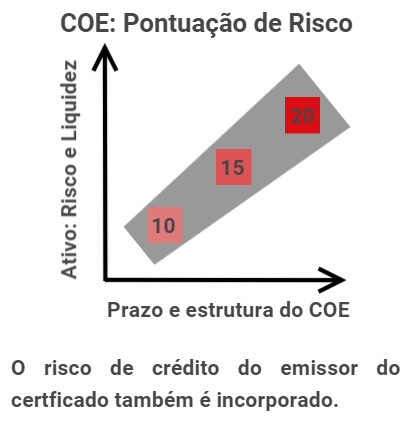

Metodologia XP de Risco para COE

Certificados de Operações Estruturadas (COEs) são operações construídas com derivativos e empacotadas com o fim de ajudar o investidor a acessar uma determinada oportunidade com algum diferencial, como, por exemplo, capital protegido.

Emissor

Por ser emitido por um banco e não protegido pelo FGC (Fundo Garantidor de crédito), os COEs possuem risco de crédito. Na XP buscamos sempre fazer a emissão com bancos de primeira linha, para mitigar essa fonte de risco.

Estrutura

A estrutura também é super importante: se o capital é protegido, por exemplo, o risco será menor, caso contrário, esse risco de perda, ainda que limitada a uma fração do valor investido, é incorporada à pontuação.

Os ativos em questão

Em seguida o risco depende de quais são os ativos subjacentes, como bolsa americana ou ouro, além do grau de alavancagem embutido, nos casos, por exemplo, onde o resultado da estrutura é de 2 vezes o do ativo original e da liquidez desses ativos.

O prazo

Um dos fatores que mais contribui para o risco final é o prazo. Dadas as mesmas características, cada ano de prazo que é adicionado à estrutura pode somar até 5 pontos de risco. Por isso, o risco da operação tende a cair com o tempo, à medida que se aproxima de seu vencimento.

Metodologia de risco para Derivativos

No caso de derivativos a pontuação de risco será sempre dependente do risco ativo objeto e do notional da posição, ajustado pelo delta no caso de opções. Tentamos simplificar os conceitos abaixo.

Caso em sua carteira você possua derivativos que se contraponham a ativos, a calculadora de risco entenderá que você fez uma operação de proteção, e seu risco será reduzido. Para saber mais consulte a página de risco de carteira.

Notional é o valor exposto por uma posição em derivativos, normalmente expresso em relação a uma posição no ativo objeto. Normalmente é obtido multiplicando-se a quantidade de contratos do derivativo pelo preço do ativo objeto e, em boa parte dos casos, algum fator de ajuste. Para saber mais sobre o notional vale a pena ler esta página do Wikipedia.

Por exemplo: ao comprar 2 contratos do Ibovespa Mini (WIN) o notional será obtido por:

Notional = [Quantidade] x [Pontos do Índice Ibovespa] x [Fator de Ajuste] = 2 x 115.000 x 0,2 = R$ 46.000

Você pode consultar o fator de ajuste nesta página da B3, subtítulo de “Negociação”

No caso de opções, o risco dependerá também de seu delta, sendo que os valores extremos de delta serão normalizados, considerados sempre como, em módulo, entre 15% e 85%.

O Delta de uma opção reflete a sensibilidade de seu preço ao preço do ativo objeto desta opção, e normalmente vai de -100% a + 100%. Normalmente o delta de uma opção “no dinheiro” é próximo de 50% no caso de opções de compra e de -50% no caso de opções de venda. Para saber mais sobre precificação de opções e das “gregas” sugerimos essa página.

Por exemplo: 1000 opções de compra (calls) sobre PETR4, com vencimento em 1 mês e preço de exercício a R$ 26, com a ação negociando a R$ 24:

Notional = [Quantidade] x [Preço de PETR4] = 1000 x R$ 24 = R$ 24.000

Delta = 30% (apenas para exemplificar)

Notional Ajustado ao Delta = [Notional] x [Delta] = R$ 24.000 x 30% = R$ 7.200

Há algumas calculadoras gratuitas para que você obtenha o valor do delta de uma opção, uma delas pode ser acessada por aqui.

Se você ainda não tem conta na XP Investimentos, abra a sua!