Quando falamos em sucesso nas aplicações financeiras, as palavras “disciplina” e “recorrência” são bem comuns de serem citadas. Não é por acaso, temos duas forças muito poderosas no mundo dos investimentos: o tempo e os juros compostos, que ao somar com a recorrência e disciplina, aumentam consideravelmente as possibilidades de multiplicação do capital.

Por outro lado, muitos investidores acreditam que precisam ter muito dinheiro investido para obter sucesso em suas aplicações, o que não é uma verdade absoluta, até porque, mais importante do que ter muito dinheiro para investir, começar o quanto antes a realizar aplicações faz toda diferença. Dessa forma, até os investidores que possuem pequenos valores a serem aportados, conseguem, com a disciplina de longo prazo, atingir os objetivos financeiros se beneficiando do fator tempo.

Vale pontuar que essa é uma regra aplicável para todos tipos de investimentos: tesouro direto, renda fixa, fundos multimercado, fundos de ações, enfim, para todas as classes e produtos – começar antes fará toda diferença na rentabilidade acumulada, mas a recorrência também auxiliará na construção dos seus objetivos.

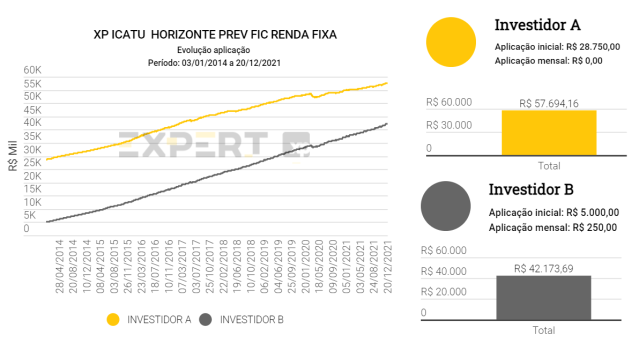

Tomando os fundos de previdência como exemplo de produto de investimento de longo prazo, esses “veículos” oferecem a possibilidade de cadastrar aportes mensais automáticos, auxiliando o investidor na parte que geralmente é uma das mais difíceis para o investidor que é ter disciplina na recorrência de aportes. Por esse motivo, elaboramos uma simulação de aplicação de um dos fundos mais antigos da plataforma XP, o XP Icatu Horizonte Prev, para apresentar dois casos hipotéticos distintos: o primeiro, de um investidor que já tinha um bom volume de capital separado em janeiro de 2014 e por isso fez um único aporte de R$ 28.750,00 naquele época, que chamaremos aqui de Investidor A, e um segundo, o Investidor B, que em janeiro de 2014 tinha apenas o valor de R$ 5.000,00 para dar início a essa aplicação, mas faria aportes mensais de R$ 250,00 todos os meses, de 2014 até hoje.

Sim, é verdade que o Investidor A que fez um único aporte de maior valor obteve um saldo muito maior após quase 8 anos de investimentos, porém o ponto aqui é mostrar que o Investidor B, mesmo largando de um patamar mais abaixo, pois seu aporte inicial era quase 6 vezes menor, conseguiu acumular um saldo apenas 1,3x menor que o Investidor A fazendo 95 aportes mensais de um valor aparentemente irrisório (R$ 250,00), mas que o ajudou a chegar longe.

Não é novidade que ter todo valor incialmente potencializa o poder dos juros compostos, porém, aqui queremos mostrar que mesmo que você não tenha todo valor hoje, com disciplina da recorrência você também conseguirá juntar um patrimônio relevante. No caso demonstrado foi possível receber uma valorização de mais de R$ 13 mil sobre todo o capital investido, sem considerar os eventuais impostos. Isso sem contar que, ao longo desses oito anos, caso o Investidor B tivesse uma melhora na sua renda de trabalho e/ou conseguisse passar a poupar mais todo mês, poderia aumentar o valor desses aportes, sendo totalmente capaz de acumular saldo igual ou maior do Investidor A após 8 anos. Portanto, COMECE !

Importante destacar também que, quem começou a investir há 10 anos atrás, principalmente usando veículos de previdência, contava com poucas alternativas de produtos de maior risco realmente eficientes, como mostramos no relatório A recente evolução dos fundos de previdência. Com a evolução do mercado financeiro e de capitais, existe um número cada vez maior de ativos e fundos que podem ajudar na construção de uma reserva de longo prazo com diferentes níveis de riscos, que juntos poderão potencializar o retorno da sua carteira de investimentos.

Para entender na prática os impactos do aumento do nível risco e, consequentemente, do retorno esperado, em uma alocação de longo prazo, elaboramos uma simulação para três perfis distintos de investidores:

- Para os conservadores (Serenity) – aqueles que possuem menor tolerância a riscos e por isso preferem uma alocação com baixa volatilidade, onde a segurança é o pilar principal do portfólio, sendo a rentabilidade geralmente mais dependente da taxa básica de juros. Aqui a evolução das aplicações será representada pela política Cautelosa.

- Para os moderados (Strategy) – aqueles investidores que se incomodam com grandes riscos, mas também compreendem que o risco de não assumir riscos é ter retornos muito simplórios, ainda mais no longo prazo. Nesse caso o investidor busca equilibrar segurança, liquidez e rentabilidade em seu portfólio. Esse investidor será representado pela política Estrategista;

- Para os agressivos (Brave) – aqueles investidores que sabem que maior nível de risco também pode ser sinônimo de maiores retornos esperados, e por isso preferem maior exposição a ativos que tem maior oscilação, como é o caso da renda variável, menor liquidez ou até mesmo maior risco de crédito. A carteira desse investidor terá uma dinâmica agressiva de alocação buscando potencializar os retornos. Esse investidor estará representado aqui pela política Destemida.

Essa simulação terá como aporte inicial o mesmo valor de R$ 5.000,00 da simulação anterior e também os mesmos aportes mensais de R$ 250,00, assim como o Investidor B, porém ao contrário da simulação anterior que olhamos para o passado, nessa o foco será simular o futuro, por exemplo, para você começar já em janeiro de 2022! Para entender os impactos dos níveis de risco dos investimentos no saldo acumulado no futuro, usaremos os retornos esperados para cada política de investimento: Cautelosa (DNA Serenity), Estrategista (DNA Strategy) e Destemida (DNA Brave). Essas projeções de retornos esperados são atualizadas mensalmente pela equipe da XP Allocation no relatório 5 anos em 5 minutos.

Perceba um fator interessante, os investidores que assumem maiores riscos tendem a ter os retornos potencializados no decorrer do tempo, onde o diferencial de riscos pode levar a um diferencial de saldo acumulado de até R$ 72 mil em um horizonte de 20 anos entre o perfil mais conservador e o mais agressivo. Sob a ótica de um planejamento financeiro para usar esses recursos e usar esses recursos para gerar renda no futuro, o investidor que entende que o tempo, os juros compostos, o risco e a disciplina de aportes jogam a seu favor, provavelmente terão saldos acumulados muito superiores aos que deixarem de lado um ou mais desses itens.

Na fase seguinte, após acúmulo de patrimônio, cessariam os aportes mensais e viria a fase de consumo do capital como renda. Nessa situação o investidor começará a fazer resgates mensais para complementar sua renda profissional, caso ainda trabalhe, ou até mesmo para viver integralmente dela. Por esse motivo, simulamos esses resgates mensais recorrentes por um período de mais 20 anos.

Como podemos ver acima, um investidor mais agressivo, nessa simulação, teria uma renda mensal de cerca R$ 3,5 mil, sem considerar os impostos, consideravelmente superior ao valor do mais conservador que resgatará apenas R$ 2,8 mil por mês durante 20 anos. Essa diferença pode fazer toda a diferença para algumas pessoas e demonstra que sempre existe o “risco de não tomar risco”, ou seja, aqueles investidores que, mesmo tendo o tempo a seu favor, nesse caso, os 20 anos de acumulação, optarem por permanecer em investimentos muito conservadores, podem não atingir os seus objetivos financeiros no futuro.

Um ponto importante sobre o período de resgate é que nesse momento, em muitos dos casos, seria recomendável a migração para ativos mais conservadores e/ou que tenham mais foco em distribuição de rendimentos e dividendos, uma vez que se trata de uma fase diferente do ciclo de investimento, onde a segurança e liquidez passam a ser dois pilares mais relevantes com a rentabilidade ficando como objetivo secundário. Então na nossa simulação migramos todos ativos para a política Cautelosa, visando preservação do capital.

É muito importante reforçar que nessa simulação não estamos representando a volatilidade que os portfolios teriam ao longo do tempo, pois estamos considerando um retorno esperando anual igual em todos os anos e com comportamento linear. Por esse motivo, quando falamos em tomar mais riscos nesses investimentos de longo prazo, o investidor precisa ter ciência que a movimentação não será uma linha consistente, e sim, com potenciais variações negativas em alguns períodos para, no geral, ir se recuperando no decorrer do tempo.

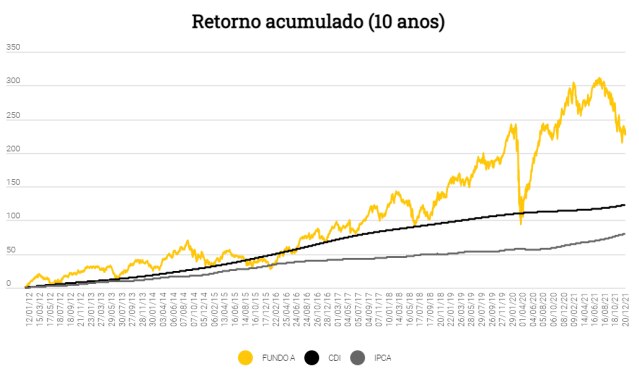

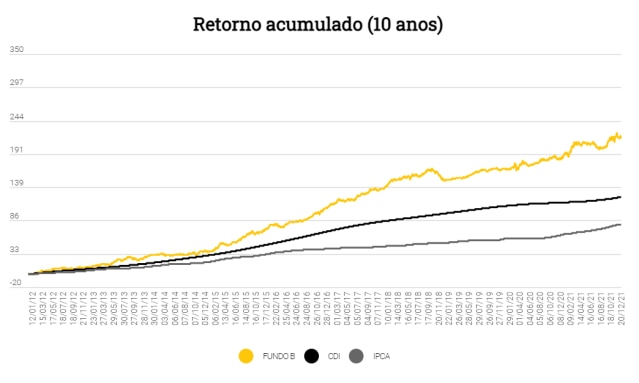

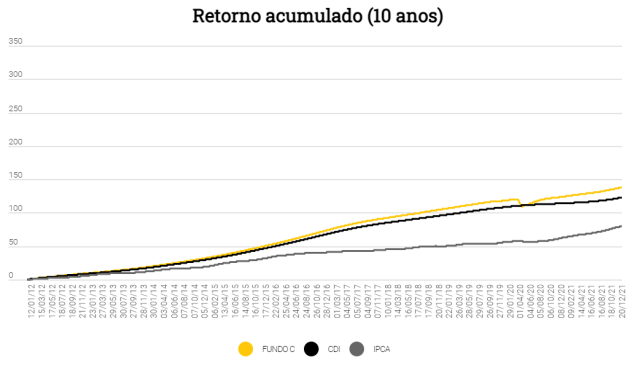

Para auxiliar na visualização do comportamento de fundos nesses diferentes níveis de risco, trouxemos os gráficos com o comportamento deles ao longo dos últimos 10 anos. No primeiro gráfico temos o “Fundo A”, um fundo de ações do mercado, representando o maior nível de risco entre os 3. Já no segundo gráfico temos um fundo multimercado representado pelo “Fundo B”, que tem risco intermediário e por ultimo o “Fundo C” que representa um fundo renda fixa, conservador, com objetivo de superar o CDI no longo prazo. Em todos eles temos a representação do CDI (linha preta) e da inflação (linha cinza) para verificarmos o quão próximos desses indicares os retornos estão ao longo do tempo.

Sabendo do comportamento e do poder do nível de risco no portfolio, caso um investidor tenha baixa tolerância a riscos, mas em contrapartida possuir maior disciplina e conseguir poupar mais no mês a mês, pode aumentar sua contribuição mensal nos investimentos para alavancar seus objetivos. Aqui temos uma troca importante: quem abre mão do risco, demanda maiores aplicações de capital para chegar ao mesmo volume dos investidores que possuem maior tolerância.

Muitos investidores gastam muito pouco tempo entendendo seus objetivos, sua tolerância a riscos ou até mesmo a viabilidade dos seus investimentos. Esse é um passo importante para oferecer um alinhamento de expectativas e deixar o investidor confortável com seu portfólio e sua estratégia. Além disso, para a grande maioria das pessoas, não dá para viver de renda dos investimentos “da noite para o dia”, é necessário traçar metas, ter paciência e ser realista com a própria situação financeira.

Muitos investidores investem não com o objetivo de atingir “o primeiro milhão” ou acumular grandes fortunas, mas sim de ter uma vida tranquila acumulando o suficiente para manter seu padrão de vida e bem estar. Por isso é importante lembrar que o primeiro passo é gastar um pouco mais de tempo traçando uma estratégia que irá lhe conduzir nessa jornada. Portanto, comece o quanto antes a investir, avalie seus riscos, use os juros compostos a seu favor e mesmo com as tentações e desafios do caminho, mantenha o foco e a disciplina, pois essa mistura de ingredientes pode ser a diferença do sucesso ou do fracasso da sua vida financeira futura.

Se você ainda não tem conta na XP Investimentos, abra a sua!