Dando seguimento a nossa parceria com a Cushman & Wakefield, no artigo abaixo, o Luis Fernando Deak e Renato Paglarin, da área de Research e Business Intelligence da Cushman & Wakefield, abordam sobre o fechamento do segundo trimestre do mercado imobiliário.

Cenário Econômico

Durante o segundo trimestre de 2022 houve aumento das incertezas acerca da situação macroeconômica mundial. No Brasil, alguns indicadores de atividade econômica se mostraram positivos no trimestre. Apesar disso o cenário ainda é bastante adverso e desafiador para o Banco Central. Na esfera do comércio, dados da Pesquisa Mensal de Comércio de abril de 2022 mostram aumento de 0,9% MOM no volume de vendas do varejo em sua série com ajuste sazonal. O ICC, após avançar 3,8 pontos em abril, apresentou queda de 3,1 pontos em maio, e encerrou o trimestre com crescimento de 3,5 pontos, impactado pelo aumento da confiança dos consumidores com renda mais alta.

As expectativas dos consumidores de baixa renda, por outro lado, estão piorando, sobretudo, devido a alta da inflação. Esse cenário de alta da inflação global, associado à deterioração da situação fiscal do país e à proximidade das eleições presidenciais fizeram o IIE-Br (Indicador de Incerteza Econômica) avançar 0,5 ponto em junho, chegando a 116,4 pontos. Em relação à taxa de desemprego, a última Pesquisa Nacional Contínua por Amostra de Domicílios (PNAD) registrou, para o trimestre móvel encerrado em maio de 2022, taxa de 9,8%, recuo de 1,4 p.p. QOQ e 4,9 p.p. YOY.

Acerca da inflação, o IPCA foi de 0,47% MOM em maio, recuando 0,59 p.p. Esse resultado foi impactado principalmente pelos grupos transportes (0,30 p.p.) e saúde e cuidados pessoais (0,12 p.p.). Nos últimos 12 meses, o índice acumula alta de 11,73%, e no ano de 4,78%. O INCC – M (Índice Nacional de Custo da construção – M) avançou 2,81% em junho e já acumula alta de 7,20% no ano e de 11,75% em 12 meses. Por fim, o PIB do primeiro trimestre apresentou alta de 1%, e no acumulado dos quatro trimestres finalizados em março, registrou alta de 4,7%.

Panorama de Mercado

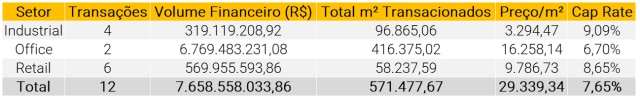

O segundo trimestre de 2022 apresentou aumento no número de transações. Foram contabilizadas 13 transações, frente a 6 registradas no primeiro trimestre. O volume de vendas totalizou R$ 7.658.558.033,86, e o total de m² transacionados foi de 571.477,67.

Em relação ao mesmo período do ano passado, em que foram registradas 39 transações, o volume financeiro foi significativamente menor do que os registrado nesse segundo trimestre de 2022. Parte considerável dessa diferença pode ser explicada pelas transações do segmento de escritórios no período.

Em relação ao cap rate médio das operações de office, industrial e retail, verificou-se uma estabilidade em relação ao primeiro trimestre desse ano, sendo o mercado de industrial o de maior impacto na média.

Estatísticas de Mercado

Principais Indicadores

Office

Durante esse trimestre, duas transações no mercado de escritórios foram contabilizadas. Ambas transações envolveram valores consideráveis. O volume financeiro somado foi de R$ 6.769.483.231,08, e o total de 416.375,02 m².

Uma transação envolveu a venda de parte do portfólio da BR Properties para a Brookfield por cerca de R$ 5,92 bilhões. Os ativos negociados estão localizados em São Paulo, Barueri, Rio de Janeiro e Brasília.

A outra transação é referente a venda de 62% da participação da GTIS Partners no edifício Infinity Tower, localizado na região do Itaim Bibi em São Paulo. O valor da transação foi de aproximadamente R$ 848 milhões, com cap rate estimado de 6,7% a.a.

Industrial

O mercado de Industrial contou com quatro transações nesse trimestre, envolvendo ativos em Minas Gerais e São Paulo, totalizando 96.865,06 m².

O volume financeiro das transações somou R$ 319.119.208,92, com cap rate médio de 9,09%. O cap rate que mais impactou no valor médio foi o do ativo CL Imigrantes III, localizado no grande ABC, que apresentou cap rate de 11,38%.

Retail

O segmento de retail apresentou seis transações no segundo trimestre, que somam 58.237,59 m². Os ativos estão localizados em São Paulo e Minas Gerais.

O volume financeiro total foi de R$ 569.955.593,86. Dessa maneira, o cap rate médio de retail foi de 8,65% a.a. A principal transação de impacto no cap rate, foi do Shopping Uberaba, com valor de 8,75% a.a. O empreendimento foi adquirido pelo fundo a HSI Malls – Fundo de Investimento Imobiliário, que passou a deter 100% do ativo.

Principais Transações

No mercado de Office, o destaque vai para a venda de parte dos ativos do portfólio da BR Properties para a Brookfield. Os ativos incluídos na operação são: Panamérica Park, TNU, Panamérica Green Park I, Complexo JK – Bloco B, Complexo Centenário Plaza, Parque da Cidade – Torres Paineira, Aroeira e Jatobá, Alphaville, Glória, Ed. Manchete, Ed. Ventura – Torre Oeste, Ed. Ventura – Torre Leste, Brasília, e os terrenos Panamérica Green Park II e Panamérica Green Park III. A área total transacionada foi de 394.730 m², pelo valor de R$ 5.921.647.797,68.

No setor de logística, o BlueCap Renda Logística – Fundo de Investimento Imobiliário concluiu a aquisição dos galpões “G1” “G2” e “G3” do condomínio CityGate Extrema I, localizado em Extrema, Minas Gerais. O ativo possui área total construída de 38 mil m² e está 100% locado pela Alpargatas, Mobly e Bauducco. O valor da transação foi de R$ 124.000.000.

No segmento de varejo, é destacada a transação do Shopping Uberaba, localizado em Uberaba, Minas Gerais. A venda foi realizada pela Jaguara Empreendimentos Imobiliários S.A. e JPL Estacionamentos S.A. para a HSI Malls – Fundo de Investimento Imobiliário pelo valor de R$ 332.952.873,86, que será pago por meio de operação de securitização de recebíveis. O FII adquiriu 100% do ativo. A área total construída comercializada foi de 25.111 m².

Projeções e Tendências

As expectativas para o segundo semestre deste ano e para o ano de 2023 não são favoráveis, e os efeitos de recessão devem aparecer a partir do segundo semestre. Apesar do Banco Central ter iniciado o ciclo contracionista em março de 2021, a inflação segue persistente e disseminada até o momento. Para tanto, as previsões de inflação estão se deteriorando, e o ciclo de alta da taxa de juros deve seguir até agosto de 2022. Em relação a situação fiscal do país, indicadores de risco fiscal mostram piora nas expectativas, apesar das estatísticas fiscais do país apontarem alguma melhora. Além disso, a proximidade das eleições também eleva as incertezas no cenário doméstico.

Durante o segundo trimestre o mercado imobiliário apresentou boa performance. O setor de logística segue forte nas principais cidades, amparados pelo crescimento do e-commerce, já o mercado de escritórios segue lento na recuperação, aguardando as principais empresas nas definições da retomada ou não do uso de escritórios em contrapartida a adoção do modelo híbrido de trabalho. A expectativa é de que o mercado imobiliário logístico e de varejo sigam aquecidos, e o mercado de lajes corporativas contraído, mas avançando lentamente. Ainda assim, as previsões para os próximos meses devem ser ponderadas com cautela, sobretudo, devido ao cenário macroeconômico atual adverso, e as possíveis surpresas que podem emergir.

Em relação aos fundos imobiliários, o segmento de fundos de tijolo deve seguir atrativo, com os FIIs, em sua maioria, negociando com descontos consideráveis. O segmento de fundos de papel, por sua vez, segue beneficiado pelo cenário macroeconômico atual, de alta de juros e pressão inflacionária. Em geral, a expectativa é de que os FIIs se valorizem no médio e longo prazo.

Fundos Imobiliários

Durante o atual trimestre, o mercado de fundos imobiliários expandiu, conforme dados da B3 de abril. Estão listados 431 FIIs, que formam um patrimônio líquido de R$ 179 bilhões. O número de investidores é de aproximadamente 1,68 milhão.

A variação acumulada do índice Ifix no primeiro trimestre de 2022 foi de 0,57%. Em abril, o índice apresentou variação positiva de 1,19% MOM, seguida por 0,26% MOM em maio, e por uma queda de -0,88% MOM em junho.

Acerca da indexação dos contratos dos FIIs que são monitorados, segundo dados referentes ao primeiro trimestre de 2022, o IGP-M ainda é o indexador mais relevante, sendo utilizado como referência em 44,42% dos contratos, seguido pelo IPCA, utilizado em 42,92%. Apesar do atual cenário de alta de ambos os índices, não foi possível observar rediscussão significativa dos índices nos contratos de aluguel quando comparados com o último trimestre do ano anterior. Na verdade, verificou-se uma queda de 2,9% no número de contratos indexados ao IGP-M e um aumento de 7,46% no de contratos indexados ao IPCA.

Em relação aos resultados, os FIIs continuam mais atrativos quando comparados às NTN-Bs de longo prazo. Com relação aos fundos de papel, o atual cenário macroeconômico de alta da inflação e alta da taxa de juros, favorece a rentabilidade desse segmento e impacta de maneira positiva em suas distribuições de rendimento. Os fundos de tijolo, por sua vez, já estão incorporando a alta da taxa de juros, muitos deles negociando abaixo de seu custo de reposição.

Caso queiram acessar a matéria na íntegra, acesse aqui.

Se você ainda não tem conta na XP Investimentos, abra a sua!