Principais Destaques

•Neste relatório, discutimos sobre o panorama do mercado de lajes corporativas, os impactos da crise da COVID-19, suas consequências e perspectivas para o segmento em 2021.

•Atualizamos as teses de investimentos dos fundos: Pátria Edifícios Corporativos (PATC11), Tellus Properties (TEPP11), JS Real Estate (JSRE11), Rio Bravo Renda Corporativa (RCRB11), BC Fund (BRCR11), CSHG Real Estate (HGRE11) e Vinci Offices (VINO11).

Tabela Resumo Fundos

Panorama do Segmento de Lajes Corporativas

A pandemia acelerou tendências já existentes nas esferas de trabalho, consumo e automação. Em relação ao mercado de trabalho, a ampliação do uso do home-office foi adiantada pelas medidas de distanciamento social. As consequências no curto prazo foram repentinas e de grande relevância, já que com as restrições de circulação, as pessoas precisaram se adaptar rapidamente ao trabalho remoto. A COVID-19 pôs em evidencia a importância da dimensão física do trabalho.

O vírus rompeu barreiras culturais e tecnológicas que impediam o trabalho remoto no passado, dando início a uma mudança estrutural no local onde o trabalho ocorre. De modo geral, acreditamos que os líderes usarão os aprendizados desse período de home-office para “reorganizar” como deve ser o trabalho. Diversas pesquisas indicam que os modelos híbridos de trabalho vieram para ficar.

Diante desse cenário, qual será o futuro das lajes corporativas? Na nossa visão, a retomada do trabalho presencial, após vacinação em massa e superação do período crítico, trará uma necessidade para as empresas de se readequarem a um novo modo de uso dos escritórios.

Em muitos casos, as empresas devem redimensionar a quantidade de área que ocupam e como esse espaço promove os resultados desejados para colaboração, produtividade, cultura, experiência de trabalho, além da segurança dos seus colaboradores. Embora o aumento do home office se traduza em uma redução do espaço de escritório necessário, por outro lado, pode ser necessário mais espaço colaborativo para reuniões, eventos e vídeo conferências mais bem estruturadas. Dito isso, embora muitos escritórios talvez necessitem ser reestruturados, esses desafios também trarão oportunidades daqui em diante.

No cenário pós-COVID, o potencial para reduzir os custos imobiliários pode ser significativo. Empresas que mudaram ou pretendem mudar o modelo de trabalho para remoto (total ou parcial), podem reduzir consideravelmente esses custos devido a menor necessidade de área. Além da possibilidade de espaços flexíveis, que não só reduzirem os custos, mas também permitem certa descentralização da empresa.

Para maioria das empresas ainda é essencial se manterem nas grandes cidades, como forma de atrair jovens talentos e criar um senso de conexão com fornecedores, clientes e até mesmo empresas do seu segmento de atuação.

O setor imobiliário não está imune a esta situação de mudanças. De acordo com a SiiLA Brasil, a vacância em escritórios de alto padrão em regiões centrais em São Paulo saltou de 15,3% no 4T19 para 19,3% no 4T20. Já os preços de aluguel, a priori se mantiveram estáveis, demonstrando a resiliência do segmento imobiliário.

Market Statistics – Lajes Corporativas CBD SP (anual)

A atual pandemia e suas consequências econômicas e sociais sem dúvidas impactarão a classe dos ativos imobiliários, mesmo que na sua forma de ocupação. No entanto, uma vez superada a pandemia, acreditamos que a recuperação da ocupação tende a ser mais ágil do que em crises vividas anteriormente.

Outro fator importante é que nas principais cidades e nos centros comerciais mais consolidados, não existiam excessos de estoque (área vaga) no setor antes do início da crise, como por exemplo na Faria Lima (uma das regiões comerciais mais premiums de São Paulo), onde a taxa de vacância era de 8% pré COVID, de acordo com a SiiLA Brasil. Desse modo, acreditamos que a retomada ocorra inicialmente nessas localizações privilegiadas, até mesmo de maneira mais impulsionada do que em regiões mais periféricas.

Comparativo da Vacância por Região – CBD SP

Em 2020 observamos que os Fundos Imobiliários do segmento de lajes corporativas foram menos impactados do que outros segmentos, no que diz respeito aos dividendos. E além disso, no cenário de retomada podem se beneficiar com as taxas de juros de longo prazo em patamares relativamente baixos se comparado ao histórico do país.

Adicionalmente, é válido lembrar que além do contexto de home-office, a disparada dos índices de inflação desde meados de 2020 (principalmente do IGP-M), vem impactando diretamente esse segmento, pois os aluguéis são comumente corrigidos contratualmente a esse índice.

Por fim, recentemente os números de casos de COVID aumentaram de maneira significativa. Com isso, medidas ainda mais restritivas relacionas à circulação de pessoas e ao funcionamento de atividades comerciais, vem sendo implantadas em praticamente todo país. Tais medidas impactam novamente, possivelmente de maneira mais severa, o segmento imobiliário. Dessa maneira, entendemos que há possibilidade da retomada aos escritórios acontecer de modo gradual e dependente diretamente da vacinação da população.

Diante desse cenário, apesar dos impactos de curto prazo e das possíveis adaptações quanto ao uso dos escritórios, acreditamos que as empresas continuarão necessitando de áreas corporativas (mesmo que em menor escala) e focando em grandes centros comerciais. Por esse motivo, acreditamos que imóveis de boa qualidade, alto padrão construtivo e localizados em núcleos comerciais, devem ter uma demanda maior e consequentemente menor vacância nos próximos anos.

Pátria Edifícios Corporativos (PATC11)

Objetivo

O objetivo do Pátria Edifícios Corporativos é obtenção de renda e ganho de capital através da aquisição e administração do portfólio de lajes corporativas de alta qualidade (A/A+) nas maiores cidades do país.

Tese de Investimento

O fundo possui um portfólio com ativos de alto padrão construtivo e bem localizados no eixo Faria Lima, Vila Olímpia e Chucri Zaidan (Sky Corporate, Central Vila Olímpia, Vila Olímpia Corporate, Icon Faria Lima, The One e RM Square).

Devido a dificuldade de alocação dos recursos levantados em emissões e mantidos em caixa, recentemente o fundo informou amortização de aproximadamente R$ 50 milhões, mantidos em investimentos financeiros.

A intenção da amortização é de reduzir o valor em caixa que vinha causando impactos negativos na distribuição de rendimentos. A previsão é que sejam distribuídos R$ 14,35 por cota no dia 26/03/21.

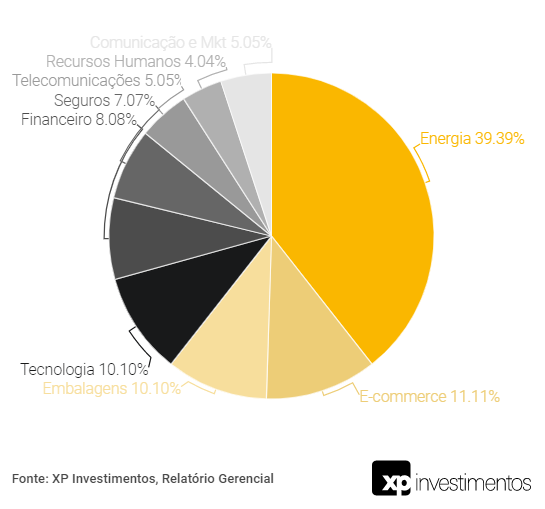

Com essa amortização o portfólio do fundo que antes tinha apenas 50% alocado em ativos-alvo, passa a ter em torno de 60% em nossas estimativas. Além disso, seu patrimônio líquido passa a ter nova composição das demais alocações, com aproximadamente 26% alocados em FIIs e 16% mantidos em caixa. Adicionalmente, o fundo permanece com volume de recursos financeiros suficientes para potencialmente serem alocados em ativos-alvo e assim seguir sua estratégia a fim de maximizar os rendimentos atuais.

Para nossas estimativas utilizamos como referência o Preço Alvo calculado em relação ao valor de mercado da cota pós amortização do caixa citado acima.

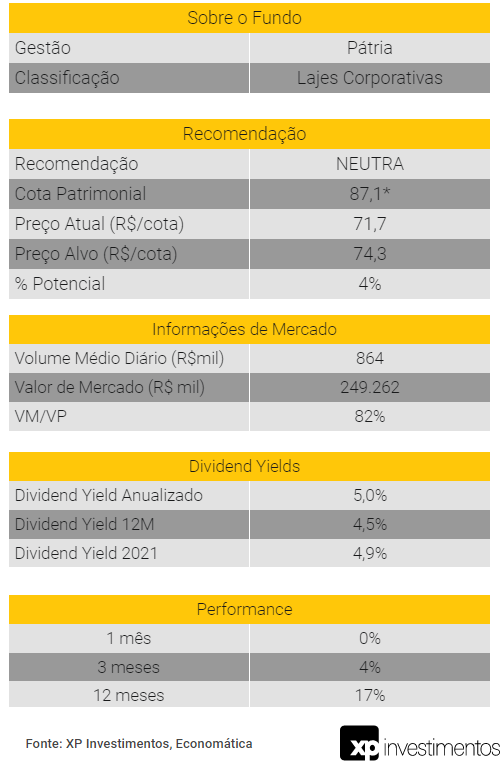

Tabela Resumo: PATC11

*Foi descontado o valor a ser amortizado (R$ 14,35) na Cota Patrimonial

Na nossa visão, a conclusão da amortização é positiva, no entanto ressaltamos o recente aumento na taxa de vacância do fundo devido às saídas dos inquilinos anunciadas nos últimos meses. Ademais, acreditamos que os dividendos devam permanecer pressionados a curto prazo devido ao elevado valor ainda mantido em caixa. Desse modo, mantemos a recomendação NEUTRA para o papel com preço-alvo de R$ 74,3/cota e dividend yield anualizado de 4,9% em 2021.

Portfólio do Fundo (%Alocação)

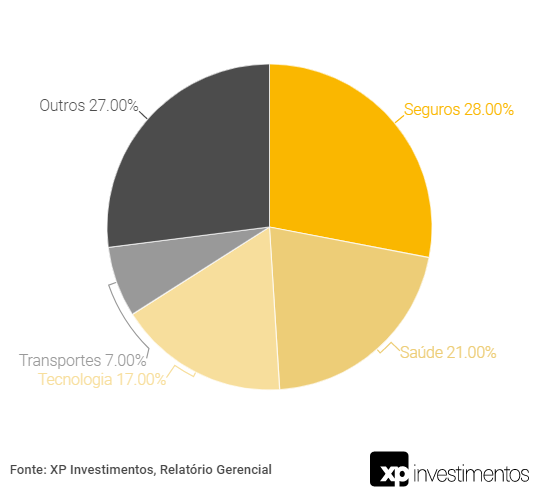

Diversificação Setorial (%Receita)

Tellus Properties (TEPP11)

Objetivo

O fundo imobiliário Tellus Properties (TEPP11) tem como objetivo auferir resultado por meio da gestão ativa de empreendimentos comerciais do segmento de escritórios e lajes corporativas.

Tese de Investimento

O fundo conta com 4 imóveis em seu portfólio que somam aproximadamente 25.572 m² de área. Os ativos são Ed. Torre Sul, Cond. São Luiz, Ed. Passarelli e Ed. Timbaúba, todos localizados na cidade de São Paulo. O Ed Torre Sul fica localizado na Berrini e possui classificação B, o Cond. São Luiz se encontra no Itaim Bibi e possui classificação B, o Ed. Passarelli fica na região de Pinheiros e classificação B e o Ed. Timbaúba localizado no Centro com classificação B. Atualmente, a vacância física do fundo se encontra em 19% e aluguel médio de R$ 73/m².

Apesar da boa localização dos ativos, eles possuem qualidade relativamente inferior a outros ativos em suas respectivas regiões.

No entanto, entendemos que há potencial de melhora na sua qualidade via retrofit, estratégia adotada pela gestão nos últimos meses, principalmente no Ed. Passarelli e Cond. São Luiz.

Mesmo que as obras de retrofit ainda estejam em andamento, acreditamos que as reformas e melhorias possam impactar a atratividade dos imóveis no médio e longo prazo e diminuir a vacância tanto no Ed. Passarelli (20% da ABL do fundo) como Cond São Luiz (7% da ABL do fundo).

Além disso, há a possibilidade de repasse da correção por meio do IGP-M no valor dos aluguéis nas revisionais, já que, alguns estão defasados em relação às regiões onde se localizam.

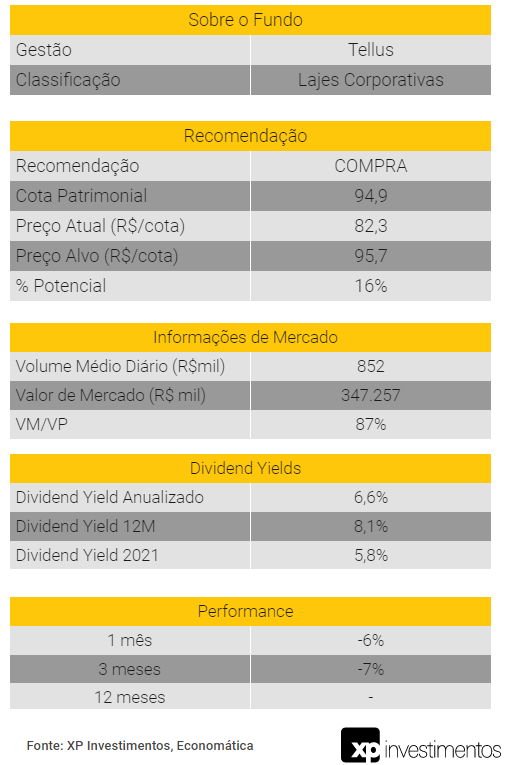

Tabela Resumo: TEPP11

Por esses motivos, alteramos a recomendação de neutro para COMPRA para o TEPP11 e preço-alvo de R$95,7/cota e estimamos um dividend yield de 5,8% em 2021.

Distribuição de Rendimentos (R$/cota)

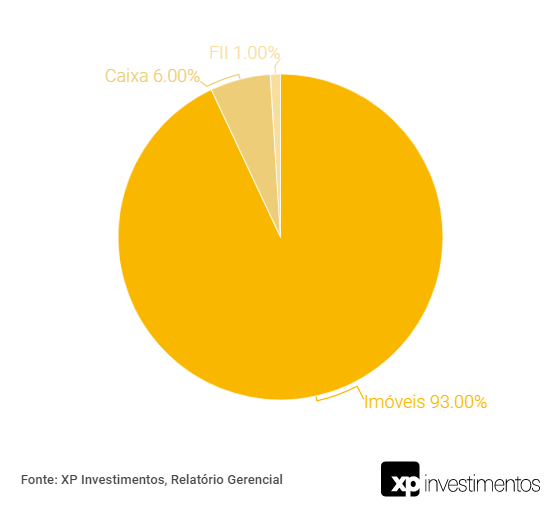

Diversificação Setorial (%Receita)

JS Real Estate (JSRE11)

Objetivo

O objetivo do JSRE11 é distribuir renda mensal aos cotistas através do recebimento de receitas como aluguéis, rendimentos e ganho de capital.

Tese de Investimento

O JS Real Estate (JSRE11) é um fundo imobiliário híbrido com gestão ativa, destinado à investidores em geral, podendo alocar seus recursos em ativos imobiliários como imóveis, cotas de outros FIIs, Certificados de Recebíveis Imobiliários (CRIs).

O fundo possui portfolio com alta qualidade e boa performance em seus ativos. Recentemente, o fundo concluiu a compra das torres Marble e Ebony, do condomínio Rochaverá, onde detém 40% de participação.

Com essa aquisição, a vacância financeira do fundo é de 7,8%, já que os novos ativos contam com renda mínima garantida de até R$ 40 milhões como complemento ao aluguel mensal pago pelos atuais locatários, com cap rate anual de 7,25% pelos próximos 36 meses após a conclusão da aquisição.

De modo geral, o fundo possui boa diversificação setorial e acreditamos que os inquilinos do fundo são consolidados em seus segmentos. Por ser um fundo com alocação tanto em ativos imobiliários físicos quanto em renda fixa, acreditamos que o fundo possui risco reduzido.

Apesar da boa qualidade de seus ativos, entendemos que aqueles que apresentam maiores taxas de vacância estão localizações mais desafiadoras no momento. Por fim, também vemos poucos catalizadores no curto prazo para o preço da cota. Apesar do fundo estar negociando com desconto em relação ao seu valor patrimonial (81% P/VP), mantemos a recomendação NEUTRA para o papel, com preço alvo de R$ 99,1 e um dividend yield estimado de 6,3% em 2021.

Tabela Resumo: JSRE11

Portfólio do Fundo (%Alocação)

Diversificação Setorial (%Receita)

Rio Bravo Renda Corporativa (RCRB11)

Objetivo

O objetivo do Fundo é a realização de investimentos imobiliários de longo prazo, por meio da aquisição e posterior gestão patrimonial de imóveis de natureza comercial. (lajes ou conjuntos, vagas de garagens e direitos sobre empreendimentos imobiliários destinadas à atividade comercial).

Tese de Investimento

O fundo possui portfólio composto por 10 ativos, localizados nas cidades de São Paulo e Rio de Janeiro. Sua maior concentração é em lajes de alto padrão construtivo em São Paulo (92,9% dos imóveis).

O Fundo tem exposição de praticamente 82,3% de seu ABL em ativos diversificados no eixo Paulista/Faria Lima/Vila Olímpia/Berrini, que são regiões consolidadas no mercado corporativo de São Paulo e apresentam baixos índices de vacância. No entanto, os 2 ativos localizados no Rio de Janeiro apresentam alto índice de vacância atualmente e, mesmo que representem apenas 7,1% do portfolio, na nossa visão, a redução desses espaços vagos pode ser desafiadora no contexto atual.

Além disso, o fundo possui em sua maioria inquilinos consolidados em seus segmentos de atuação e bem diversificados. Como o maior percentual de concentração da receita mensal em um inquilino é de 17,2%, visto que este é renomado em seu setor, o fundo apresenta baixo risco de inadimplência dos locatários.

No final de 2020 o fundo passou pela sua 8ª emissão de cotas. Como parte da alocação desses recursos, recentemente o fundo aumentou sua participação no ativo Girassol 555 através da aquisição de aproximadamente 2 mil m² de ABL, atualmente locado para empresa de coworking. Além disso, o edifício Alameda Santos está em processo de retrofit, com previsão de conclusão no 2º semestre de 2021.

Tabela Resumo: RCRB11

Por esses motivos, revisamos a recomendação para COMPRA e o preço-alvo de R$178,9/cota e estimamos um dividend yield de 5,1% em 2021.

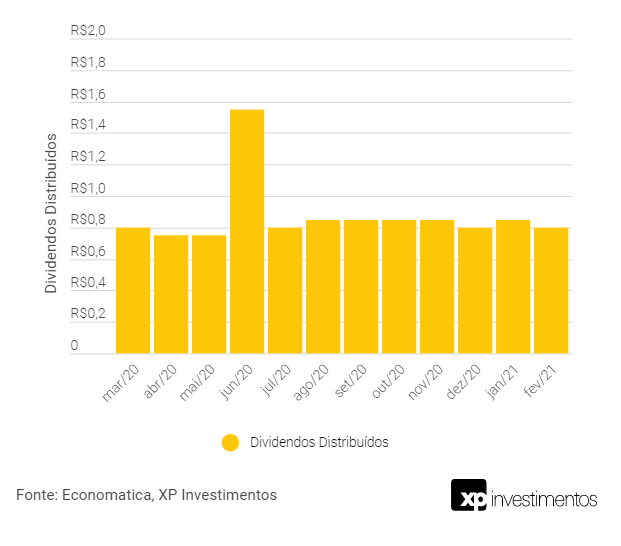

Distribuição de Rendimentos (R$/cota)

Diversificação Setorial (%Receita)

BC Fund (BRCR11 )

Objetivo

O objetivo do BC Fund é investir em escritórios comerciais de laje corporativa com renda, estrategicamente localizados nas principais cidades do Brasil. Dentre os ativos-alvo investidos estão imóveis comerciais ou direitos relativos a esses imóveis, seja prontos ou em fase final de construção.

Tese de Investimento

O portfólio do BC Fund é composto atualmente por 14 imóveis de escritórios localizados em São Paulo e Rio de Janeiro. O perfil do portfolio é concentrado em edifícios comerciais corporativos de alta qualidade (Classe AAA e A). Os imóveis são locados por diversas empresas nacionais e multinacionais consolidadas, tais como, Gerdau, Volkswagen, Linkedin, CNN e Petrobrás, entre outras.

Apesar da boa localização e qualidade dos ativos, atualmente 20,5% destes encontram-se vagos. Sendo assim, o fundo continua com o desafio de locação das áreas vagas, com destaque para o CENESP que possui vacância de 53%, região onde ainda existem desafios para novas locações. Em nossa visão, além do CENESP, o Edifício Montreal, localizado no Rio de Janeiro, pode ser um desafio para a gestão dado o momento atual.

Apesar do ambiente desafiador para locação dos ativos com alta vacância, o fundo a negocia com dividend yield atrativo (5,9% em 2021). Por outro lado, também vemos poucos catalizadores no curto prazo para o preço da cota. Por esses motivos, alteramos a recomendação de compra para NEUTRA com preço alvo de R$84,1/cota.

Tabela Resumo: BRCR11

Distribuição de Rendimentos (R$/cota)

Diversificação Setorial (%Receita)

CSHG Real Estate (HGRE11)

Objetivo

•O CSHG Real Estate FII tem como objetivo a aquisição. para exploração comercial de empreendimento imobiliários prontos ou em construção, que potencialmente gerem renda, através de aquisição de parcelas e/ou da totalidade de empreendimentos imobiliários, para posterior alienação, locação ou arrendamento.

Tese de Investimento

O fundo do segmento de lajes corporativas possui em torno de 205 mil m² de ABL e valor de mercado de aproximadamente R$1,7 bilhão. Permanece ainda, com a estratégia de reciclagem de portfólio, principalmente de investimentos em lajes individuais, monousuários e ativos fora de São Paulo, o que pode gerar valor para o fundo.

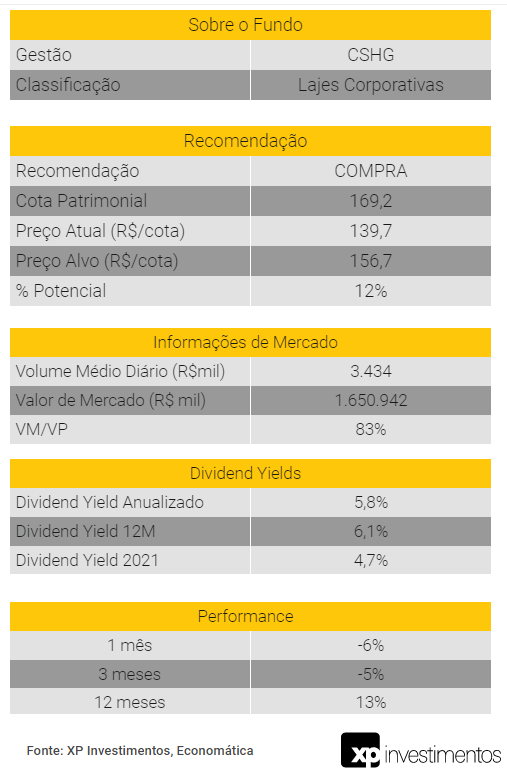

O fundo encerrou o mês de fevereiro com 22,7% de vacância física. Dessa forma, permanece com o desafio na locação das áreas de maior vacância como o Ed. Torre Martiniano e Paulista Star, que pressionam sua rentabilidade. Após a fraca performance nos últimos meses, o fundo vem negociando com desconto ao valor patrimonial (83% P/VP).

Ainda, recentemente o fundo adquiriu 2 unidades no Ed. Berrini One, onde já possui participação. Uma das unidades encontra-se vaga e a outra locada para FIAT Automóveis. Essa aquisição vai de encontro a estratégia de aumentar sua representatividade nos ativos de seu portfolio.

Por fim, o fundo informou sobre possíveis novas locações no Ed. Berrini One e Torre Jatobá (CBOP), que atualmente estão em vias de negociação.

Acreditamos que a distribuição de dividendos deve continuar pressionada em 2021 devido a vacância em alguns ativos e inadimplências diferimentos de inquilinos. No entanto, vemos a vacância como uma oportunidade para a gestora expandir seus rendimentos no médio e longo prazo. Reiteramos nossa recomendação de COMPRA com preço-alvo de R$156,7/cota e dividend yield de 4,7% para 2021.

Tabela Resumo: HGRE11

Vencimento dos Contratos (% Receita)

Exposição por Indexador (% Receita)

Vinci Offices (VINO11)

Objetivo

O fundo tem como objetivo obter renda e ganho de capital através da exploração de lajes corporativas. O fundo possui a estratégia de investir, preferencialmente, em ativos performados com arquitetura diferenciada e com classe A.

Tese de Investimento

O Vinci Offices possui em seu portfolio 9 imóveis, que totalizam pouco mais de 48 mil m² de ABL. Sendo que destes, 57% está localizado em São Paulo e o restante no Rio de Janeiro (43%).

Atualmente 48% da sua receita de aluguel está atrelada a contratos atípicos, reduzindo o risco de renegociações com locatários. Ainda, o fundo possui somente 4% da receita em contratos com vencimento antes de 2025. Em relação aos contratos típicos do portfólio do Fundo, o aluguel médio/m² apresenta um desconto de 21% em relação a média de mercado, possibilitando um upside nos rendimentos no futuro caso futuras negociações fiquem em linha com valores praticados no mercado. Já a vacância física do fundo é de 25,9%, sendo que, apenas um de seus ativos está vago no momento.

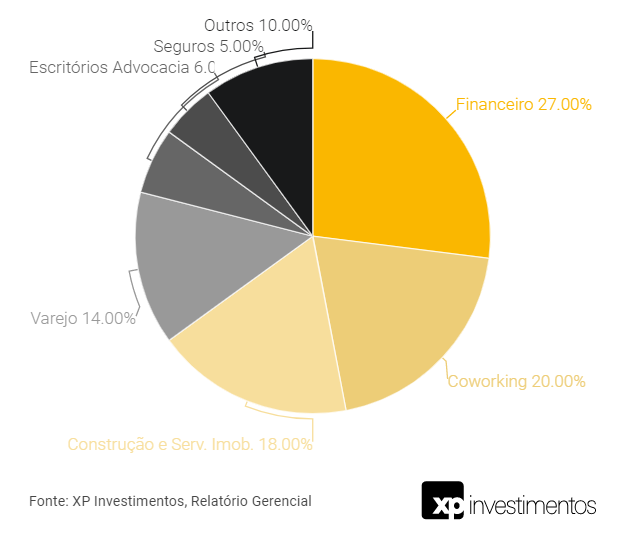

Adicionalmente, o fundo possui inquilinos de grande porte como Vinci Partners, Vitacon, Renner e C&A. Dessa forma, possui exposição a diversos setores da economia, apesar da maior concentração no setor financeiro (27% da receita) e de coworking (20%).

Recentemente o fundo concluiu a aquisição da totalidade do Ed. Cardeal Corporate, localizado na região de Pinheiros em São Paulo. O ativo está 100% locado para Camicado e passará a ter impacto sobre os rendimentos do fundo a partir de março/21.

Apesar do elevado percentual em contratos atípicos trazer menos riscos ao fundo, acreditamos que o contexto da renovação de contrato possa ser diferente, apresentando certos desafios em manter os valores de aluguel nos mesmos patamares.

Tabela Resumo: VINO11

Por esses motivos, temos a recomendação NEUTRA e revisamos o preço-alvo de R$60,9/cota E estimamos dividend yield de 10,1% em 2021.

Vencimento dos Contratos (% Receita)

Diversificação Setorial (%Receita)

Glossário

| ABL: Área Bruta Locável |

| Cap Rate: Lucro operacional em termos anuais / valor de mercado |

| Cota: Valor da cota negociado em bolsa ajustado por proventos |

| CVM 400: Oferta de valores imobiliários, com prospecto e registro obrigatório na Comissão de Valores Mobiliários (CVM). Não há restrição quanto ao número de clientes que podem subscrever. O investidor não precisa necessariamente ser qualificado para investir no ativo, a não ser que haja uma exigência da emissão. |

| CVM 476: Oferta pública, mas com esforços restritos, destinada a investidores profissionais. Será permitida a procura de, no máximo, 75 investidores profissionais e os valores mobiliários ofertados deverão ser subscritos ou adquiridos por, no máximo, 50 investidores profissionais. |

| Dividend Yield: média dos proventos distribuídos no período multiplicado por 12 períodos e dividido pelo valor de mercado |

| Dividend Yield Projetado: Estimativa realizada com base nas receitas recorrentes e premissas definidas pela XP |

| Flight-to-Quality: É o fenômeno do mercado imobiliário, onde as empresas se movem para empreendimentos de melhor qualidade e localização |

| Follow-On (FON): São as novas ofertas subsequentes ao IPO |

| Lucro Operacional: Receita total obtida com a propriedade menos despesas operacionais |

| Patrimônio Líquido (PL): Ativos Totais menos Passivos Totais |

| Patrimônio Líquido (PL)/Cota: Patrimônio Líquido dividido pelo total de cotas emitidas |

| Performance: Variação da cota acrescida dos proventos obtidos no período dividido pelo valor da cota |

| Peso no IFIX: Participação do fundo no IFIX (índice de fundos imobiliários) |

| Rendimentos: Proventos distribuídos por cota em R$ |

| TIR: Taxa interna de retorno |

| Vacância Anunciada: Taxa de vacância informada pelo administrador (física ou financeira), considerando saídas ou locações anunciadas por fatos relevantes |

| Vacância Financeira: Proporção da receita potencial que a área vaga teria na receita do fundo considerando o último aluguel pago |

| Vacância Física: Proporção que a área vaga representa em relação ao ABL total do empreendimento |

| Valor de Mercado (VM): Número total de cotas x valor da cota negociado em bolsa |

| VM/PL: Valor de mercado/Patrimônio Liquido |

| Volume Diário: Média diária do volume em R$ |

Se você ainda não tem conta na XP Investimentos, abra a sua!