Os índices da bolsa funcionam como um termômetro para o mercado de investimento, pois medem o desempenho de um conjunto de ativos. Esse conjunto de ativos formam uma carteira teórica. O valor real do índice da carteira teórica é o valor de mercado dos ativos negociados na bolsa de valores.

Para o mercado de Fundos Imobiliários existia apenas o IFIX, que é o resultado de uma carteira teórica de ativos, elaborada de acordo com os critérios estabelecidos pela metodologia da B3, que tem como objetivo acompanhar o desempenho médio dos fundos imobiliários listados.

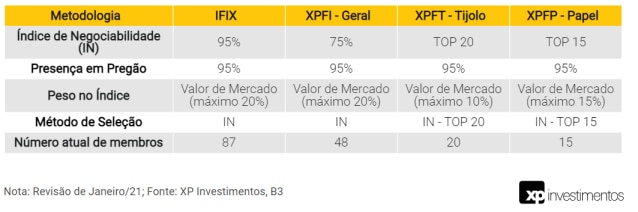

Com o objetivo de guiar o investidor, criamos três índices de fundos imobiliários para atender e servir de referência para a performance de fundos imobiliários. Além do índice geral (XPFI), estamos incluindo o índice de fundos imobiliários de tijolo (XPFT) e o índice de fundos imobiliários de papel (XPFP).

Para acompanhar o resultado diário dos Índices XP de Fundos Imobiliários, clique aqui.

XPFI – Índice XP de Fundos Imobiliários

Objetivo do Indicador:

O índice XPFI tem como objetivo acompanhar a desempenho médio das cotações dos fundos imobiliários negociados nos mercados de bolsa e balcão organizado da B3.

Sobre o índice:

Assim como o IFIX, o XPFI é um índice de retorno total, ou seja, ele procura refletir as variações nos preços dos fundos imobiliários integrantes do índice no tempo ajustado pelo impacto da distribuição de proventos por parte dos fundos imobiliários.

Composição:

O índice XPFI é o resultado de uma carteira teórica de fundos imobiliários e sua seleção leva em consideração os seguintes critérios abaixo:

• A composição do índice será revisada a cada 4 meses, na primeira segunda-feira útil dos meses de janeiro, maio e setembro.

• As cotas de fundos imobiliários devem estar listadas nos mercados de bolsa e de balcão organizado da B3.

• Estar classificada entre os ativos que, em ordem decrescente de índice de negociabilidade1, somam em conjunto 75% do valor total do índice de negociabilidade do universo de fundos imobiliários listados durante o período das três carteiras anteriores (últimas doze meses). Para mais detalhes, acesse o anexo I.

• O fundo imobiliário precisa possuir presença de pregão, no mínimo, 95% no período de vigência das três carteiras anteriores (últimos doze meses).

• Não ser classificada como “Penny Stock”, ou seja, o valor da cota do fundo imobiliários durante os últimos doze meses (período das três carteiras anteriores) ser inferior a R$1,00/cota.

• Um ativo que foi alvo de oferta pública recente (seja IPO ou follow-on) durante o período de vigência das 3 carteiras anteriores ao rebalanceamento do índice será elegível, mesmo sem estar listado todo o período, desde que : 1) a oferta pública de distribuição de cotas tenha sido realizada antes do rebalanceamento anterior; 2) possua ao menos 95% de presença em pregão.

Critério de Ponderação:

Os ativos que compõem o índice são ponderados pelo valor de mercado dos fundos imobiliários. Ressalta-se que cada fundo imobiliário possui um limite superior de participação de 20% na inclusão ou reavaliações periódicas na carteira teórica que compõem o índice.

Tabela 1: Composição Atual do Índice

XPFT – Índice XP de Fundos Imobiliários de Tijolo

Objetivo do Indicador:

O índice XPFT tem como objetivo acompanhar a desempenho médio das cotações dos fundos imobiliários denominados de fundos de “tijolo” negociados nos mercados de bolsa e balcão organizado da B3. Inclui-se como fundos imobiliários de tijolo, os fundos imobiliários que investem em empreendimentos imobiliários como galpões logístico, lajes corporativas, agências bancárias, shopping centers, educacional, hospitais, entre outros ativos físicos.

Sobre o índice:

Assim como o IFIX, o XPFT é um índice de retorno total, ou seja, é um índice que procura refletir as variações nos preços dos ativos integrantes do índice no tempo ajustado pelo impacto da distribuição de dividendos por parte dos fundos imobiliários.

Composição:

O índice é composto por 20 fundos imobiliários de “tijolo” e a seleção dos ativos para compor a carteira leva em consideração os seguintes critérios abaixo:

• A composição do índice será revisada a cada 4 meses, na primeira segunda-feira útil dos meses de janeiro, maio e setembro.

• O fundo precisa ser classificado como do segmento de tijolo, ou seja, investir em empreendimentos imobiliários como galpões logísticos, lajes corporativas, agências bancárias, shopping centers, entre outros ativos físicos.

• Considera-se os 20 fundos imobiliários de “tijolo” com maior índice de negociabilidade1 durante o período de vigência de 3 carteiras anteriores (últimos doze meses). Para mais detalhes, acesse o anexo I.

• O fundo imobiliário precisa possuir presença de pregão, no mínimo, 95% no período de vigência das três carteiras anteriores (últimos doze meses).

• Não ser classificada como “Penny Stock”, ativos cujo valor médio da cota durante a vigência da carteira (últimos doze meses) é inferior R$1,00/cota.

• Um ativo que foi alvo de oferta pública recente (seja IPO ou follow-on) durante o período de vigência das 3 carteiras anteriores ao rebalanceamento do índice será elegível, mesmo sem estar listado todo o período, desde que : 1) a oferta pública de distribuição de cotas tenha sido realizada antes do rebalanceamento anterior; 2) possua ao menos 95% de presença em pregão.

Critério de Ponderação:

Os ativos que compõem o índice são ponderados pelo valor de mercado dos fundos imobiliários. Ressalta-se que cada fundo imobiliário possui um limite superior de participação de 10% na inclusão ou reavaliações periódicas na carteira teórica que compõem o índice.

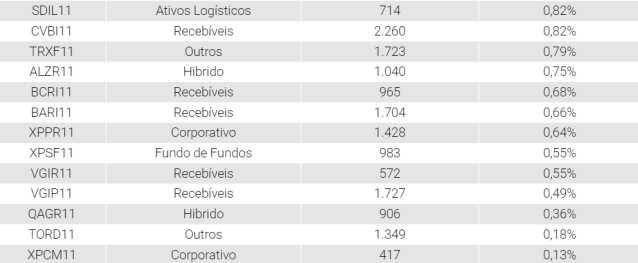

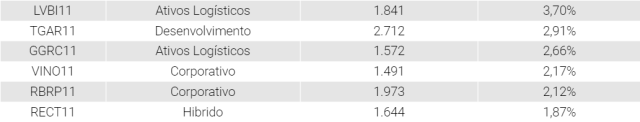

Tabela 2: Composição Atual do Índice

XPFP – Índice XP de Fundos Imobiliários de Papel

Objetivo do Indicador:

O índice XPFP tem como objetivo acompanhar a desempenho médio das cotações dos fundos imobiliários denominados de fundos de “papel” negociados nos mercados de bolsa e balcão organizado da B3. Inclui-se como fundos imobiliários de papel os fundos do segmento de recebíveis e fundo de fundos (“FoF”)

Sobre o índice:

Assim como o IFIX, o XPFP é um índice de retorno total, ou seja, é um índice que procura refletir as variações nos preços dos ativos integrantes do índice no tempo ajustado pelo impacto da distribuição de dividendos por parte dos fundos imobiliários.

Composição:

O índice é composto por 15 fundos imobiliários de “papel” e seleção dos ativos e composição leva em consideração os seguintes critérios abaixo:

• A composição do índice será revisada a cada 4 meses, na primeira segunda-feira útil dos meses de janeiro, maio e setembro.

• O fundo precisa ser classificado como do segmento de papel, ou seja, fundos imobiliários do segmento de recebíveis ou fundo de fundos.

• Considera-se os 15 fundos imobiliários com maior índice de negociabilidade1 durante o período de vigência de 3 carteiras anteriores (últimos doze meses). Para mais detalhes, acesse o anexo I.

• O fundo imobiliário precisa possuir presença de pregão, no mínimo, 95% no período de vigência das três carteiras anteriores (últimos doze meses).

• Não ser classificada como “Penny Stock”, ativos cujo valor médio da cota durante a vigência da carteira (últimos doze meses) é inferior R$1,00/cota.

• Um ativo que foi alvo de oferta pública recente (seja IPO ou follow-on) durante o período de vigência das 3 carteiras anteriores ao rebalanceamento do índice será elegível, mesmo sem estar listado todo o período, desde que : 1) a oferta pública de distribuição de cotas tenha sido realizada antes do rebalanceamento anterior; 2) possua ao menos 95% de presença em pregão.

Critério de Ponderação:

Os ativos que compõem o índice são ponderados pelo valor de mercado dos fundos imobiliários. Ressalta-se que cada fundo imobiliário possui um limite superior de participação de 15% na inclusão ou reavaliações periódicas na carteira teórica que compõem o índice.

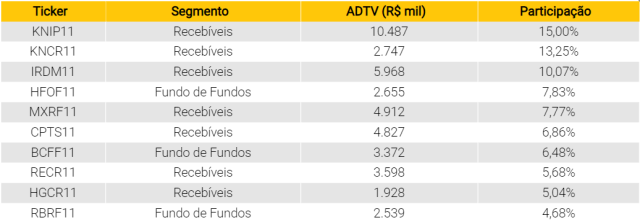

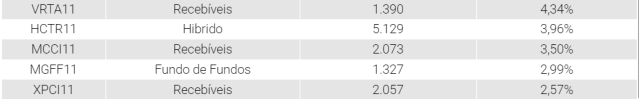

Tabela 3: Composição Atual do Índice

Tabela 4: Resumo das Metodologias

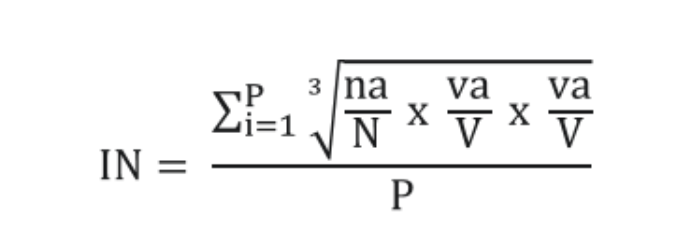

Anexo I: Índice de Negociabilidade

O índice de negociabilidade é uma conta matemática que consiste em uma média geométrica das participações percentuais dos fundos imobiliários em termos de volume monetário e número de negócios.

Onde:

P = número de pregões durante o período analisado

IN = índice de negociabilidade

na = número de negócios com o ativo a no mercado a vista

N = número total de negócios no mercado a vista

va = volume financeiro gerado pelos negócios com o ativo a no mercado a vista

V = volume financeiro total do mercado a vista

Qual seu objetivo? O objetivo dessa conta matemática é ponderar os fundos imobiliários pela sua liquidez no mercado secundário negociado nos pregões diários da Bolsa de Valores. Ressaltamos que para um fundo imobiliários possuir alto índice de negociabilidade é necessário que sua participação seja alta tanto no quesito volume de negociação (em valores monetários), quanto em número de negócios, o que pondera eventos especiais como block trades, leilões, emissão de novas cotas no mercado, entre outros.

Observações:

• Os valores de índice de negociabilidade de cada ativo são apurados em base diária.

• São considerados o período de vigência das últimas 3 carteiras para o calculo (últimos doze meses).

Disclaimer

Os índices da XP Investimentos não garantem receitas futuras ou protegem contra perdas de principal. Não há nenhuma garantia de que uma estratégia de investimento baseadas nos XPFI, XPFT e XPFP será bem-sucedida. Os índices XPFI, XPFT e XPFP não emitem, patrocinam, endossam, comercializam, oferecem, revisam ou expressam qualquer opinião a respeito de qualquer ativo, fundo, fundo negociado em bolsa, derivativo, investimento, produto financeiro ou estratégia de negociação que seja baseada, vinculada ou forneça um retorno de investimento relacionado ao desempenho dos índices XPFI, XPFT e XPFP. Os índices XPFI, XPFT, XPFP não são consultores de investimento, analistas de valores mobiliários ou fiduciário, e não fazem nenhuma representação em relação à conveniência de investir em qualquer ativo ou fundo. Os retornos dos índices não representam os resultados da negociação real de ativos / valores mobiliários. A XP Investimentos mantém e calcula o índice, mas não gerencia ativos reais. Os retornos do índice não refletem o pagamento de quaisquer encargos ou taxas de vendas que um investidor possa pagar para comprar os títulos subjacentes ao índice. Rentabilidade obtida no passado não representa garantia de rentabilidade futura.

Essas informações são de propriedade da XP Investimentos, sendo fornecidas apenas para fins informativos. Embora a XP Investimentos obtenha informações de fontes que a XP Investimentos considere confiáveis, a XP Investimentos ou qualquer outra parte envolvida ou relacionada à compilação, computação ou criação de informações não garantem a precisão e/ou a integridade de quaisquer dessas informações. Todos os índices e dados da XP Investimentos são de propriedade exclusiva da XP Investimentos e não podem ser usados ou reproduzidos sem a permissão expressa por escrito da XP Investimentos. As informações e conclusões contidas neste material podem ser alteradas a qualquer tempo, sem que seja necessária prévia comunicação. A confiança na informação deste material é a critério exclusivo do leitor. As informações contidas nesse documento não podem ser usadas para verificar ou corrigir outros dados, para criar outros índices, modelos de risco ou análises, ou em conexão com a emissão, oferta, patrocínio, gestão ou comercialização de quaisquer títulos, carteiras, produtos financeiros ou outros veículos de investimento. Dados e análises históricas não devem ser tomados como uma indicação ou garantia de qualquer desempenho futuro, análise ou previsão. Nenhuma das informações ou índices da XP Investimentos ou outro produto ou serviço aqui mencionado constitui uma oferta para comprar ou vender, ou uma promoção ou recomendação de qualquer segurança, instrumento financeiro ou produto ou estratégia de negociação. Além disso, nenhuma das informações ou qualquer índice da XP Investimentos pretende constituir um conselho de investimento ou uma recomendação para tomar (ou abster-se de fazer) qualquer tipo de decisão de investimento e não pode ser considerada como tal. As informações são fornecidas “como estão” e o usuário assume todo o risco de qualquer uso que possa fazer ou permitir que seja feito com essas informações. Em nenhuma circunstância a XP Investimentos terá qualquer responsabilidade por quaisquer informações diretas, indiretas, especiais, punitivas, consequentes (incluindo perda de lucros) ou quaisquer outros danos, mesmo se notificado da possibilidade de tais danos. O precedente não exclui ou limita qualquer responsabilidade que não possa ser excluída ou limitada pela lei aplicável. Recomendamos a consulta de profissionais especializados para a tomada de qualquer decisão de investimentos.

Se você ainda não tem conta na XP Investimentos, abra a sua!