O IFIX, índice de referência dos fundos imobiliários, teve uma alta de 0,49% no mês de setembro, encerrando aos 2.990,8 pontos e com performance similar ao Ibovespa, que teve alta de 0,47% no mês.

Dentre os principais drivers de preço dos Fundos Imobiliários, o destaque no mês de setembro ficou com a divulgação pelo IBGE, pelo segundo mês seguido, de uma leitura de deflação no IPCA, que teve queda de -0,36% em agosto. Os principais itens responsáveis pelo resultado foram os preços da gasolina, que teve queda de -11,64%, da energia elétrica, que caiu -1,27%, e das comunicações, com queda de -1,1%. A leitura alimentou uma revisão de expectativas do mercado com relação à rapidez do processo de desinflação. De fato, após a divulgação posterior do IPCA-15 de setembro, que trouxe deflação de -0,37%, os economistas da XP revisaram a projeção para o IPCA de 2022, de 6,1% para 5,6%. Com esse movimento, a avaliação do mercado é de que a duração da política monetária mais restritiva atual pode ser diminuída, e a curva de DI Futuro teve redução em quase todos os seus vértices, comparativamente à curva observada no início do mês. As deflações observadas e a revisão baixista das perspectivas de inflação no curto prazo são fatores que geram pressão pela redução dos dividendos pagos pelos FIIs de Recebíveis com portfólio focado em CRIs indexados à inflação, que tiveram as principais quedas no mês. Por outro lado, a perspectiva de afrouxamento mais próximo das taxas de juros foi um fator positivo para os FIIs de Tijolo, que foram determinantes da performance positiva do IFIX no mês.

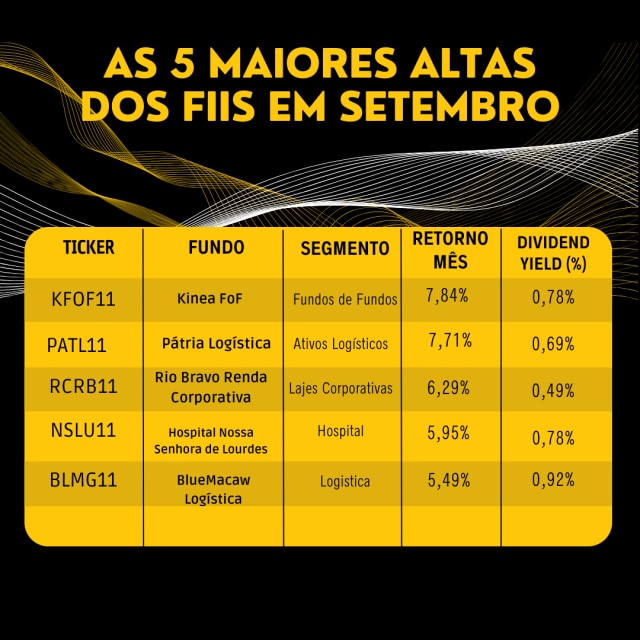

Maiores Altas de Setembro

Em geral, os FIIs de Tijolo integrantes do IFIX tiveram, pelo segundo mês seguido, uma performance positiva, com desempenho médio (ponderado pelo peso de cada fundo no IFIX) de 0,90%. O segmento de Ativos Logísticos foi, pelo terceiro mês consecutivo, o destaque do índice, respondendo por 0,20 pontos percentuais de sua alta no mês. Também tiveram destaque positivo no mês os Fundos de Fundos, que contribuíram com 0,14 pontos percentuais, e os FIIs de Shoppings, que foram responsáveis por 0,07 pontos percentuais do resultado do IFIX em setembro.

A maior alta do mês de setembro foi a do Fundo de Fundos KFOF11, com ganho de 7,84%. De acordo com seu Relatório Gerencial de agosto, o fundo tem maior concentração em FIIs de Recebíveis (26%, com destaque para KNCR11 e CPTS11), FIIs de Lajes Corporativas (25%, com destaque para BRCR11 e PVBI11) e FIIs de Shoppings/Varejo (22%, com destaque para HSML11 e MALL11). O fundo teve forte elevação de 8,89% em seu valor patrimonial com o resultado de seu portfólio em agosto, que foi ainda maior que o desempenho do IFIX. No mesmo documento, o fundo afirma ainda que o deságio médio dos fundos de sua carteira à época era de 8,8%, o que, aliado ao deságio de 13,3% sobre o valor patrimonial do próprio fundo ao final de agosto, criaria um upside potencial, na visão da gestora, de 26,5% no valor de mercado do fundo. No último dia do mês, o fundo anunciou o pagamento de proventos no valor de R$ 0,72/cota, 2 centavos acima do valor pago nos três meses anteriores.

O fundo de Ativos Logísticos PATL11 teve a segunda maior alta de setembro, de 7,71%. Em julho de 2022, a Pátria Investimentos, gestora anterior do fundo, concluiu uma operação de associação com a VBI Real Estate, que passou então a realizar a gestão dos fundos PATL11 e PATC11. Desde então, o fundo teve desempenho de 14,0%, alta superior à média dos FIIs de Ativos Logísticos no período.

A terceira maior alta do mês foi do fundo de Lajes Corporativas RCRB11, que subiu 6,29%, apesar da performance média negativa dos outros FIIs do segmento, e vem apresentando alta volatilidade nos últimos dias. O fundo se encontra com vacância física de 26,8%, e sua maior área disponível se encontra no seu ativo Edifício Bravo! Paulista, com ABL de 6.206 m². Em agosto, o fundo anunciou a alienação do 10º andar do ativo, em uma área de 359 m². Segundo a gestora do fundo, o resultado extraordinário gerado com essa transação será usado para linearização de seu patamar de distribuições ao longo do semestre atual.

Em seguida na nossa lista se encontra o fundo de Hospital NSLU11, detentor do Hospital e Maternidade Nossa Senhora de Lourdes, localizado na região do Jabaquara, em São Paulo/SP. O fundo divulgou no início do mês um informe com atualizações referentes a diferentes ações judiciais em aberto, e, no último dia do mês, anunciou dividendo de R$ 1,39/cota para pagamento em outubro, valor 65% maior que o provento pago no mês anterior e após atravessar o segundo trimestre deste ano sem pagamentos de dividendos.

Finalmente, a quinta maior alta do mês de setembro foi do fundo de Ativos Logísticos BLMG11, que teve performance de 5,49%. O fundo detém ativos bem localizados em SP, RJ e MG, e conta com alavancagem equivalente a dois terços de seu ativo. O passivo do fundo corresponde a obrigações atreladas a Certificados de Recebíveis Imobiliários (CRI), com a maior parte (99%) indexada ao IPCA, com custo médio de IPCA+6,0%. No final do mês, o fundo divulgou fato relevante comunicando a conclusão da alienação do galpão logístico Jandira II ao valor de R$ 45 milhões, parte do valor direcionado à amortização dos CRIs atrelados ao imóvel.

Maiores Baixas de Setembro

Também no campo dos segmentos em baixa o mês de setembro foi similar a agosto, e os FIIs de Recebíveis (ou “de Papel”) foram o destaque negativo, tendo um desempenho médio (ponderado pelo peso de cada fundo no IFIX) de -0,17%. O segmento contribuiu com -0,07 pontos percentuais para o resultado do índice no mês. Assim como ocorrido em agosto, os fundos do segmento tiveram, entretanto, uma performance bastante heterogênea, e 59% dos 39 fundos integrantes do IFIX fecharam o mês em terreno positivo. Também tiveram contribuição negativa para o índice no mês os segmentos de Lajes Corporativas, responsável por -0,02 pontos percentuais, e Varejo, que contribuiu com -0,01 pontos percentuais.

A maior queda de setembro foi do fundo de Lajes Corporativas XPPR11, que teve performance de -7,81%. Assim como para setembro, o fundo anunciou pagamento de dividendos de R$ 0,30/cota em outubro, seguindo a queda nos proventos pagos ao longo do ano pelo fundo, que distribuiu R$ 0,55/cota em dezembro de 2021. O fundo apresenta uma alta taxa de vacância física de 48%, concentrada em seus dois imóveis em Barueri/SP e no FL Plaza, localizado na Av. Faria Lima, em São Paulo/SP. Em seu último relatório gerencial, o fundo afirma que a procura no setor vem se mostrando bastante aquém das expectativas, e demonstra maior otimismo com relação à locação no curto prazo do ativo FL Plaza.

A segunda maior baixa do mês de setembro foi do fundo de Recebíveis XPCI11, que teve queda de -6,80%. O portfólio do fundo é composto em 65,8% por CRIs indexados ao IPCA, e, com as duas leituras seguidas de deflação nesse índice, o fundo anunciou pagamento de proventos no valor de R$ 0,88/cota em outubro, em queda após o pagamento de R$ 0,96/cota no mês anterior e valores acima de R$1/cota em meses anteriores. Situação semelhante ocorreu com o fundo do mesmo segmento RBRR11, que teve queda de -5,03% e figura na quinta colocação da lista. O fundo tem 61,6% de sua carteira alocado em CRIs indexados ao IPCA, e no mês de setembro anunciou redução em seu pagamento de dividendos, de R$1,10/cota no mês anterior para R$1,00/cota. No nosso Guia de FIIs de Recebíveis, publicado recentemente, analisamos em maiores detalhes os impactos da inflação sobre os FIIs de papel e as nossas perspectivas para o segmento. Clique aqui para acessá-lo.

Na terceira colocação da lista de maiores quedas de setembro ficou o fundo de Lajes Corporativas SARE11, com performance de -5,85%. A queda do preço do fundo foi concentrada na última semana do mês. O fundo se encontra com ocupação física de 93,8%, e sua vacância se encontra integralmente em seu principal ativo, o WT Morumbi, localizado na região da Av. Chucri Zaidan e da Marginal Pinheiros, em São Paulo/SP.

Em seguida no ranking se encontra o fundo Agro BTRA11, que teve desempenho de -5,43% em setembro. O fundo esteve presente nas listas de maiores baixas dos meses de junho e julho, após anunciar um pedido de recuperação judicial dos usuários de seu ativo Fazenda Vianmancel, em Nova Maringá/MT. No início de setembro, o fundo divulgou dois fatos relevantes em que informa que tomou conhecimento da ocorrência de um incêndio em um silo e um túnel que integram a infraestrutura de suporte daquele mesmo imóvel. O fundo registrou ocorrência policial pedindo a apuração dos motivos e da extensão do ocorrido e protocolou uma petição pedindo a imediata reintegração de posse do imóvel, que se encontrava provisoriamente suspensa pela justiça.

Se você ainda não tem conta na XP Investimentos, abra a sua!