- Protocolo XP 2022: Recomendações de novos ativos, todos os meses até o fim de 2021, para que você chegue em 2022 munido da nossa seleção para realizar suas escolhas.

- Para quem é este relatório? Para quem quer Investir com Precisão, adquirindo conhecimentos consistentes para montar uma carteira.

- Como o conteúdo ajuda a tomar uma decisão? O Protocolo XP consiste em uma seleção de fundos preferidos por nossos especialistas, pautados em critérios como confiabilidade da gestora, critérios ESG e análise do fundo em si.

- Periodicidade: Mensal, com classes diversas de fundos a cada edição.

Invista melhor com as recomendações

e análises exclusivas dos nossos especialistas.

Protocolo XP 2022

Em nossas carteiras, trazemos indicações de como você pode alocar seus recursos da melhor forma, dentro das particularidades de seu perfil de investidor. Você sempre pôde contar conosco para compor suas carteiras.

No entanto, para o assinante do Expert Pass, desenvolvemos um produto exclusivo, com nossas escolhas de ativos, levando em consideração o cenário atual, as melhores e mais sérias gestoras, a análise dos fundos em si e, por fim, a incorporação dos fatores ESG.

Recomendaremos novos ativos, todos os meses até o fim de 2021, para que você chegue em 2022 munido da nossa seleção para realizar suas escolhas. Sempre reforçamos: diversificar é essencial. Por isso, para inaugurar o nosso Protocolo XP 2022, optamos pela diversificação internacional, trazendo os melhores Fundos de Renda Variável Internacional para você, assinante do Expert Pass.

Nos próximos relatórios, pretendemos apresentar nossas sugestões de:

- Renda Fixa Brasil;

- Renda Variável Brasil;

- Multimercados Brasil;

- Multimercados Internacional;

- Fundos Imobiliários;

- Renda Fixa Internacional;

- Alternativos (Private Equity e Venture Capital).

Protocolo XP 2022 – Fundos de Renda Variável Internacional

Em muitas de nossas carteiras recomendadas, indicamos a possibilidade de investir em ativos internacionais. Mais do que uma boa alternativa, realizar alocações internacionais é, hoje, uma das formas mais inteligentes de diversificar. E, com o Protocolo XP 2022, queremos trazer nossas indicações dos melhores fundos para esta composição.

Momentos de maior volatilidade sempre existiram e continuarão ocorrendo, porém, cada vez mais, o investidor brasileiro tem à sua disposição um leque maior de alternativas para alocação e diversificação. Até pouco tempo atrás, optar por fundos internacionais era possível somente para investidores com maior patrimônio ao passo que, atualmente, qualquer investidor pode optar por essa classe de ativos. Este é apenas um caso de como os horizontes dos investimentos se expandiram, permitindo que sua carteira viaje o mundo.

No entanto, com mais opções, vêm também maiores dúvidas. Se lidar com as incertezas do Brasil já é uma tarefa difícil, como acertar ante um nevoeiro em terras desconhecidas?

Calma, nós seremos sua bússola. Nossa intenção com esta carta de recomendações é ser seu mapa mundi, fazendo com que viajar pelos investimentos globais seja seguro e certo.

Para parafrasear o que dizem os antigos: navegar é preciso, investir também é preciso.

“PARA VOCÊ, ASSINANTE EXPERT PASS, O MUNDO É GRANDE DEMAIS PARA INVESTIR SÓ NO BRASIL”

Rodrigo Sgavioli, Head de Alocação e Fundos da XP

No atual cenário, entendemos que não há apenas um país ou região específica que possa oferecer as melhores oportunidades, por isso, a intenção é que essas recomendações sejam globais, indicando os gestores e fundos que acreditamos e quais os seus diferenciais que fazem com que mereçam sua atenção e investimentos.

Como Assinante Expert Pass, você terá acesso às nossas melhores escolhas. Nesse momento, optamos por começar pela classe de ativos que acreditamos que pode trazer mais oportunidades em um momento de volatilidade como vivemos.

Por isso, consideramos algumas teses gerais para sugestões de fundos de Renda Variável Internacional, com ou sem exposição cambial:

- Exposição a empresas globais, muitas delas seculares, líderes de mercado e de qualidade com receitas em moedas fortes (Dólar e Euro, principalmente);

- Regiões e países com maior estabilidade macroeconômica;

- Gestores e fundos com boas práticas ESG tendem a ser mais resilientes em crises;

- Diversificação para a parcela de Renda Variável e redução de risco geral da carteira de investimento (menor volatilidade

Índice

A – ETF

B – Fundos Indexados

C – Fundos Ativos

A – ETF (“Exchange Traded Fund”)

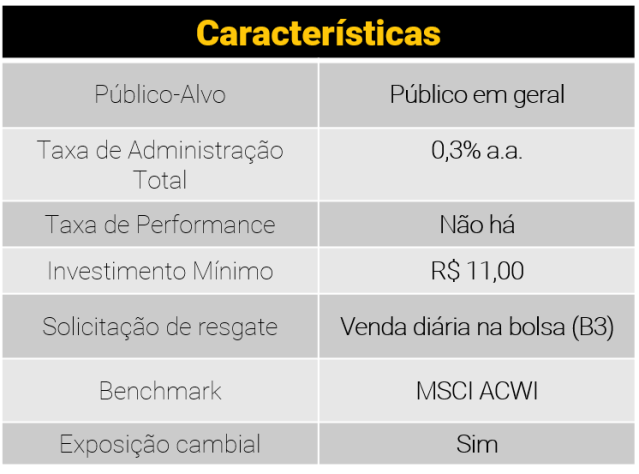

ACWI11

O Fundo

Fundo de índice que replica MSCI ACWI, com cobertura de cerca de 85% do mercado global de ações. Através desse índice, o fundo tem exposição a quase 3 mil ações de empresas de 26 países desenvolvidos e 23 países emergentes. Com exposição ao dólar, a rentabilidade do fundo varia de não só com o sobe e desce das ações que fazem parte do índice, mas também a variação do câmbio.

A tese

Forma simples de investir com baixo valor inicial e baixo custo. Investimentos em todos os continentes do mundo, como possibilidade de diversificação em seu portfólio no mercado exterior, não sendo concentrado em nenhuma região ou país específico, ou seja, pouco sensível a crises econômicas de um país específico.

B – Fundos Indexados

Trend ESG Global

Trend ESG Global Dólar

A Gestora

Fundada em 2005, a XP Asset Management está sediada na cidade de São Paulo e tem mais de R$ 46 bilhões em ativos sob gestão, com atuação nas estratégias de Renda Fixa, Crédito, Multimercados, Ações, Imobiliário, Internacionais, Private Equity, Infraestrutura. A empresa possui mais de 70 colaboradores, e, entre os principais executivos, estão Marcos Peixoto (CEO), Fausto Silva Filho (Gestor), André Masetti (Gestor) e Bruno Fonseca (Compliance/Risco).

A gestão dos produtos da família Trend de Fundos Indexados é implementada pela célula de Alocação e Indexados da XP Asset, liderada por Danilo Gabriel.

O Fundo

O produto segue estratégia indexada e investe em três ETFs geridos pela BlackRock, focados no investimento em empresas com boas práticas ambientais, sociais e de governança (ESG em inglês), com as seguintes proporções:

i. aproximadamente 50% no iShares ESG MSCI USA, com mais de 300 ações de empresas de grande e média capitalização nos Estados Unidos;

ii. aproximadamente 40% no iShares ESG MSCI EAFE, com mais de 450 ações de empresas de grande e média capitalização de mercados desenvolvidos, exceto Estados Unidos e Canadá;

iii. aproximadamente 10% no iShares ESG MSCI EM, com mais de 300 ações de empresas de grande e média capitalização de mercados emergentes.

A tese

Os critérios ESG (do inglês Environmental, Social and Governance ou, em português, ASG, referindo se à Ambiental, Social e Governança) têm se tornado fatores essenciais para se avaliar na hora de investir, inclusive e, principalmente, em meio à cenários de grande volatilidade, como os que estamos vivendo atualmente.

Empresas bem posicionadas nas questões ESG tendem a se destacar dentre seus pares, adquirindo maior vantagem competitiva, menor custos de captação e sinais sólidos de melhora na performance financeira no longo prazo.

Essas empresas costumam fazer uma boa gestão de riscos e, consequentemente são as mais resilientes para passar por momentos de crise.

C – Fundos Ativos

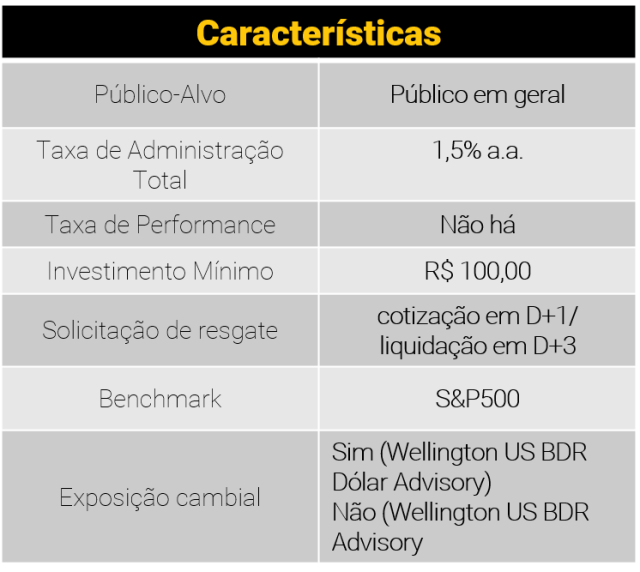

Wellington US BDR Dólar Advisory

Wellington US BDR Advisory

A Gestora

Fundada em 1928, a Wellington é atualmente uma das maiores e mais renomadas gestoras independentes do mundo. O patrimônio total gerido pelo time tem cerca de R$6 trilhões de reais e, mesmo com esse porte, a Wellington preserva seu DNA de boutique de investimento, mantendo-se como uma empresa de capital fechado e cerca de 170 sócios que estão no dia a dia do negócio. O modelo de sociedade é diferenciado e vem sendo construído há décadas.

A empresa atua em mais de 60 países e oferece fundos globais nas principais estratégias e classes de ativos, como ações, renda fixa, multimercados e investimentos alternativos. Seu time de analistas conta com mais de 800 profissionais de investimentos em todo o mundo e possui escritórios nos principais centros financeiros dos Estados Unidos, Inglaterra, Hong Kong, Tóquio, Cingapura e Austrália.

O Fundo

Este é um produto inovador e será executado nos moldes de co-gestão, onde a Wellington indica, diariamente, o portfólio sugerido e a XP executa localmente no mercado de BDRs.

Fundo de gestão ativa das maiores convicções dos analistas de análise global da Wellington. Nove equipes de analistas fazem a gestão de carteira concentradas cada uma dentro de seu setor de especialização. Essas nove “carteiras setoriais” se reúnem para formar uma única carteira concentrada nas empresas americanas de maior valor de mercado, diversificando em todos os setores do S&P500, considerando critérios ambientais, sociais e de governança (ESG).

O fundo combina diversos estilos de gestão dos analistas com rebalanceamento frequente para manter a alocação setorial em linha com a do índice (S&P500)

Número de ações: 30 a 65

Tamanho máximo por ação: 5% ou benchmark + 5%

Caixa: menor que 10%, tipicamente menor que 5%

Tracking error de 3 a 8% em relação ao benchmark

Exposição fora dos EUA: no máximo 10%, normalmente via ADRs

Objetivo de retorno: S&P500 + 2,0% a 2,5% a.a. ao longo de 3 a 5 anos

A tese

Bom momento para gestão ativa nos EUA: incertezas dos mercados sobre como será a economia pós COVID-19 está levando a uma elevada volatilidade. Para uma abordagem setorial neutra baseada em fundamentos, a volatilidade e a dispersão fornecem um ambiente positivo para a seleção de ações e potencial geração de alfa;

Percepções de analistas experientes e especializados em uma estrutura que diversifica riscos;

Importância da seleção de ativos: selecionar de ativos vencedores e evitar os perdedores.

Morgan Stanley Global BDR Dólar Advisory

Morgan Stanley Global BDR Advisory

A Gestora

O Morgan Stanley Investment Management (MSIM), com 46 anos de história, USD 1,4 Trilhão sob gestão e presença em 23 países, traz soluções inovadoras e altamente relevantes para clientes, consultores e parceiros em todo o mundo. A gestora mostra compromisso com a excelência do investimento, a diversidade de perspectiva e valores diferenciados.

O Morgan Stanley Investment Management conta com uma divisão, denominada Applied Equity Advisor Team, com um total de 6 pessoas dedicadas diretamente à gestão da estratégia que é replicada no Brasil e com 3 recursos adicionais que auxiliam no dia-a-dia do fundo.

Andrew Slimmon é o gestor líder para a equipe de investimento Applied Equity Advisors. Ele tem 20 anos de experiência em gestão de recursos de terceiros, e trabalha há 30 anos no Morgan Stanley. Andrew é muito bem conceituado pelos veículos de comunicação, contribuindo frequentemente para veículos como CNBC TV dos Estados Unidos e da Europa, Bloomberg TV, e conta com citações no Wall Street Journal, Barron’s, Bloomberg e Reuters.

O Fundo

É um fundo de ações globais com carteira altamente concentrada e ativa, diferente do índice de referência. Combina processos quantitativos de análise de fatores para suportar a seleção de grandes temas de investimentos, com processos fundamentalistas robustos para atingir uma diferenciada seleção de ações.

Parte integral da seleção de empresas, como primeiro passo, as ações devem passar pelo filtro ESG proprietário do time. A carteira é dinâmica, posições e tamanhos são reavaliados sob a ótica da performance e gestão de risco.

Número de ações: 20

Tamanho médio por ação: 5% a 6%, não ultrapassando 10%

Caixa: menor que 5%

Objetivo de retorno: retorno absoluto

A tese

Agilidade para se adaptar à um mercado mais volátil. Quando aplicável, realiza mudanças de posicionamento durante correções de mercado.

Busca um perfil de retornos relativos mais consistentes ao proteger os investidores de períodos prolongados de performance relativa inferior fruto de foco em um estilo em particular.

Foco em temas cruciais de sustentabilidade que devem apresentar melhor desempenho na bolsa no longo prazo.

Nordea Global Stars Dólar Advisory

Nordea Global Stars Advisory

A Gestora

A Nordea Asset Management, líder global em investimento sustentável e responsável, tem USD 311 bilhões sob gestão e faz parte do Grupo Nordea, o maior grupo de serviços financeiros da região nórdica. O Grupo Nordea tem 200 anos de história, está presente em 20 países, e tem cerca de 29 mil funcionários no mundo.

A Nordea Asset Management oferece a investidores globais uma ampla oferta de soluções e fundos de investimento e atende a uma ampla gama de investidores e distribuidores que incluem bancos, asset managers, wealth managers, consultores financeiros independentes, fundos de pensão e seguradoras. A Nordea Asset Management está presente na América Latina e ativa no Brasil desde 2010. A presença local da Nordea caminha lado a lado com o objetivo de ser acessível e oferecer um melhor serviço aos clientes.

A Nordea considera que é seu dever fiduciário se preocupar com todos os fatores que são materiais para os investimentos de clientes, incluindo aqueles que não são financeiros, tais como fatores ESG. É por isso que foi um dos primeiros signatários dos Princípios das Nações Unidas para o Investimento Responsável em 2007 e tem aprimorado, por mais de uma década, sua estrutura abrangente de investimento responsável.

Sua estrutura de Investimento Responsável inclui uma política corporativa que se aplica a todos os fundos. No centro dessa abordagem está o ativismo acionário. A Nordea é um acionista ativista e, como tal, vota em participações com objetivo de se envolver em assuntos materiais, financeiros ou não financeiros (ESG), nas empresas. A Nordea vê como uma forma poderosa de gerar mudança e criar valor de longo prazo para os acionistas.

O Fundo

O fundo tem foco na seleção de empresas globais de alta qualidade que possuem bom potencial de valorização em função de estarem mal precificadas em relação à sua capacidade de gerar fluxos de caixa futuros. O portfólio integra totalmente os fatores ESG na análise fundamentalista, incluindo a verificação de gap de expectativas e valuation. O processo de seleção de ações bottom-up resulta em um portfólio de alta convicção e oferece aos investidores uma exposição diversificada a uma carteira global de ações de empresas bem posicionadas na agenda ESG, evitando assim apostas top-down, específicas para cada país.

Há um esforço de concentração nos 10 casos de investimentos de maior convicção, que devem representar cerca de 40% da carteira. Os outros 60% são complementados com um grande número de posições menores que proporcionam uma boa diversificação.

O objetivo do fundo é superar consistentemente o desempenho do mercado de ações globais, medido pelo seu índice de referência MSCI ACWI em no mínimo 3,0% a.a. ao longo de um ciclo de investimento completo.

Número de ações: 50 a 80

Tracking error de 3 a 5% em relação ao benchmark

Objetivo de retorno: MSCI ACWI + 3,0% a.a.

A tese

Durante a crise da Covid-19, muitas empresas globais bem posicionadas na perspectiva ESG tiveram desempenho superior e, além disso, conseguiram navegar bem pela volatilidade do mercado global.

As empresas capazes de conduzir seus negócios de forma responsável apresentam maior probabilidade de ter um modelo de negócio mais sustentável. Na estrutura de DCF, as empresas com perfis ESG mais robustos tendem a gerar maiores retornos acima ao seu custo de capital investido. Mantendo-se os outros aspectos inalterados, isto resulta em uma estimativa de valor justo maior para empresas com forte desempenho em ESG.