O ano de 2023 começou mostrando que o cenário continua nada trivial. Com uma sequência de eventos no mercado de crédito, tem sido um verdadeiro momento de aprendizado para muitos investidores.

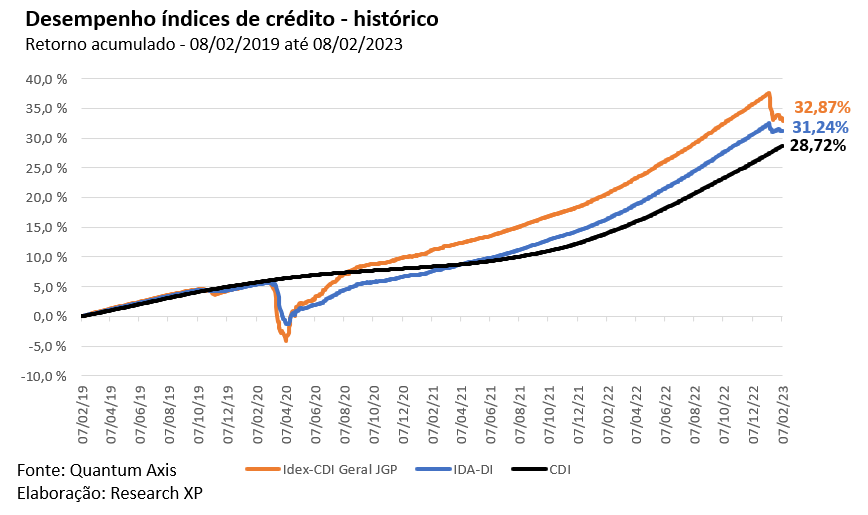

A última vez que debêntures de instituições sólidas e com alto nível de qualidade de crédito passaram por um período de correção foi em março de 2020. Antes disso, em 2019, um outro momento de ajuste no mercado ocorreu gerando uma precificação negativa nesses papeis e consequentemente nos fundos de investimentos em crédito.

Buscando entender e diferenciar o que está acontecendo no mercado de crédito nesse início de 2023, conversamos com diversos gestores da classe para entender o cenário, perspectivas e os próximos passos. Confira a seguir.

Panorama geral

No mês de janeiro o mercado de crédito corporativo apresentou alta volatilidade após a divulgação do Fato Relevante da Americanas S.A e posterior pedido de recuperação judicial de uma das maiores varejistas do Brasil. A empresa que tinha seus títulos enquadrados como de baixo risco (high grade), estava presente na carteira de grandes fundos de crédito e gerou um movimento de marcação negativa após a divulgação de inconsistências contábeis.

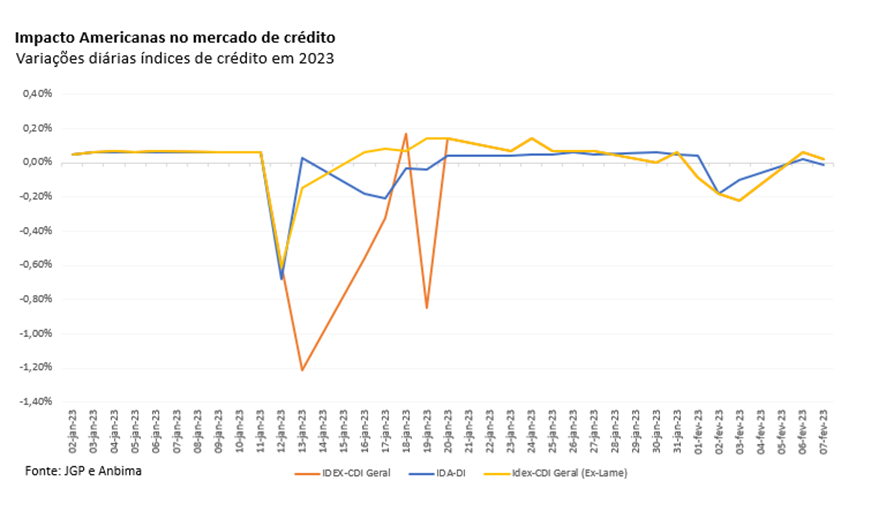

O IDA-DI é o índice da ANBIMA que espelha o comportamento de uma carteira de debentures remuneradas pela taxa DI sem critérios de liquidez – podendo englobar papeis que não possuem negociações no mercado. Enquanto o IDEX-DI foi criado pela JGP e tem filtros de liquidez, considerando além de debêntures remuneradas em DI, mas que possuam mais de 70% de frequência nas negociações diárias nos últimos dois meses, ambos índices consideram emissões maiores que R$ 100 milhões. A respeito da diferença em relação a volatilidade dos índices está no modelo de precificação que diverge entre ambos. Enquanto o IDA usa como referencia a média entre o preço de compra e venda das debentures, o IDEX considera apenas o preço de compra.

De olho no gráfico, vale diferenciar três momentos:

2019: em que (i) as taxas juros estavam em queda, gerando um fluxo de resgates e migração para os ativos de risco buscando maiores retornos, esse fator somado (ii) aos spreads de crédito com baixa atratividade – com a junção desses fatores, foi possível ver um ajuste nos spreads de crédito puxando para baixo o retorno dos ativos.

2020: com a chegada da pandemia um forte movimento de resgate no mercado de crédito, levou a um forte fluxo vendedor de ativos em um ambiente de extrema iliquidez para o mercado, e teve como consequência a abertura dos prêmios de crédito – e queda nos fundos de renda fixa mais conservadores.

2023: a reprecificação dos papeis da Americanas somado ao fluxo de resgate dos fundos mais conservadores, levou a uma forte abertura de spreads sobretudo nas debêntures mais liquidas e com boas notas de crédito.

Ao verificar as variações diárias é possível notar as quedas extremamente atípicas que os títulos de crédito tiveram, especialmente entre os dias 12 e 20 de janeiro. Entretanto, uma nova queda foi observada entre os dias 31 e 03 de fevereiro: decorrente da remarcação das debêntures da Light, um outro evento que marcou os mercados nesse início de 2023.

Em janeiro, os fundos classificados como “high grade” que fazemos acompanhamento, obtiveram um retorno mediano de 0,54%, enquanto os fundos de Crédito “high yield” apresentaram uma variação de 1,07% e os fundos de Crédito Liquidez tiveram uma performance de 1,11% no mês. Dessa forma, os fundos de crédito mais impactados foram os que possuíam estratégia de investir em empresas com boas notas de crédito

A respeito dos retornos negativos nos fundos de renda fixa observados para o período, um dos motivos para isso ocorrer é que (i) diferente do mercado acionário, que possui volume e número de negociações diárias elevadas, no mercado de crédito privado, apesar de existir um número maior de emissores, a liquidez é reduzida de forma que pode trazer (ii) restrições de saída no secundário, impactando de forma considerável a precificação desses ativos.

Em geral, os fundos de renda fixa têm menor volatilidade, se comparados às outras classes, de forma que esses fundos costumam estar presentes de maneira relevante na carteira do investidor conservador. Por outro lado, é importante reforçar que a renda fixa, não é sinônimo de garantia de rentabilidade – as taxas e preços dos títulos variam diariamente até a data de vencimento e isso pode acontecer por diferentes motivos, de forma que caso o investidor decida resgatar (vender) o ativo antes do vencimento, deverá consultar o valor do ativo de acordo com o valor presente – através da marcação a mercado.

Pontos importantes:

De olho na aversão a risco causada pelo ocorrido e na maior sensibilidade do mercado de crédito após o impacto de Americanas, reforçamos os seguintes pontos:

- A avaliação de Americanas acima do rating soberano era baseada, dentre outros fatores, em sua forte liquidez e estrutura de capital sólida, com cronograma alongado de amortização de dívidas, não existindo dessa forma pontos críticos em relação a alocação dos fundos high grade na empresa – levando em consideração que a classificação estava adequada ao mandado dos fundos.

- A princípio, no geral, as debêntures da Americanas foram marcadas a 50% do valor de face em grande parte dos administradores dos fundos no dia 12/01 (e alguns também em 13/01), ou seja, passaram a valer metade do que valiam em 11/01. Em seguida, houve um ajuste de marcação para 25% do valor de face na grande maioria dos fundos e, mais recentemente, indo a 10% do valor de face em alguns administradores e até mesmo zero em outros.

- As cotas apresentadas já refletem uma queda no preço do valor da ação e do preço do título de crédito. De forma que não esperamos novas remarcações decorrentes do evento Americanas.

- Com a taxa de juros em patamares elevados, o custo de capital é maior, sendo esperado um aumento de eventos de crédito no mercado – entretanto, a qualidade dos ativos das carteiras da grande maioria dos fundos, na média, é muito boa, de forma que acreditamos na diligência e estratégia dos gestores que estão presentes em nossas recomendações.

- Os credores têm preferência nos recebíveis das empresas em caso de falência sobre os acionistas; De forma que as medidas necessárias para mitigar os riscos do mercado de crédito, fica sob responsabilidade de cada gestor – sendo importante a gestão ativa que será comentada a seguir.

- Entendemos que o mercado está passando ajuste nos spreads de crédito que devem se acomodar em patamares mais elevados, refletindo a aversão a risco e trazendo maior atratividade e retorno para esses fundos.

- O resultado fraco dos fundos de crédito em janeiro, pode sim ocasionar mais resgates de muitos investidores. Entretanto, não esperamos que os spreads sigam abrindo em decorrência desses resgates, já que uma grande parcela dos fundos de crédito estava com um caixa elevado – já existem gestores pontuando oportunidade de compra desses ativos dada a atratividade das taxas.

- Entendemos que o mercado está passando ajuste nos spreads de crédito que devem se acomodar em patamares mais elevados, refletindo a aversão a risco e trazendo maior atratividade e retorno para esses fundos.

- O mercado de crédito sempre tende a se regularizar, já que os preços atrativos podem trazer um fluxo comprador regularizando a oferta/demanda. Entretanto, assim como em 2020 o receio está no movimento contrário dos investidores, que não compreendem os riscos dos ativos e tendem a sacar em momentos do ciclo que oferecem justamente maior atratividade.

- Frisamos a importância do crédito privado na carteira do investidor, de forma que em momentos de maiores incertezas o horizonte deve ser alongado buscando retornos atrativos.

O que fazer nesse cenário

Diferente da compra direta dos títulos de renda fixa em que, caso seja do interesse do investidor manter o investimento até o prazo final, as oscilações no meio do caminho (entre a compra e o vencimento) não trazem impactos no retorno contratado, nos fundos de investimentos, fica sob a responsabilidade do gestor tomar medidas para reverter os retornos negativos mitigando os efeitos negativos relacionado a eventos de crédito dos ativos que estão na carteira.

Dessa forma reforçamos a importância de se avaliar com extrema cautela a real necessidade de resgatar os recursos investidos em fundos de crédito. Além disso, analisando a carteira dos fundos de investimentos em crédito presentes na plataforma XP, não vemos irregularidades na alocação, de forma que os fundos estão seguindo seus mandatos com o tamanho de exposição adequada a estratégia.

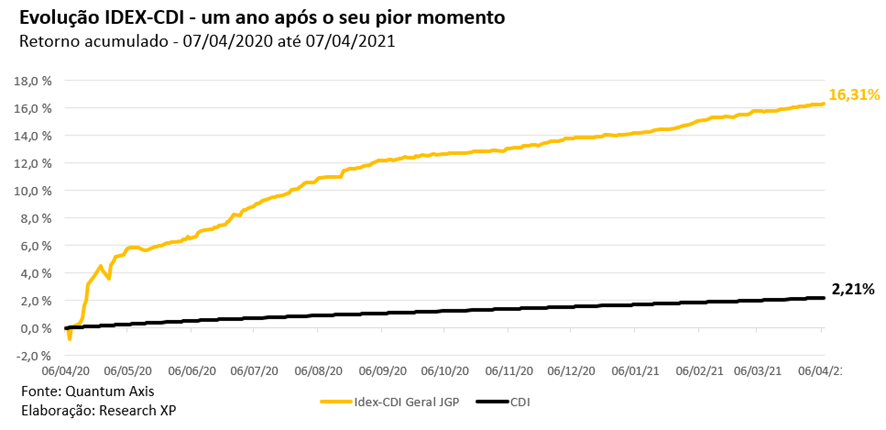

Adicionalmente, de olho nos eventos ocorridos em 2019 e 2020, o retorno do preço dos ativos se deu em poucos meses, e quando analisamos o patamar atual de taxa de juros e o carrego presente na carteira desses fundos, entendemos que esse é um fator potencialmente positivo para a recuperação dos fundos impactados.

Até nessa linha, passado “o pior” de 2020, os investidores que não efetuaram resgates, ou que enxergaram a oportunidade em meio as incertezas conseguiram obter um retorno relevante no período:

Com uma variação de 738% do CDI, os investidores que se mantiveram resilientes receberam retornos acima de dois dígitos dentro do crédito privado. Para muitos gestores, a queda ocorrida em 2020 foi a pior crise do século do mercado de crédito – impulsionada por uma crise de liquidez, os fundamentos das empresas não foram impactados nesse cenário. E vale reforçar novamente que em 2020, o evento foi diferente do que estamos acompanhando atualmente no mercado, mas o exemplo deixa claro que resgatar em momentos de incertezas não é a melhor escolha.

Reforçamos a importância de se manter investido, com estratégia, diversificação e buscando orientação quando necessário.

O que está acontecendo com os ativos e os fundos?

Nesta segunda-feira, 13, o Crédito Privado é tema do Expert Talks. Assista ao vivo, a partir das 19h30, e tire suas dúvidas sobre o que está acontecendo com os ativos e fundos de investimento. Participam da conversa Camilla Dolle, head de renda fixa no Research da XP, Rodrigo Sgavioli, head de alocação e fundos no Research da XP, Lucas Genoso, head de Originação RF e Corporate Action, e Walter Maciel, CEO da AZ Quest.

Se você ainda não tem conta na XP Investimentos, abra a sua!