Para quem já tinha investimentos em fundos de renda fixa com exposição a crédito privado entre outubro e dezembro de 2019, ver tais fundos rodando muito abaixo do CDI ou até mesmo no terreno negativo no mês de março, apesar de altamente indesejável, talvez não tenha sido grande surpresa. No entanto, há milhares de investidores que ainda não haviam passado por solavancos tão grandes nas cotas desse tipo de fundos. O que está acontecendo, afinal de contas, e como agir?

Vamos “começar pelo começo”, revisitando um dos principais conceitos do universo dos fundos de renda fixa, que é a Marcação a Mercado. Posteriormente, falaremos brevemente sobre o conceito de títulos “High Grade” e, por fim, faremos uma leitura de como esses itens se relacionam com os fundos de crédito focados em títulos de empresas com boa capacidade creditícia.

I) A tal da Marcação a Mercado

Existem algumas dezenas de ilustrações para tentar explicar o que é a Marcação a Mercado, muitas vezes abreviada pela sigla “MtM” (mark to market). Não é um conceito tão complexo, mas embanana a cabeça de muita gente. Vamos tentar explicar esse conceito fazendo uma analogia com imóveis (de maneira muito simplista – não se apegue aos pormenores técnicos do mercado imobiliário, por favor).

- Suponha que você comprou um apartamento e pagou R$ 1.000.000 nesse ativo em jan/2020. Você pagou à vista e não realizou nenhuma obra adicional.

- Suponha também que o vendedor seja sua irmã e que ela tenha se comprometido a recomprar esse seu apartamento daqui a 5 anos com seu valor corrigido por uma taxa de 10% ao ano (prazo e taxa bem definidos – termos fixados no ato da compra).

- Sua irmã é uma empresária muito bem sucedida que está se mudando do país a trabalho – o risco de ela não cumprir com esse acordo de recompra é extremamente baixo, dado ela goza de uma situação financeira muito boa e estável (podemos dizer que, sendo sua irmã uma boa pagadora, o “risco de crédito” ou o risco de calote dela é muito baixo).

- Por fim, além de ter esse compromisso de recompra garantido, você pode, a seu critério, vender esse apartamento a mercado a qualquer momento (além da venda primária para a sua irmã já acordada, você pode negociar num mercado secundário com qualquer outro interessado, caso queira).

- No entanto, você acha o apartamento ótimo, está confortável financeiramente e não pretende se mudar pelo menos pelos próximos 5 anos.

a) Cenários de Alta – mercado otimista

Agora suponha que a região em que você adquiriu esse imóvel ganhou uma importante linha de metrô em fev/2020 e a 500m do seu prédio um Shopping começará a ser construído em nov/2020, levando o valor potencial de venda do seu apartamento para R$ 1.300.000, segundo sites especializados e anúncios encontrados na internet.

Você fica feliz, obviamente, mas não se importa tanto, pois pretende ficar pelo menos 5 anos nesse imóvel, então essa valorização de curto prazo não terá impacto financeiro no seu bolso.

A “Marcação a Mercado” desse ativo, ou seja, o valor que você receberia se vendesse nesse período no mercado secundário, teria subido 30%. Mas como você prefere ficar com ele pelos 5 anos planejados inicialmente, isso não te impactará financeiramente nem para o bem nem para o mal. Essa oscilação positiva não te deixaria nem mais rico, nem mais pobre, dado que você não agiu, não vendeu seu imóvel!

b) Cenários de Baixa – mercado pessimista

Suponha agora que o ano de 2021 se inicia e duas notícias ruins surgem ao mesmo tempo: o metrô perto do seu prédio é fechado por irregularidades nas obras e a construção do Shopping é suspensa, por problemas ambientais, deixando o imóvel inacabado e bloqueado para qualquer transação. Poucos dias depois, você se depara com anúncios de venda de apartamentos similares ao seu saindo de R$ 1.300.000 para R$ 900.000 e em dez/2021 vê negócios saindo ao valor de R$ 800.000.

Poderíamos afirmar que, nessa situação, você estaria com prejuízo após a compra? Não, pois você não vendeu seu imóvel!

A “marcação a mercado” do imóvel estaria abaixo do seu preço de compra. No entanto, o apartamento ainda seria seu e poderia se valorizar novamente ao longo do tempo. Fora isso, lembre-se de que, se você o mantiver até jan/2025 (até o “vencimento” do contrato), receberá o valor originalmente investido corrigido por 10% a.a. e tanto a marcação a mercado para cima quanto a marcação para baixo não teriam absolutamente nenhum impacto financeiro no seu bolso.

II) Diferenças importantes entre Renda Fixa e Renda Variável

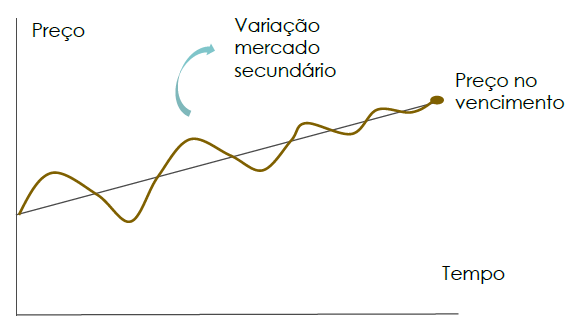

Pois bem, a marcação a mercado dos preços dos ativos dentro dos fundos de Renda Fixa, tanto os dedicados a comprar títulos públicos quanto os dedicados a comprar títulos privados (crédito), pode ser encarada de maneira similar a esse exemplo do imóvel, com a diferença de que as oscilações de preço são diárias e não esporádicas.

A todo dia, de acordo com o apetite de compradores e vendedores, estipula-se novos valores para títulos como o Tesouro IPCA, Tesouro Prefixado, debêntures (títulos de dívida de empresas), Letras Financeiras (títulos de dívida de bancos), dentre outros. Se há uma demanda alta por determinado ativo, seu preço sobe (geralmente em mercados mais otimistas). Se a demanda é baixa e há mais vendedores do que compradores, o preço desse mesmo ativo cai (mercados mais pessimistas, como no momento atual). É exatamente como acontece no mercado acionário, em que as ações de empresas listadas na bolsa trocam de mãos todo dia a diferentes preços, de acordo com o humor dos investidores.

Uma primeira diferença, no entanto, é que a maioria dos negócios, em vez de acontecer na Bovespa, acontece num outro ambiente chamado de “Cetip”, no caso dos títulos privados (uma empresa que faz parte de um mesmo conglomerado que a Bovespa, a B3) ou no ambiente “Selic”, no caso dos títulos públicos.

Uma segunda grande diferença (essa é extremamente importante) é que, no momento da compra de um título de renda fixa, você sabe quanto irá ganhar, completamente diferente do mercado acionário, em que não é possível afirmar quais serão os dividendos recebidos no mês que vem ou qual será o valor da ação daqui a 1 ano. É daí que surgem os termos Renda Fixa e Renda Variável.

- Renda Fixa: no ato do investimento, você sabe quais serão as regras de remuneração do seu dinheiro e qual será o prazo para receber todos os recursos corrigidos por essa regra (existe uma data de vencimento do título adquirido). A renda que você receberá terá uma regra fixa, independente dos lucros trimestrais ou anuais da empresa.

- Renda Variável: não existe regra pré-definida de remuneração quando você investe em ações e nem um prazo para receber seus recursos novamente (as ações não possuem uma data de vencimento). A renda que será auferida enquanto você possuir as ações (via dividendos, por exemplo) será variável, dependente da distribuição de lucros que a empresa eventualmente fizer. No caso de não haver lucros, você não receberá nada.

O detentor de uma dívida dessa empresa, no entanto, como um fundo que comprou suas debêntures, fará jus aos juros acordados com essa empresa no momento em que tal debênture foi adquirida, independente do resultado financeiro dessa companhia no trimestre ou no ano. A renda contratada via aquisição da debênture foi fixada no ato da compra à Renda Fixa.

O fundo investidor de renda fixa só não receberá os juros e o valor total investido caso a empresa quebre ou dê calote, o que não acontece somente por conta de um ou dois trimestres de prejuízos. Empresas com Vale ou Petrobras possuem vários trimestres com resultados negativos, mas nem por isso deixam de honrar suas dívidas. Essa verdade se aplica para empresas sólidas, de boa reputação e com risco de crédito baixo (uma nota de crédito alta, ou “High Grade”).

III) O que os Fundos de Renda Fixa têm a ver com o exemplo do imóvel?

Voltando para a analogia do apartamento, se você não vende seu título de renda fixa ou não resgata do seu fundo que compra tais títulos, não há ganho além daquele contratado no início do investimento e nem prejuízo, da mesma forma que não houve lucro adicional para o dono do imóvel quando todos ficaram eufóricos com as obras do metrô e shopping e nem prejuízo quando esses empreendimentos passaram por reveses. Dado que, no exemplo, não houve a venda do apartamento, nada havia mudado em termos de perspectiva de resultado financeiro: você iria receber 10% a.a. após o período de 5 anos e com risco muito baixo de isso não ser honrado.

Se você investe em um título público (seu devedor é o governo federal) ou em um título privado de uma empresa com boa nota de crédito (High Grade), funciona de maneira análoga: a marcação a mercado dos ativos no meio do caminho não mudam nada, em termos de perspectiva de resultado financeiro futuro – você irá receber exatamente o que foi pactuado no momento da compra.

Se determinado título de renda fixa foi adquirido por você ou pelo fundo no qual você investe, no vencimento desse título receber-se-á exatamente o que foi acordado no momento da compra. Se foi negociada uma compra a 120% da taxa CDI por 5 anos, ao longo dos 5 anos será recebido exatamente 120% do CDI médio desses 5 anos. Se a taxa foi de CDI+2,0% ao ano por 3 anos, você ou o fundo receberão o equivalente à taxa CDI acrescida de 2,0% ao ano no período. Se foi acordado uma taxa equivalente a inflação mais 4% ao ano, isso será o que você ou o fundo receberá. E assim por diante.

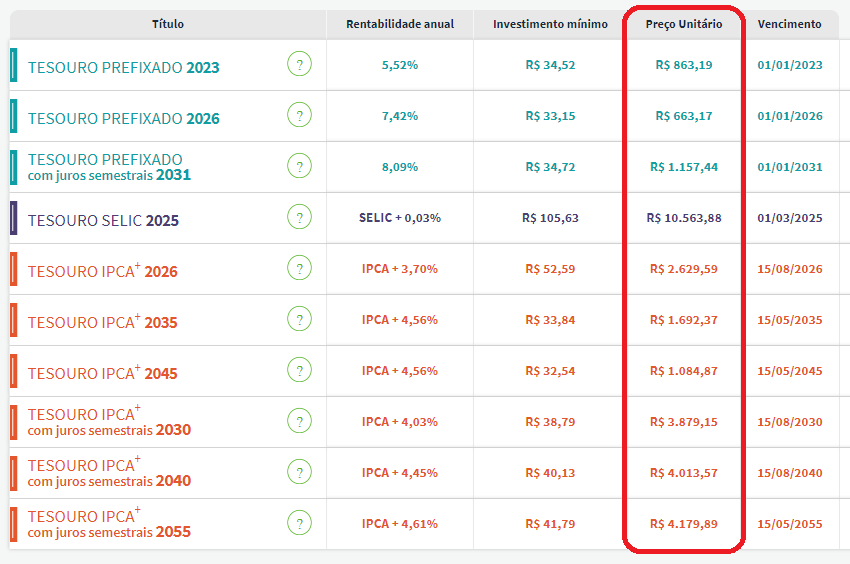

Desde que você não venda os títulos no meio do caminho, seja num mercado de alta ou num mercado de baixa, a oscilação diária ou mensal de preços em nada impactará seu bolso. Por curiosidade, recomendo fortemente que você entre no site do Tesouro Direto 2 ou 3 vezes em dias distintos. Você verá que as taxa de remuneração (“Rentabilidade anual”) de um título como o Tesouro IPCA+ 2035 oscilará quase todo dia e, consequentemente, o preço de aquisição desse título (coluna “Preço Unitário”) também oscilará. Supondo que você tenha esse ativo em sua carteira, desde que você não o venda, essa oscilação diária de preços não terá impacto financeiro no seu bolso – mas pode ter impacto no seu humor!

Fonte: Tesouro Direto

O que fazer agora com meu fundo que caiu?

Em nossa opinião, se você não for precisar dos recursos investidos nos títulos ou nos fundos no curto prazo, não venda ou resgate agora, pois os preços estão muito baixos, com muitos ativos sendo negociados com deságio.

Se, além de não precisar dos recursos, você possuir “poder de fogo” (caixa) para investir mais, os preços dos títulos privados e as carteiras dos fundos que investem nesse mercado estão recheadas com ativos a preços muito atrativos e vale a pena investir.

É de suma importância, no entanto, que você faça uma análise prévia da qualidade e capacidade do gestor do fundo (veja dicas aqui).

Em um próximo conteúdo, detalharemos mais o que aconteceu especificamente no mercado de debêntures e como isso afetou os fundos de investimento da indústria como um todo – acompanhe aqui no Conteúdos XP.

Se você ainda não tem conta na XP Investimentos, abra a sua!