Sabemos que ao falar em aumento de juros no Brasil, por meio da elevação da Selic, muitos investidores pensam nos investimentos de renda fixa pós fixados como os mais beneficiados dessa movimentação. Sem dúvidas, essa atratividade na renda fixa pós fixada existe, fica evidente, porém, acredite se quiser, a renda fixa não é a única que se beneficia dessa alta de juros. Como você já viu no título, outra classe que pode se beneficiar indiretamente do aumento da taxa de juros é a de investimentos internacionais. Estranho não é mesmo? Como pode o investimento no exterior ser afetado pela nossa taxa de juros? É isso que vamos entender!

Não é novidade que ao elevar a taxa de juros no Brasil, o diferencial de juros entre o Brasil e o exterior aumenta. Vale ressaltar que esse diferencial atualmente é bastante expressivo, ao comparar a taxa brasileira à taxa de juros de outros países do G20 (grupo formado pelas 19 maiores economias mundiais mais a União Europeia) é possível notar que o Brasil possui a 3ª maior taxa entre seus pares.

Vale reforçar o conceito de juros, que é a remuneração cobrada pelo empréstimo do dinheiro. Em termos práticos, é quanto você irá receber no decorrer do tempo por deixar aquele recurso investido. A taxa básica de juros de um país é referência para os contratos de crédito e seu valor irá aumentar ou diminuir a depender do risco envolvido na operação. Os Bancos Centrais de cada país, analisam diversos fatores para definir o patamar dessa taxa – que também é utilizada para controlar a inflação.

Se estamos falando em uma maior remuneração com o aumento da taxa dos títulos do Tesouro do Brasil, um fluxo comum é a de entrada de recursos estrangeiros para aproveitar essa diferença. Ou seja, investidores que estão em países com taxas mais baixas que as nossas, podem pegar seus recursos, converter esse dinheiro da moeda origem para o Real e a partir disso investir o dinheiro em ativos brasileiros com remuneração superior a taxa vigente do país de origem. É muito comum ver esse fluxo estrangeiro em países com altas taxas de juros, já que a diferença entre as taxas será um fator positivo na remuneração desse investimento, essa operação é conhecida como carry trade.

Carry trade em termos práticos

Em resumo, quando trocamos duas moedas, não trocamos apenas a variação entre elas, trocamos também as taxas de juros dos países dessas moedas. A operação de carry trade busca se beneficiar justamente desse diferencial de juros, onde o investidor pega o dinheiro emprestado em uma taxa menor, e investe em um ativo, no caso, em outro país, onde a taxa é maior.

Para entender melhor o conceito, vamos trazer um exemplo utilizando a taxa de juros brasileira versus a taxa de juros americana, para ficar mais simples a comparação, iremos desprezar a diferença cambial nesse momento, considerando como se houvesse a paridade 1:1 como comparativo, ou seja, a cada 1 real, temos 1 dólar e sem considerar os custos da transação.

Taxa de juros brasileira (novembro/2021): 7,75%

Taxa de juros americana (novembro/2021): 0,25%

Se um investidor tomar um empréstimo nos EUA com uma taxa de 0,25% e investir esses recursos no Brasil, em um título com a taxa de 7,75%, o spread (ganho da diferença) é de 7,50% – basicamente é essa oportunidade que a operação de carry trade busca capturar. Dinheiro fácil correto? Não é bem assim. Quando acrescentamos o câmbio na conversa, a complexidade e os riscos aumentam consideravelmente, sendo necessário que o investidor leve em consideração a variação do dólar nesse cálculo, que por sua vez, caso tenha uma depreciação maior do que spread recebido, o investidor terá perdas na operação.

Esse é um fator a ser considerado na operação de carry trade, já que a imprevisibilidade do câmbio se torna um grande desafio em decorrência dos diversos fatores que interferem na volatilidade e variação cambial, dos quais podemos citar (i) a entrada e saída da moeda em um país; (ii) a reserva cambial do governo e; (iii) os impactos sistemáticos ligados a macroeconomia mundial, entre outros fatores que possuem baixa previsibilidade, tornando a tarefa de previsão cambial bastante complexa. Por esse motivo, o hedge (proteção) cambial possui um papel relevante nesse tipo de estratégia.

Como funciona o hedge cambial?

Em resumo, o processo de hedge cambial é realizado através de derivativos, onde o preço do câmbio é “travado” para negociação em um momento futuro, essa operação é realizada através de opções ou contratos futuros. Empresas que possuem dívidas em moedas estrangeiras e que desejam se proteger das variações da cotação, utilizam essa estratégia – protegendo assim o preço de compra e tirando o risco cambial da operação.

Na hora de realizar um investimento internacional, é comum não querer necessariamente realizar essa operação em dólar, afinal, muita gente entende que o dólar pode estar caro. Além disso, muitos investidores querem reduzir o risco de variação cambial desse investimento internacional, de forma a ficar exposto somente à classe de ativo do fundo investido, seja ele de renda fixa, multimercado, renda variável ou qualquer outro. Dessa forma, o investidor pode utilizar os fundos internacionais com hedge, que basicamente acompanham a variação dos ativos lá fora, porém possui uma estrutura de proteção a variação do câmbio. Estes fundos internacionais chamados de hedgeados não ficam expostos à variação do real contra o dólar ou qualquer que seja a moeda de origem do fundo.

Os fundos hedgeados e o carry trade

O objetivo desse relatório deve ter ficado claro: mostrar como investir no exterior sem se expor à moeda original do investimento (frequentemente o dólar ou o euro), podendo ainda se beneficiar da alta de juros no Brasil. Então de fato o que queremos é capturar a troca de juros, sem a variação da moeda estrangeira.

Para que isso ocorra, existem três elementos na operação: o ativo dolarizado, o cupom cambial e por ultimo a nossa taxa de juros. Importante ressaltar que o cupom cambial é formado por duas variáveis: a taxa praticada pelo país origem, por exemplo EUA, e o prêmio de risco do Brasil. Dentro da estrutura de um fundo hedgeado, ao realizar a operação de hedge, o gestor do fundo no Brasil, carrega o diferencial da taxa de juros para o investidor. Ou seja, a taxa de juros sempre estará embutida, pois é o custo de oportunidade da operação, por isso ao se proteger da variação cambial o gestor recebe o juros brasileiro. E quando falamos em aumento da taxa Selic (ou do seu “primo irmão”, o CDI), esse juros que foi recebido ao realizar a operação de hedge tende a aumentar também. Esse assunto foi citado na carta mensal de setembro dos fundos DNA, ressaltando a os ganhos dessa estratégia, mas sem abrir mão da diversificação também em ativos dolarizados.

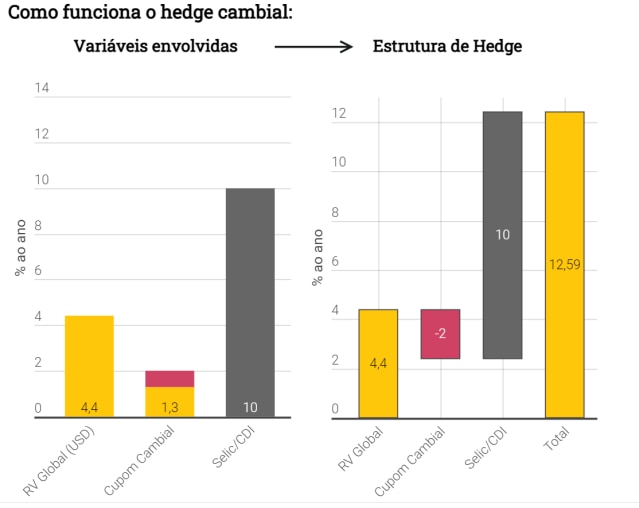

Abaixo fizemos um gráfico ilustrando esta situação, trazendo os três elementos citados anteriormente, nesse caso optamos pela renda variável global como o ativo dolarizado a ser analisado, vale pontuar, que esse modelo de estrutura de hedge é o mesmo para outras classes. Os valores do gráfico a seguir mostram retornos esperados com base nas nossas estimativas de retornos em um horizonte de 5 anos, por esse motivo as taxas divergem da praticada pelo mercado atualmente. Além da renda variável global temos a segunda barra que se refere ao cupom cambial, que é composto pelos juros dos Estados Unidos + prêmio de risco do Brasil. duas variáveis A nossa Selic/CDI subtraída do cupom cambial deverá ser somada ao retorno do investimento ou no caso do exemplo abaixo, do retorno esperado, tendo como resultado o retorno total do investimento com hedge.

Confira o gráfico a seguir de acordo com nossas estimativas de retorno esperado:

Os juros no Brasil não têm nenhum efeito sobre a economia global, sabemos disso. Se a taxa Selic sobe ou desce, basicamente só importa para nós, os brasileiros. Dessa forma, faz todo sentido assumirmos que o CDI e a Selic são independentes de todas as outras variáveis do gráfico. Por outro lado, o CDI (ou a Selic) impactam diretamente no resultado da operação de hedge. Portanto, quanto mais os juros sobem no pais, mais atrativos ficam os investimentos internacionais hedgeados.

O impacto do hedge nos retornos dos fundos

Antes de trazer um exemplo prático, é importante ressaltar que retornos passados não garantem que a mesma movimentação seja replicada no futuro, porém também é importante verificar esses números para entender as tendências e o provável comportamento futuro do fundo. Além disso, o investidor deve sempre ter a diversificação como premissa básica de investimentos, de forma que sua carteira esteja de acordo com sua tolerância a riscos e objetivos.

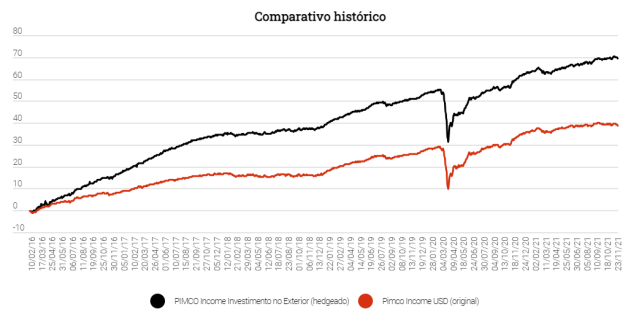

A título de comparação, simulamos abaixo o retorno do fundo PIMCO Income FIC FIM IE (linha preta), que se trata de um fundo aqui do Brasil que investe em um fundo de renda fixa internacional (linha vermelha), o fundo realiza a operação de hedge cambial, ou seja, o fundo original investe em papéis de renda fixa no exterior e o fundo do Brasil realiza a proteção contra as variações do dólar.

No gráfico podemos verificar ao longo do tempo o desempenho bastante superior do fundo internacional hedgeado aqui do Brasil quando comparado ao retorno acumulado do fundo original em dólar no mesmo período. Perceba que nesse caso, com a proteção cambial, o diferencial de taxa se mostra como um fator decisivo para a disparada de rentabilidade. Isso acontece pois como comentado anteriormente, a operação de hedge permite ao fundo capturar a distorção de taxas, mitigando a variação cambial da operação.

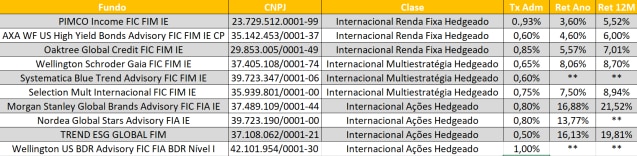

Entendemos que o processo de seleção de fundos possui certo nível de complexidade, e que a definição do tamanho da exposição, bem como a seleção de classes ativos, exige do investidor uma analise detalhada das alternativas e horizonte de investimento. Para auxiliar nessa jornada, estamos sempre trazendo soluções e alternativas para facilitar a tomada de decisão. Abaixo listamos 11 fundos de estratégias e composições variadas, porém com a mesma proteção: o hedge cambial.

O que podemos absorver desse estudo

Muitos investidores possuem dúvidas sobre qual a melhor opção de alocação em investimentos internacionais – se é com ou sem hedge. Esse estudo não possui caráter comparativo entre as duas opções, o objetivo é ressaltar que os fundos hedgeados oferecem ao investidor brasileiro a oportunidade de capturar uma estratégia que se beneficia indiretamente do aumento da taxa de juros.

A estratégia de hedge não retira o risco total da alocação – crédito, liquidez, mercado, ele vai atuar minimizando parte do risco, nesse caso, removendo o risco de variação cambial. A carteira continua com sua exposição a riscos dos ativos que o fundo está alocado. Por esse motivo, se faz necessário que o investidor se atente a seleção de produtos, escolhendo gestores e estratégias que façam sentido para seu portfolio e que apresentem consistência no retorno. Vale pontuar que nas carteiras recomendadas atualmente a divisão entre ativos com e sem hedge cambial segue a proporção 75/25 de toda alocação global respectivamente.

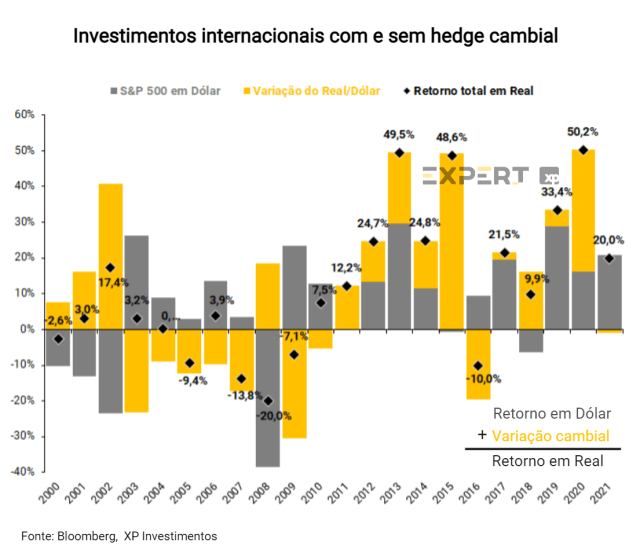

A titulo de informação e comparação, em setembro, nosso time de estratégia trouxe no gráfico da semana um comparativo histórico entre investimentos internacionais com e sem proteção cambial, mostrando que não há uma resposta certa sobre “qual o melhor”, dada a complexidade do assunto. Aqui temos uma linha histórica onde a barra cinza mostra o desempenho do índice S&P 500 dolarizado, e o ícone preto mostra o resultado da estratégia hedgeada. Compare os retornos a seguir.

Existe uma alteração do desempenho geralmente correlacionada ao cenário de juros e variação cambial, onde de 2000 a 2002, a estrutura hedgeada foi vencedora no quesito rentabilidade em comparação ao investimento no S&P 500 em moeda original (dólar), porém o cenário muda expressivamente a partir de 2003, quando os ativos dolarizados se mantem com retornos superiores até 2008 – quando entramos em um cenário de crise e o mercado no geral tem desempenho critico, onde a estrutura hedgeada volta a ter desempenho superior. Nos anos seguintes, temos uma reversão gradual, onde durante uma longa janela de tempo a estrutura hedgeada se destaca, exceto em 2016. Vale pontuar que nos últimos 5 anos, o investidor que investiu através de uma estrutura com hedge, recebeu rendimentos maiores do que os dolarizados, sendo que nesse ano, o investimento no S&P 500 em real ou em dólar estariam bastante próximos, até o mês de setembro.

Por fim, é possível notar a complexidade desse tema, operação e seleção de estrutura, por isso, para auxiliar o investidor na escolha dos pesos ideais dos fundos investimentos internacionais com hedge ou sem hedge, publicamos mensalmente as Carteiras Recomendadas por perfil que revisam periodicamente as variáveis e que afetam essa decisão. Essas alterações também são refletidas nos fundos da Família DNA que são uma solução completa de gestão ativa não só com alocações internacionais, mas também em todas demais classes de ativos.

Se você ainda não tem conta na XP Investimentos, abra a sua!