Sim, é isso mesmo: parece que a Black Friday chegou mais cedo esse ano, com um mês de antecedência – pelo menos no universo dos fundos e ativos de Crédito! Aproveite fundos com preços atrativos de cota e ativos com taxas muito convidativas para quem quiser entrar agora no mercado. Mas corra, pois a oferta pode ser por tempo limitado!

Embora o tom seja um tanto quanto jocoso, a oportunidade é real: uma série de fatores técnicos, em conjunto, levou ativos de crédito de baixo e médio riscos (chamados de “high grade”) a negociarem com preços mais descontados nos últimos meses no mercado secundário (ambiente em que se vende um ativo de um investidor para outro, em vez de se comprar direto de uma empresa emissora). E no universo da renda fixa, quanto mais descontado o preço do ativo, maior a taxa de retorno implícita para o investidor.

Na prática, os eventos que levaram a esses preços mais descontados fizeram com que os fundos que negociam títulos privados em geral (como debêntures e letras financeiras) apresentassem maiores oscilações de rentabilidade no dia a dia, levando-nos a investigar com mais detalhes os fatores que influenciam a variação de suas cotas. Confira abaixo nossas conclusões, as oportunidades atuais desse mercado e, de quebra, aproveite para finalmente entender os principais jargões que alguns gestores costumam usar de maneira indiscriminada em suas comunicações com investidores.

Como tentamos explicar com um pouco mais de riqueza alguns conceitos, para não criar um artigo muito enfadonho e interminável, decidimos quebrar o texto em duas publicações separadas.

Nessa primeira parte, falaremos de dois conceitos básicos do mundo de crédito e dos principais motivos que têm influenciado negativamente os retornos dos fundos de crédito como um todo.

Na segunda parte, num artigo separado (clique aqui), falaremos sobre perspectivas para o futuro desses fundos e de recomendações para aproveitar as oportunidades que o mercado atual gerou.

Também gravamos uma série de vídeos com alguns dos maiores especialistas do mercado de crédito para que você entenda ainda mais o que está acontecendo e como se aproveitar do momento atual.

Vídeo 1: Sócios das gestoras ARX, Quasar e Sparta (veja aqui).

Tecla SAP: Duration? Spread de Crédito? Hãn???

Antes de entrarmos nos detalhes dos fatores que levaram os fundos de crédito a apresentarem maiores oscilações nos últimos meses, é importante ficarmos na mesma página. Separamos abaixo dois conceitos do mundo de crédito que são essenciais para que o investidor entenda melhor o atual momento. Para não correr o risco de sermos muito chatos (só um pouco), colocamos definições mais simplistas desses conceitos – o suficiente para você passar entender com menos dificuldade o que acontece com os seus investimentos.

“O duration da carteira de debêntures saiu de 2 anos para 3 anos, pois estamos mais animados com o mercado como um todo.”

- Duration: trata-se de um termo em inglês que, traduzido, significa “duração” (ninguém usa esse termo em português no mercado). “Traduzindo a tradução” e não se atendo à definição 100% purista: duration significa o “tempo médio” para se receber de volta todo o investimento feito em um determinado ativo e é um termo muito utilizado no mundo da renda fixa (tanto para títulos públicos quanto privados). Duas regras de bolso básicas bastam para um primeiro entendimento desse termo:

i) via de regra, quanto mais longo for o prazo de vencimento de um ativo, diz-se que maior é o seu duration;

ii) quanto maior o duration de um ativo, mais arriscado ele é e, por consequência, maior deveria ser a taxa de juros paga por esse mesmo ativo. Um gestor que decida “aumentar o duration da carteira” está, na prática, tomando mais risco, provavelmente por estar mais otimista com o mercado ou com a empresa emissora do crédito.

“As debêntures apresentaram retornos abaixo do CDI no mês porque houve uma abertura no spread de crédito no mercado como um todo.”

- Spread de Crédito: no mundo dos investimentos, “spread” quer dizer, basicamente, a diferença entre duas taxas ou a diferença entre dois preços. Se um título público conservador como o Tesouro Selic, por exemplo, render 5,5% a.a. e uma debênture com mesmo prazo de vencimento render 6,5% a.a., diz-se que o “spread de crédito” dessa debênture é de 1,0% a.a. Tentando esclarecer ainda mais, isso significa que, para correr o risco de crédito dessa debênture (risco de calote da empresa emissora), o investidor exigiria 1,0% de retorno a mais do a taxa paga pelo Tesouro Nacional (que, teoricamente, tem risco de calote igual a zero).

Quanto mais arriscado for um título privado, maior deveria ser a taxa de juros paga por ele e, consequentemente, maior a diferença (spread) entre sua taxa e a taxa paga por um título público com o mesmo prazo de vencimento.

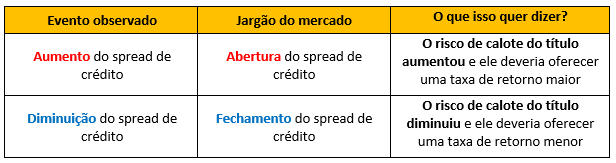

Quando a situação econômica de uma empresa piora, seu spread de crédito aumenta (aumentar = abrir, no jargão do mercado). Se a situação econômica dessa mesma empresa melhora, o spread de crédito diminui (diminuir = fechar, no jargão do mercado).

Como interpretar os retornos aquém do esperado nos últimos meses? Devo me preocupar?

Os balanços das empresas estão mais saudáveis do que nunca. Os níveis de endividamento estão baixos. As taxas de captação estão nas mínimas históricas (as empresas gastam menos com juros, sobrando mais recursos para distribuir como dividendos). A equipe econômica do governo é uma das melhores já observadas no país. A inflação está controlada. A taxa Selic tem perspectivas de continuar caindo, o que deve beneficiar ainda mais a economia. O Ibovespa ultrapassou os 107.000 pontos, nível recorde para o índice…

Com tanta notícia boa, o que justifica o fato de muitos fundos de Crédito estarem rodando abaixo do CDI nos últimos meses, especialmente em outubro? Fundos com risco baixo a médio têm rodado com retornos entre 60% e 80% do CDI e fundos de debêntures incentivadas têm rodado até mesmo no terreno negativo. Por que?

A resposta padrão que mais ouvimos foi: “o técnico do mercado estava ruim e precisou passar por uma correção”. Não ajudou muito, por isso procuramos investigar mais para poder traduzir para um português que você compreendesse melhor.

Vamos lá: assim como no mercado de ações e em qualquer outro tipo de mercado, quanto mais vendedores houver, maior a probabilidade de os preços ficarem pressionados e começarem a cair, dado que todos tentam vender ao mesmo tempo. Foi isso o que aconteceu no mercado secundário de crédito nos últimos meses. Observarmos dois grandes movimentos nesse sentido: um no universo das debêntures que foram emitidas atreladas ao “% do CDI” e outro no universo das debêntures incentivadas.

1. Debêntures “% do CDI”

No mundo todo (ou pelo menos em sua grande parte), investidores costumam avaliar a atratividade do investimento em títulos privados baseados no nível do spread de crédito de tais títulos, de acordo com o conceito que explicamos anteriormente (a velha conta de mais e menos). Só para lembrar: se o CDI fosse 10,0% a.a. e a taxa do título privado fosse de 11,0% a.a., o spread de crédito seria de 1,0%, nesse caso, e diríamos que o título pagaria CDI+1,0%.

Por motivos culturais, históricos, antropológicos e astrológicos que fogem do conhecimento deste autor, no entanto, desenvolvemos no Brasil um “método jabuticaba” de avaliar títulos: em vez de olhar o retorno como a diferença para o CDI (“CDI+X%”), como feito nos principais mercados globais, criamos o hábito de avaliar investimentos em geral como “% do CDI”.

Enquanto os juros eram altos e rodavam por volta de 12% a.a. ou até mais, ninguém nunca questionou esse método. Com as taxas de juros muito mais baixas, contudo, a história mudou. É como se, num momento de epifania, todo o mercado tivesse um estalo, uma visão, e percebesse que o método de avaliação como % do CDI estava fadado ao fracasso. E por que isso? Por que agora?

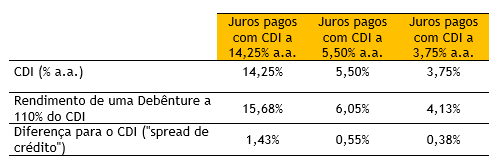

A melhor maneira de explicar é mostrando com números. Na tabela abaixo, dá uma olhada no que acontece com o spread de crédito de um ativo precificado com remuneração de 110% do CDI em diferentes níveis de CDI.

Sacou?

Se não, vamos analisar os dados juntos. Com o CDI na casa dos 14,25% a.a., o spread de crédito exigido pelos investidores para alocar nos títulos dessa empresa fictícia seria de 1,43% a.a.

Agora suponha um cenário em que o risco de crédito (risco de calote) dessa empresa não tenha se alterado em nada e ela continuasse exatamente com a mesma capacidade de pagamento, mas em que o CDI tivesse caído para 5,50% a.a. Nesse novo cenário, o spread de crédito de um título que pagasse os mesmos 110% do CDI teria caído para menos da metade, saindo de 1,43% para 0,55% a.a.

Explicamos anteriormente que a diminuição do spread de crédito está ligada, geralmente, à melhoria das condições creditícias das empresas. Nesse caso que utilizamos, entretanto, o spread caiu sem a empresa ter mudado (nem para melhor, nem para pior). Ela teria se beneficiado ao pagar menos juros não por conta de ter feito a lição de casa e ter melhorado seu balanço, por exemplo, mas simplesmente por ter sido afetada indiretamente pela política monetária do Banco Central. Pode isso, Arnaldo?

Pode um pouco. Como a economia como um todo melhorou, é plausível dizer que o risco da empresa, por tabela, se reduziu. Mas só um pouco. O problema no mercado de crédito local, no entanto, foi que esse spread caiu muito, de maneira desproporcional à real melhora observada nas empresas.

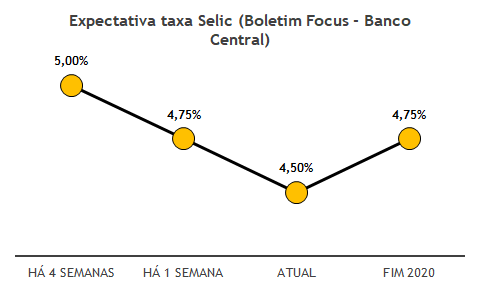

Mas foi só quando os economistas começaram a prever que o Banco Central poderia cortar os juros para baixo de 5,0% que a ficha caiu para o mercado, pois viu-se que o spread de crédito dessas empresas, que já estava “magro”, cairia ainda mais. O gráfico abaixo, com informações coletadas pelo próprio Banco Central, mostra a evolução dessas expectativas: há 4 semanas, o mercado esperava que a Selic fechasse 2019 a 5,00% a.a. e, atualmente, a expectativa é que encerre o ano a 4,50%. Para 2020, a expectativa é que a Selic encerre o período a 4,75%.

Diante desse cenário, iniciou-se uma venda generalizada de debêntures e alguns outros títulos remunerados como % do CDI. Dessa forma, com mais vendedores do que compradores, esses títulos perderam valor e acabaram prejudicando muitos fundos que os carregavam (e ainda carregam), com um movimento acentuado principalmente no mês de outubro.

Nesse novo cenário de readequação das taxas exigidas pelo mercado, o mesmo ativo que remunerava o investidor a 110% do CDI, passou a ser negociado a 115% do CDI ou até 120% do CDI, simplesmente para que seu spread de crédito voltasse a ser minimamente corrigido para os patamares anteriores, de quando o CDI estava mais alto. Não houve piora repentina na qualidade das empresas, não houve atraso no pagamento dos juros de uma grande emissão carregada por diversos gestores, não houve escândalo novo envolvendo políticos com instituições financeiras, não houve nada. O que testemunhamos foi simplesmente uma correção de preços das debêntures que haviam ficado muito “caras” (as taxas estavam muito baixas e, se sobe taxa, cai o valor do ativo). Agora, os preços estão muito mais atrativos, segundo a impressão de grande parte dos gestores.

2. Debêntures Incentivadas

No caso das debêntures incentivadas, por motivos distintos, tanto pessoas físicas como alguns grandes operadores do mercado (ex: grandes bancos) passaram a vender suas posições ao mesmo tempo nos últimos meses.

- As pessoas físicas o fizeram, na grande maioria dos casos, porque compraram há meses ou até mesmo há anos atrás ativos com taxas como IPCA+6,0% ou IPCA+5.5%. Com a queda substancial da taxa Selic, abriu-se uma possibilidade de vender esses títulos no mercado secundário com taxas menores (e, portanto, com preços mais altos). Como a operação mostrou-se lucrativa e ainda contava com isenção de IR, muitos aderiram a essa prática e venderam pelo menos uma parte das debêntures que possuíam, o que adicionou uma pressão vendedora importante no mercado.

- As grandes instituições, por sua vez, começaram a vender tais ativos porque, em muitos casos, nunca queriam nem ter comprado. Como assim???? Pois é. Quando uma instituição financeira assessora empresas na emissão de um título para captação de recursos, é comum que, para ganhar a competição frente a seus concorrentes, ofereça um serviço de distribuição com “garantia firme”. No caso hipotético de uma emissão total de R$ 500 milhões que conte com garantia firme da instituição coordenadora, mas que tenha demanda dos investidores de somente R$ 350 milhões, por exemplo, a instituição coordenadora da distribuição se compromete a ficar com a diferença não demandada, que, nesse caso, seria de R$ 150 milhões. Quanto maior a instituição, maior a capacidade de oferecer esse tipo de garantia.

- Como as taxas de algumas emissões começaram a ficar muito baixas e, portanto, menos atrativas nos últimos meses, algumas instituições tiveram que exercer cada vez mais o compromisso do “firme” e, com isso, acabaram acumulando uma quantia maior do que desejavam de títulos privados em seus balanços. Com o objetivo de reduzir essa quantia, elas começaram a se desvencilhar desses ativos, vendendo-os no mercado num período que coincidiu com pessoas físicas também na ponta vendedora.

A combinação de pessoas físicas e pessoas jurídicas na mesma ponta da venda e poucos agentes no lado da compra é o que muitos chamaram de “técnico ruim do mercado” que, na prática, fez com que as debêntures passassem a ser negociadas a preços mais baixos e afetassem os retornos dos fundos como um todo, num movimento que já dura 4 ou 5 meses, mas parece estar muito próximo do fim, após um mês de outubro bastante fraco (inlcuindo vários fundos com retornos negativos).

Tudo isso é motivo para preocupação?

Com certeza! O investidor prudente deve sempre estar atento a tudo o que acontece no mercado que possa afetar sua carteira de investimentos e, na impossibilidade de ficar ligado, deveria procurar um assessor de investimentos que fizesse isso por ele.

Então devo resgatar as aplicações dos meus fundos ou vender minhas debêntures????

NÃO!!!!!! A menos, claro, que você queira sair num mercado com grandes descontos e perder a possibilidade de toda a recuperação dos ativos. Com todo esse movimento observado nos últimos meses, tanto os fundos de crédito quanto as próprias debêntures (isentas de IR ou não) estão com preços muito atrativos não para sair, mas sim para entrar! Estamos em ritmo de Black Friday antecipada, é hora de aproveitar!

Continuaremos na próxima publicação. Confira aqui!

Se você ainda não tem conta na XP Investimentos, abra a sua!