Destaques

- O fluxo de dados desde a última reunião do Copom trouxe mais preocupações do que boas notícias para o cenário de inflação. A atividade econômica está mais forte e as primeiras leituras de IPCA neste ano surpreenderam para cima. A nosso ver, a dinâmica de curto prazo segue benigna, mas a inflação de serviços resistente e a alta do petróleo são pontos de atenção;

- Segundo os nossos cálculos, o Copom manterá a projeção para o IPCA de 2024 em 3,5%. Para 2025, a expectativa deve continuar em 3,2%. Há dúvidas se a autoridade monetária revisará suas estimativas para o hiato do PIB, tendo em vista os dados de atividade acima do esperado recentemente;

- O Copom deverá, pela última vez, manter a orientação futura de que “os membros do Comitê antecipam, por unanimidade, novas reduções da mesma magnitude nas próximas reuniões” (ou seja, o termo plural). Na reunião de maio, acreditamos que a frase será alterada ou até mesmo removida;

- Continuamos a projetar a taxa Selic a 9,00% no 3º trimestre deste ano. Porém, não descartamos a possibilidade de o Copom optar por uma pausa antes desta projeção.

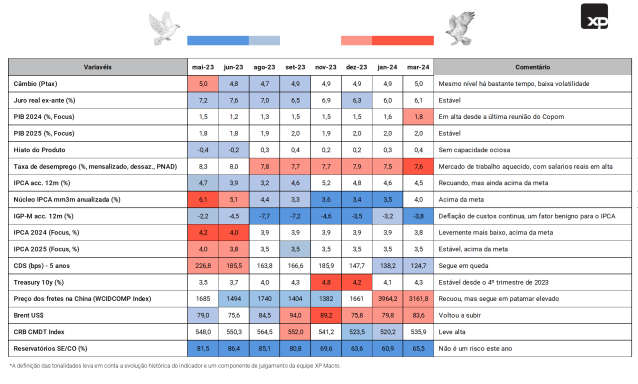

Hawk-Dove Heatmap: Riscos de não-convergência à meta de inflação em 2025 aumentaram

Em nossa visão, o fluxo de dados e informações desde a última reunião do Copom trouxe mais preocupações do que boas notícias para as perspectivas da inflação.

O mercado de trabalho está cada vez mais aquecido, com a taxa de desemprego nos níveis mais baixos dos últimos nove anos e aumento dos rendimentos reais. Essa dinâmica já foi mencionada na última ata do Copom como um risco para as perspectivas de inflação. Desta vez, os membros do Copom têm razões para estarem tão preocupados – ou mais – quanto estavam há seis semanas.

A inflação ficou acima das expectativas em janeiro e fevereiro. Os resultados desagregados não foram tão ruins, já que o núcleo da inflação ficou praticamente estável (acima da meta) e o núcleo de serviços veio um pouco melhor do que o esperado. Ainda assim, a inflação no acumulado do ano atingiu 1,25%, ou seja, 41% da meta para o ano (a média histórica aponta que a inflação do primeiro bimestre corresponde a cerca de 25% da inflação que fecha o ano).

Preços do petróleo subiram. Os preços do petróleo aumentaram nas últimas semanas. Este movimento não tende a ser um fator inflacionário importante, mas pode interromper a atual deflação de custos. Além disso, os preços do frete marítimo permaneceram elevados, mesmo com o abrandamento dos ataques no Mar Vermelho.

Do lado positivo, os índices de preços ao atacado (IPAs) continuam em território negativo, sugerindo moderação na alta de preços ao consumidor nos próximos meses. Os efeitos do fenômeno El Niño sobre a inflação de alimentos estão se dissipando mais rapidamente do que o esperado. Outras dinâmicas de preços deverão contribuir no curto prazo, como das passagens aéreas, que subiram muito no período pós-pandemia, mas têm apresentado quedas relevantes no trimestre corrente.

Avaliamos que os elementos hawkish tendem a afetar a inflação no médio prazo, enquanto os elementos dovish afetam o curto prazo. Assim, acreditamos que os riscos de o IPCA não convergir para a meta de 3,0% no próximo ano aumentaram desde a última reunião do Copom.

Clique aqui para receber por e-mail os conteúdos de economia da XP

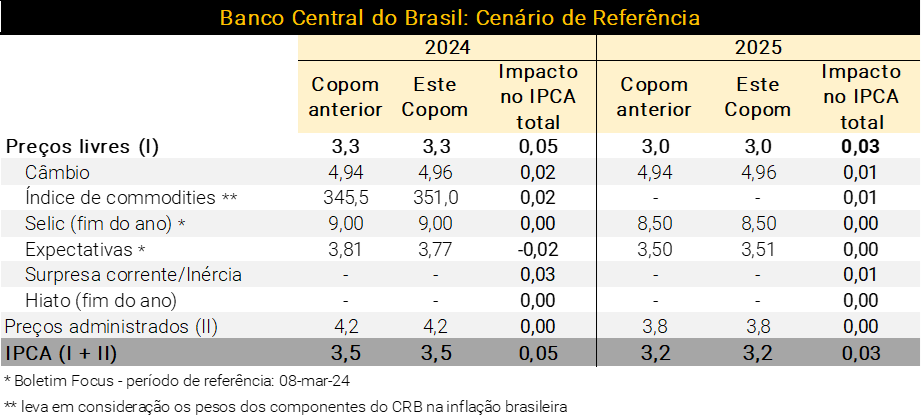

Modelo do BCB: Estabilidade nas projeções de inflação

Na última reunião do Copom, as projeções de inflação no cenário de referência do BC ficaram em 3,5% para 2024 e 3,2% para 2025.

Desde então, observamos surpresas altistas no IPCA corrente… A composição das últimas leituras de inflação reforçou o cenário desafiador para os preços de serviços, especialmente aqueles mais sensíveis à renda e ao ciclo econômico, o que implica maior preocupação com o processo de desinflação no país. Vale destacar também altas substanciais em alguns preços de alimentos, devido aos efeitos do fenômeno El Niño, e de bens administrados, refletindo reajustes do ICMS sobre combustíveis. Por outro lado, os preços de bens industriais seguem em trajetória bem-comportada, o que deve se repetir nas próximas divulgações.

…mas recuo (moderado) nas expectativas de inflação anual. Segundo o boletim Focus do Banco Central, a expectativa para a inflação de 2024 recuou de 3,9% para 3,7% desde janeiro, ao passo que as projeções para os anos seguintes permaneceram em 3,5%. Além da dinâmica benigna dos preços de bens industriais, os agentes de mercado projetam alívio nos preços de alimentos nos próximos meses.

Atividade econômica mais forte e incertezas em torno do hiato do PIB. Indicadores da atividade doméstica surpreenderam positivamente nas últimas semanas, sobretudo aqueles ligados ao mercado de trabalho e ao consumo. Neste sentido, há dúvidas sobre eventual revisão altista nas estimativas de hiato do PIB no período recente. As demais variáveis do modelo do Copom não mostraram alterações expressivas: taxa de câmbio ligeiramente mais depreciada; aumento moderado na média dos preços das commodities, com destaque à elevação adicional nas cotações do petróleo; e estabilidade nas projeções para a taxa Selic no final de 2024 (9,00%) e 2025 (8,50%).

Acreditamos em manutenção da estimativa de inflação em 2024. A estabilidade da projeção em 3,5% não considera mudanças na expectativa para a inflação de bens administrados (4,2%) e no hiato do produto. No entanto, o último fator – considerando a atividade doméstica mais forte na margem – implica viés de alta para essa projeção de IPCA. Para 2025, também não prevemos mudanças. Da mesma forma, não antevemos alterações nas estimativas de inflação de bens administrados (3,8%) e hiato do produto, a despeito da assimetria altista.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Decisão de política monetária e comunicação: Mantendo o guidance pela última vez

Analistas de mercado esperam, por unanimidade, que o Copom reduza a taxa Selic em 0,50 p.p. na quarta-feira, para 10,75%.

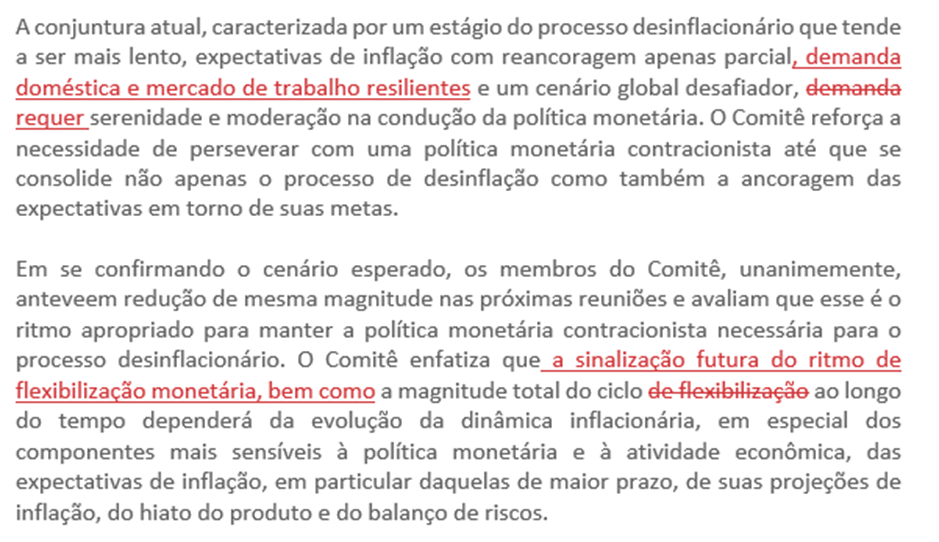

Acreditamos que o Copom manterá o forward guidance (conhecido informalmente como “plural”) pela última vez. A discussão mais relevante desta reunião é se o Comitê continuará sinalizando novos cortes de 0,50 p.p. nas próximas reuniões (no plural). Acreditamos que sim.

9,75% parece um nível seguro. Dois cortes adicionais de 0,50 p.p. – após o corte desta semana – levariam a taxa Selic para 9,75%. Considerando que a inflação está rodando em torno 4,0% (tendência de curto prazo), isso significa uma taxa de juros real entre 5,5% e 6,0%, ainda bem acima do que o Copom estima como taxa neutra (4,5%). Para além deste nível – ou seja, na próxima reunião – parece mais prudente sinalizar apenas uma reunião à frente (descartando o termo plural). Ou mesmo não emitir sinalização alguma.

Dito isto, avaliamos que os riscos de a inflação não convergir à meta no médio prazo aumentaram. Algumas medidas de núcleo do IPCA ficaram acima das expectativas nas leituras recentes, os preços do petróleo subiram na margem (o que pode interromper a atual deflação de custos) e o mercado de trabalho está aquecendo. Esses riscos podem pressionar as expectativas de inflação para 2025, que já estão acima da meta (tanto no boletim Focus quanto no cenário de referência do Copom).

Assim, o Copom poderá optar por explicitar no comunicado oficial que o forward guidance depende da evolução do cenário. Alguns membros do Banco Central têm enfatizado, em discursos públicos, que o forward guidance não deve ser confundido com determinação de juros. Caso os riscos mencionados se concretizem, o Copom poderá ajustar a comunicação na reunião de maio e sinalizar um ritmo mais lento antes do esperado. Mas acreditamos que isso não precisa ser feito agora, já que pelo menos três cortes adicionais de 0,50 p.p. (incluindo o desta semana) parecem, de longe, o cenário mais provável.

Acreditamos que o comunicado pós-reunião desta semana incluirá o risco do mercado de trabalho e a condicionalidade do forward guidance. Uma possível redação para os parágrafos finais do comunicado seria:

Clique aqui para receber por e-mail os conteúdos de economia da XP

Cenário XP: 9,00% continua sendo a taxa Selic terminal mais provável

As perspectivas para a inflação de curto prazo permanecem benignas. Os efeitos do El Niño sobre a inflação de alimentos estão se dissipando mais rapidamente do que o esperado, enquanto a inflação ao atacado (IPA) voltou para o território negativo, sugerindo preços mais baixos ao consumidor dentro de alguns meses. Muitos analistas de mercado – nós, entre eles – reduziram as projeções para o IPCA deste ano.

Mantendo o plano de cortes de 0,50 p.p.. Conforme discutido na seção anterior, acreditamos que o Copom manterá o ritmo de flexibilização monetária nos próximos meses. Não vemos, portanto, a necessidade do Copom retirar o forward guidance na reunião desta semana.

Continuamos a projetar a taxa Selic terminal em 9,00%… Em nosso cenário base, prevemos quatro cortes adicionais de 0,50 p.p. e um ajuste final de 0,25 p.p., levando a taxa Selic para 9,00%. Projetamos manutenção neste patamar até, pelo menos, o final de 2025.

…embora o mercado de trabalho (super)aquecido e o viés expansionista parafiscal pareçam riscos crescentes. Os resultados de janeiro mostraram que a taxa de desemprego atingiu o nível mais baixo desde o início de 2015, e que os rendimentos reais do trabalho subiram pelo quinto mês consecutivo. Se esta tendência continuar, a demanda interna forte pode gerar pressão sobre os custos das empresas. Além disso, os acontecimentos recentes sugerem uma tendência expansionistas nas políticas parafiscais, impulsionando, por exemplo, o investimento das empresas estatais.

Neste cenário, a inflação corrente e as expectativas de inflação tendem a permanecer acima da meta de 3,0%. Então, não descartamos a possibilidade de o Copom optar por uma pausa antes da nossa projeção de taxa Selic a 9,00%.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)