Resumo

No cenário internacional, dados de inflação benignos nas economias centrais e discurso do presidente do Fed animam mercado, derrubando taxas de juros.

No Brasil, mais uma leitura de inflação com abertura favorável e dados de mercado de trabalho ainda sólidos. Do lado fiscal, o governo aprovou a criação de fundo para estudantes do ensino médio e o STF autorizou o pagamento de precatórios acumulados.

Cenário internacional

Inflação bem-comportada deve levar o Fed a interromper o ciclo de alta de juros

O núcleo do deflator dos gastos com consumo nos EUA – a medida de inflação favorita do Fed, o banco central do país – aumentou 0,16% em outubro, abaixo das expectativas de 0,20%. A variação anual desacelerou para 3,46% em outubro, ante 3,65% em setembro. Os números reforçam que a inflação segue moderando, embora ainda esteja acima da meta de 2,0%.

Do lado da atividade econômica, o consumo e os rendimentos das famílias seguiram sólidos, embora com alguma acomodação.

Os dados são consistentes com a nossa avaliação de que a fase final da desinflação será provavelmente mais demorada, entre outras razões pela resistência da demanda. Acreditamos que o Fed não subirá mais as taxas de juros neste ciclo, mas não deve reduzi-las tão cedo.

Inflação baixa também na Europa. BCE segue vigilante, mas deve flexibilizar antes do Fed

O índice de preços ao consumidor (CPI, na sigla em inglês) da zona do euro registrou deflação de 0,5% em outubro ante setembro, abaixo das expectativas. Em 12 meses, o indicador recuou de 2,9% para 2,4% (consenso de mercado: 2,7%). Por sua vez, a medida de núcleo da inflação caiu 0,6% na base mensal, e a sua variação anual cedeu de 4,2% em outubro para 3,6% em novembro, também uma surpresa benigna (consenso de mercado: 3,9%). Apesar da inflação mais baixa, a presidente do BCE, Christine Lagarde, alertou que “este não é o momento de começar a declarar vitória”. Lagarde não sinalizou novas altas de juros, mas alertou que as taxas podem permanecer elevadas por um bom tempo.

A diferença entre Europa e EUA é que a economia está mais próxima à recessão no velho continente. Desta forma, é provável que a redução de juros pelo BCE aconteça antes do Fed.

Mercado se anima com discurso do presidente do Fed e juros recuam

Em discurso nesta sexta-feira, o presidente do Fed, Jerome Powell, destacou a necessidade de “cautela” na condução da política monetária adiante, enquanto o cenário de “pouso suave” da economia parece estar se materializando. Powell reiterou que a política monetária se encontra em território bastante restritivo e que os efeitos contracionistas na atividade ainda serão sentidos. Por outro lado, apesar da inflação estar arrefecendo, o presidente do Fed falou que é prematuro descartar a possibilidade de altas adicionais e especular sobre cortes das taxas de juros.

O mercado pareceu ter dado pouca atenção para esta última mensagem e leu este discurso como um sinal de que os juros de referência não voltarão a subir. Com isso, a taxa dos títulos públicos de 10 anos caiu abaixo de 4,25% pela primeira vez desde setembro. Os mercados precificam cortes de juros já em março ou maio. Conforme dito acima, temos uma visão mais cautelosa e acreditamos que o Fed terá que esperar mais para começar o seu ciclo de flexibilização monetária.

Cortes de produção da OPEP+ não evitam recuo do petróleo

A Opep+ concordou em reduzir sua oferta de petróleo em 900 mil barris por dia. Além disso, Arábia Saudita e Rússia confirmaram as expectativas ao estenderem seus cortes voluntários de 1 milhão e 500 mil barris por dia, respectivamente, a partir de janeiro. O mercado, no entanto, pareceu não acreditar que os cortes serão efetivos e realizou lucros. O petróleo do tipo Brent, que chegou perto de 85 dólares o barril durante a semana, voltou para 80 dólares. A Opep+ convidou o Brasil a fazer parte da aliança a partir de 2024. O país não teria que participar das cotas de redução de produção no curto prazo.

Retomada na China segue em marcha lenta

A sondagem com gerentes de compras de empresas industriais – Índice PMI Industrial – da China recuou ligeiramente de 49,5 em outubro para 49,4 em novembro. Este resultado veio pior do que a mediana das estimativas do mercado e reforça a dificuldade do setor (resultados baixo de 50 indicam retração). O PMI de Serviços também recuou, de 50,6 para 50,2, a leitura mais fraca desde dezembro de 2022. Os números confirmam que a retomada econômica segue incerta, indicando a necessidade de medidas adicionais de estímulo governamental.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Enquanto isso, no Brasil…

Desinflação em curso

A inflação medida pelo IPCA-15 de novembro avançou 0,33% no mês, acima das expectativas (XP e consenso: 0,30%). A média dos núcleos de inflação (medida que tenta captar a tendência subjacente da inflação) avançou 0,26%, enquanto a variação em 12 meses caiu para 4,84% em novembro, de 5,05% em outubro. O grupo de preços industriais caiu 0,15%, provavelmente devido a uma antecipação nos descontos da Black Friday, enquanto os preços dos alimentos aceleraram acentuadamente para 1,06% em novembro, de -0,52% em outubro, devido a fatores sazonais e eventos climáticos extremos no início do mês.

Entendemos que o IPCA-15 de novembro reforçou que o processo de desinflação no Brasil está em andamento, o que mantém aberto o espaço para o banco central reduzir a taxa básica de juros. Projetamos 4,5% para o IPCA em 2023 e 3,9% em 2024.

Mercado de trabalho segue sólido

O relatório do CAGED, publicado pelo Ministério do Trabalho, mostrou criação líquida de empregos formais de 190,4 mil em outubro, consideravelmente acima das expectativas (XP: 130 mil; consenso: 135 mil). O mercado de trabalho formal continua sólido, com os números de outubro interrompendo uma sequência de cinco meses de desaceleração. A melhora no emprego formal no mês passado foi impulsionada pelo setor de serviços.

Já os resultados apurados pelo IBGE indicaram que a taxa de desemprego caiu para 7,6% no trimestre móvel encerrado em outubro, de 7,7% no terceiro trimestre. A taxa de participação da força de trabalho aumentou ligeiramente de 61,7% para 61,8%, permanecendo muito abaixo da marca pré-pandemia (cerca de 63,5% no início de 2020). Esta dinâmica tem contribuído para manter a taxa de desemprego em níveis baixos.

Indústria estagnada

A produção industrial subiu 0,1% em outubro, abaixo das expectativas (XP: 0,5%; consenso de mercado: 0,4%). A média móvel de 3 meses mostrou estabilidade em outubro. Três entre as quatro categorias econômicas caíram em comparação ao mês anterior, resultado consistente com nosso cenário de estabilidade da indústria em 2023. Para 2024, nossa previsão é de crescimento moderado (em torno de 1,0%).

Governo institui fundo para estudantes do ensino médio

O governo editou medida provisória para criação de um fundo de até R$ 20 bilhões para incentivo à permanência e conclusão de estudantes no ensino médio. Parte dos recursos tem origem no orçamento, mas para superar as restrições fiscais vigentes, o governo requereu ao Congresso a aprovação de uma exceção ao limite de despesas para a capitalização do fundo neste ano. Outras fontes de capitalização são a integralização de ações de empresas estatais e sociedades de economia mista e eventuais contrapartidas de leilões de comercialização de petróleo e gás natural, que não entram no orçamento e, portanto, não estariam sujeitas ao limite de despesas e à meta fiscal. Diante da repercussão negativa da medida, o governo aceitou limitar a excepcionalização ao limite de despesas neste ano a R$ 6 bilhões e retirar os trechos que permitiam a capitalização do fundo sem passar pelo orçamento. Com isso, os valores a serem aportados em 2025 e 2026 estarão sujeitos às regras fiscais.

STF avança na solução para precatórios em atraso

O Supremo Tribunal Federal – STF – julgou procedente a ação em que o governo federal solicitava o reconhecimento da inconstitucionalidade das emendas que criaram um limite de pagamento anual aos precatórios. Com isso, autorizou o pagamento dos precatórios não quitados de 2022 a 2024, estimados em R$ 95 bilhões, por meio de crédito extraordinário e como exceção à meta de resultado primário. Para os anos de 2025 e 2026, apenas o excedente ao limite de pagamentos de precatórios poderá ser pago por meio de crédito extraordinário e fora das regras fiscais. A partir de 2027, o valor total deverá ser incluído no orçamento. Com isso, encerra-se um potencial passivo que poderia chegar a mais de R$ 200 bilhões em 2027, segundo nossas estimativas.

Clique aqui para receber por e-mail os conteúdos de economia da XP

O que esperar da semana que vem

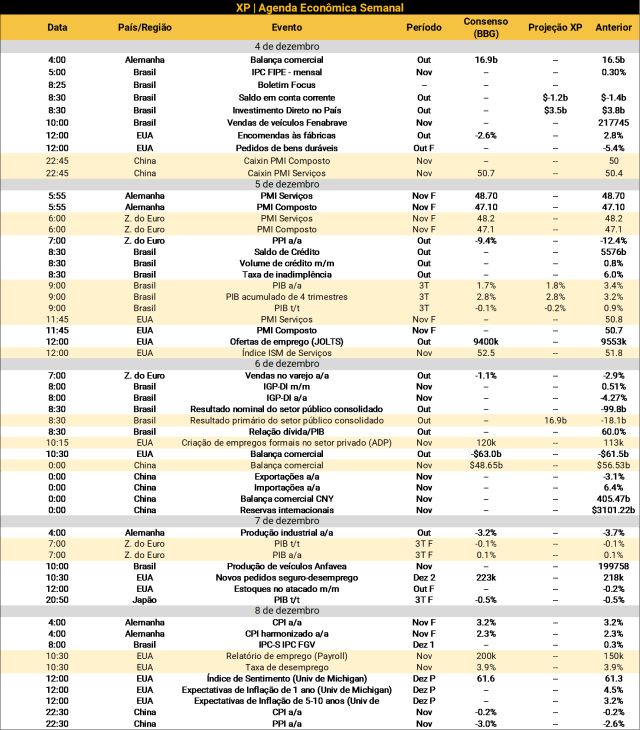

Na agenda internacional, os índices PMI de serviços de novembro serão divulgados ao longo da semana na China, Japão, Estados Unidos, zona do euro e Reino Unido. O índice PMI é uma sondagem com empresários sobre as condições econômicas e de negócios nos países. Na 3ª-feira, haverá a publicação do relatório JOLTS de outubro, que traz a abertura de vagas e a oferta de mão de obra no mercado de trabalho dos EUA. Na 5ª-feira, os resultados do setor externo de novembro serão divulgados na China. Na 6ª-feira, o protagonismo fica com o Nonfarm Payroll de novembro, o principal relatório de emprego da economia americana. No final do dia, os índices de preços ao consumidor e ao produtor de novembro serão anunciados na China.

No Brasil, destaque para a publicação dos resultados do PIB do 3º trimestre. Estimamos queda de 0,2% em relação ao 2º trimestre (aumento de 1,8% ante o 3º trimestre de 2022), refletindo principalmente a dissipação do choque positivo da agricultura e a desaceleração da demanda doméstica. Após forte expansão na primeira metade do ano, o PIB parece ter perdido fôlego nos últimos meses. Prevemos crescimento de 2,8% em 2023 e 1,5% em 2024. Além disso, o Banco Central divulgará as estatísticas do setor externo e do setor público consolidado referentes a outubro. Na política fiscal, a expectativa é pela apresentação do relatório final do projeto de lei de diretrizes orçamentárias de 2024, que pode manter a meta de resultado primário zero e impor um limite ao contingenciamento de recursos no próximo ano.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)