Resumo

O destaque da semana foi a sinalização do FOMC – comitê de política monetária do banco central americano – de que em março já deverá elevar a taxa básica de juros. As tensões na Ucrânia continuam afetando o preço do petróleo, o que pressiona a inflação global.

Apesar do cenário externo conturbado, ativos brasileiros performaram bem em uma semana marcada por desenvolvimentos na frente fiscal, prévia da inflação de janeiro mais alta que o esperado e números de mercado de trabalho.

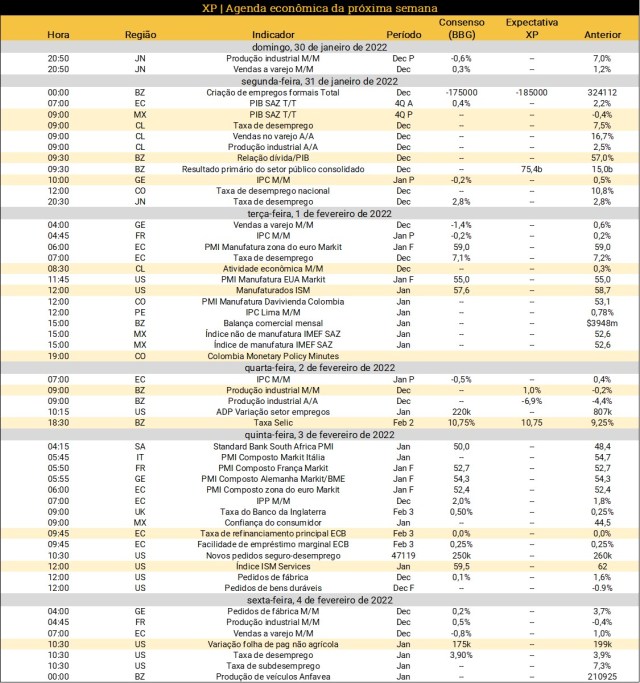

Para a semana que vem, o destaque é a decisão de juros do Copom. Esperamos que a Selic vá para 10,75% a.a., e que termine o ciclo de alta em 11,50% a.a.

Atualizações Covid-19

Vários países estão relatando aumentos na subvariante BA.2 da Ômicron, que tem potencial de ser mais contagiante. Novos casos diários no Reino Unido, por exemplo, voltam a crescer depois de terem caído acentuadamente dos picos de início de janeiro. As primeiras divulgações de indicadores econômicos na Europa referentes a janeiro não apontam impacto expressivo da Ômicron na atividade.

No Brasil, a média móvel de sete dias de novos diagnósticos ultrapassou 170 mil,o que representa aumento de 54,5% em relação à semana anterior. Os óbitos também tiveram alta expressiva, chegando a atingir 416 na média móvel de 7 dias.

Ao todo, 77,6% da população brasileira já está vacinada com ao menos a primeira dose de imunizante contra a doença; 70,6% já tomou dose única ou duas doses e 21,2% já teve o reforço da vacinação.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Cenário Internacional

Autoridade monetária americana sinaliza alta de juros já na próxima reunião

O Comitê Federal de Mercado Aberto (FOMC) do Federal Reserve (Fed, o banco central dos Estados Unidos) se reuniu nesta semana e sinalizou elevação da taxa básica de juros da economia americana em março. Em entrevista coletiva, Jerome Powell, Presidente do Fed, indicou que o comitê estaria disposto a discutir aumentos de juros em todas as reuniões até o final do ano. Com isso, o mercado passa a precificar 5 altas em 2022 (o consenso anterior apontava para 4). Não foram fornecidas pistas adicionais sobre a trajetória de aperto da política monetária, tanto em termos de timing quanto de ritmo de elevação dos juros.

O banco central reiterou que a atividade econômica do país continua se fortalecendo apesar da rápida disseminação da variante Ômicron. Sobre a inflação, os dirigentes do Fed continuam a esperar descompressão importante ao longo de 2022, embora reconheçam o alto grau de incerteza em torno deste tópico e o espalhamento da alta de preços na economia. Por fim, o Fed reafirmou os planos de encerrar em março o processo de tapering (diminuição das compras de títulos relacionadas à pandemia), mas indicou que a redução do seu balanço patrimonial não deve ter início antes de junho. Segundo o Presidente Powell, não houve decisão alguma sobre esse tópico, mas discussões serão realizadas “nas próximas reuniões”.

Caso o Fed suba juros de maneira expressiva, isto pode diminuir o fluxo de capitais para ativos de mais risco, como a bolsa brasileira e de outros países emergentes, assim como causar depreciação na nossa taxa de câmbio. Por enquanto, não vimos este efeito acontecendo.

Tensões na Ucrânia continuam em destaque

As tensões geopolíticas continuam escalando. Nesta semana, os Estados Unidos colocaram em nível de alerta para um possível deslocamento ao leste europeu 8,5 mil soldados. O presidente americano, Joe Biden disse estar considerando sanções pessoais a Vladimir Putin caso a Rússia invada a Ucrânia. Governos europeus discutem possíveis sanções e impactos econômicos.

A incerteza na região provoca a alta continuada de preços do petróleo. O petróleo Brent aproxima-se dos 89 dólares por barril, nível mais alto em 8 anos. As estimativas da indústria mostraram que o estoque dos EUA estão baixos. A alta do petróleo pressiona a inflação em todo o mundo.

FMI reduz projeções de crescimento global

O FMI publicou sua atualização de suas projeções para a economia global. Espera-se que o crescimento global modere de 5,9 em 2021 para 4,4% em 2022 – meio ponto percentual menor para 2022 do que nas projeções de outubro, refletindo as reduções previstas nas duas maiores economias: EUA e China. O FMI também espera que a inflação persista em patamar elevado neste ano, mas com tendência de desaceleração.

Dados econômicos dos EUA na semana

A inflação americana medida pelo deflator de gastos pessoais de dezembro (PCE) avançou 0,5% em dezembro, em linha com as expectativas. Na comparação anual, a alta foi de 4,9%. O indicador é o favorito do Fed. A alta inflação no mês passado está apoiando o tom austero do Fed sobre a política monetária.

A economia dos EUA cresceu mais do que o esperado no quarto trimestre de 2021. O PIB cresceu 6,9% em relação ao mesmo período de 2020, impulsionado por um desempenho firme do consumo e empresas recompondo estoques. Com o resultado, 2021 teve o maior crescimento desde 1984 – 5,5%.

Argentina e o FMI

A Argentina e o FMI finalmente chegaram a um entendimento sobre o ajuste fiscal necessário para chegarem a um novo acordo, que prevê novo empréstimo e metas fiscais. O acordo é crucial para o país lidar com mais de 40 bilhões de dólares em dívidas de curto prazo.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Enquanto isso, no Brasil…

Apesar da turbulência no exterior, a semana foi boa para os ativos brasileiros. Avaliamos que o aumento da entrada de capital estrangeiro se deveu à percepção de que a bolsa brasileira está relativamente barata, mesmo considerando riscos externos e domésticos.

Brasil na OCDE

A Organização para Cooperação e Desenvolvimento Econômico – OCDE – disse que vai retomar as discussões de adesão com seis países, incluindo Brasil, Argentina e Peru. O ministro da Economia, Paulo Guedes, se comprometeu a zerar o IOF sobre operações de câmbio até 2029 para entrar na OCDE.

Prévia da inflação de janeiro vem mais alta que o esperado

No Brasil, o IPCA-15 (prévia mensal da inflação ao consumidor) apresentou alta de 0,58% entre dezembro e janeiro (XP: 0,45%; consenso: 0,44%). No acumulado em 12 meses, a inflação recuou modestamente de 10,42% para 10,20%. A inflação brasileira segue bastante pressionada, quadro que não deverá ser alterado no 1º trimestre deste ano. A partir do 2º trimestre, entretanto, antevemos um processo de desinflação gradual na economia doméstica. Projetamos elevação de 5,2% para o IPCA de 2022 e de 3,25% em 2023.

Resultados fiscais e pressões nas contas pública adiante

A semana foi agitada na frente fiscal: tivemos a publicação no diário oficial do orçamento de 2022, que contou com R$ 3,2 bi em vetos em gastos discricionários – segundo nossos cálculos, mesmo com os vetos o orçamento ainda necessita de cerca de 13 bilhões para cumprir com as despesas obrigatórias. Divulgações de dados da arrecadação federal de dezembro de 2021 – que atingiu a máxima histórica para o mês, e do resultado primário do governo central – que obteve o melhor resultado anual desde 2014 – são um alívio temporário para as contas públicas, que devem voltar a piorar nos próximos meses.

O presidente Bolsonaro também anunciou reajuste de 33% no piso salarial para professores da educação básica, medida que deve impactar as contas de estados e municípios, que resistem à medida.

Segundo a imprensa o governo parece ter desistido do projeto de lei para subsidiar combustíveis de maneira ampla (proposta englobava gasolina, diesel e energia elétrica), cujo impacto fiscal poderia chegar a 100 bi. Agora, se aventa a possibilidade de desoneração apenas para o óleo diesel, estimamos custo fiscal de cerca de R$ 19 bi em perda de receitas de PIS/COFINS, o que representaria impacto de 2 bps, ou 0,02 a menos no IPCA de 2022.

Apesar da recuperação do emprego, a renda segue em trajetória de queda

A Pesquisa Nacional por Amostra de Domicílios – Contínua (PNAD Contínua) do IBGE, apontou que a taxa de desemprego brasileira atingiu 11,6% no trimestre móvel encerrado em novembro ante 12,1% no trimestre móvel até outubro (XP e consenso: 11,7%). A reabertura econômica tem propiciado uma recuperação consistente do nível de emprego doméstico.

Do lado negativo, o rendimento real efetivo médio exibiu queda pelo sexto mês consecutivo (-1,0% na comparação entre outubro e novembro, chegando a aproximadamente R$ 2.450/mês). A inflação persistentemente alta, a ociosidade existente no mercado de trabalho e mudanças relevantes na composição da população ocupada (participação crescente das categorias de emprego informal que, em média, possuem rendimentos mais baixos) são os principais fatores que explicam a tendência cadente do rendimento médio na economia doméstica.

Estimamos que a taxa de desemprego brasileira tenha atingido 11,8% ao final de 2021Para o final de 2022, por sua vez, projetamos 12,2%.

O que esperar para semana que vem?

Para a próxima semana, destaque no cenário internacional para a publicação de dados de emprego nos Estados Unidos (dezembro), além dos resultados do PIB (4º trimestre) e dos índices de inflação ao consumidor e ao produtor na Zona do Euro (janeiro).

No cenário doméstico, a decisão de juros do Copom (Comitê de Política Monetária do Banco Central) assume o protagonismo – esperamos elevação da taxa Selic para 10,75% a.a.. Além disso, haverá divulgação do resultado primário do setor público consolidado, da criação de empregos formais (CAGED) e da produção industrial, todos referentes a dezembro.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)