Resumo

Nos Estados Unidos, os dados de PIB e inflação reforçaram a necessidade de juros altos por mais tempo. A inflação segue rodando a níveis altos e o PIB, por mais que abaixo das expectativas, refletiu uma demanda doméstica mais forte. Além disso, os preços do barril de petróleo brent voltaram a subir – o preço segue volátil, dadas as incertezas geopolíticas.

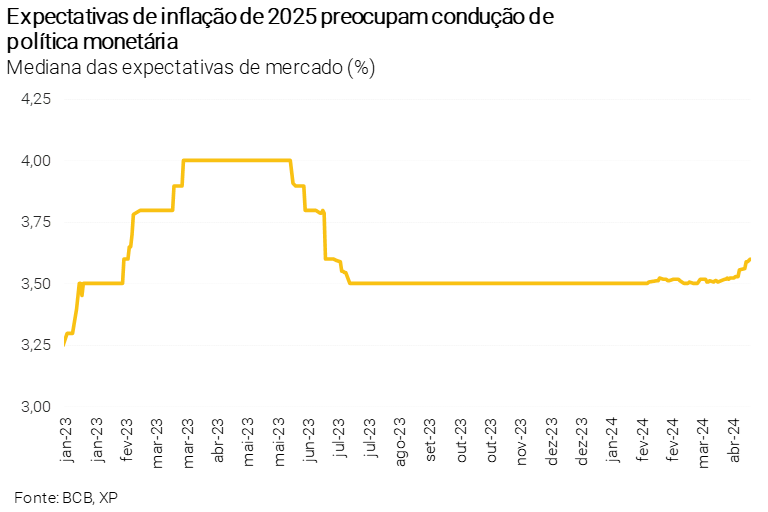

No Brasil, o IPCA-15 de abril mostrou alívio, mas as expectativas de inflação de 2025 seguem preocupando o mercado. Se continuarem a se afastar da meta de 3,0% estabelecida pelo Banco Central, elas poderão influenciar as decisões de política monetária. A semana também contou com eventos políticos importantes. A decisão pela distribuição dos dividendos extraordinários da Petrobras e pela reoneração da folha de pagamentos foram positivas para as contas públicas. Além disso, o governo enviou ao Congresso projeto de regulamentação da reforma tributária, que contribuirá para o avanço estrutural da economia.

Cenário internacional

PIB e inflação nos Estados Unidos reforçam necessidade de juros altos por mais tempo

O PIB dos Estados Unidos cresceu 1,6% no 1º trimestre de 2024 ante o 4º trimestre de 2023, abaixo das expectativas do mercado de 2,5%. No entanto, a surpresa baixista foi explicada pela queda nos estoques, dado o forte crescimento em importações, que têm contribuições baixistas no PIB, refletindo demanda interna mais forte. No lado do consumo, o avanço foi de 2,5%, abaixo das expectativas (3,0%), mas acima do nível que julgamos de equilíbrio (1,8%). Em geral, a atividade econômica dos EUA segue em trajetória de desaceleração paulatina, permanecendo resiliente aos juros altos.

Também foi publicado nesta semana o deflator dos gastos de consumo (PCE deflator, em inglês) – o indicador de inflação preferido do Fed, o banco central. O índice avançou 0,32% em março contra fevereiro, conforme as expectativas. A variação anual permaneceu estável em 2,82%. No entanto, o índice de serviços apresentou variação mais forte, de 0,39%, e os dados referentes a fevereiro, que já tinham gerado preocupações, sofreram revisões altistas. Assim, a inflação dos Estados Unidos continua rodando em níveis altos, com sinais de reaceleração na categoria de serviços.

Os dados de atividade ainda fortes e inflação pressionada reforçam a postura mais cautelosa do Fed, atrasando o início do ciclo de flexibilização monetária.

BC chinês mantém juros de referência com intenção de manter o yuan estável

Na China, o banco central (PBoC) deixou suas taxas de juros de referência inalteradas, em linha com o esperado. A taxa para empréstimos de 1 ano – utilizada para a maioria dos empréstimos pessoais e corporativos – permaneceu em 3,45%, enquanto a de 5 anos – utilizada para hipotecas imobiliárias – em 3,95%. A manutenção dos juros ajuda a conter a depreciação do yuan. A moeda enfraqueceu frente aos juros altos nos Estados Unidos, movimento que vem preocupando o banco central chinês, que reiterou seu compromisso de manter a moeda estável.

Petróleo brent volta a subir e se aproxima de US$ 90 por barril

Os futuros do petróleo Brent voltaram ao patamar de US$ 90 reais por barril no final desta semana. Os preços continuam voláteis à medida que os investidores avaliam os potenciais efeitos das tensões geopolíticas em curso no Oriente Médio. Além disso, os dados mais recentes mostraram que os estoques de petróleo bruto dos EUA caíram em 6,4 milhões de barris, após 4 semanas de alta. Caso a queda persista, haverá maiores pressões sobre o preço do petróleo bruto. A alta do petróleo renova a preocupação coma inflação de custos.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Enquanto isso, no Brasil…

Prévia da inflação de abril mostra surpresa baixista na inflação, mas expectativas de 2025 ainda preocupam

A prévia da inflação de abril, medida pelo IPCA-15, ficou em 0,21%, abaixo das expectativas de mercado. Apesar de alívio de curto prazo, as expectativas de inflação para o ano que vem seguem sendo revisadas para cima por conta do mercado de trabalho sólido, da taxa de câmbio mais desvalorizada, de preocupações do lado fiscal e de incertezas externas. No boletim Focus desta semana, o consenso aumentou pela 3ª semana consecutiva e apontou para inflação de 3,60% no ano que vem. Se as projeções de inflação para o próximo ano continuarem a se afastar da meta de 3,0% estabelecida pelo Banco Central, as decisões futuras sobre a taxa de juros podem ser afetadas.

Diante deste quadro, o diretor do banco central, Gabriel Galípolo, afirmou que a política monetária não deve reagir à volatilidade de curto prazo. Em nossa opinião, foi um sinal de que, para ele, parece cedo para antecipar uma desaceleração no ritmo de corte de juros na próxima reunião do Copom. Na semana passada, durante as reuniões de primavera do FMI, o presidente Roberto Campos sinalizou que a sinalização de corte de 0,50 p.p. na próxima reunião não era mais apropriada considerando o aumento da incerteza, embora tenha enfatizado que isso não significa que um corte menor seja mais provável, mas sim que a decisão está mais aberta (falamos mais sobre no Economia em Destaque passado).

Dólar cai para perto de R$5,10, após semana de inflação positiva

A taxa de câmbio reverteu parte da alta apresentada na semana passada e representou o melhor desempenho entre as moedas emergentes nesta semana. A semana passada foi marcada por um elevado nível de estresse, devido a um conjunto de fatores domésticos e externos. Desse modo, o dólar se ajustou em patamares mais baixos nesta semana.

Distribuição de dividendos da Petrobras é positiva para contas públicas….

O Conselho de Administração da Petrobras definiu pelo pagamento de 50% dos dividendos extraordinários que haviam sido retidos. Os jornais relatam que a outra metade já tem aval do presidente da República para ser distribuída já no 2º semestre deste ano. Por ser o maior acionista da Petrobras, o governo receberá cerca de R$ 12 bilhões adicionais, além dos R$ 4 bilhões de dividendos ordinários que já seriam distribuídos. O mercado reagiu de forma positiva ao anúncio. A mudança eleva a receita do governo e, consequentemente, ajuda no cumprimento da meta fiscal.

… assim como suspensão da desoneração da folha de pagamentos

O ministro do Supremo Tribunal Federal, Cristiano Zanin, suspendeu, em decisão liminar, a desoneração da folha de pagamento para 17 setores da economia e para municípios. O tema agora será encaminhado aos demais ministros do Supremo, que podem manter ou derrubar a decisão. Estimamos ganho arrecadatório de até R$16 bilhões neste ano, caso a liminar seja confirmada.

Arrecadação de março abaixo do orçado mostra dificuldades para atingimento da meta fiscal deste ano

A arrecadação federal de março somou R$ 190,6 bilhões, crescimento real de 7,2% em comparação com o mesmo mês do ano passado. Embora significativo, esse aumento está abaixo do que seria necessário para que o governo atingisse a meta de resultado primário – aproximadamente 13,5% em termos reais, de acordo com nossas estimativas. As medidas de receitas extraordinárias anunciadas ano passado têm mostrado pouca efetividade, por ora.

Se esta tendência continuar nos próximos meses, será desafiador para o governo atingir as metas fiscais este ano, mesmo com as notícias positivas mencionadas acima (distribuição de dividendos extraordinários e a derrubada da desoneração da folha de pagamentos).

Aprovação do Perse leva a renúncia fiscal de R$ 15 bilhões pelo governo

A Câmara dos Deputados aprovou o projeto de lei do Programa Emergencial de Retomada do Setor de Eventos (Perse). O texto determina que o programa será finalizado em dezembro de 2026 ou no mês seguinte ao que o Perse atingir custo de R$ 15 bilhões – o que acontecer primeiro entre os dois, portanto. Ao todo, 30 atividades (CNAEs) serão beneficiárias da medida e será necessária habilitação prévia das empresas na Receita Federal. O governo inicialmente queria revogar por completo o programa, no entanto, a proposta original foi vetada pelo Congresso.

A proposta segue para análise do Senado. Caso aprovada, a proposta deve reduzir a arrecadação estimada pelo governo neste ano em até R$ 6 bilhões. Assim como a arrecadação abaixo do orçado, a renovação do Perse representa uma dificuldade adicional para o cumprimento da meta fiscal este ano.

Governo envia ao Congresso projeto de regulamentação da Reforma Tributária

O governo enviou ao Congresso o projeto de lei que regulamenta a reforma tributária constitucional aprovada no ano passado. A discussão mais importante será quais os setores que deverão ser incluídos nas categorias de alíquotas reduzidas e nos regimes especiais – tais como os segmentos que estarão sob o regime de “imposto do pecado”. O governo estima uma alíquota base de 26,5% para o IVA (IBS e CBS).

No geral, a reforma tributária é positiva quando comparada à situação atual. O novo regime reduz exceções, adota a não cumulatividade e é baseado na cobrança no destino, o que deve reduzir o custo de conformidade das empresas e as distorções em termos de alocação de recursos e desestimular a guerra fiscal. Além disso, o novo regime visa a maior simplicidade de cálculo. Ainda em processo de regulamentação, será crucial acompanhar as discussões no Congresso, que podem afetar a sistemática do regime e, principalmente, a alíquota final.

Gráfico da Semana

Clique aqui para receber por e-mail os conteúdos de economia da XP

O que esperar da semana que vem

O principal tema será a reunião de política monetária do Fed na 4ª-feira. A expectativa é de manutenção dos juros de referência em 5,5%, acompanhada de uma fala relativamente mais dura do presidente Jerome Powell, em resposta aos dados quentes divulgados desde a última reunião. Também importantes, teremos os dados de mercado de trabalho nos Estados Unidos de abril. O Payroll, principal relatório de emprego, será divulgado na 6ª-feira, enquanto a pesquisa de oferta de empregos (JOLTS) e criação líquida de empregos no setor privado (ADP) serão divulgados na 4ª-feira.

No Brasil, diversos indicadores serão divulgados na próxima semana. Em relação ao mercado de trabalho, CAGED e PNAD Contínua devem reforçar o cenário de elevação do emprego e da renda. Ainda sobre a atividade doméstica, os dados de produção industrial tendem a mostrar recuperação após duas quedas consecutivas. Além disso, o Banco Central divulgará as estatísticas do setor externo e do mercado de crédito, enquanto o Tesouro Nacional publicará o resultado primário do governo central. Todos os indicadores são referentes a março. Nossas projeções são apresentadas na tabela a seguir.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)