Resumo

- O cenário de curto prazo nos EUA segue benigno, porém os resultados eleitorais aumentaram as incertezas sobre as perspectivas econômicas globais. Esperamos flexibilização monetária gradual ao redor do mundo, com os juros dos EUA em 3,5% até o final de 2025.

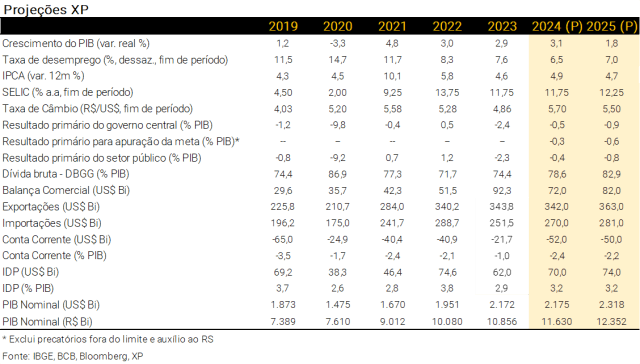

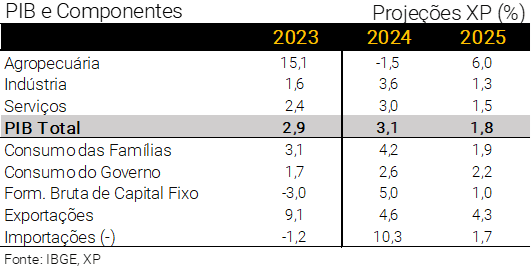

- No Brasil, prevemos que o PIB crescerá 3,1% em 2024 e 1,8% em 2025. Este cenário de desaceleração reflete o aperto adicional das condições financeiras, o menor impulso fiscal e o fim da ociosidade dos fatores de produção.

- Esperamos que o governo atinja o limite inferior da meta de resultado primário este ano, mas o orçamento de 2025 permanece desafiador. Avaliamos que o pacote de redução de despesas em discussão será fundamental para assegurar a manutenção do arcabouço fiscal.

- Fatores externos e locais explicam a depreciação da taxa de câmbio, que atingiu recentemente o maior patamar desde o início de 2021. Prevemos agora 5,70 reais por dólar no final de 2024 e 5,50 no final de 2025, considerando os efeitos da ampliação do diferencial de juros.

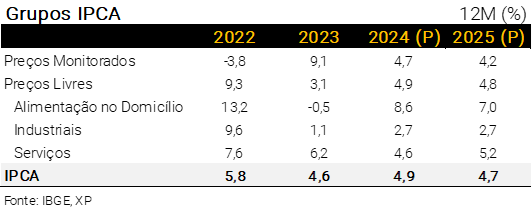

- Estimamos IPCA de 4,9% em 2024 (antes 4,6%), após a escalada nos preços das proteínas. Elevamos também nossa projeção para a inflação de 2025, de 4,1% para 4,7%, puxada pela pressão em alimentos e reajustes nas estimativas de combustíveis e energia elétrica.

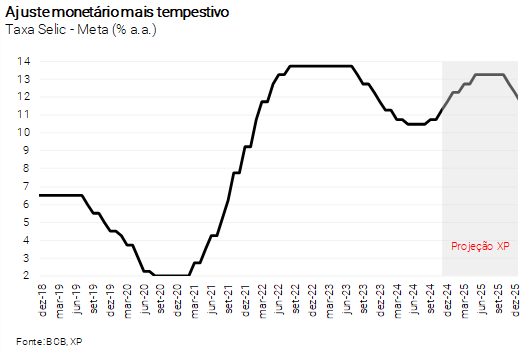

- Projetamos a taxa Selic em 13,25% ao final do ciclo de aperto monetário (12,00% antes), após mais quatro aumentos de 0,50 p.p. O Copom pode, eventualmente, acelerar o passo e atingir o nível terminal mais cedo. A postura mais tempestiva tende a abrir espaço para alguma flexibilização de juros até o final de 2025.

Invista melhor com as recomendações

e análises exclusivas dos nossos especialistas.

Editorial – Reação do BCB precisa ser mais intensa que o previsto

Em agosto, quando incorporamos pela primeira vez o ciclo de alta de juros em nosso cenário básico, a taxa Selic em 12,00% parecia suficiente para estabilizar a inflação (IPCA) no intervalo de tolerância ao redor da meta. No entanto, as perspectivas de inflação se deterioraram ainda mais desde então.

Todos os determinantes da inflação pioraram. O crescimento econômico superou as expectativas, comprimindo o hiato do produto. De fato, a taxa de desemprego e a utilização da capacidade instalada na indústria estão no nível mais baixo/alto em muitos anos. A taxa de câmbio atingiu o nível mais fraco desde 2021 (quase 20% de depreciação acumulada no ano). As expectativas de inflação para 2025 subiram, se aproximando do limite superior do intervalo de tolerância.

Nessas circunstâncias, parece mais provável que o IPCA, no horizonte relevante (meados de 2026), fique acima do limite superior (4,5%) do que próximo à meta (3,0%). Nossas projeções de inflação para 2024 e 2025 já estão acima deste nível. Isso requer uma política monetária ainda mais restritiva. Assim, projetamos agora a taxa Selic chegando a 13,25% (12,00% antes). Esta abordagem mais tempestiva tende a abrir espaço para alguma flexibilização de juros no final de 2025 – prevemos dois cortes de 0,50 p.p. em novembro e dezembro.

Os desafios permanecem também na frente fiscal. Cumprir a meta de déficit primário zero exige difíceis receitas adicionais, ao redor de 200 bilhões de reais. As despesas parafiscais também estão aumentando, o que não está incorporado na meta formal, mas pressiona a dívida pública. Esta tendência não combina bem com a inflação baixa e estável perseguida pelo Banco Central.

No final de contas, o velho clichê se mantém: a foto é boa (crescimento forte, inflação ainda relativamente baixa, amplo superávit na balança comercial, receitas fiscais sólidas), mas o filme preocupa. A incerta sustentabilidade macroeconômica se reflete em uma dinâmica desfavorável dos preços de ativos financeiros brasileiros nas últimas semanas. Oportunidade de compra? Depende de quão eficaz será a reação da política econômica.

E, naturalmente, de como a economia global reagirá ao mandato Trump e aos estímulos econômicos na China.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Pano de fundo global – Trump eleito… e agora?

Francisco Nobre

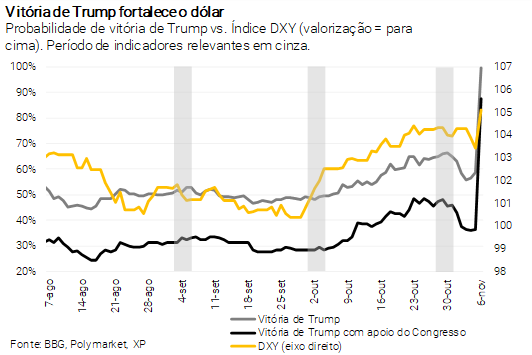

Os resultados das eleições nos EUA levantam incertezas sobre as perspectivas econômicas globais. A vitória de Donald Trump, combinada com a maioria Republicana no Senado e na Câmara dos Deputados, tende a intensificar potenciais impactos econômicos: maior crescimento nos EUA (pelo menos no curto prazo); fortalecimento do dólar; pressões inflacionárias adicionais; taxas de juros mais altas; preocupações fiscais intensificadas; e aumento das barreiras comerciais (especialmente com a China). Este último é mais preocupante, pois pode pressionar a inflação em nível global e ter um efeito contracionista sobre o crescimento e a produtividade. A economia dos EUA possivelmente menos aberta tenderia a impactar diretamente a China, Alemanha e México, embora com efeitos secundários atingindo outros países. Em relação aos mercados emergentes (EMs), a desvalorização das moedas contra o dólar tende a ser mais intensa do que a das moedas de mercados desenvolvidos.

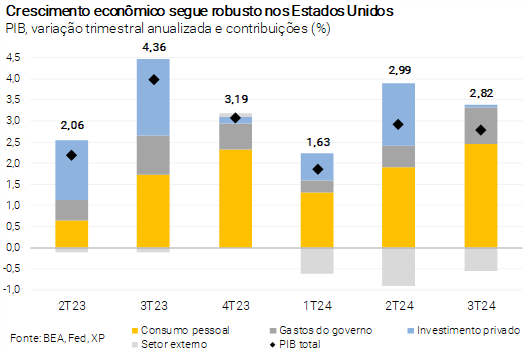

Riscos de curto prazo equilibrados para o Fed… Os indicadores da economia americana divulgados no último mês foram sólidos, sugerindo que a economia dos EUA permanece forte. O PIB do terceiro trimestre registrou variação anualizada de 2,8%, enquanto as preocupações sobre deterioração do mercado de trabalho diminuíram. Do lado da inflação, a dinâmica de curto prazo permanece relativamente benigna, embora a fase final do processo de desinflação seja desafiadora (redução de 2,5% para 2,0%), dada a resiliência do mercado de trabalho, a postura fiscal expansionista e os riscos inflacionários associados ao ambiente político local e tensões geopolíticas.

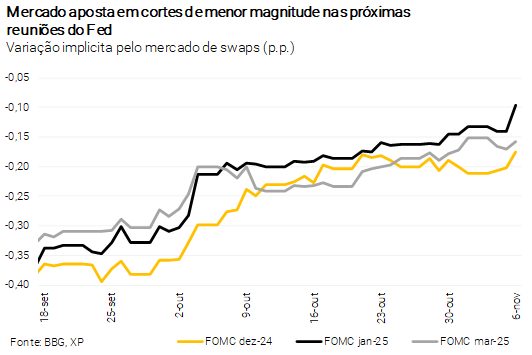

… seguimos acreditando na flexibilização gradual. O Fed cortou as taxas em 0,25 p.p. em novembro, marcando uma desaceleração no ritmo de flexibilização monetária em relação a setembro. A precificação do mercado para os próximos cortes, que no mês passado estava entre 0,25 p.p. e 0,50 p.p., agora atribui uma probabilidade considerável de pausa entre as reuniões (gráfico). A taxa de juros do título do Tesouro de 10 anos aumentou cerca de 0,70 p.p. desde o mês passado e deve pressionar as taxas de juros em países emergentes, incluindo o Brasil. Este movimento refletiu dados econômicos sólidos e o chamado “Trump Trade,” que considera inflação e taxas de juros mais altas à frente. Nosso cenário base considera mais um corte de 0,25 p.p. em dezembro, seguido por uma redução a cada duas reuniões em 2025 – chegando na taxa terminal de 3,5% no final do ano.

Maior espaço para cortes de juros na Europa. Na zona do euro, o BCE (Banco Central Europeu) começou a reduzir os juros em reuniões consecutivas, após iniciar o ciclo de flexibilização com intervalos entre os encontros. Alguns analistas de mercado até consideram uma aceleração no ritmo de corte (para 0,50 p.p.), embora isso tenha se tornado menos provável frente às fortes leituras de PIB e inflação de serviços divulgadas no mês passado. Esperamos cortes graduais, com a taxa de depósito (atualmente em 3,25%) atingindo 2,25% no terceiro trimestre de 2025. No Reino Unido, o BoE reduziu a taxa básica de juros em 0,25 p.p. pela segunda vez (para 4,75%). Projetamos um nível terminal de 3,25% no final de 2025.

Crescimento moderado na China; preços de commodities estáveis. Alguns indicadores da China foram mais fortes em outubro, refletindo uma série de medidas econômicas no final de setembro para estimular a atividade local. No entanto, a melhora foi moderada. Alcançar a meta de crescimento de 5% em 2024 dependerá da retomada do consumo, bem como de medidas adicionais de estímulo. No geral, os preços das commodities – sensíveis à dinâmica de crescimento da China – ficaram relativamente estáveis no período recente, enquanto as cotações do petróleo continuam a reagir à instabilidade geopolítica no Oriente Médio.

Cenário Brasil – Pressões de inflação mais intensas, juros mais altos

Atividade – Desaceleração gradual em 2025

Rodolfo Margato

Fundamentos sólidos no curto prazo. Os indicadores de emprego e renda continuam em trajetória altista, sustentando a demanda interna. A taxa de desocupação alcançou 6,2% em setembro (estimativas mensais e dessazonalizadas), o menor nível da série de dados iniciada em 2012. A maioria dos setores apresenta geração líquida de vagas. Neste contexto, os salários reais seguem em elevação, embora a um ritmo mais moderado em relação aos últimos trimestres. O mercado de crédito também mostra expansão, ajudando o consumo de curto prazo.

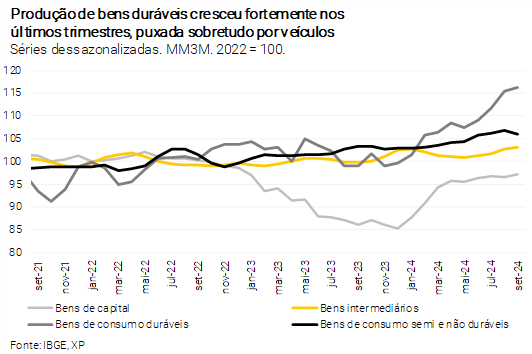

PIB deve crescer um pouco acima de 3% este ano. Estimamos elevação de 0,6% para o PIB no 3º trimestre ante o 2º trimestre de 2024 (e 3,8% ante o 3º trimestre de 2023). A indústria de transformação registrou desempenho acima do esperado, com destaque à categoria de bens de consumo duráveis. Por sua vez, comércio e serviços perderam tração nos últimos meses, ainda que os resultados desagregados sejam majoritariamente positivos. Com isso, mantivemos a projeção de alta de 3,1% para o PIB de 2024, com um ligeiro viés altista.

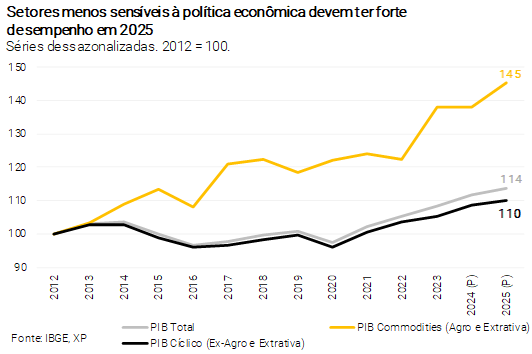

Setores ligados a commodities devem crescer de forma expressiva no próximo ano… A produção de grãos pode bater recorde em 2025, particularmente a safra de soja (expansão acima de 10%). As condições climáticas melhoraram nas últimas semanas, e a maioria das culturas agrícolas tende a mostrar aumento de área e volume produzido. Essa dinâmica favorável mais do que compensará a contração da pecuária (em quantidade). A indústria extrativa também será destaque nos próximos trimestres, puxada pelo setor petrolífero. Segundo nossas estimativas, o setor primário contribuirá com 0,5 p.p. da variação do PIB total em 2025.

… enquanto setores mais sensíveis ao ciclo econômico devem desacelerar. A política monetária ainda mais contracionista (ver a seção de Política Monetária deste relatório) e o menor impulso fiscal explicam nossa expectativa de arrefecimento da demanda doméstica ao longo de 2025, levando a crescimento mais moderado da indústria de transformação, comércio e serviços – ver tabela de projeções ao lado. Calculamos que o PIB mais sensível à política econômica (excluindo agropecuária e indústria extrativa) crescerá ligeiramente abaixo de 1,5% no ano que vem. Continuamos a projetar crescimento de 1,8% para o PIB de 2025. Considerando os sinais mistos discutidos acima, prevemos que o PIB crescerá próximo ao potencial no próximo ano. O hiato do PIB – estimamos ao redor de 1 p.p. no final de 2024 – deve recuar um pouco, permanecendo em território positivo.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Contas Públicas – Mudança de foco é fundamental para sustentabilidade fiscal

Tiago Sbardelotto

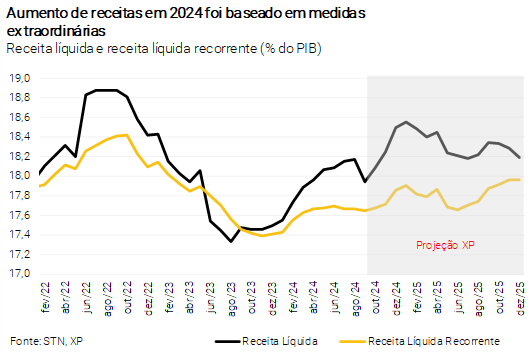

Resultados de setembro ficaram abaixo das expectativas. A arrecadação tributária continua a bater recordes e cresce 9,7% em termos reais no acumulado entre janeiro e setembro deste ano. No entanto, o governo central apresentou novo déficit em setembro, acumulando resultado negativo de aproximadamente R$ 105,2 bilhões em 2024 – R$ 88,0 bilhões quando excluídos os R$ 17,3 bilhões de gastos relacionados ao Rio Grande do Sul e outras exceções à meta. Nesse sentido, para atingir o limite inferior da meta de resultado primário (déficit de R$ 28,8 bilhões), o governo precisa realizar um superávit de R$ 59,2 bilhões nos últimos três meses do ano, uma tarefa difícil.

Ainda assim, atribuímos alta probabilidade de o déficit primário ficar dentro do intervalo da meta. Nossa projeção se baseia em duas premissas: i) receitas extraordinárias relacionadas à compensação da desoneração da folha e aos dividendos de empresas estatais, no valor de R$ 35,5 bilhões; e ii) execução de despesas abaixo do projetado em até R$ 30 bilhões. Nossa projeção de déficit primário total é de R$ 53,0 bilhões (0,5% do PIB), pouco abaixo do relatório mensal anterior (R$ 66,1 bilhões ou 0,6% do PIB), graças a uma menor execução de créditos extraordinários. Considerando-se as exceções à meta de resultado primário, que estimamos em R$ 24,7 bilhões, o déficit deve atingir R$ 28,3 bilhões (0,3% do PIB), valor apenas R$ 0,5 bilhão acima do limite inferior da meta de resultado primário (R$ 28,8 bilhões).

Equilibrar 2025 ainda é um desafio. Assim como neste ano, a proposta orçamentária para 2025 inclui R$ 168,3 bilhões de receitas adicionais relacionadas a uma série de medidas altamente incertas e com baixa probabilidade de realização. Vale destacar a situação da desoneração da folha, que não está no orçamento, mas foi estendida até 2027 (com redução gradual ao longo do tempo). Com isso, o governo terá agora que encontrar medidas adicionais de arrecadação para compensar os R$ 25,8 bilhões de renúncia de receita relacionados a esse benefício tributário.

Estimamos déficit primário de R$ 73,9 bilhões (0,6% do PIB), excluindo precatórios pagos além do sublimite constitucional. Em nossas hipóteses, não consideramos a aprovação das medidas condicionadas nem os valores referentes ao CARF, que mostraram frustração neste ano. Para o indicador cheio de resultado primário (com precatórios), projetamos déficit de R$ 114,3 bilhões (0,9% do PIB).

Estados buscam equilíbrio, mas municípios podem desapontar. Os dados desagregados dos estados indicam que as receitas e despesas correntes cresceram cerca de 7,0% e 7,3% até junho deste ano, respectivamente, mostrando equilíbrio. No entanto, vemos deterioração das contas dos municípios, o que atribuímos em parte ao ciclo político. Estimamos déficits de R$ 41,6 bilhões em 2024 (0,4% do PIB) e R$ 99,6 bilhões em 2025 (0,8% do PIB) para o setor público consolidado.

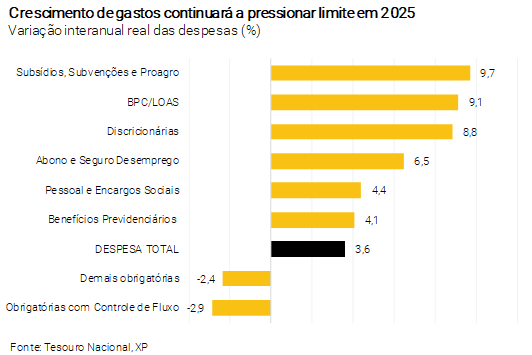

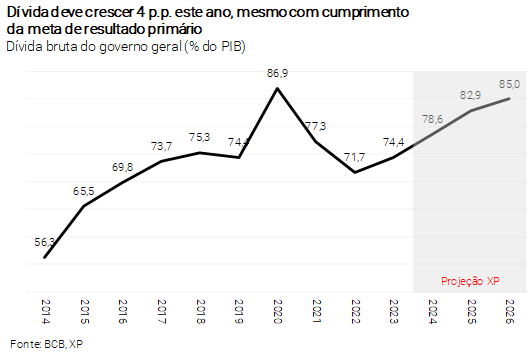

Cumprimento da meta não garante estabilização da dívida pública. Como apontamos anteriormente, o déficit primário cheio será significativamente maior devido às despesas fora da meta. Além disso, o custo de juros nominais, swaps cambiais e aportes financeiros a bancos públicos devem pesar negativamente na dívida pública. Por isso, estimamos que a razão entre a Dívida Bruta do Governo Geral (DBGG) e o PIB deve atingir 78,6% em 2024 e 82,9% em 2025. A Dívida Líquida do Setor Público (DLSP), por sua vez, deve apresentar crescimento mais moderado graças à depreciação cambial. Projetamos que a relação DLSP/PIB encerre este ano em 63,2% e o ano que vem em 65,7%. Mudança de foco é fundamental para garantir a sustentabilidade fiscal. Depois de insistir em uma estratégia de ajuste fiscal via aumento de arrecadação, o governo finalmente deve anunciar um pacote de redução de despesas. Nossa expectativa é que as mudanças atinjam programas como seguro-desemprego, abono salarial e BPC, além da indexação dos mínimos de saúde e educação, com potencial de economia de R$ 32,7 bilhões em 2026 (veja nosso relatório aqui). As medidas serão fundamentais para reduzir a velocidade de crescimento das despesas obrigatórias, de forma que essas não consumam todo o espaço destinado às despesas discricionárias, inviabilizando o arcabouço fiscal. Entretanto, avaliamos que as mudanças ainda não serão suficientes para garantir a sustentabilidade do limite de despesas no longo prazo, o que requererá mudanças mais profundas, relacionadas à desindexação de benefícios do salário-mínimo.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Setor Externo – Câmbio ainda mais pressionado por fatores externos e locais

Rodolfo Margato

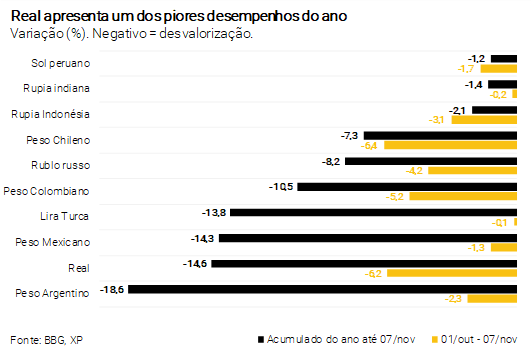

Significativa depreciação cambial no período recente. A taxa de câmbio avançou de aproximadamente 5,45 reais por dólar no início de outubro para 5,80 em novembro, o maior patamar desde março de 2021. Fatores externos e locais explicam essa deterioração. No ambiente global, destaque para a elevação nos juros dos títulos públicos dos EUA (US Treasuries) e incertezas ligadas às eleições presidenciais naquele país (com visão predominante de dólar forte). No Brasil, preocupações com temas fiscais e parafiscais se intensificaram, sobretudo em relação ao aumento das despesas obrigatórias e potencial utilização de fundos públicos e privados para a execução de gastos além dos limites impostos pelo arcabouço vigente (ver seção sobre ‘Contas Públicas’).

Neste cenário, ajustamos nossa projeção para a taxa de câmbio no final de 2024, de 5,40 para 5,70 reais por dólar, e para o final de 2025, de 5,40 para 5,50. Entendemos que os fatores que levaram à depreciação recente do Real não se dissiparão no curto prazo. Vemos alguma descompressão no ano que vem, refletindo especialmente a ampliação do diferencial de juros.

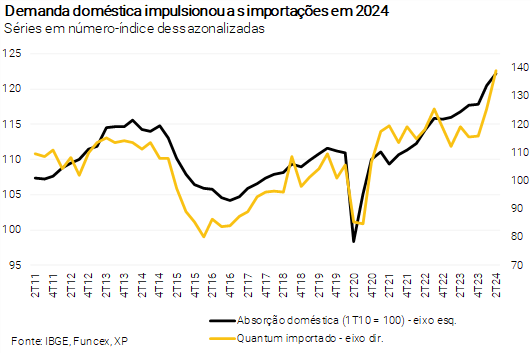

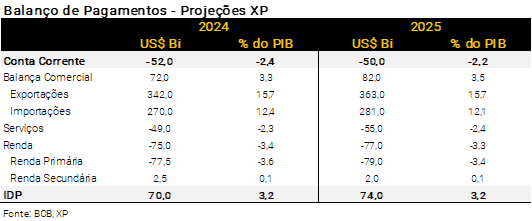

Do lado do balanço de pagamentos, a demanda doméstica robusta segue pressionando as importações. A balança comercial registrou superávit de US$ 52,9 bilhões entre janeiro e setembro deste ano, abaixo dos US$ 67,1 bilhões no mesmo período do ano passado. A queda nos preços das principais commodities exportadas pelo Brasil somada ao aumento disseminado das importações explicam grande parte do recuo do saldo frente a 2023. Por sua vez, o volume das exportações segue em níveis altos, com participação crescente do petróleo bruto. Desta forma, projetamos que o superávit comercial encerre 2024 em US$ 72 bilhões, frente a US$ 92 bilhões no ano passado. Para 2025, esperamos alguma recuperação do saldo externo, para US$ 82 bilhões, na esteira do arrefecimento da absorção doméstica, depreciação cambial e maior quantum exportado de bens primários.

Aumento expressivo do déficit em transações correntes em 2024; acomodação em 2025. A conta de Renda Primária está praticamente estável em relação ao ano passado. Enquanto isso, o déficit na conta de Serviços deve registrar aumento de US$ 41 bilhões para US$ 49 bilhões em termos anuais. A atividade econômica mais forte que o antecipado e mudanças estruturais em algumas categorias (exemplo: serviços de propriedade intelectual/streaming) explicam essa dinâmica. Com isso, o saldo em transações correntes deve atingir -US$ 52,0 bilhões no final de 2024 (-2,4% do PIB), contra -US$ 21,7 bilhões no final de 2023 (-1,0% do PIB). Prevemos certa estabilização do déficit em conta corrente em 2025 (-US$ 50,0 bilhões ou -2,2% do PIB), já que a desaceleração da atividade deve reduzir o ímpeto das importações e de rubricas de serviços. Em relação à conta financeira, prevemos ingressos líquidos de US$ 74,0 bilhões em Investimento Direto no País no próximo ano (3,2% do PIB), um pouco acima dos US$ 70,0 bilhões projetados para o ano corrente (3,2% do PIB).

Clique aqui para receber por e-mail os conteúdos de economia da XP

Inflação – IPCA acima do topo da banda em 2024 e 2025

Alexandre Maluf

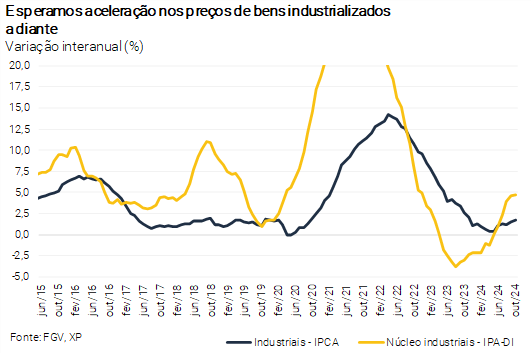

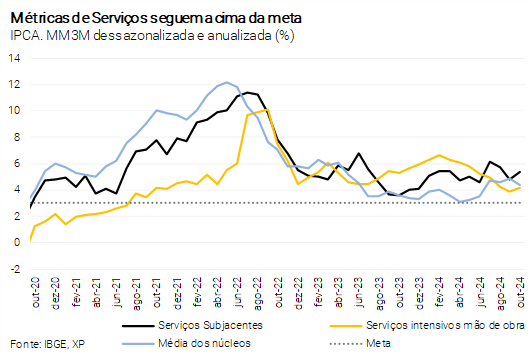

Curto prazo seguirá pressionado. O IPCA de outubro ante setembro acelerou para 0,56%, com composição desafiadora. A média dos núcleos de inflação, assim como as medidas de inflação subjacente de serviços e industrializados permaneceram acima da meta em termos anualizados e dessazonalizados. As tendências que pressionaram a inflação em outubro devem se manter adiante.

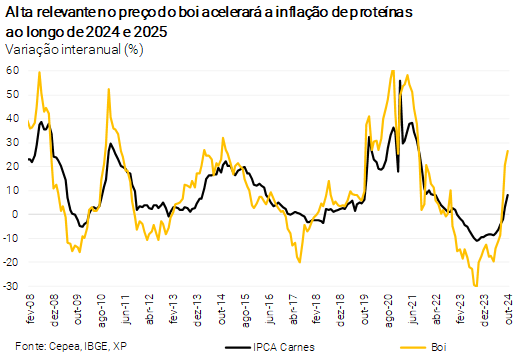

Elevamos nossa projeção para o IPCA de 2024, de 4,6% para 4,9%. Os preços do boi gordo avançaram para além do que esperávamos, subindo nossa projeção para a inflação de carne bovina e de outras proteínas, como frango e suínos – projetamos alta de 8,6% para o grupo de alimentação no domicílio este ano (antes 7,1%). Como reflexo, elevamos nossa estimativa para alimentação fora do domicílio, inclusive incorporando a surpresa altista em outubro. Em linhas gerais, os preços de serviços devem continuar pressionados pela demanda doméstica aquecida, enquanto os preços de bens industrializados também devem ser impactados pela recente depreciação cambial. Além disso, aumentamos nossa projeção para os preços de passagens aéreas em dezembro. Do lado baixista, revisamos nossa premissa de bandeira tarifária em dezembro, de “amarela” para “verde”, com impacto baixista de 0,1 p.p. no IPCA.

A pressão de curto prazo pressionará também os primeiros meses do próximo ano. Elevamos nossa projeção para o IPCA de 2025, de 4,1% para 4,7%, refletindo fatores não-cíclicos e fundamentos econômicos.

Carnes e taxa de câmbio. Em relação aos elementos não-cíclicos, subimos nossa projeção para a inflação de alimentos, de 5,2% para 7,0%, refletindo novamente preços mais elevados de proteínas no próximo ano (dado o impacto da inversão do ciclo da pecuária). Para a inflação de bens industrializados, seguimos com 2,7%, com a depreciação cambial sendo compensada pela visão estruturalmente baixista para as cotações das commodities, fruto da desaceleração econômica global. Essa previsão, contudo, representa um aumento da inflação subjacente de bens em relação a 2024, visto que o grupo foi influenciado este ano por forte alta nos preços de etanol e cigarros, o que não deve se repetir em 2025.

Bens administrados também explicam o aumento na projeção de inflação. Nossa hipótese de bandeira tarifária “verde” em 2024 implica alta de 0,1 p.p. no IPCA de 2025. Ademais, os governos estaduais anunciaram reajustes nas alíquotas de ICMS sobre combustíveis em fevereiro, com efeito altista de também 0,1 p.p. no IPCA geral. Tudo considerado, projetamos inflação de bens monitorados de 4,2% no ano que vem (antes: 3,5%).

Projetamos aumento da inflação de serviços, de 4,6% em 2024 para 5,2% em 2025. Do lado dos fatores econômicos, destacamos que, apesar da desaceleração da atividade econômica, i) o hiato do produto deve permanecer apertado; ii) o salário-mínimo e outras métricas de salários, em nossa visão, seguirão subindo (ainda que mais moderadamente), iii) expectativas de inflação devem situar-se em nível consideravelmente acima da meta, e iv) fatores idiossincráticos a alguns itens devem sustentar a inflação do grupo de serviços em patamar alto.

Alimentação fora do domicílio, aluguel e condomínio puxados por fatores idiossincráticos. O grupo de alimentação fora do domicílio deve registrar patamar mais alto em 2025, refletindo aumento relevante nos preços de alimentação neste último trimestre e ao longo do próximo ano. A inflação de “aluguel residencial” também deve acelerar, fruto de indexadores de inflação mais altos (IGP-M e IPCA). Preços de “condomínio” também devem ser reajustados em patamar equivalente ou superior ao deste ano, visto que são responsivos ao valor do salário-mínimo e a tarifas de água e esgoto – para as quais projetamos aceleração em 2025. Sob a mesma lógica, a inflação de serviços pessoais e médicos seguirá acima da meta. Por fim, reajustes em mensalidades escolares devem mostrar leve moderação, ficando em patamar similar ao observado em 2024. Em suma, a piora recente dos determinantes de inflação deve manter o IPCA acima do topo da banda de tolerância da meta (4,5%), tornando ainda mais desafiador o trabalho do Banco Central.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Política Monetária – Vemos a taxa Selic terminal em 13,25%

Caio Megale

Considerando os riscos mencionados na seção de inflação, acreditamos que, no horizonte relevante de política monetária, é mais provável que o IPCA fique acima do limite superior de 4,5% do que próximo à meta de 3,0%.

Dessa forma, projetamos a taxa Selic em 13,25% ao final do ciclo de aperto monetário (12,00% antes), após quatro aumentos adicionais de 0,50 p.p. nas próximas reuniões do Copom. O Comitê pode, eventualmente, optar por um ritmo mais acelerado para atingir o nível terminal de juros mais cedo.

Esta postura mais tempestiva tende a abrir espaço para alguma flexibilização até ao final do próximo ano. À medida que o horizonte relevante se aproxime do final de 2026, a previsão do IPCA tende a ficar perto da meta, permitindo uma política monetária menos restritiva. Assim, prevemos dois cortes de 0,50 p.p. em novembro e dezembro de 2025. O ciclo de afrouxamento monetário deve continuar em 2026, caminhando gradualmente para o nível neutro (taxa Selic entre 9% e 10% em termos nominais).

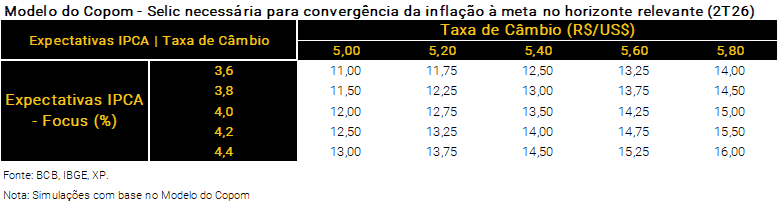

As expectativas de inflação para 2026 são um risco adiante. Essa trajetória de taxa Selic é consistente, a nosso ver, com a estabilização do IPCA dentro do intervalo de tolerância ao redor da meta. Um risco importante, contudo, consiste na possibilidade da atual reação de política monetária ser insuficiente para impedir o aumento das expectativas inflacionárias de médio prazo, em particular as projeções para 2026. Neste caso, a taxa Selic poderá ultrapassar 13,25%, conforme mostram as simulações da tabela abaixo.

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)