Resumo

- A desinflação global está em andamento e algumas economias devem entrar em recessão em 2023. A economia da China, por sua vez, deve se fortalecer na esteira do afrouxamento das restrições da Covid, o que deve suavizar a desaceleração da atividade global;

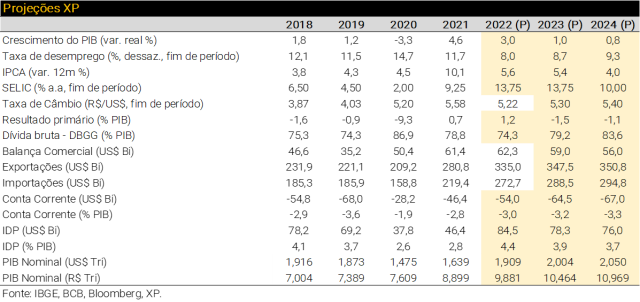

- A economia brasileira cresceu acima das expectativas em 2022, porém com perda de velocidade significativa nos últimos meses. Em meio à política monetária restritiva e dissipação do impulso “pós-Covid”, mantemos as projeções de crescimento do PIB: 3% em 2022, 1% em 2023 e 0,8% em 2024.

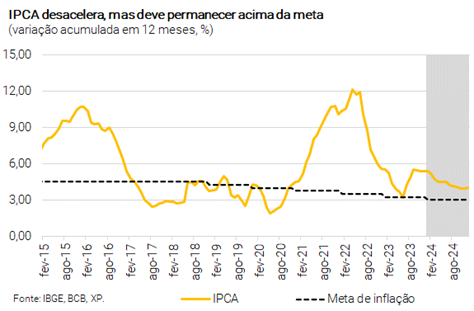

- A dinâmica inflacionária foi mais benigna nos últimos meses. Estimamos elevação de 5,6% para o IPCA de 2022. Para 2023 e 2024, projetamos altas respectivas de 5,4% e 4,0%, considerando a elevação de impostos e a sinalização de políticas fiscal e parafiscal mais expansionistas;

- Projetamos que o setor público registrará déficit primário de 1,5% do PIB em 2023, após dois anos consecutivos de superávit. A dívida bruta do governo geral subirá para 79,2% do PIB este ano (de 74,3% do PIB no ano passado), segundo nossas estimativas, em linha com o aumento de gastos após aprovação da “emenda constitucional de transição”. Um novo arcabouço será fundamental para ancorar as expectativas de consolidação fiscal nos próximos anos;

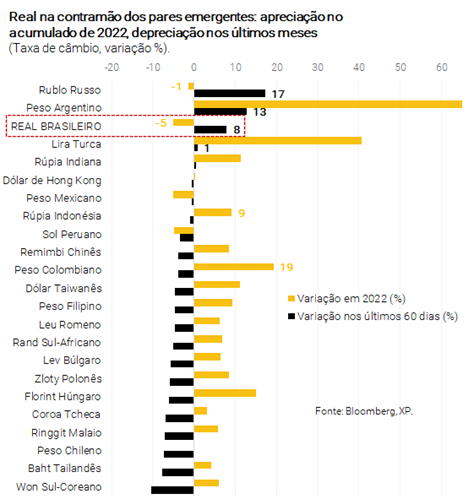

- A ampliação de incertezas fiscais pressiona a taxa de câmbio brasileira, que divergiu dos pares emergentes nos últimos dois meses. Mantemos as previsões de R$/US$ 5,30 no final de 2023 e R$/US$ 5,40 no final de 2024;

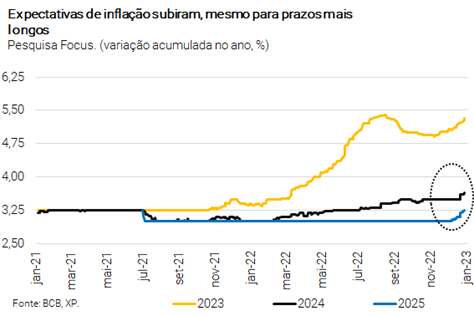

- O risco fiscal também tende a elevar as expectativas de inflação, limitando o espaço para cortes de juros. Prevemos estabilidade da taxa Selic (no atual patamar de 13,75%) ao longo de 2023. Se o governo implementar uma âncora fiscal crível, vemos espaço para flexibilização monetária em 2024.

Editorial – Ajuste em 2022, reequilíbrio em 2023. No Brasil, o foco segue na política fiscal

2022 foi um ano de ajuste para a economia mundial. No início do ano já estava claro que as políticas de combate à Covid – tanto do lado das restrições de oferta como do lado de estímulos à demanda – começavam a fazer mais mal do que bem. A inflação global acelerou, turbinada pela guerra da Ucrânia.

Durante o ano, as restrições à locomoção foram sendo abrandadas, normalizando as cadeias de produção e os custos de fretes. Diversos bancos centrais intensificaram a alta de juros, reduzindo a liquidez e derrubando os mercados.

O ajuste ainda não terminou, especialmente em termos de aumento de juros. Mas acreditamos que está funcionando. A inflação deve recuar ao longo do ano, abrindo espaço para uma gradual distensão do ajuste monetário mais adiante. A atividade econômica ainda vai sofrer, como parte das dores do reequilíbrio. Mas é possível que as expectativas de crescimento para os anos seguintes melhorem ao longo de 2023.

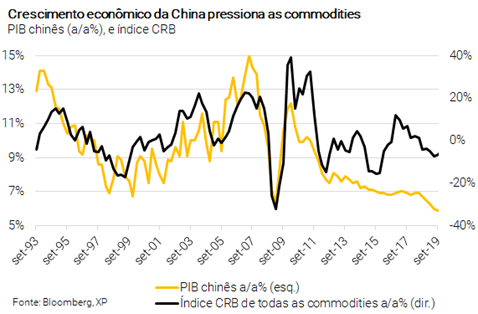

Ainda sobre o cenário global, dois fatos são especialmente positivos para o Brasil. Os preços das commodities em níveis elevados – o que deve se manter, por questões de oferta e pela reabertura da China – e a tendência rumo à “economia verde”.

Talvez por esse ambiente favorável, e pelo fato de ativos brasileiros já virem relativamente desvalorizados da pandemia, que a incerteza fiscal doméstica não alterou de forma significativa a taxa de câmbio e a bolsa.

A reação foi diferente com os juros futuros. O mercado passou a precificar a taxa Selic mais alta por mais tempo, em resposta à política fiscal mais expansionista sacramentada pela PEC da Transição. Nós alteramos, já no mês passado, nossa projeção para a taxa de juros básica no final deste ano, de 10,00% para 13,75%.

De fato, vimos como incompatível a expansão de gastos fiscais e parafiscais (através de bancos públicos), sinalizada pelo novo governo, com uma meta de inflação estável em 3%. A tensão entre Poder Executivo e Banco Central tende a crescer. Não descartamos, inclusive, uma discussão sobre elevação da meta de inflação ao longo do ano – o que apenas alimentaria a dinâmica inflacionária, como mostrou a experiência recente da Argentina.

Outras discussões importantes nesse início de governo serão eventuais propostas para elevar a carga tributária (reoneração de combustíveis, tributação sobre dividendos, imposto sobre patrimônio), o novo arcabouço fiscal que substituirá o teto de gastos, além da reforma tributária que criará o IVA nacional.

Pano de fundo global: Desinflação, com custos

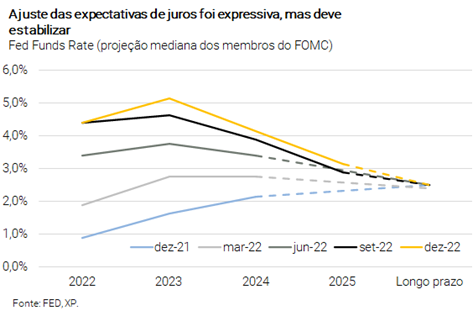

Nos EUA, o Federal Reserve manteve um posicionamento duro. Apesar das surpresas baixistas nos últimos dados de inflação, e a maioria dos indicadores antecedentes sugerirem que o processo de desinflação está em andamento, os membros do comitê de política monetária do banco central americano continuam a sinalizar aumentos adicionais na taxa de juros de referência. Dada a avaliação do Fed de que a inflação alta é a maior ameaça à economia dos EUA, acreditamos que os dirigentes da instituição estão mantendo a comunicação dura (hawkish) para ancorar as expectativas. Esperamos que o Fed eleve os juros nas próximas reuniões até que haja sinais mais claros de desaceleração da economia (incluindo o mercado de trabalho) e de que a inflação está convergindo para a meta de 2%. A nosso ver, após forte deslocamento para cima ao longo do ano passado (ver gráfico), as projeções de mercado para a taxa de juros não devem ser alteradas de forma relevante.

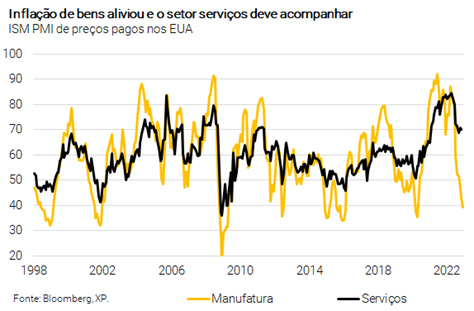

Eis que surge a pergunta-chave: quando o Fed começará a cortar juros? As condições financeiras se tornaram restritivas, o que provavelmente levará a economia americana a uma recessão. Em nossa avaliação, a intensidade da recessão dependerá de quanto tempo as taxas de juros terão que permanecer em território contracionista, e não dos pequenos ajustes adicionais que o Fed ainda pode fazer. Prevemos que o processo desinflacionário avançará significativamente neste semestre, abrindo espaço para o início de um ciclo de corte de juros no final de 2023. Ainda assim, os riscos estão inclinados para cima. Por um lado, a inflação de bens cedeu nos últimos meses; por outro, a inflação de serviços (corresponde a 57% da cesta do índice de preços ao consumidor) continua pressionada. Projetamos que a inflação de serviços se estabilizará nos próximos meses. A evolução deste componente será fundamental para os próximos passos da política monetária americana.

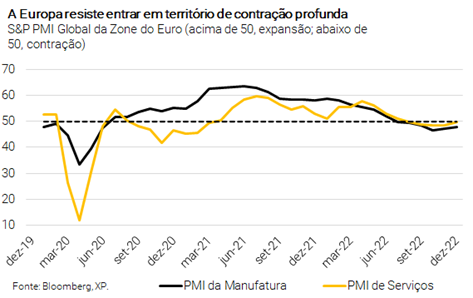

Na Europa, surpresas positivas na atividade econômica, enquanto o posicionamento do BCE se tornou (muito) mais duro. Elevado grau de incerteza em meio à guerra na Ucrânia e inflação historicamente alta provavelmente levarão a economia europeia a uma recessão em 2023. No entanto, dados recentes sugerem que, até agora, a atividade local não entrará em território de contração acentuada. A melhoria nas cadeias de produção globais parece contribuir para tal dinâmica na margem. Em relação à política monetária, o BCE desacelerou o ritmo de elevação de juros para 0,50pp em sua última reunião, em linha com as expectativas. No entanto, o BCE comunicou que “as taxas de juros ainda terão que subir significativamente a um ritmo constante para atingirem níveis suficientemente restritivos para garantir o retorno da inflação à meta de 2% no médio prazo”. Desde então, a precificação da taxa de depósito terminal aumentou de 2,75% para 3,50%. Condições financeiras mais apertadas serão um obstáculo adicional para a economia europeia em 2023.

A reabertura econômica da China avança consideravelmente. Na semana passada, o governo chinês anunciou a retirada dos requisitos de quarentena para viajantes, marcando um avanço significativo na direção de diminuir as medidas restritivas contra a Covid. Dado que a inflação baixa permitiu políticas monetária e fiscal expansionistas ao longo de 2022, acreditamos que a reabertura da economia impulsionará o consumo. Com isso, o PIB deve crescer acima de 5% em 2023, parcialmente compensando a desaceleração da atividade econômica em outras regiões importantes. Dito isso, o aumento recente nos casos de Covid representa um risco importante a tal projeção de crescimento.

Os preços das commodities devem seguir pressionados. O processo de desinflação global deve ganhar tração em 2023, em linha com a política monetária contracionista (desaceleração da demanda) e normalização das cadeias de suprimentos. Isto posto, o fortalecimento da economia chinesa e restrições na oferta específica de grãos e energia devem manter os preços das commodities em níveis elevados.

Brasil: Fiscal e monetário em rota de colisão

Atividade Econômica – Novo ano, novo ritmo de crescimento

PIB do Brasil cresceu acima das expectativas em 2022, mas com significativa perda de velocidade nos últimos meses. Mantemos a estimativa de crescimento de 3% no ano passado, com recuperação consistente na maioria dos setores. Porém, vários indicadores de atividade mostram arrefecimento no período recente. Prevemos estabilidade do PIB total no 4º trimestre em comparação ao 3º trimestre de 2022 (+2,3% ante o 4º trimestre de 2021). Se esta previsão estiver correta, o efeito de carrego estatístico para o PIB de 2023 será positivo em 0,5pp.

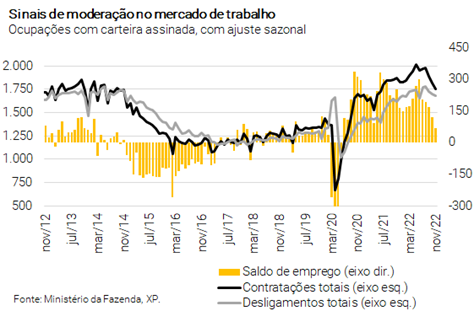

Sinais de moderação no mercado de trabalho. A criação de ocupações com carteira assinada (estatísticas do CAGED) segue em rota de desaceleração. Segundo nossos cálculos dessazonalizados, o saldo de vagas formais recuou de uma média mensal de 200 mil entre janeiro e setembro para 120 mil em outubro e 70 mil em novembro, aproximadamente. Os últimos dados disponíveis da PNAD Contínua, referentes a outubro, também apresentaram uma dinâmica mais fraca da população empregada (nos diferentes tipos de ocupação). Pelo lado positivo, os rendimentos reais do trabalho permanecem em tendência de alta, embora ainda não tenham retornado aos patamares pré-pandemia.

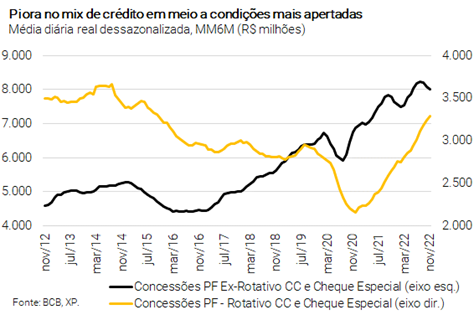

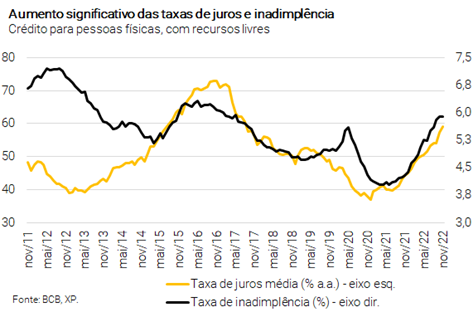

Piora no mix de crédito, em meio a condições mais apertadas. As concessões totais seguem em patamares elevados, mas o mix das carteiras se deteriorou. No universo de pessoas físicas, as linhas de crédito emergencial – cheque especial e rotativo do cartão de crédito – aceleraram; enquanto isso, linhas de crédito pessoal e aquisição de bens (entre outras) perdem tração. O comprometimento de renda das famílias com o serviço das dívidas continua em níveis preocupantes, e as taxas de inadimplência vêm subindo há alguns meses. O comportamento dessas métricas deve atrair atenção especial ao longo deste ano.

Com política monetária restritiva e dissipação do impulso “pós-Covid”, prevemos crescimento de 1% para o PIB de 2023. A piora das condições financeiras – sobretudo o aumento da percepção de risco e das taxas de juros – pesa sobre a atividade local. Por exemplo, os últimos resultados de produção industrial e vendas no comércio varejista vieram fracos, especialmente nos segmentos de bens de consumo semiduráveis e duráveis. No setor de serviços, observamos certa acomodação após o forte impulso “pós-Covid”. Ademais, no cenário econômico global, há preocupações crescentes com recessão em diversas regiões. Isto posto, alguns fatores (adicionais à herança estatística positiva) devem atuar como contrapeso e, desta forma, permitir um avanço do PIB total ante 2022.

Alguns fatores suavizam a desaceleração este ano, entre eles o forte crescimento da agropecuária e de indústrias extrativas. Investimentos em infraestrutura (ex: saneamento e transportes) também devem mostrar resiliência. O aumento da massa de renda real disponível às famílias (2,5% frente a 2022), em linha com a retomada gradual dos salários e maiores transferências governamentais, deve mitigar o enfraquecimento dos gastos pessoais com bens de consumo não duráveis e serviços. Por fim, a reabertura da economia da China, principal parceiro comercial do Brasil, pode compensar a recessão nos EUA e Europa.

A deterioração das perspectivas fiscais deprime projeções de crescimento econômico no médio prazo. O aumento das despesas primárias e da dívida pública nos próximos anos pode culminar em inflação e juros altos por mais tempo, conforme discutido em outras seções deste relatório. Este quadro explica, em grande medida, as previsões de baixo dinamismo da economia brasileira à frente.

Projetamos elevação de 0,8% para o PIB de 2024. Por ora, mantemos a expectativa de desempenho modesto da atividade local no ano que vem. Em nossa avaliação, a continuidade da política monetária em terreno contracionista contrabalança o prognóstico de recuperação da economia global naquele ano. Portanto, o crescimento do PIB deverá ficar abaixo do potencial (estimativas próximas a 2% a.a.) no horizonte de projeção, resultando em ampliação da ociosidade na economia. Para uma discussão mais aprofundada sobre o tema, ver o relatório XP Macro Especial: Discussões sobre recuperação cíclica e crescimento econômico estrutural.

Contas Públicas – Dívida pública pode subir 10 p.p. em dois anos

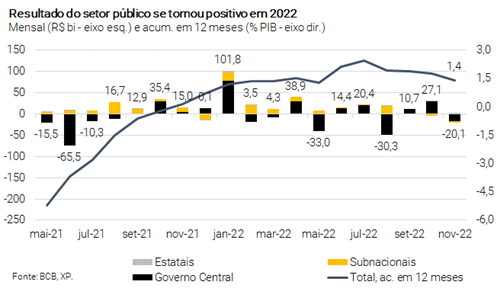

Superávit do setor público em 2022 deve ficar em 1,2% do PIB. O governo central encerrou novembro com déficit de R$ 16,5 bilhões. Este resultado decorreu, por um lado, da desaceleração da arrecadação tributária e, por outro, da elevação significativa de despesas com benefícios previdenciários e programas de transferência de renda. Estados e munícipios, por sua vez, mantiveram dinâmica negativa ao registrarem déficit mensal de R$ 3,7 bilhões, devido sobretudo à menor arrecadação com ICMS após a redução das alíquotas de combustíveis e energia elétrica. Dessa forma, reduzimos nossas projeções de superávit primário em 2022: de R$ 55,2 bilhões para R$ 52,8 bilhões (0,5% do PIB) para a do governo central; e de R$ 67,5 bilhões para R$ 65,9 bilhões para os governos regionais (0,7% do PIB).

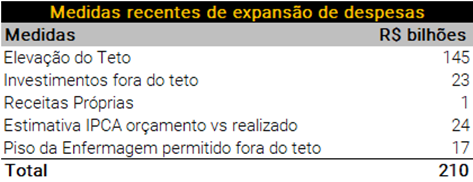

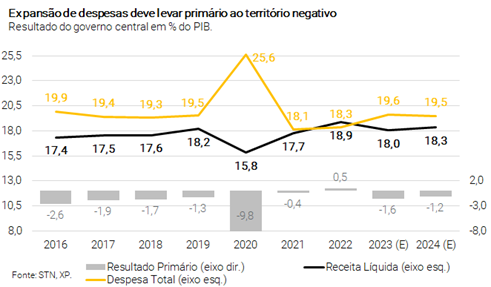

Forte expansão de gastos em 2023… O orçamento deste ano já estava inflado em R$ 24 bilhões pela utilização de uma estimativa de variação do IPCA muito acima do que deve ser realizado (7,2% ante 5,6%) para correção do teto de gastos. A isso somam-se a aprovação da PEC da Transição, que permitiu ao novo governo expandir despesas em aproximadamente R$ 170 bilhões em 2023, e da PEC da Enfermagem, que permitiu excluir do teto de gastos o valor correspondente às despesas correntes e transferências a estados e municípios para pagamento do piso da enfermagem, com impacto estimado de R$ 17 bilhões. No total, uma expansão potencial em torno de R$ 210 bilhões (2% do PIB) no ano corrente.

…sem fonte de financiamento. O retorno das alíquotas de PIS/Cofins sobre combustíveis aos valores originais, que poderia trazer R$ 54 bilhões em receitas, foi prorrogado parcialmente pela medida provisória nº 1.157/2022, que manteve a alíquota zerada por 60 dias para gasolina e etanol, e até o final de 2023 para diesel e GLP. Com isso, espera-se que apenas R$ 29 bilhões entrem nos cofres públicos este ano. No mais, não houve anúncio de medidas adicionais que pudessem reequilibrar o orçamento deste ano, seja pelo lado da receita ou da despesa.

Assim, elevamos nossa projeção para o déficit do Governo Central em 2023, de R$ 106,9 bilhões (1,0% do PIB) para R$ 167,0 bilhões (1,6% do PIB).

Para 2024, considerando que as despesas seguirão crescendo por conta da sinalizada política de valorização do salário-mínimo e retomada dos investimentos públicos, e que a aprovação de aumentos significativos de carga tributária parece improvável, estimamos déficit do Governo Central em R$ 129,8 bilhões (1,2% do PIB).

Governos subnacionais terão ano difícil. Como temos observado, houve piora significativa nos resultados fiscais dos estados e municípios nos últimos meses, o que reflete, em grande parte, as reduções das alíquotas de ICMS sobre energia elétrica e combustíveis promovidas em meados de 2022. Para compensar essas perdas, os estados discutem um possível retorno da tributação sobre gasolina e etanol ao modelo anterior, e devem buscar compensações junto ao governo federal. Adicionalmente, alguns já implementaram elevações na alíquota modal, um caminho que deve ser seguido pelos demais. Apesar disso, estimamos uma piora substancial do resultado primário dos governos regionais em 2023 e 2024, chegando a 0,1% do PIB.

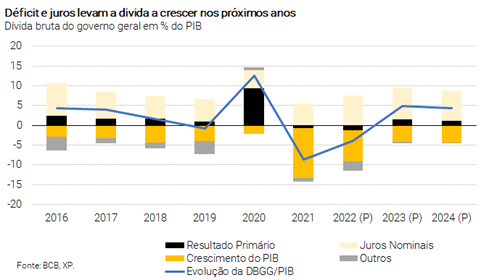

Dívida pública em trajetória de alta. A Dívida Bruta do Governo Geral deve encerrar 2022 em 74,3% do PIB, uma queda de 4pp em relação ao ano anterior e abaixo dos níveis pré-pandemia. Mas a elevação de gastos a partir de 2023 sem fonte de financiamento deve resultar em déficits mais elevados, o que, por sua vez, afeta as perspectivas de sustentabilidade da dívida pública, as expectativas de inflação e as taxas de juros. Logo, consideramos que, com a manutenção das elevadas taxas de juros por período prolongado, a dívida pública crescerá substancialmente, atingindo 83,6% do PIB em 2024.

Novo arcabouço será fundamental para reduzir incertezas sobre a política fiscal. O governo deve encaminhar uma proposta de nova âncora fiscal, na qual indicará sua estratégia para promover a consolidação das contas públicas nos próximos anos. Mantemos nossa avaliação de que, para que seja crível e induza à sustentabilidade da dívida pública, ela deverá apresentar um mecanismo de controle de despesas semelhante ao teto de gastos, ainda que com maior flexibilidade para acomodar choques. De todo modo, consideramos que a discussão será fundamental para reduzir incertezas, ancorar expectativas e abrir espaço para que o Banco Central possa iniciar seu processo de redução da taxa básica de juros.

Discussões sobre reforma tributária devem avançar, mas podem ser contaminadas pela política fiscal. A princípio, entendemos que a proposta de IVA nacional consubstanciada na PEC nº 45/2019 deve ser o caminho a ser seguido para uma reforma da tributação indireta. Por outro lado, no que diz respeito à reforma da tributação sobre renda e folha de salários, ainda há pouca sinalização dos caminhos a serem seguidos. Há, entretanto, o risco de que a necessidade de promover um ajuste fiscal leve a aumentos da carga tributária, o que pode contaminar as discussões sobre as reformas.

Inflação – Desinflação pode ser comprometida por expansão fiscal

A dinâmica inflacionária foi mais benigna no final de 2022. A inflação de bens mostrou queda consistente e preços de serviços subiram menos que o esperado no período recente. Estimamos alta de 5,6% para o IPCA de 2022.

Prevemos continuidade desses movimentos no curto prazo. Projetamos aumento de 5,4% para o IPCA de 2024, com uma contribuição de 0,65pp da recomposição de impostos.

Os principais fatores que apoiam nosso cenário de desinflação este ano são relacionados aos preços de alimentos e bens industrializados. As condições climáticas e a queda no custo de produção devem elevar a produção de alimentos no Brasil no ciclo 22/23. Por sua vez, os bens industrializados vêm se beneficiando da normalização da oferta global e acomodação da demanda. Os efeitos da reabertura da China e da guerra na Europa são riscos para este cenário.

Do lado da demanda, juros altos e desaceleração da atividade econômica ficam mais intensos. Os efeitos da política monetária contracionista estão cada vez mais claros. O encarecimento do crédito atinge a demanda agregada e limita o aumento de preços, especialmente de bens duráveis.

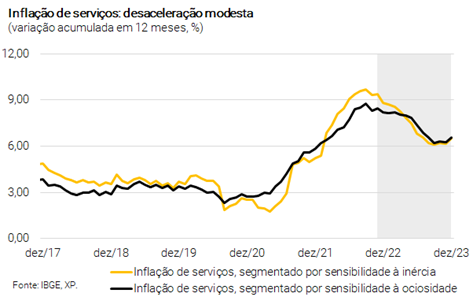

Estimamos alta de 6,2% para o grupo de preços de serviços. Reproduzimos o exercício apresentado pelo Banco Central que estima efeitos da inércia e do ciclo econômico sobre a inflação de serviços (RTI dez/22). Nossas estimativas sugerem que a inflação de serviços deve desacelerar pelos dois fatores, mas lentamente, permanecendo acima do limite superior do intervalo da meta (gráfico). De fato, mesmo com a atividade econômica desacelerando, os preços de serviços ligados ao ciclo devem seguir pressionados devido à política fiscal mais expansionista, que eleva a renda agregada disponível em um contexto de mercado de trabalho aquecido.

Elevação de impostos é risco adicional para inflação no curto prazo. Mantemos em nosso cenário base a volta da cobrança de PIS/Cofins e Cide sobre combustíveis este ano, apesar da recente prorrogação por dois meses no caso da gasolina e etanol (+0,55pp). Além disso, a partir de abril, o ICMS sobre diesel e GLP passará a ser cobrado em reais por litro, com alíquota unificada em todo o país (+5bps). Ainda permanece o risco de alterações na tributação de ICMS incidente sobre gasolina e etanol, além de outras elevações de tributos a fim de impulsionar as receitas governamentais.

Fiscal e parafiscal expansionistas pressionam expectativas para 2024. As políticas fiscal e parafiscal (através de bancos e demais empresas públicas) mais expansionistas, conforme sinalizado pelo novo governo, pressionam a dinâmica da dívida pública e das expectativas de inflação. Isso deve tornar mais lento o processo de desinflação.

Portanto, projetamos elevação de 4,0% para o IPCA de 2024, acima da meta de 3,0% estabelecida pelo Conselho Monetário Nacional.

Setor Externo: Taxa de câmbio brasileira na contramão dos pares emergentes

A ampliação de incertezas fiscais segue pressionando a taxa de câmbio. Preocupações a respeito da condução de política econômica sob o novo governo, com destaque à dinâmica das finanças públicas, levaram à depreciação do câmbio brasileiro nos últimos dois meses. Considerando o comportamento de 23 moedas emergentes ante o dólar dos EUA (ver gráfico abaixo), apenas o rublo russo e o peso argentino tiveram enfraquecimento mais acentuado que o real brasileiro no período, sendo que 18 moedas registraram apreciação. Ou seja, o aumento de riscos domésticos parece ter mais do que compensado a melhoria de condicionantes externos, como a acomodação dos preços das commodities em patamares elevados e o menor valor do dólar ante uma cesta de moedas fortes (índice DXY). Ainda assim, no que diz respeito à variação acumulada em 2022, o real registrou o melhor desempenho ante a divisa americana entre as 23 moedas emergentes.

A dinâmica recente corrobora nossas projeções de câmbio depreciado em 2023 e 2024. A piora do quadro fiscal, e seus potenciais efeitos sobre inflação, juros e atividade, devem manter a taxa de câmbio em níveis altos. Por sua vez, avaliamos que fatores como a reabertura da China e a desinflação global tendem a agir como contrapeso, impedindo uma depreciação mais significativa em relação às cotações atuais. Projetamos R$/US$ 5,30 no final de 2023 e R$/US$ 5,40 no final de 2024 (o câmbio oficial encerrou 2022 a R$/US$ 5,22). Segundo nossas estimativas, não fosse a elevação de riscos internos, as cotações cambiais poderiam ter atingido níveis inferiores a R$/US$ 5,00 ao final do ano passado.

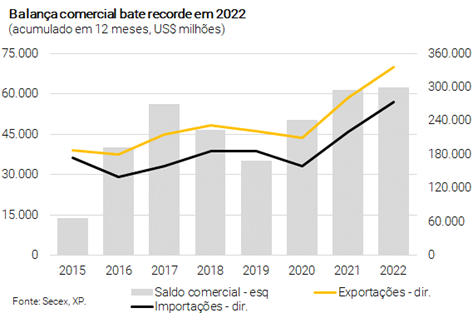

Moderação do déficit em conta corrente, enquanto Investimento Direto no País (IDP) continua a avançar. Os resultados do balanço de pagamentos de novembro mostraram déficit em transações correntes menor que o esperado. O saldo em conta corrente acumulado em 12 meses passou de -US$ 60,8 bilhões em outubro (-3,26% do PIB) para -US$ 52,4 bilhões (-2,78% do PIB). Destaque para o superávit recorde da balança comercial, que totalizou US$ 62,3 bilhões em 2022 segundo a classificação do MDIC (acima dos US$ 61,4 bilhões registrados em 2021).

Do lado da conta financeira, os ingressos líquidos de IDP também vieram melhores que o esperado, totalizando US$ 8,3 bilhões em novembro, ante consenso de mercado em US$ 7,3 bilhões. Considerando o período de 12 meses até novembro, o IDP atingiu US$ 77,1 bilhões (4,09% do PIB), superior ao montante de US$ 73,8 bilhões até outubro (3,96% do PIB) e bem melhor que os US$ 52,7 bilhões até novembro de 2021 (3,20% do PIB).

A dinâmica favorável das contas externas brasileiras persiste, apesar das incertezas globais e domésticas. Projetamos que o déficit em transações correntes atingirá US$ 54,0 bilhões ao final de 2022 (-3,0% do PIB), abaixo da projeção anterior de 57,8 bilhões (-3,1% do PIB). Por sua vez, mantemos a estimativa de US$ 84,5 bilhões para o IDP no ano passado (4,4% do PIB). Para 2023 e 2024, o déficit da conta corrente deverá ser ampliado para US$ 60,5 bilhões (-3,0% do PIB) e US$ 63,0 bilhões (-3,1% do PIB), respectivamente. Enquanto isso, o IDP deverá ceder para US$ 77,0 bilhões (3,9% do PIB) ao final de 2023 e US$ 76,0 bilhões (3,7% do PIB) ao final de 2024.

Política Monetária – Expansão fiscal deve manter pressão sobre juros

Continuamos vendo a inflação de curto prazo em trajetória benigna, mantendo o Banco Central, por ora, confortável. A desinflação global e a desaceleração da economia doméstica devem manter a inflação bem comportada. Dados recentes do IPCA mostram descompressão mesmo em grupos mais inerciais, como serviços.

A expansão fiscal sinalizada pela PEC da Transição (leia mais na seção fiscal acima) deve pressionar as expectativas de inflação, aumentando o desafio da política monetária. De fato, o Banco Central incorporou esse risco em sua comunicação oficial recente (Ata do Copom, Relatório de Inflação).

Considerando essas duas forças opostas, avaliamos que o Copom irá manter a taxa Selic no atual patamar (bastante contracionista) ao longo deste ano, a fim de compensar a política fiscal expansionista.

Sob a hipótese de que i) o próximo quadro fiscal levará a uma dinâmica de dívida mais sustentável, ii) o papel do crédito direcionado será limitado e iii) a meta de inflação para 2024 e 2025 permanecerá em 3,0%, vemos espaço para a taxa Selic cair a 10% em 2024 (juros reais de 6%, considerando nossa projeção de IPCA de 4% para o ano que vem).

Diante desse cenário, prevemos aumento da tensão entre o Banco Central e o Poder Executivo em 2023. À medida que a atividade econômica perde fôlego e a dinâmica do endividamento das famílias piora, a pressão para corte de juros tende a aumentar. Não descartamos, inclusive, a discussão de um aumento da meta de inflação em algum momento do ano (o que só alimentaria a dinâmica inflacionária, como mostra a experiência recente da Argentina).

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)