Resumo

- No cenário global, o Fed deve iniciar o ciclo de flexibilização monetária em dezembro. O início tardio não deve impedir o corte de juros em outras regiões no curto prazo, mas pode limitar seu ritmo e magnitude. Ademais, os riscos geopolíticos persistem;

- No Brasil, mantivemos as projeções de crescimento do PIB em 2,2% este ano e 1,7% ano que vem. No entanto, destacamos a ampliação das incertezas em torno do cenário de atividade no curto prazo, com fatores altistas e baixistas;

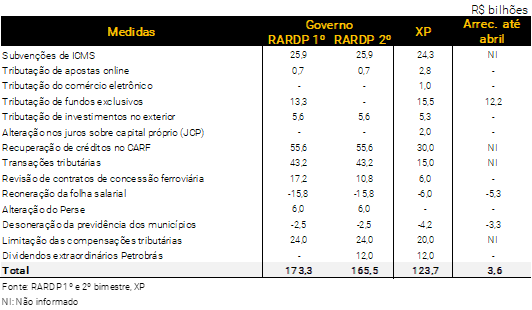

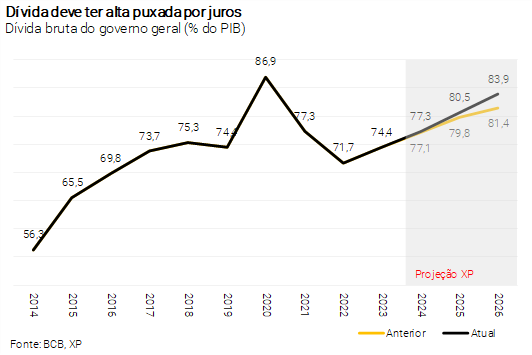

- Os resultados de curto prazo e a revisão das medidas de aumento de receita levaram nossa projeção de déficit do governo central de 0,6% para 0,5% do PIB em 2024. Para 2025, continuamos a prever déficit de 0,7% do PIB, mas a dívida deve subir mais por conta dos juros;

- Apesar dos riscos, continuamos a projetar a taxa de câmbio a R$/US$ 5,00 no final de 2024 e R$/US$ 5,15 no final de 2025, devido aos efeitos da ampliação do diferencial de juros e fundamentos apontando que, nos patamares atuais, o Real está desvalorizado;

- A inflação de curto prazo segue bem-comportada a despeito da deterioração das expectativas, incertezas sobre o impacto das enchentes no Rio Grande do Sul e mercado de trabalho aquecido. Continuamos a prever IPCA de 3,7% em 2024 e 4,0% em 2025;

- O desafio da política monetária aumentou com a alta das expectativas de inflação. Acreditamos que o Copom interromperá o ciclo de flexibilização na próxima reunião (em 10,50%). Diante do nível de incertezas acima do usual, consideramos, por ora, o mesmo patamar para 2025.

Invista melhor com as recomendações

e análises exclusivas dos nossos especialistas.

Editorial – A conta vai fechar?

Não fizemos alterações substanciais em nossas projeções para a economia brasileira neste mês. Ainda vemos crescimento econômico em torno do potencial em 2024 e 2025; inflação acima da meta de 3,0%, mas abaixo do limite superior do intervalo de tolerância (4,5%); taxa de câmbio com dinâmica alinhada às demais moedas emergentes; e taxa Selic terminal em “dois dígitos”, um pouco acima do que prevíamos anteriormente (10,50% versus 10,00%).

Apesar das poucas alterações no cenário base, existem algumas tendências subjacentes que levantam questões sobre o equilíbrio da economia brasileira.

As despesas governamentais crescem bem acima da inflação, o que continuará nos próximos anos. O déficit primário permanece relativamente elevado, apesar do surpreendente e forte crescimento da arrecadação tributária. A relação dívida/PIB segue em alta, sem sinais de estabilização.

Esta preocupação não tem a ver com a necessidade de ajudar o Rio Grande do Sul a superar os efeitos dramáticos das enchentes. Assim como aconteceu durante a pandemia, programas governamentais voltados para o evento são mais que necessários e bem-vindos. Mas não deve ser justificativa para acelerar as despesas em temas não afeitos diretamente à tragédia. E este risco permanece.

Devido à política fiscal expansionista, o mercado de trabalho está cada vez mais aquecido. É uma boa notícia, mas pode não ser consistente com uma política monetária neutra e inflação estável. O banco central terá o espaço e o respaldo para agir quando (e se) a inflação ultrapassar o intervalo da meta?

Outra preocupação relevante, desta vez global, é a escalada de tensões geopolíticas e do populismo político. Este não é nosso escopo, mas certamente vai impactar no balanço econômico entre regiões relevantes do mundo.

Esses e outros potenciais desequilíbrios tornam mais difícil antecipar as tendências econômicas e de mercado. Ainda assim, nos esforçamos neste relatório para lançar alguma luz sobre os possíveis caminhos que estes riscos podem trazer para o Brasil.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Pano de fundo global – Bancos centrais (in)dependentes do Fed

Francisco Nobre

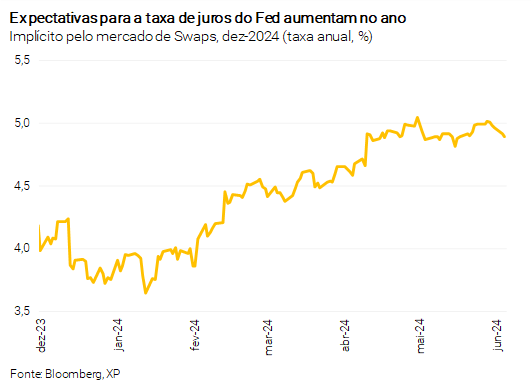

Os dados econômicos de abril nos EUA foram melhores para o Fed, mas ainda não são bons o suficiente. Os indicadores vieram mais fracos do que no primeiro trimestre, com sinais de que a atividade econômica e o mercado de trabalho estão desacelerando em meio à política monetária restritiva. No entanto, as leituras de inflação ainda estão mais fortes do que os níveis consistentes com a meta do Fed, especialmente nas métricas de serviços. Apesar da ata da última reunião de política monetária ter revelado que a possibilidade de aumentar os juros foi discutida, os discursos mais recentes de diversos membros do banco central sugerem que o plano de voo é mantê-los nos níveis atuais por mais tempo.

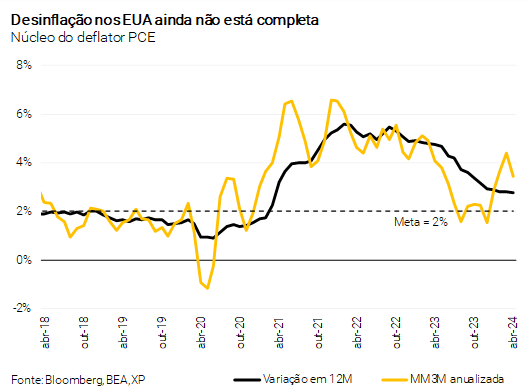

Projetamos que o Fed iniciará o ciclo de afrouxamento monetário em dezembro. Esperamos desinflação gradual pela frente, com a inflação medida pelo núcleo do deflator PCE encerrando este ano em torno de 3,0%. Inflação acima da meta exige uma abordagem cautelosa por parte do banco central, tornando a última reunião do ano o momento mais apropriado para começar o ciclo de flexibilização. A taxa de juros de referência deve atingir 3,5% em 2026, o que consideramos o novo nível neutro.

O atraso no ciclo de afrouxamento do Fed não deve impedir cortes de juros em outras regiões no curto prazo. Historicamente, o Fed tende a liderar a política monetária ao redor do mundo. No entanto, desta vez, espera-se que os bancos centrais em outras economias desenvolvidas cortem juros mesmo com o Fed em compasso de espera, devido ao comportamento mais benigno da inflação local. Na zona do euro, o BCE está pronto para iniciar seu ciclo de afrouxamento, em linha com a nossa projeção de longa data. Enquanto isso, no Reino Unido, o Banco da Inglaterra também está preparando o terreno para cortar as taxas em breve, embora os dados de abril tenham deixado o cenário mais incerto.

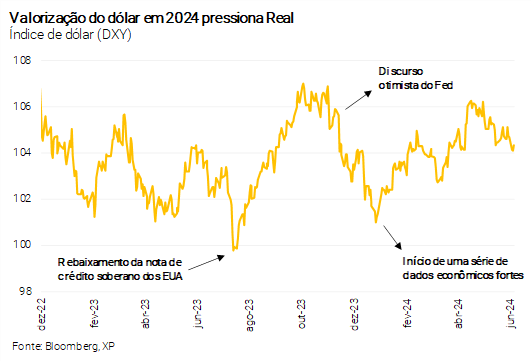

O mesmo se aplica às economias emergentes, principalmente na América Latina. A maioria dos bancos centrais da região já começou a ajustar os juros de referência. No curto prazo, o ritmo de redução será determinado principalmente por fatores domésticos. Entretanto, em todos os casos, os juros dos EUA podem limitar o ritmo e a magnitude dos cortes adiante. O impacto mais direto tende a ocorrer via taxa de câmbio, que, no caso de enfraquecimento significativo, poderia adicionar pressão sobre os preços de produtos importados e as expectativas de inflação. Por enquanto, não vemos fortalecimento adicional do dólar no horizonte, dado que a expectativa de mercado parece já ter convergido para perto do nosso cenário base.

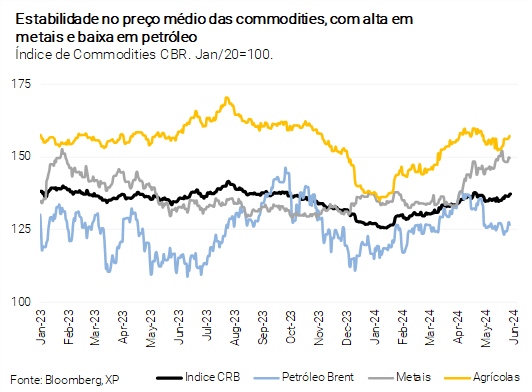

A China aumentou os esforços para impulsionar o crescimento e proteger o setor imobiliário. O governo removeu o piso das taxas de juros das hipotecas, e o banco central preparou um pacote de US$ 42 bilhões para financiar compras de imóveis pelos governos regionais. Essas medidas buscam restabelecer a confiança na economia. Enquanto isso, os indicadores de atividade têm mostrado desempenho misto, sugerindo que mais estímulos serão necessários para alcançar a meta de crescimento do governo de 5% em 2024. Mantemos a visão estrutural de que o crescimento da China será mais baixo no futuro em meio ao mercado de trabalho enfraquecido, crescimento moderado do consumo e crise no setor imobiliário. Diante desse contexto, não antevemos pressões sobre a inflação. As tensões geopolíticas continuam sendo um risco para a economia global. Os preços das commodities estão relativamente bem-comportados após a elevação vista no primeiro trimestre. No entanto, os conflitos no Oriente Médio e na Ucrânia não devem ser resolvidos tão cedo, representando riscos altistas para a inflação. Além disso, as tensões comerciais entre China e EUA estão aumentando, o que também pode pressionar os preços de produtos importados.

Cenário Brasil – Copom: pausa para reavaliação

Atividade – Projeções de PIB mantidas em meio ao aumento das incertezas

Rodolfo Margato

Nossa projeção para crescimento do PIB em 2024 permanece em 2,2%. Apesar disso, reconhecemos a ampliação das incertezas em torno do cenário de atividade no curto prazo, com fatores altistas e baixistas.

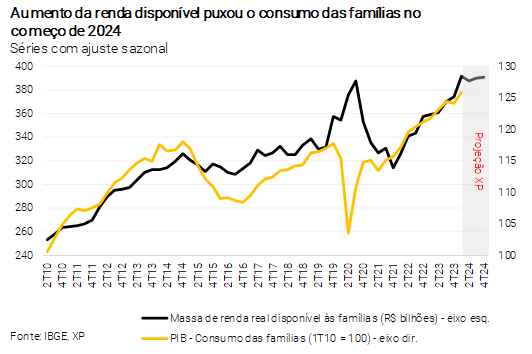

Por um lado, o PIB cresceu acima do esperado no 1º trimestre… O PIB subiu 0,8% no 1º trimestre de 2024 em comparação ao 4º trimestre de 2023, desempenho superior à nossa expectativa de alta de 0,6%. A abertura setorial emitiu sinais encorajadores, com destaque à expansão na maioria das atividades de serviços no período. Pelo lado da demanda, observamos aceleração no consumo das famílias e recuperação dos investimentos em ativos fixos. Para uma análise completa sobre os resultados do PIB no trimestre passado, clique aqui.

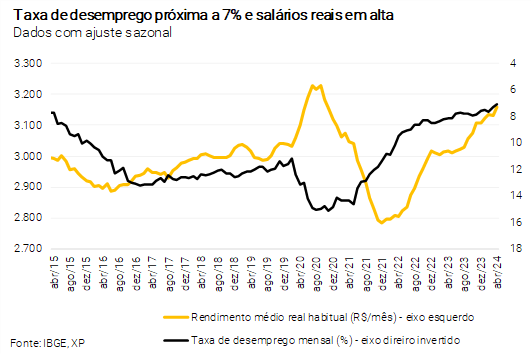

… e os dados do mercado de trabalho estão ainda mais fortes. A geração de empregos acelerou nos primeiros meses do ano. Segundo o Cadastro Geral de Empregados e Desempregados (CAGED), houve criação líquida de 960 mil ocupações formais entre janeiro e abril de 2024, muito acima dos 720 mil registrados no mesmo período de 2023. A PNAD Contínua também apresentou ganho de tração na população empregada, considerando tanto as categorias formais quanto as informais. A taxa de desemprego recuou para cerca de 7% em abril (estimativas mensais e dessazonalizadas), o menor patamar em quase dez anos. Neste contexto, os salários reais vêm subindo desde o final do ano passado, e os números recentes também surpreenderam para cima. A massa de renda real do trabalho – que combina população ocupada e rendimento médio real – cresceu aproximadamente 6% no acumulado dos últimos 12 meses. Esse quadro de mercado de trabalho aquecido deve persistir nos próximos meses, sustentando a demanda interna.

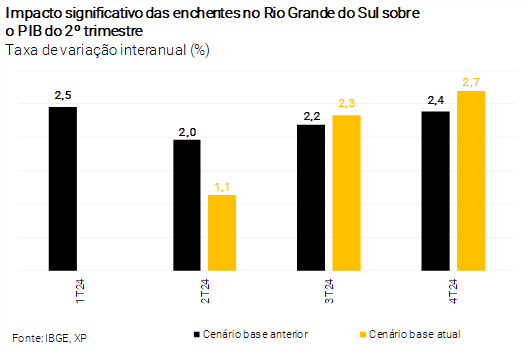

Por outro lado, os efeitos do desastre natural no Rio Grande do Sul… A tragédia natural no território gaúcho deve impactar significativamente os indicadores de atividade econômica referentes ao 2º trimestre. O estado tem grande representatividade na oferta de produtos agropecuários, em que pese o estágio avançado de muitas colheitas antes das enchentes, além de possuir um parque industrial diversificado e relevante a nível nacional. Segundo nossos cálculos preliminares, o choque negativo no Rio Grande do Sul diminuirá o PIB do Brasil em cerca de 1,0 p.p. no 2º trimestre de 2024 em comparação ao 2º trimestre de 2023 – nossa projeção recuou de aproximadamente 2% para 1%. Acreditamos em compensação parcial ao longo do segundo semestre, refletindo as medidas necessárias de apoio emergencial (transferências de renda e oferta de crédito a condições mais favoráveis) e os primeiros esforços de reconstrução. Ainda assim, estimamos impacto líquido negativo de 0,2-0,3 p.p. sobre o PIB nacional em 2024.

… e as condições monetárias mais apertadas. Conforme discutimos na seção de Política Monetária deste relatório, o aumento das expectativas de inflação, o mercado de trabalho apertado e o cenário global adverso diminuem o espaço do Copom para cortes adicionais de juros. O grau mais contracionista da política monetária deve contrabalançar os efeitos expansionistas da política fiscal e, desta forma, mantivemos a previsão de crescimento econômico mais moderado nos próximos trimestres (e próximo ao potencial).

Prevemos elevação de 1,7% para o PIB de 2025. Apesar dos ajustes no cenário de política monetária, não alteramos a expectativa para o desempenho do PIB no ano que vem, pois incorporamos a contribuição positiva da reconstrução da infraestrutura no Rio Grande do Sul.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Contas Públicas – Apesar de melhora na margem, riscos permanecem elevados

Tiago Sbardelotto

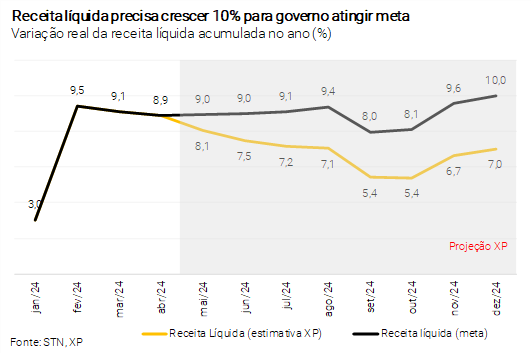

Resultados positivos no curto prazo, mas abaixo do necessário para atingir a meta. O governo central obteve superávit de R$ 11,1 bilhões em abril. A receita líquida cresceu 8,4% em termos reais em relação ao ano anterior, enquanto a despesa total cresceu 12,4% puxada pela antecipação do pagamento do 13º salário de benefícios previdenciários. Apesar do resultado positivo, há desaceleração no crescimento da receita líquida, sinal de que uma parte das medidas de aumento de arrecadação tem desempenho abaixo do esperado.

Revisamos nossa projeção de resultado primário em 2024. Em termos gerais, verificamos que a receita vem apresentando crescimento um pouco acima de nossas estimativas iniciais em função do impacto acima do esperado da limitação de compensações. Além disso, incluímos em nosso cenário a distribuição dos dividendos extraordinários da Petrobrás (R$ 12 bilhões) e revisamos os possíveis ganhos com transações tributárias. Com isso, o déficit primário estimado para 2024 passou de R$ 67,1 bilhões (0,6% do PIB) para R$ 60,6 bilhões (0,5% do PIB), excluindo as despesas extraordinárias com o auxílio ao Rio Grande do Sul.

Auxílio ao Rio Grande do Sul deve elevar déficit primário este ano. Até o momento, o governo federal destinou aproximadamente R$ 21 bilhões em despesas extraordinárias para o enfrentamento da calamidade pública no estado, o que deve elevar o déficit primário a R$ 80,5 bilhões (0,7% do PIB). Ressaltamos, no entanto, que a reconstrução do Rio Grande do Sul demandará um valor significativamente maior, levando o déficit a patamares mais próximos a R$ 100 bilhões.

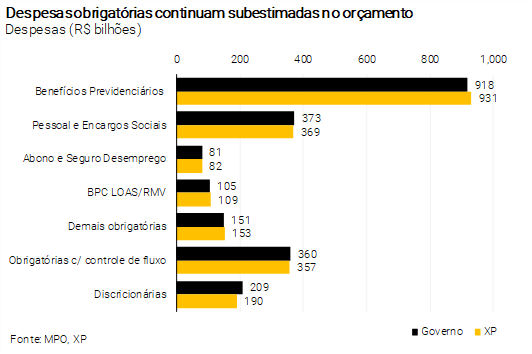

Receitas com concessões, CARF e transações tributárias e despesas com previdência e assistência social continuam como principais riscos. As medidas relacionadas a transações tributárias e CARF, que respondem pela maior parte do ajuste em curso, tiveram impacto muito limitado na arrecadação tributária até abril. Assim, há risco crescente de que seu desempenho fique abaixo das estimativas iniciais. Do lado da despesa, benefícios previdenciários e assistenciais apresentam crescimento muito acima da inflação. Avaliamos que, nas projeções oficiais, há subestimativa dessas despesas em torno de R$ 16 bilhões para 2024. Com o limite de despesas vigente, isso implica que o governo precisará fazer um bloqueio de despesas discricionárias nos próximos meses.

Precatórios pressionam o resultado fiscal de 2025. Houve leve melhora do indicador de resultado primário para cálculo da meta (que exclui precatórios pagos além do sublimite constitucional), que deve chegar a déficit de R$ 80,2 bilhões (0,7% do PIB), contra R$ 82,9 bilhões (0,7% do PIB) na projeção anterior. No entanto, em função da elevação das despesas com precatórios (de R$ 89 bilhões para R$ 103 bilhões), prevemos déficit de R$ 122,4 bilhões (1,0% do PIB) para o indicador cheio do resultado primário.

Estados e municípios mostram recuperação. Os entes subnacionais apresentaram déficit de R$ 1,4 bilhão em abril, puxado por municípios, o que provavelmente refletiu aceleração de despesas em função do ciclo eleitoral. Apesar do resultado abaixo do esperado, mantemos uma perspectiva mais positiva para estados e municípios neste ano, na esteira da recuperação da arrecadação de ICMS e de maiores transferências do governo federal. Com isso, estimamos déficits de R$ 61,3 bilhões em 2024 (0,5% do PIB) e R$ 99,1 bilhões em 2025 (0,8% do PIB) para o setor público consolidado.

Dívida pública continua com tendência de alta. A mudança na projeção de taxa de juros (ver seção sobre Política Monetária) afeta as estimativas de juros nominais, com impacto na taxa implícita da dívida mais significativo no próximo ano. Desta forma, avaliamos que houve piora na tendência da dívida no horizonte de análise; nossas projeções indicam que a razão entre a Dívida Bruta do Governo Geral (DBGG) e o PIB deve atingir 77,3% em 2024 e 80,5% em 2025 (contra 77,1% e 79,8% na projeção anterior).

Compensação da desoneração da folha pode ajudar governo a cumprir meta. O governo apresentou medida de compensação para a desoneração da folha em valor correspondente a R$ 29,2 bilhões. Em nossa estimativa, consideramos os efeitos da manutenção da desoneração da folha dos setores econômicos e dos municípios, com compensação parcial referente a metade do ano. Assim, se o governo conseguir de fato aprovar no Congresso a compensação total dos benefícios, nossa projeção deve melhorar em aproximadamente R$ 15 bilhões, chegando mais perto do limite inferior da meta. Ainda consideramos que a probabilidade de cumprimento da meta é baixa, mas reconhecemos que houve melhora desde o último relatório mensal.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Setor Externo – Taxa de câmbio deve continuar pressionada no curto prazo

Rodolfo Margato

Taxa de câmbio segue depreciada em meio à maior percepção de risco. A taxa de câmbio atingiu R$/US$ 5,30 recentemente, após ter oscilado entre R$/US$ 5,07 e R$/US$ 5,20 nas últimas semanas. O cenário global não trouxe grandes mudanças, dada a perspectiva de início do ciclo de redução de juros nos EUA apenas no final do ano (ver seção sobre Pano de Fundo Global) e tensões geopolíticas persistentes. No campo doméstico, por sua vez, preocupações com a condução da política monetária e desancoragem das expectativas de inflação se somaram às incertezas em torno das contas fiscais.

Vemos espaço para apreciação moderada até o final de 2024. A taxa de câmbio tende a continuar pressionada nos próximos meses. Para o final do ano, por sua vez, nossos modelos apontam para níveis próximos a R$/US$ 5,00. Esta projeção considera tanto os efeitos da ampliação do diferencial de juros – tendo em vista a taxa Selic terminal mais alta e o início da flexibilização da política monetária do Fed. Além disso, os fundamentos apontam que, nos patamares atuais, o Real está desvalorizado. Embora reconheçamos o balanço de riscos assimétrico para cima, mantivemos as projeções de taxa de câmbio a R$/US$ 5,00 no final de 2024 e R$/US$ 5,15 no final de 2025.

Apesar da queda nos preços, saldo comercial deve encerrar 2024 em nível elevado. A balança comercial iniciou o ano com desempenho robusto, puxada pela firme expansão no volume das exportações. Nos últimos meses, entretanto, houve perda de ímpeto devido à redução nos preços dos principais produtos exportados – com destaque para minério de ferro e soja. Ao mesmo tempo, temos observado aumento das importações, refletindo sobretudo a maior demanda por bens de capital em meio à retomada dos investimentos em ativos fixos. Projetamos que a balança comercial continuará em patamares elevados: US$ 65,0 bilhões em 2024 e US$ 70,0 bilhões em 2025, segundo a metodologia do Banco Central.

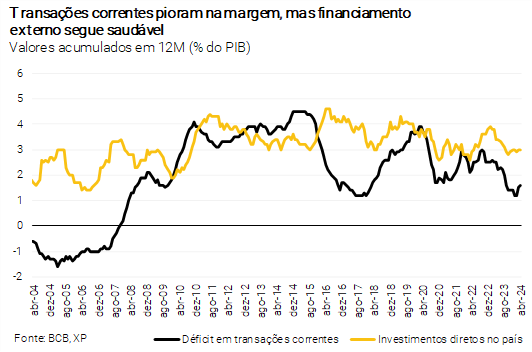

Transações correntes pioram na margem, mas recuperação dos investimentos diretos traz conforto. O déficit em conta corrente veio acima do esperado nas últimas duas leituras mensais. Isso decorreu, em grande medida, da piora nas contas de serviços e renda primária. Não obstante, acreditamos que o déficit em transações correntes seguirá abaixo da média histórica, em linha com a robustez da balança comercial. Prevemos -US$ 40,5 bilhões no final de 2024 (-1,8% do PIB) e -US$ 37,5 bilhões no final de 2025 (-1,6% do PIB). Enquanto isso, vemos recuperação consistente do Investimento Direto no País (IDP), após desaceleração no ano passado. Nossas projeções indicam ingressos líquidos de US$ 67,0 bilhões este ano (3,0% do PIB) e US$ 73,0 bilhões ano que vem (3,0% do PIB). Com isso, o cenário de financiamento externo saudável persiste.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Inflação – Deterioração das expectativas, apesar de dados benignos no curto prazo

Alexandre Maluf

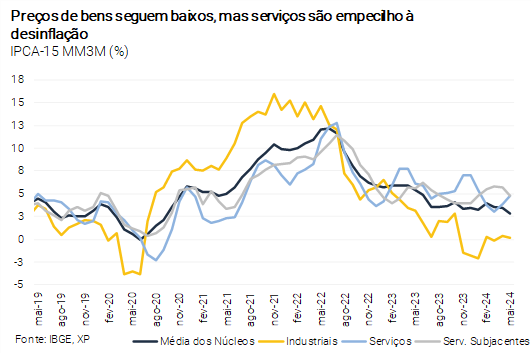

Inflação subjacente segue melhorando. Conforme temos afirmado, a inflação de curto prazo surpreende positivamente, especialmente nas métricas subjacentes mais acompanhadas pelo Banco Central. O IPCA-15 de maio mostrou que a média dos núcleos de inflação, sob a ótica dessazonalizada e anualizada, se encontra na meta. Os grupos de serviços subjacentes – que exclui itens mais voláteis – e serviços intensivos em mão-de-obra arrefeceram, embora permaneçam em patamares altos. A melhora de curto prazo está associada também à inflação de bens industriais com tendência próxima a zero.

Assim, os números recentes são condizentes com nossa projeção de 3,7% para o IPCA de 2024.

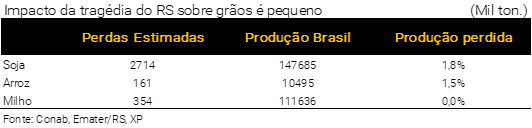

Tragédia no Rio Grande do Sul traz risco limitado no curto prazo. O balanço sobre as perdas materiais das enchentes no Rio Grande do Sul ainda está sendo realizado. Para a inflação, o protagonismo do estado na produção de grãos, como arroz e soja, é o principal risco, embora as colheitas já estivessem quase encerradas quando as inundações começaram. Perdas limitadas foram registradas. No caso do arroz, a política governamental de importações deve garantir a oferta doméstica. Desse modo, enxergamos altas de curto prazo, que devem se dissipar ao longo do ano. O mesmo se aplica a produtos hortifruti, leite, carne de frango e outros itens alimentícios importantes produzidos pelo estado: há pressão no curto prazo, mas sem impactar de forma relevante o IPCA de 2024 como um todo.

Mas os efeitos diretos e indiretos sobre serviços e bens industriais são de difícil mensuração. Elevação de custos logísticos, restrições em portos, perdas de insumos na agricultura e indústria são relatos comuns sobre a situação no estado, mas que as pesquisas de preços têm capturado ainda timidamente, sendo de difícil estimação. Segundo o IBGE, 70% da coleta de preços para o IPCA-15 já havia sido realizada antes das inundações, de modo que teremos maior noção do real impacto sobre os preços no IPCA de maio, a ser divulgado no dia 11 de junho. De todo modo, a inflação de Porto Alegre avançou 0,86% em maio ante abril, bem acima da variação nacional (0,44%), com destaque para a alta em alimentos in natura. Por fim, ainda preliminarmente, estimamos que a tragédia natural pode impactar o IPCA deste ano entre 0,1pp e 0,2pp.

Mercado de trabalho aquecido é alerta para a inflação prospectiva. Conforme apresentado na seção de Atividade Econômica, os indicadores de mercado de trabalho estão bastante sólidos. Destaque para a elevação dos rendimentos, que voltaram a acelerar em abril, segundo a PNAD Contínua. A confirmação desta tendência pode representar pressão altista para a inflação à frente.

Expectativas de médio prazo em deterioração. Conforme temos escrito neste espaço há bastante tempo, projetamos alta de 4,0% para o IPCA de 2025. Não fossem os ajustes recentes em nossa trajetória para a taxa Selic, revisaríamos tal projeção para cima. Os elementos que justificaram nossa visão de inflação mais alta parecem materializar-se, como o aquecimento da atividade doméstica e do mercado de trabalho, reflexo sobretudo da política fiscal expansionista, e a reversão parcial nos preços de bens industriais. Nesse sentido, as expectativas de inflação capturadas pelo boletim Focus do Banco Central subiram não somente para 2025, mas para 2026, revelando também incertezas sobre a condução da política monetária nos próximos anos.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Política Monetária – Pausa consensual

Caio Megale

Os desafios da política monetária aumentaram desde a última reunião do Copom. As expectativas de inflação subiram – afastando-se ainda mais da meta de 3,0% – devido ao cenário global adverso, incertezas fiscais domésticas, mercado de trabalho apertado e questões de credibilidade do banco central. Isso significa que a política monetária precisará ser mais restritiva do que se pensava anteriormente para manter a inflação próxima à meta segundo o modelo do Banco Central.

A importância de um consenso. Outra votação dividida, especialmente se repetido o placar de 5-4 da última reunião, seria negativa e afetaria a credibilidade do Copom. Parece razoável tentar alcançar uma decisão mais consensual. Considerando que i) os membros do Copom parecem concordar unanimemente sobre a importância de reagir às crescentes expectativas de inflação; e ii) os membros mais ortodoxos do Comitê provavelmente votarão por uma pausa, é mais provável construir o consenso em torno desta decisão, e indicar uma postura de “espera para ver”.

Assim, ajustamos nossa taxa Selic terminal de 10,00% para 10,50%.

E quanto a 2025? Por um lado, a abordagem mais restritiva agora, se confirmada, proporcionaria ao Comitê alguma credibilidade que ajudaria a reancorar as expectativas inflacionárias. De fato, o modelo do Copom mostra espaço para alguns cortes adicionais na taxa Selic no próximo ano; caso contrário, a previsão de IPCA para 2026 estaria abaixo da meta. Outro argumento seria que, até lá, o Fed provavelmente estará cortando as taxas de juros nos EUA, criando um momento propício para afrouxamento adicional dos bancos centrais da América Latina.

Por outro lado, o mercado de trabalho parece cada vez mais apertado, o que pode pressionar a inflação ao consumidor nos próximos trimestres. Além disso, o Copom poderá elevar em breve sua estimativa de taxa de juros neutra, considerando que os juros neutros globais provavelmente subiram e que a política fiscal local deverá permanecer expansionista nos próximos anos. Isso poderia eliminar a margem para cortes na taxa Selic em 2025, ou mesmo exigir algum aperto monetário.

Por último, mas não menos importante, o Banco Central terá um novo Presidente no próximo ano, e não sabemos quem será, muito menos qual a sua abordagem de política monetária.

Considerando o nível de incertezas acima do usual, optamos por manter (ao menos por ora) nossa previsão de taxa Selic estável em 2025 – mesmo reconhecendo que a próxima administração do BCB pode testar níveis mais baixos da taxa básica de juros.

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)