Renda fixa, câmbio, ações de empresas, derivativos e outros ativos podem compor um tipo de investimento chamado fundo multimercado.

Indicado para quem gosta de distribuir seu capital nas diferentes alternativas oferecidas pelo mercado financeiro, os fundos multimercados podem agradar a quem gosta de ter uma carteira variada e não tem problemas em colocar um pouco mais de risco na hora de investir.

São veículos que apresentam maior liberdade para alocação e podem investir em diversos ativos, como títulos públicos, títulos privados, moedas, ações e derivativos, entre outros.

Dado seu caráter mais complexo, se comparado às outras classes, o fundo multimercado requer um conhecimento mais aprofundado por parte do investidor sobre o produto.

Para que você saiba o que são Fundos Multimercados e como eles funcionam, preparamos este guia com as principais informações que você precisa saber antes de investir.

Com o simulador XP você cuida melhor do seu dinheiro. Simule e invista de acordo com o seu perfil!

O que é um fundo multimercado?

O fundo multimercado é uma aplicação que tem como um dos principais atrativos a liberdade de investimento.

Isso acontece porque ele é composto por diferentes ativos, podendo mesclar investimentos diversos, como ações, CDBs, títulos públicos ou privados, câmbio e derivativos.

Esse tipo de investimento visa diversificar a carteira do cliente, com o intuito de atingir uma rentabilidade maior. Em contrapartida, tem, em geral, um maior risco, já que está atrelado às oscilações do mercado.

Por isso, para que o investidor tenha uma rentabilidade satisfatória, é importante que o dinheiro seja confiado a um gestor competente.

Como funciona o fundo multimercado?

Além de poder variar os ativos, os fundos multimercados possuem um diferencial quanto ao seu funcionamento na hora de escolher e gerir o capital investido.

Nesse tipo de aplicação, você não tem uma participação ativa, ou seja, não é você quem cuidará dos investimentos, mas sim um gestor especializado que ficará responsável por aplicar o seu dinheiro depois de analisar quais são os melhores ativos de acordo com a estratégia do fundo.

Mesmo depois que o dinheiro é aplicado, o gestor ainda tem a liberdade de mudar a composição dos investimentos, conforme as mudanças que podem acontecer no cenário econômico. Tudo para buscar o melhor portfólio.

Quais os tipos de fundos multimercados?

Entre as possibilidades de investimento que os fundos multimercados oferecem, podem fazer parte da carteira do cliente desde aplicações muito conservadoras (com riscos mais baixos), até aquelas mais agressivas (com um índice maior de risco).

Por exemplo: os fundos de alocação, que se subdividem em balanceados e dinâmicos, têm em comum o retorno a longo prazo e a possibilidade de investir em vários tipos de ativos, como ações, câmbio e renda fixa.

Também existem as diferentes estratégias que podem ser adotadas pelo gestor, que são conhecidas como: macro, trading, long & short, neutro, juros e moedas, livre, capital protegido, estratégia específica e investimento no exterior. Aprenda, a seguir, como elas funcionam.

Principais Estratégias de Fundos Multimercado

De forma abrangente, os fundos multimercado possuem as seguintes principais estratégias:

- Macro – fundos que realizam operações em diversas classes de ativos (renda fixa, renda variável, moedas, commodities, etc) definindo as decisões de investimento baseadas em cenários macroeconômicos, com horizontes de curto ou médio/longo prazo. Ex.: Gripen Advisory, Verde Scena, XP Macro.

- Long & Short – fundos que operam no mercado de ações, montando posições de valor relativo (compradas e vendidas). Em geral, a carteira é formada por pares, que podem ser de um mesmo setor intrasetorial) ou de setores diferentes (intersetorial), bem como por posições individuais contra o Ibovespa ou uma cesta de diversas ações. Apesar de investirem em ações, os fundos dessa categoria não necessariamente possuem correlação com o índice. Ex.: AZ Quest Total Return, Kondor Long Short, XP Long Short.

- Investimento no Exterior – estratégia de caráter abrangente, envolve todos os fundos que mantêm, no mínimo, 67% de seus recursos alocados no exterior. Em geral, são veículos locais que compram cotas de fundos internacionais, que compõem estratégias macro, de ações, crédito, entre outras. Ex.: JPM Global Income Allocation, PIMCO Income.

- Quantitativo – fundos cuja estratégia é baseada em algoritmos desenvolvidos pelo time de investimento. Tendem a ser descorrelacionados com os demais fundos da indústria e não possuem discricionariedade na gestão. Ex.: Kadima II, Visia Zarathustra.

- Multiestratégia – fundos que podem adotar mais de uma estratégia de investimento, sem o compromisso declarado de se dedicar a uma em particular. Ex.: NEO Multi Estratégia;

Nota: Alguns fundos que investem prioritariamente em ativos de crédito privado podem ser classificados como multimercado, a fim de terem liberdade para se fazer determinadas operações, como as de hedge. Como exemplo, o fundo AZ Quest Altro é classificado como multimercado, apesar de investir sobretudo em debêntures e emissões bancárias, sendo, portanto, comparável a fundos de renda fixa.

O mesmo ocorre para muitos fundos de renda variável de estratégia Long Biased, que investem prioritariamente em ações, mas são classificados como multimercado, a fim de terem maior liberdade para se realizar operações com derivativos, como o XP Long Biased.

Exemplo: Fundo XP Macro

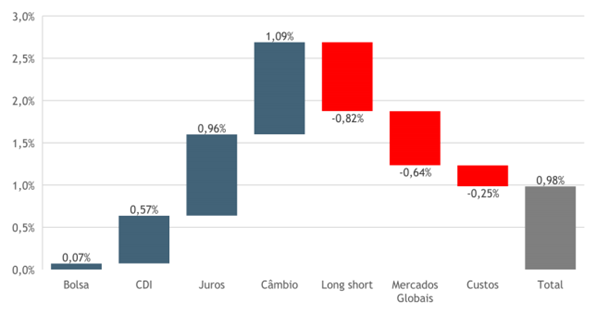

A título de ilustração das diversas fontes de retorno que um multimercado pode ter, veja um exemplo de atribuição de performance mensal do fundo XP Macro, que possui estratégia Macro:

- Bolsa: posições direcionais no mercado de ações, via índice;

- CDI: parcela do fundo que é mantida em caixa;

- Juros: operações no mercado de juros via derivativos, sobretudo contratos futuros de DI. Podem ser posições direcionais (aplicadas ou tomadas) ou de valor relativo (inclinação ou achatamento de curva);

- Câmbio: operações no mercado de câmbio com o real;

- Long Short: livro de posições compradas e vendidas em ações, com exposição neutra ao mercado;

- Mercados Globais: operações com diferentes classes de ativos em mercados globais, como Latam, EUA e Europa;

- Custos: parcela de encargos do fundo, que inclui taxa de administração e taxa de performance, debitadas diretamente do patrimônio líquido.

Quais são os custos para investir em fundo multimercado?

Para se investir em fundo multimercado, alguns custos estão envolvidos.

Além da taxa de administração, há outras três taxas que não são fixas, mas que podem vir a ser cobradas nos seguintes casos:

- Taxas de Performance: essa taxa é cobrada apenas quando o investimento gera um lucro para o investidor acima do que prevê uma taxa de referência do mercado financeiro. Em termos práticos, essa cobrança é direcionada ao administrador como forma de bonificação pelo bom desempenho do trabalho.

- Taxa de Saída: é cobrada quando o cliente quer readquirir o dinheiro investido antes do prazo definido para aquele ativo. No entanto, ela vale somente quando há um tempo mínimo pré-determinado.

- IOF: O Imposto sobre Operações Financeiras (IOF) é uma taxa cobrada para os clientes que resolverem tirar dinheiro de algum investimento antes do prazo de 30 dias da aplicação. O percentual de IOF cobrado sobre os ganhos do investidor pode variar dependendo de quantos dias se passaram.

Tributação do Fundo Multimercado

Atributação dos fundos multimercados é proporcional ao prazo de aplicação dos investimentos contabilizados em dias. Quanto maior for o prazo, menor é a alíquota a ser paga.

Para os fundos de curto prazo, é cobrado o imposto de renda de 22,5% em aplicações que permanecem por até 180 dias e de 20% em aplicação que permanecem por 181 dias ou mais (até o limite de 365 dias).

Já para os fundos de longo prazo, é cobrado um tributo de 22,5% em aplicações que permanecem por até 180 dias, 20% em aplicação que permanecem de 181 a 360 dias; 17,5% em aplicações que permanecem de 361 a 720 dias e, por fim, 15% em aplicações que permanecerem por 721 dias ou mais.

Além desse tributo, existe o come-cotas, que são a parte do Imposto de Renda (IR) que o governo recebe antecipadamente a cada seis meses, sempre nos meses de maio e novembro. Para os investimentos de curto prazo, a alíquota é de 20%, e para os investimentos de longo prazo, de 15%, conforme você pode ver na tabela abaixo:

Onde investem os fundos multimercados e quais são os riscos?

Os fundos multimercados possuem uma política de investimentos com vários fatores de risco e sem ter o compromisso de se concentrar em algum tipo de investimento específico.

Podem investir em ativos de diferentes mercados – renda fixa, câmbio e ações, por exemplo – e usar derivativos para alavancagem e proteção da carteira.

Esse tipo de fundo possui maior liberdade de gestão em busca de um rendimento maior, por isso possuem um nível de risco mais elevado.

Um processo importante para os investimentos dos fundos multimercados é a alavancagem. Ela consiste em uma manobra para tentar aumentar os resultados dos seus investimentos, utilizando ferramentas e oportunidades externas.

Nesse procedimento, o gestor administra uma quantia alta, muito maior do que a que está investindo. O risco da alavancagem são os extremos: se tudo correr como esperado, haverá um bom retorno. Mas, caso algo dê errado, o prejuízo pode ser igualmente grande.

Como escolher um fundo multimercado e o que saber sobre ele antes de investir?

Analisar seu perfil de investidor e seus objetivos é o primeiro passo antes de qualquer investimento.

Feito isso, é importante prestar atenção nas taxas que podem ser cobradas, como a taxa de administração e a taxa de performance. Isso vai te indicar se são compatíveis com a estratégia.

Em seguida, busque o máximo de informações sobre o fundo. Foque em qual foi o desempenho que ele teve ao longo dos anos e se proporcionou resultados satisfatórios.

Além disso, existem estratégias adotadas pelo gestor que podem trazer maiores riscos para a aplicação. Por isso, é importante que o cliente esteja atento e leia cuidadosamente o prospecto do fundo (seu próprio regulamento).

Assim, você vai entender melhor o funcionamento daquele investimento, suas estratégias e ver se ele se adequa às suas perspectivas e se os níveis de riscos são altos.

A volatilidade e a liquidez também são aspectos importantes para serem analisados antes de se escolher um fundo multimercado.

Volatilidade, diz respeito às oscilações que o fundo pode ter, tanto para cima quanto para baixo, tomando como ponto de referência a média de rentabilidade dele. Isso quer dizer que, quanto maior a volatilidade do fundo, maiores são os riscos, principalmente no curto prazo.

Já a liquidez é o tempo que o seu investimento demora para se transformar em cotas. E também quantos dias é necessário para que essas cotas se convertam em dinheiro. Essa liquidez muda muito para cada tipo de fundo, por isso é importante ficar atento.

Perfis para investir em fundos multimercados

Os fundos multimercados possuem riscos que variam bastante. Assim como os fundos de renda fixa, também existem alternativas com baixo nível de risco.

Existem também alguns fundos considerados mais agressivos que podem ser mais arriscados até mesmo que alguns fundos de ações.

Já os fundos multimercados moderados e arrojados são voltados para investidores com esses perfis. O objetivo então é o longo prazo e a busca por uma rentabilidade diferenciada para melhorar a construção do portfólio.

Para todos os casos, os multimercados são alternativas de diversificação para investidores que entendem os riscos e já possuem outros investimentos mais conservadores.

Quais são as vantagens do fundo multimercado?

As vantagens do fundo multimercado podem ser resumidas aos seguintes pontos:

- Gestão de um profissional capacitado, que cuidará dos investimentos com liberdade para buscar sempre a melhor opção.

- Diversidade de investimentos e a liberdade para mesclá-los

- Diversidade de estratégias

- Manobra de alavancagem

- Alternativas de liquidez

- Rentabilidade geralmente superior ao CDI

Diferenciais dos Fundos Multimercado

Versatilidade – por não apresentar compromisso de concentração com algum fator de risco específico, o fundo multimercado pode se adaptar a diferentes ambientes de mercado, de acordo com seu mandato;

Diversificação – dado seu portfólio de natureza diversificada, o fundo multimercado é capaz de adicionar descorrelação à carteira do investidor;

Flexibilidade – em termos de estratégias, o fundo multimercado abrange produtos com diversos tipos de mandatos, atendendo a diferentes perfis de investidor.[5]

Em resumo, por que investir em Fundos Multimercado?

Os fundos multimercados são investimentos para quem gosta de mesclar mercados de olho em um retorno mais significativo.

Se você gosta de diversificar e ter seu capital em mais de um ativo, os fundos multimercados são uma alternativa.

É possível fazer aplicações desde as mais conservadoras e até mesmo as mais arriscadas.

Por isso, o fundo multimercado é um investimento indicado também para aqueles que visam o médio prazo. Sempre de olho em obter rentabilidades maiores.

Preparado para começar a investir em fundos multimercado? Conte com a nossa assessoria especializada. Para isso, abra sua conta na XP. É gratuito e em poucos minutos você já pode começar a investir.

Se você ainda não tem conta na XP Investimentos, abra a sua!