Você sabia que é possível conseguir dedução do imposto de renda com a previdência privada?

A previdência privada é uma excelente forma de garantir uma aposentadoria tranquila e complementar a renda no futuro, o que por si só já torna este tipo de investimento bastante atrativo. E, além disso, ela oferece a vantagem de poder reduzir o imposto de renda a pagar.

Mas quais os requisitos? O valor pode ser abatido de qualquer tipo de investimento em previdência privada? Se essas são suas dúvidas, fique tranquilo.

Neste artigo vamos te explicar tudo o que você precisa saber para abater parte do seu imposto de renda com a previdência privada. Se interessou? Então continue conosco e boa leitura.

O que é dedução do Imposto de Renda?

A dedução do Imposto de Renda é um mecanismo que permite aos contribuintes reduzir o valor total do imposto com base em despesas específicas consideradas dedutíveis conforme a legislação tributária.

Desta forma, a dedução do IR permite que o contribuinte abata parte do valor a ser pago pela Receita, além de aumentar suas chances de ter direito a restituição.

No Brasil, existem diversas despesas que podem ser deduzidas do imposto de renda, tais como despesas médicas, educação, pensão alimentícia, contribuições para a previdência social, entre outras. Essas deduções são consideradas forma de incentivar determinadas atividades e promover o bem-estar social.

O que é preciso para conseguir a dedução do IR?

Primeiro, é preciso entender que o sistema define limites e critérios específicos para cada tipo de dedução.

Além disso, para ter direito a dedução do imposto de renda, você precisa ter em mãos todos os comprovantes, recibos e notas fiscais que comprovem essas despesas dedutíveis, pois a Receita Federal pode solicitar essas informações em uma eventual fiscalização.

Como pagar menos imposto com a previdência privada?

Existem duas modalidades de planos de previdência privada: PGBL (Plano Gerador de Benefício Livre) e VGBL (Vida Gerador de Benefício Livre). No PGBL, as contribuições realizadas pelo participante são dedutíveis do imposto de renda, mas os benefícios futuros serão tributados. Já no VGBL, as contribuições não são dedutíveis do imposto de renda, mas os benefícios futuros são isentos de IR.

Para conseguir a dedução do IR com a previdência privada, é necessário:

- Investir em um plano PGBL;

- Fazer a declaração completa do IR;

- Informar os valores das contribuições pagas no ano.

Um Plano Gerador de Benefício Livre (PGBL) é um plano de previdência privada que tem como objetivo a acumulação do valor investido.

A especificidade deste plano é que, no momento de resgates ou contratação de renda mensal, o investidor terá incidência de Imposto de Renda sobre o valor total resgatado (Valor Investido + Rendimentos). Caso o participante escolha receber seu capital através de renda mensal, o IR será cobrado sobre o valor total da renda.

Nesta modalidade de plano, o investidor pode deduzir de sua base de cálculo do Imposto de Renda os valores contribuídos em planos PGBL até o limite de 12% de sua renda bruta anual tributável.

Com esta dedução da previdência privada sobre Imposto de Renda, o investidor passa a possuir uma vantagem tributária, pois pode reduzir seu imposto a pagar ou aumentar seu valor a restituir na declaração anual de IRPF.

Abaixo, podemos ver o impacto direto que a contribuição para um plano PGBL pode ter para a redução da base tributável. É importante se atentar que o percentual dedutível pela tabela simplificada é de 20% sobre a base de cálculo do Imposto de Renda, valor limitado a R$ 16.754,34.

Caso o investidor possua Renda Bruta Tributável Anual de R$ 200.000,00 e opte por realizar a declaração de seu IR pela Tabela Simplificada, este cliente terá seu abatimento limitado a R$ 16.754,34.

Em comparação, caso este mesmo cliente opte pela Declaração Completa e contribua 12% de sua Renda Bruta Tributável (R$ 24.000,00) para um plano PGBL, sua Base Tributável será R$ 7.245,66 menor do que com a Tabela Simples de IR, isto sem considerar a possibilidade de também deduzir as contribuições realizadas para o INSS na Forma Completa.

Como saber minha renda bruta tributável?

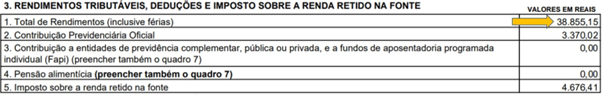

Em seu informe de rendimentos, você pode ver qual é a sua Renda Bruta Tributável no Quadro 3 (Rendimentos Tributáveis, Deduções e Imposto sobre a Renda retido na fonte), Linha 1 (Total de Rendimentos, inclusive férias), conforme exemplo abaixo:

No momento da declaração do Imposto de Renda, no software da Receita Federal, você precisa somente inserir a sua renda bruta tributável e o valor da contribuição para os planos PGBL, que o cálculo dos 12% dedutíveis já é gerado automaticamente.

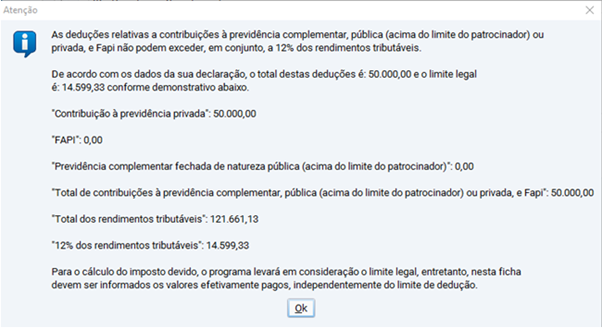

O valor contribuído a maior dos 12% para planos PGBL, será, portanto, desconsiderado para dedução da base de cálculo do Imposto de Renda, conforme exemplo abaixo:

Guia prático do Imposto de Renda 2025

Tudo o que você precisa saber para não errar na declaração do Imposto de Renda 2025: as principais mudanças nas regras, documentos necessários e um passo a passo completo para facilitar sua declaração.

Preencha o formulário e faça o download do material!

Quais despesas são dedutíveis no Imposto de Renda?

A dedução do Imposto de Renda não é limitada somente às contribuições de planos PGBL. Confira abaixo outras despesas que são dedutíveis do seu Imposto de Renda na modalidade de declaração completa:

Dependentes

Se você tiver dependentes, pode deduzir até R$ 2.275,08 por dependente. Podem ser dependentes:

- Cônjuge, ou companheiro com quem o contribuinte tenha filho ou viva há mais de 5 anos;

- Filhos ou enteados:

- de até 21 anos de idade;

- de qualquer idade, quando incapacitado física ou mentalmente para o trabalho;

- de até 24 anos, se ainda estiver cursando ensino superior ou escola técnica de segundo grau.

- Irmãos, netos ou bisnetos, sem arrimo dos pais, de quem o contribuinte detenha a guarda judicial:

- de até 21 anos;

- de qualquer idade, quando incapacitado física e/ou mentalmente para o trabalho;

- de até 24 anos, se ainda estiver cursando ensino superior ou escola técnica de segundo grau, desde que o contribuinte tenha detido sua guarda judicial até os 21 anos.

- Pais, Avós e Bisavós se no ano-calendário, tiverem recebido rendimentos, tributáveis ou não, até o limite de isenção. O limite de isenção deve ser calculado pela tabela mensal, ajustado pelo número de meses no caso de Declaração de Saída Definitiva do País;

- Menor Pobre de até 21 anos, que o contribuinte crie e eduque, desde que detenha sua guarda judicial;

- Tutelados e Curatelados absolutamente incapaz da qual o contribuinte seja tutor ou curador.

Educação

Dedutíveis até o limite de R$ 3.561,50, podem ser dedutíveis tanto se as despesas forem próprias ou dos dependentes. São considerados gastos dedutíveis de educação os seguintes gastos:

- gastos com escola (ensino infantil , ensino fundamental e ensino médio);

- educação profissional (ensino técnico e tecnológico);

- educação superior.

Não podem ser deduzidos os gastos relativos, dentre outros, a:

- uniforme, material e transporte escolar;

- aquisição de enciclopédias, livros, revistas e jornais;

- aulas particulares;

- aulas de música, dança, natação, ginástica, tênis, pilotagem, dicção, corte e costura, informática e assemelhados;

- cursos preparatórios para concursos e/ou vestibulares;

- aulas de idiomas;

- contribuições a entidades que criem e eduquem menores desvalidos e abandonados;

- contribuições às associações de pais e mestres e às associações voltadas para a educação;

- passagens e estadas para estudo no Brasil ou no exterior.

Saúde

Não há limite para dedução do Imposto de Renda. São definidos como gastos médicos os seguintes gastos:

- consultas (com médicos ou dentistas);

- exames e serviços de radiologia;

- sessões de fisioterapia e psicólogos, dentre outros.

Despesas médicas com alimentando somente são dedutíveis se decorrentes de decisão judicial ou acordo homologado judicialmente, ou por escritura pública específica.

Pensão alimentícia

Para que a pensão possa ser deduzida de sua declaração de IR é necessário que esta seja paga em decorrência de cumprimento de decisão judicial ou escrituração pública.

Não há limite de dedução do Imposto de Renda para o pagamento de pensão, porém, ao deduzir a pensão de sua própria declaração, seu beneficiário incorrerá na tributação dos rendimentos recebidos.

Doação

A dedução do imposto de renda para doações é limitada a 6%. Englobam doações para os fundos controlados pelos Conselhos Municipais, Estaduais e Nacional dos Direitos da Criança e do Adolescente.

Se você possui algumas destas despesas alinhadas à contribuição de 12% para um plano PGBL, você pode usufruir de vantagens tributárias significativas. É importante se atentar que o percentual dedutível pela tabela simplificada é de 20% sobre a base de cálculo do imposto, sendo que este valor é limitado a R$ 16.754,34.

Para mais informações, assista nossa transmissão completa sobre Imposto de Renda, tirando diversas dúvidas dos nossos investidores e público sobre a declaração:

Se você ainda não tem conta na XP Investimentos, abra a sua!