Última atualização em 17/05/2022

Estamos adicionando as prévias das seguintes empresas neste relatório, vamos atualizá-lo semanalmente à medida que as prévias ficarem disponíveis:

– Agro: Jalles Machado (JALL3) e São Martinho (SMTO3).

A temporada de resultados do primeiro trimestre de 2022 (1T22) se iniciou no dia 20 de abril de 2022. Nesse último trimestre, o Brasil se destacou como a melhor bolsa dentre as principais do mundo.

Apesar das preocupações quanto ao conflito entre Rússia e Ucrânia, riscos de uma política monetária mais apertada em meio a disparada de preços de commodities de energia e de alimentos, o mercado brasileiro tem ido na contramão de 2021, quando o Ibovespa terminou como uma das piores bolsas do mundo. Em 2022, o Brasil tem se beneficiado de uma combinação de: 1) rotação global de ações de crescimento para ações de valor; 2) uma forte exposição do país a commodities e bancos; 3) valuation ainda muito atrativos apesar do rali recente; 4) fluxos de outros Mercados Emergentes para o Brasil; 5) por fim, o país, está chegando ao fim de seu ciclo de alta de juros, enquanto o Fed e outros bancos centrais de mercados desenvolvidos estão apenas começando subir os juros.

Como resultado, o índice Ibovespa subiu +14,5% durante o primeiro trimestre deste ano, em Reais. Em Dólares, a alta foi ainda mais acentuada, em +34,5%, em comparação com a queda de -4,9% do S&P 500 e um retorno de -5,7% dos mercados globais, medido pelo MSCI ACWI em dólares.

Lucros foram revisados pra cima com a alta nos preços de commodities, mas o Macro doméstico segue desafiador

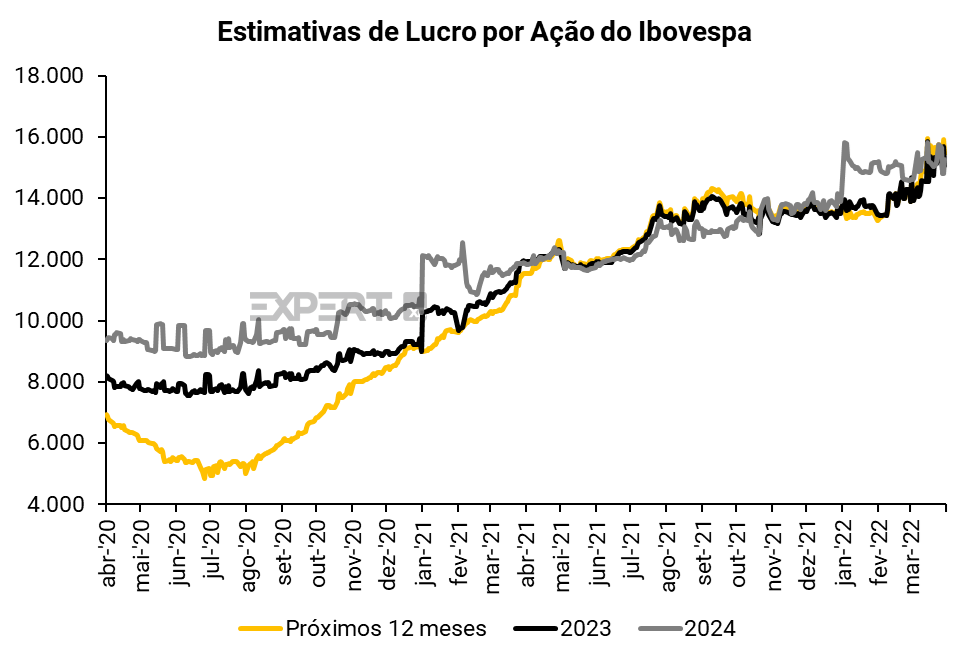

Em meio ao conflito na Ucrânia e pressões nos preços das commodities, as projeções de lucros para daqui a 12 meses, 2023 e 2024, foram revisados pra cima ao longo do trimestre. Porém, incertezas em relação ao crescimento econômico da China, que enfrenta o pior surto de Covid-19 desde 2020, levaram as projeções a começarem a cair marginalmente. Além disso, por conta de um macro doméstico ainda desafiador, o mercado espera um desempenho misto nos resultados das empresas nesse primeiro trimestre de 2022.

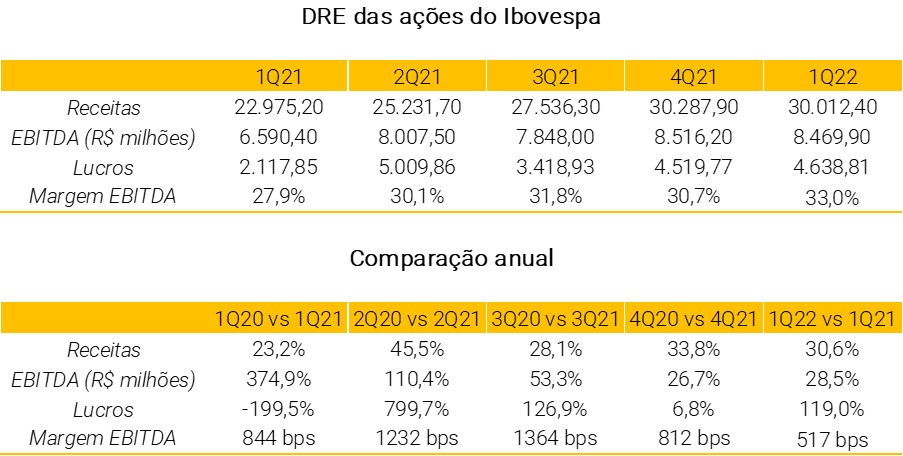

Em relação ao mesmo período de 2021, o mercado espera um aumento do Lucro por Ação (LPA) das empresas do Ibovespa em +113%, explicado pela alta dos preços das commodities e alto fluxo de capital estrangeiro para a Bolsa brasileira. Já em relação ao Lucro Operacional (EBITDA) das empresas, o mercado espera +28,5% de crescimento. E para a receita, o consenso espera uma desaceleração do 4T21, mas ainda com um sólido crescimento de +30,6%. Já em relação ao trimestre anterior, esperamos certa estabilidade em receita e EBITDA.

Dentre as empresas que cobrimos na XP, esperamos que os seguintes setores sejam destaques:

- Bancos sob a nossa cobertura devem apresentar resultados sólidos, se beneficiando do aumento das taxas de juros;

- Siderúrgicas, que devem apresentar bons resultados em minério de ferro, devido a preços mais altos e menor valor no frete;

- Petróleo e Gás, beneficiado pelo aumento no preço do barril de petróleo;

- Shoppings, que, com a implantação completa da vacinação em massa e fim das restrições, devem apresentar resultados positivos em seu desempenho operacional;

- Farmácias, uma vez que as companhias devem se beneficiar da demanda mais forte por medicamentos e testes de Covid durante o trimestre, devido à disseminação da variante Ômicron e do surto de influenza;

- Varejistas do setor de alta renda, pois a demanda do segmento segue sólida enquanto as companhias tem pricing power para proteger margens do aumento de custos.

Abaixo são as estimativas de crescimento de Lucro por Ação (LPA) por setor para esse trimestre, segundo o consenso da Bloomberg:

Agenda ESG

Nesta temporada de resultados, esperamos que as empresas continuem destacando a importância da agenda ESG (Ambiental, Social e Governança) e evoluindo na divulgação de dados relacionados a esse assunto por meio de seus relatórios e teleconferências de resultados, especialmente com a demanda cada vez mais exigente dos investidores para que as empresas adotem e tomem iniciativas para abordar o tema.

Quando se trata das companhias brasileiras, embora claramente ainda haja muito a ser feito na frente ESG, desde 2020, vimos uma aceleração significativa na consideração da temática ESG pelo mercado. O tema tem estado cada vez mais no centro das discussões, e esperamos que essa tendência secular persista e acelere ainda mais adiante, o que pressiona as companhias por uma divulgação de dados e planos mais transparente, com esta temporada de resultados sendo uma oportunidade para endereçar essa demanda.

Abaixo destacamos nossa visão detalhada em relação ao que esperar para cada um dos setores da Bolsa e das empresas sob a cobertura da XP.

O que esperar para cada um dos setores

Agronegócio: Açúcar e Álcool

Com o início da safra de cana-de-açúcar próximo, embora já atrasado devido ao impacto da forte estiagem do ano passado, a perspectiva de curto prazo é de aumento da produção de açúcar e etanol, motivo suficiente para esperar acomodação dos preços. Por motivos operacionais, geralmente o início da produção é mais voltado para o etanol do que para o açúcar, principalmente porque os preços estão subindo desde fevereiro e o hedge não é tão simples quanto para o açúcar. A volatilidade nos preços internacionais do petróleo traz alguma incerteza para os preços da gasolina e do etanol no mercado doméstico, porém, as indústrias de A&A conseguiram proteger o açúcar em patamares mais elevados para esta safra (hedge), mas a parcela da produção protegida foi menor, garantindo uma flexibilidade que não existia no ano passado. Em nossa opinião, a perspectiva continua positiva para as empresas de A&A, com margens menores do que na temporada passada devido a custos de insumos mais altos, mas ainda acima dos níveis históricos.

Agronegócio: Grãos

Estamos próximos do final das safras de soja e milho de verão no Brasil, ambas severamente afetadas pelo La Niña e pela seca no Sul, enquanto o plantio da safra de inverno do milho já está em andamento. A previsão para a soja é de cerca de 122mi toneladas de produção, menor do que no ano passado e sem muito espaço para mudanças. Ainda assim, para o milho, as perspectivas melhoraram e o mercado espera 118mi t apesar desta seca, contando que a safrinha representará quase 80% da produção deste ano, estabelecendo um novo recorde. Os custos de insumos continuam sendo o principal problema, em parte devido aos temores de uma escassez de fertilizantes, embora as perspectivas de oferta não sejam tão sombrias quanto o mercado esperava após o início da crise Rússia/Ucrânia. Em nossa opinião, as margens se acomodarão conforme o esperado anteriormente; ainda assim, a recente alta nos preços das commodities permitiu que as margens mostrassem alguma recuperação e pode também ter alguns efeitos positivos e duradouros para o ano seguinte.

Bancos

Vemos um trimestre positivo para os grandes bancos neste início de 2022, impulsionado principalmente por: i) mix de crédito mais rentável; ii) recuperação continuada da receita de serviços; e iii) consumo do índice de cobertura. Esperamos Margens Financeiras levemente beneficiadas pelas novas concessões de crédito, já precificando o patamar atual de juros, com destaque para o crescimento das linhas mais relacionadas ao consumo e agroindústria (cartão de crédito, cheque especial e crédito rural). As receitas de serviços devem continuar se beneficiando da retomada gradual da atividade econômica e o afrouxamento das restrições relacionadas a pandemia, com destaque para adquirência compensando a queda de receita com o mercado de capitais.

Bebidas

Dados divulgados pelo Instituto Brasileiro de Geografia e Estatística (IBGE) mostram que a produção de bebidas alcoólicas recuou 13,9% A/A e 16,8% A/A em janeiro e fevereiro, respetivamente, devido sobretudo à dinâmica do canal on-trade ainda não recuperou seu normal. Embora as vendas tenham se recuperado em março por conta de restrições menores e um “meio carnaval”, vale lembrar que janeiro tem um peso maior no trimestre. Embora esperemos que os preços da cerveja continuem aumentando – como uma combinação de uma maior participação de marcas core plus/premium e também uma maior participação de vendas através do canal on-trade –, os aumentos de preços de commodities serão um obstáculo para as margens, em nossa opinião.

Bens de Capital

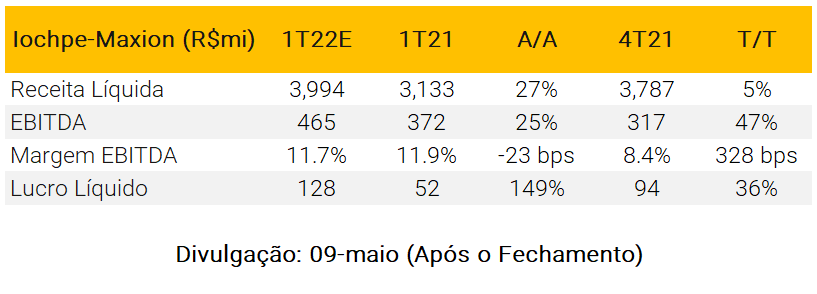

Esperamos resultados mistos no 1T22 no setor industrial, com algumas empresas se beneficiando de um forte posicionamento de preços, embora um ambiente de custos inflacionários e gargalos na cadeia de suprimentos tenham impedido outros nomes de melhores perspectivas de receita e rentabilidade. Para a WEG, esperamos que as receitas sigam as tendências positivas observadas nos últimos trimestres (+29% A/A e estável T/T), com a margem EBITDA apresentando melhora em relação ao trimestre anterior (+20 bps), embora em níveis inferiores em relação ao FY2021 (EBITDA +12% A/A e +1% T/T). Para a Embraer, esperamos que a pior sazonalidade do 1T e as entregas mais concentradas no 2S22 impulsionem um desempenho fraco de receita e rentabilidade no 1T22 (receita líquida de ~US$ 610 milhões -25% A/A, com entregas já anunciadas de 14 aeronaves -36% A/A) . E para Autopeças destacamos: (i) o sólido desempenho de receita e margem da Randon no 1T22 refletindo preços unitários médios mais altos (que esperamos suavizar a partir do 2T22), com EBITDA de R$ 395 milhões +18% A/A; e (ii) perfil de receita resiliente da Iochpe-Maxion, respaldado por contratos de longo prazo com montadoras, com receita líquida de ~R$4,0 bi +27% A/A e margem EBITDA sólida de 11,7% suportada por um melhor mix de produtos.

Construtoras

Continuamos a ver resiliência na demanda segmento de baixa renda no primeiro trimestre de 2022, devido a uma combinação positiva de (i) taxas hipotecárias mais baixas e subsídios marginalmente mais elevados no programa de CVA; (ii) demanda reprimida devido ao déficit habitacional considerável no Brasil; (iii) financiamento robusto oriundo do FGTS. Do lado negativo, continuamos vendo uma forte pressão de custos impactando na margem bruta e geração de caixa dos players, principalmente nos nomes que operam no piso da faixa 2 do programa. Dito isso, esperamos que as empresas com foco no topo do programa, continuem apresentando margem bruta resiliente no 1T22.

Adicionalmente, temos uma visão neutra para o segmento de média e alta renda no 1T22, dado o ambiente inflacionário mais desafiador, e a dificuldade de repasse de preços, o que poderia trazer um impacto negativo na margem bruta. Além disso, não descartamos a possibilidade de volatilidade na demanda no curto prazo, motivada pelas incertezas relacionadas às eleições esse ano e pelo eventual impacto deste cenário para as empresas listadas, em relação a performance operacional (i) velocidade de vendas, e (ii) pipeline de lançamentos.

Educação

O primeiro trimestre costuma ser o mais relevante do ano para as empresas de ensino superior, pois compreende a principal temporada de captação do ano, com o maior número de matrículas – principalmente no segmento presencial. A maioria das empresas já apresentou suas prévias de admissão com fortes volumes no segmento presencial como consequência do fim da maior parte das medidas de distanciamento social e estoque de estudantes potenciais criado durante a pandemia. Por outro lado, os preços devem continuar sendo uma questão importante no setor, uma vez que a concorrência continua acirrada.

Elétricas e Saneamento

Observando sob o prisma de resultados operacionais, esperamos certa perenidade de resultados em todos os setores. Distribuidoras e transmissoras de energia, não devem apresentar surpresas em relação a comparação anual. O setor de geração de energia merece mais atenção. Após um período mais chuvoso e boa recuperação dos reservatórios, esperamos uma maior geração hídrica registrada no primeiro trimestre de 2022 e, apesar da notória complementaridade entre fontes, que geralmente implica uma menor geração eólica em períodos de chuvas, também esperamos um maior volume de geração dessa fonte. O setor de saneamento, por outro lado, deve apresentar uma evolução na demanda como resultado da sazonalidade que observamos em períodos mais quentes.

Frigoríficos

Para a carne bovina dos EUA, esperamos um trimestre forte tanto em volume quanto em preços, impulsionados pelas fortes exportações e demanda interna. Os aumentos de preços mencionados acima, juntamente com o aumento nos preços dos subprodutos da indústria, ajudarão a compensar os preços mais altos do gado, em nossa opinião, e, portanto, esperamos que as margens melhorem A/A. Na América do Sul, principalmente no Brasil e no Uruguai, projetamos volumes e preços fortes, impulsionados tanto pelo aumento das exportações, mas também pela demanda interna resiliente, embora esperemos que a Argentina ainda esteja atrasada. Embora esperemos preços mais altos de gado A/A na América do Sul, o volume e os aumentos de preço mencionados acima devem ser traduzidos em margens mais altas A/A e T/T. Para aves e suínos dos EUA, esperamos uma melhora sequencial no faturamento, impulsionada pela forte demanda e margens resilientes. Esperamos que o destaque negativo do trimestre seja Suínos e Aves no Brasil, após uma demanda mais fraca devido à piora das perspectivas macro juntamente com pressões de custos como resultado do aumento dos preços das commodities.

Mineração e Siderurgia

O primeiro trimestre deve apresentar melhores resultados para o segmento de minério de ferro, com preços mais altos (média de US$ 143/t, +27,5% T/T) e menores custos com frete (rota C3 Tubarão-Qingdao caiu -21,6% T/T). No lado negativo, a produção sazonalmente menor, também prejudicada pelas fortes chuvas em MG, fará com que o custo fixo seja menos diluído. Do lado da siderurgia, as empresas devem continuar apresentando números mais fracos no trimestre, devido aos preços realizados estáveis, volumes mais baixos e preços de carvão mais altos, parcialmente compensados por custos mais baixos de placas. Os investidores devem ficar atentos às Teleconferências para avaliar o impacto da situação recente na Ucrânia, já que a logística e a incerteza de fornecimento têm sido os principais impulsionadores dos preços do minério de ferro, já que as siderúrgicas começam a puxar mais volumes para garantir a produção.

À medida que o conflito Rússia-Ucrânia escalou e os preços do gás e carvão subiram no trimestre, os custos das fundições europeias e chinesas foram pressionados, forçando-as a fechar a capacidade ou aumentar os preços, resultando em preços de alumínio mais altos (alta de 18% no trimestre). Esperamos que os preços mais altos expandam as margens dos produtores brasileiros, uma vez que os custos permanecem sob controle no Brasil. Para os produtores de ouro, a escalada do conflito também contribuiu para um comportamento de aversão ao risco que, associado à maior expectativa de inflação, fez com que o ouro subisse 4% no trimestre (em média). No entanto, preços mais altos podem ser compensados por custos logísticos mais altos, dada a alta dos preços do petróleo.

Papel e Celulose

Os preços de celulose apresentaram um aumento relevante no primeiro trimestre do ano (Celulose de fibra curta na China a US$ 677/t, +16% T/T), principalmente afetados por crescentes restrições de oferta à medida que gargalos logísticos se tornam cada vez mais frequentes. Investidores devem ficar atentos às Teleconferências para avaliar o impacto da alta do preço do petróleo na produção, uma vez que o transporte de madeira utiliza uma quantidade relevante de diesel. Em relação às embalagens de papel, os volumes devem diminuir um pouco, já que os players estão buscando manter os preços que vem garantindo a alta rentabilidade até o momento. No entanto, as margens devem contrair devido ao aumento dos custos de produção no trimestre.

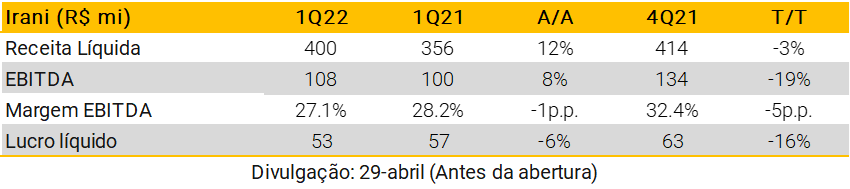

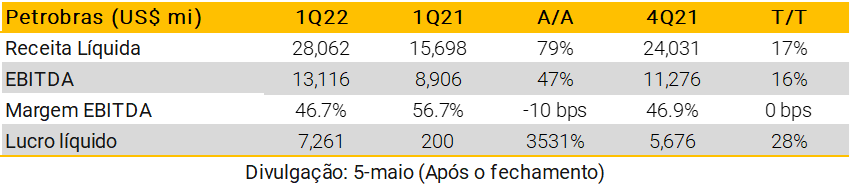

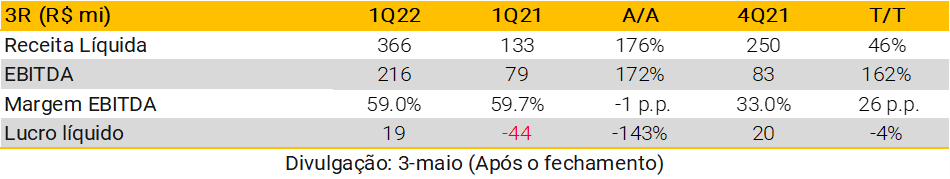

Petróleo e Gás

As empresas devem reportar mais um trimestre de resultados sequencialmente melhores, impulsionados por um aumento no preço médio do Brent (US$ 95,2/bbl, +20% T/T e +56% A/A), compensado apenas parcialmente por um BRL mais forte (R$ 5,23/US$), -5% tanto T/T quanto A/A). No total, o Brent, em Reais, foi de R$ 498/bbl na média do trimestre, +14% T/T e +49% A/A. Os resultados das empresas Jrs de Exploração & Produção (“E&P”) sob nossa cobertura também devem receber outro impulso pelo aumento da produção, à medida que mais negócios são fechados e planos de redesenvolvimento dos campos se desdobram. Os investidores devem ficar atentos às teleconferências para avaliar o impacto da escalada da inflação global nos custos das empresas.

Saúde

Por dois anos inteiros, a Covid teve um grande impacto nos resultados das empresas de saúde, tendência que vemos chegando ao fim no 1T22. Embora tenhamos observado um aumento nas contaminações no final de dezembro e início de janeiro, a gravidade dos casos foi mais leve. Isso significa que os laboratórios podem ter tido uma demanda extra de testes, enquanto as operadoras e os hospitais não foram significativamente afetados pela onda de contágio. Apesar disso, as empresas do setor passaram por diversas mudanças – principalmente geradas por aquisições – nos últimos dois anos, então ainda não esperamos que indicadores como utilização, ticket médio e margens retornem aos níveis pré-pandemia.

Shoppings e Propriedades Comerciais

A implantação completa da vacinação deve continuar impulsionando a recuperação do setor de shoppings no primeiro trimestre de 2022. Dada a progressiva redução de restrições, esperamos ver os dados operacionais e financeiros se recuperando significativamente durante o trimestre, levando a um risco potencial de revisão para cima das estimativas de consenso. Os dados operacionais do 1T22 já começaram a mostrar sinais de uma rápida recuperação, melhor do que o esperado, em termos de vendas e aluguel das mesmas lojas. Dito isso, esperamos ver essa dinâmica positiva também se refletindo nos resultados financeiros do 1T22. Adicionalmente, a redução das restrições deve levar a uma recuperação significativa dos segmentos mais afetados pela pandemia (cinema, vestuário, restaurantes e teatro), o que já foi reportado nas prévias de vendas das companhias cobertas no primeiro trimestre.

Small Caps

Esperamos trimestres robustos para Vulcabras, Kepler e Mills, uma vez que a dinâmica micro dessas empresas deve falar mais alto do que o cenário macro mais difícil – os volumes devem impulsionar as receitas da Vulca na comparação anual, enquanto a demanda deve permanecer alta para as empresas de bens de capital também. Por outro lado, esperamos resultados neutros da Grendene, Allied, BK e Priner, com efeitos variados resultantes de inflação e juros mais altos, conforme discutido especificamente para cada empresa mais adiante neste relatório. Por fim, ainda projetamos um período de recuperação para IMC e Estapar, principalmente devido à onda da variante Ômicron que atingiu o início do trimestre, reduzindo níveis de mobilidade urbana que são fundamentais para a operação dessas empresas.

Tecnologia

Esperamos que as empresas brasileiras de tecnologia sob nossa cobertura (LWSA3, TOTS3, BMOB3, G2D e POSI3) apresentem resultados sólidos, porém desafiadores, referentes ao primeiro trimestre de 2022. Acreditamos que as melhores performances neste trimestre, principalmente no que se refere ao crescimento da receita, serão TOTVS e Bemobi. A primeira sendo positivamente impactada no trimestre nos segmentos de Gestão, Business Performance e Techfin; já a segunda continua aumentando o patamar de receita com a incorporação de duas novas empresas (Tiaxa e M4U) no trimestre passado. Todavia, vale destacar que as empresas do setor de tecnologia, com duration alto, vem sendo negativamente impactadas com o movimento de alta da curva de juros e incertezas quanto ao cenário macroeconômico em 2022.

Telecom

No setor de telecomunicações, temos uma visão mista dos resultados do primeiro trimestre de 2022 dos provedores regionais de fibra (ISPs) brasileiros sob nossa cobertura (BRIT3, FIQE3 e DESK3). Unifique e Desktop devem reportar um forte crescimento de receita, tanto para adições líquidas orgânica e inorgânica. Em relação à Brisanet, a empresa já divulgou resultados operacionais fracos no primeiro trimestre, sinalizando um ambiente macroeconômico mais desafiador na região Nordeste, bem como uma competição mais acirrada. Por fim, ao que se refere às incumbentes, esperamos que TIM e Vivo apresentem resultados neutros tanto na operação fixa quanto na móvel.

Transportes

Destacamos: (i) uma inflexão positiva no desempenho de volume tanto para a Rumo quanto para a Hidrovias do Brasil, uma vez que as exportações de grãos passaram para uma forte safra de soja, vindo de uma fraca safra de milho do 2S22. Embora observemos que o 1S22 ainda deve ser afetado negativamente pela dinâmica de preços, esperamos que os resultados melhorem a partir do 2S22; (ii) a Vamos deve apresentar resultados fortes mais uma vez, pois esperamos (a) desempenho de crescimento de locação continuamente forte (frota média +58% A/A) e (b) forte desempenho de capex contratado durante o trimestre (implicando fortes vendas futuras); e (iii) embora os resultados consolidados das locadoras de veículos devam continuar sendo sustentados pelo bom desempenho da Seminovos, não esperamos que as compras de carros (e, portanto, as vendas de carros) comecem a mostrar sinais de melhora na dinâmica de fornecimento do setor, deixando as expectativas de normalização da oferta mais concentradas no 2S22.

Varejo

Nós esperamos outra temporada de resultados mista no varejo uma vez que a menor renda disponível segue como um desafio para demanda enquanto a pressão de custos e tendências inflacionárias sobre despesas são ofensores de margens. Entretanto, algumas empresas devem apresentar resultados sólidos, principalmente em alta renda e atacarejo, enquanto as operações de varejo físico possuem uma base fraca dado que março de 2021 foi negativamente afetado pela segunda onda da Covid-19.

Devemos ver resultados mistos para varejistas tradicionais, com alta renda novamente como o destaque, pois a demanda do segmento segue sólida enquanto as companhias tem pricing power para proteger margens do aumento de custos. Esperamos que as demais empresas do segmento enfrentem desafios de pressão de custos (Natura&co. e Alpargatas) e demanda mais fraca (C&A e Multilaser).

As farmácias devem apresentar resultados sólidos, dado que as empresas devem se beneficiar de uma demanda mais forte no trimestre de medicamentos/OTCs e testes Covid devido ao surto de Ômicron, e Influenza (H3N2) no período. Entretanto, estimamos que as margens sejam pressionadas pelo impacto da inflação e abertura de lojas nas despesas operacionais. Esperamos que a Panvel seja o destaque positivo do trimestre, enquanto a d1000 deve ser o negativo.

Quanto ao ecommerce, esperamos que os resultados sigam fracos uma vez que devem seguir pressionados pelo macro desafiador, apesar de esperarmos ver uma melhora na dinâmica de margem uma vez que as companhias aumentaram suas taxas de comissão a partir de 2022. Além disso, o varejo físico deve apresentar uma melhora sequencial uma vez que Mar/21 possui uma base fraca (2ª onda da Covid). Finalmente, apesar da operação de ecommerce da Americanas ter enfrentado desafios por conta do impacto do ataque cibernético no tri, esperamos que ela continue a ter uma performance superior à de seus pares por conta de sua menor exposição a bens duráveis.

Finalmente, o varejo alimentar já reportou uma sólida performance de vendas (veja a nossa prévia aqui), com uma forte recuperação vs. 4T. Em relação à rentabilidade, nós esperamos ver margens robustas para Assaí e Atacadão, sendo levemente pressionada por seus planos de expansão, enquanto a operação de varejo do Carrefour deve continuar a abrir mão de margens para sustentar competitividade de preço e seu plano de fidelidade. No caso do GPA, esperamos que as margens do Grupo Éxito sigam sólidas enquanto GPA Brasil deve enfrentar desafios principalmente devido aos impactos negativos do fechamento das lojas Extra. Dessa forma, vemos Assaí como o destaque positivo enquanto GPA deve ser o negativo.

Abaixo consolidamos as nossas estimativas do 1T22 das empresas da cobertura, organizadas por setor. Para facilitar a leitura, recomendamos o uso da ferramenta “Navegue pelo conteúdo” localizada à esquerda.

Agro – Açúcar & Ácool

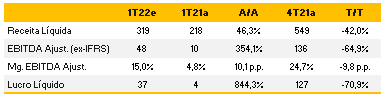

Jalles Machado (JALL3) – Compra

Esperamos que a receita líquida cresça 5% A/A devido ao aumento nas receitas de açúcar (+39% A/A), impulsionado por maiores volumes (+17% A/A) e preços (aumento médio de 19%), embora esperemos receitas de açúcar orgânico ainda afetado negativamente pela escassez de contêineres. Prevemos que a margem bruta se deteriore após pressões de custo de insumos (de 66,9% para 45,4%), o que deve se traduzir em lucro bruto (-29% A/A) e EBIT (-36% A/A) menores, em nossa visão. Por fim, esperamos que o lucro líquido diminua 58% A/A devido a maiores despesas financeiras decorrentes do aumento da taxa SELIC e despesas financeiras sem impacto no caixa.

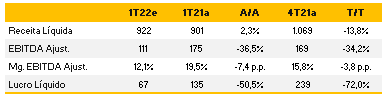

São Martinho (SMTO3) – Neutro

Esperamos que a receita líquida cresça 36% A/A devido principalmente a maiores receitas de etanol (+62% A/A), impulsionadas por maiores volumes (+13% A/A), mas principalmente por preços mais altos (aumento médio de 44%). Embora estejamos prevendo que as margens se deteriorem após pressões de custo de insumos (-315 bps no trimestre), prevemos que o lucro bruto aumente consistentemente 25% A/A. Como resultado, esperamos que o EBIT e o lucro líquido cresçam 33% A/A e 57% A/A, respectivamente

Alimentos

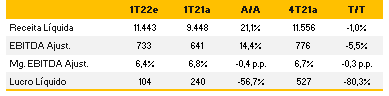

BRF (BRFS3) – Neutro

Estamos prevendo um forte crescimento de receita para as BUs Internacionais, impulsionado por fortes volumes e preços. Esperamos que o faturamento de Exportações Diretas e Halal DDP aumentem 46% A/A e 15% A/A, respectivamente, enquanto prevemos que a Ásia se recupere e, portanto, apresente um aumento de receita líquida de 12% A/A. Apesar de prevermos que a alta dos preços das commodities pressionará as margens, projetamos resultados de margens mistas. Para Halal DDP, estamos prevendo aumento na margem EBITDA ajustada de 140 bps A/A, enquanto projetamos margem EBITDA ajustada de 10,9% para as Exportações Diretas (vs. 1,4% no 1T21). Prevemos a Ásia ainda atrasada e, portanto, projetamos margem EBITDA ajustada de 11,8% (vs. 17,7% no 1T21). As BUs mencionadas não compensarão um Brasil mais fraco, em nossa visão, para o qual projetamos uma queda de 10% na receita líquida em um cenário desafiador de volumes e preços. Além disso, projetamos que margem bruta e EBITDA ajustada cairão 530bps e 860bps A/A, respectivamente, o que impulsionará uma queda de 67% A/A no EBITDA ajustado, em nossa visão.

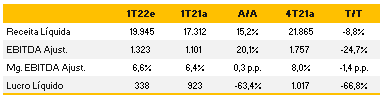

JBS (JBSS3) – Compra

Para US Beef, esperamos que a forte demanda interna e de exportação continue sustentando volumes e preços. Portanto, esperamos que a receita líquida cresça 18% A/A, e melhorias de 300bps e 330bps nas margens bruta e margem EBITDA ajustada, respectivamente. Também estamos vendo uma forte demanda em US Pork e US Poultry e, portanto, estamos projetando melhores resultados para estas unidades. Para US Pork, estamos projetando um aumento de 18% na receita líquida A/A e margem EBITDA ajustada de 9,4% (+110bps A/A). Para US Poultry, estamos projetando que a receita líquida aumente 35% A/A e margem EBITDA ajustada de 11,0% (+320bps A/A). Também projetamos fortes volumes e preços para Friboi, para a qual projetamos aumento na receita líquida de 21% A/A e margem EBITDA ajustada de 5,6% (+350 bps YoY e 60 bps QoQ). Os resultados acima mais do que compensarão uma Seara mais fraca, em nossa visão, para a qual projetamos receita líquida maior em 25% A/A, mas quedas de 660bps e 520bps A/A nas margens bruta e EBITDA ajustada, respectivamente, impulsionadas por maiores custos de insumos.

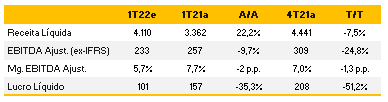

Marfrig (MRFG3) – Neutro

Apesar de uma queda sequencial nos resultados da América do Norte devido à sazonalidade, esperamos que a operação ainda seja forte, com margens bem acima dos níveis históricos, impulsionadas pela demanda interna e de exportação sustentando volumes e preços. Para a América do Norte, estamos prevendo um aumento de 31% A/A na receita líquida, impulsionado por preços (+25% A/A) e volumes (+5%), que serão traduzidos em um ajuste. Margem EBITDA de 14,9% no trimestre (+250 bps A/A). Na América do Sul, também projetamos volumes (+25% A/A) e preços (+7% A/A) maiores, impulsionados principalmente pelas fortes exportações, que se traduzirão em um ajuste. Margem EBITDA de 5,6% (+100bps A/A e +120bps QoQ). Em suma, projetamos receita líquida consolidada em R$ 21,9 bilhões (+28% A/A), e projetamos margens bruta e EBITDA para melhorar 196bps e 241bps, respectivamente. O acima mencionado levará a um adj. EBITDA de R$ 2,7 bilhões no 1T22 em nossas estimativas.

Bebidas

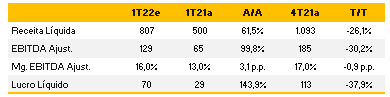

AmBev (ABEV33) – Compra

Esperamos um trimestre desafiador para a AmBev, pois projetamos que o aumento contínuo dos preços das commodities afete negativamente as margens. Para volumes, projetamos um trimestre misto, com Cerveja Brasil sendo negativamente afetada pela defasagem do canal on-trade devido ao avanço da variante Omicron (especialmente em janeiro e fevereiro), mas projetamos que a receita líquida/hl continue melhorando. No total, projetamos um aumento de 7% na receita líquida consolidada, além de uma redução de 348 bps na margem bruta. Em nossas estimativas, a redução da margem bruta mencionada acima, juntamente com maiores despesas S&A e financeiras , farão com que o EBITDA e o lucro líquido diminuam 28% A/A e 25% A/A, respectivamente.

Bens de Capital

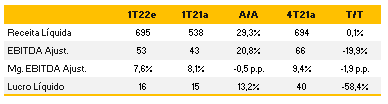

Embraer (EMBR3) – Compra

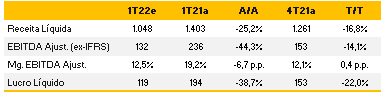

Esperamos que a Embraer registre resultados fracos durante o 1T22, com a baixa sazonalidade do 1T e entregas mais concentradas no 2S22 a impulsionar um desempenho mais fraco de receita e rentabilidade. Projetamos: (i) receita líquida de US$ 610 milhões -25% A/A, refletindo entregas já reportadas no trimestre de 14 aeronaves (-36% A/A); e (ii) EBITDA de US$ 26 milhões implicando margem EBITDA de 4,3%, uma melhora de +200bps vs. o 1T21, positivamente impulsionada por um maior mix de receitas decorrente da divisão de Serviços da Embraer (esperamos que esta divisão seja mais relevante no 1T22 vs. 1T21).

Iochpe-Maxion (MYPK3) – Compra

Embora os gargalos da cadeia de suprimentos ainda estejam impactando as vendas de automóveis em todo o mundo em meio a um ambiente inflacionário de custos, esperamos que os resultados da Iochpe no 1T22 reforcem a resiliência de vendas e rentabilidade, refletindo um forte posicionamento de preços e compensando os aumentos de preços de matérias-primas. Esperamos receita líquida de ~R$4,0 bilhões +27% A/A e +5% T/T, com EBITDA de ~R$465 milhões +25% A/A e +47% T/T, com margem EBITDA em um sólido nível de 11,7% (estável A/A e melhorando 330bps vs. o 4T21 devido a uma sazonalidade mais fraca do final do ano), enquanto suportado por um melhor mix de produtos (maior relevância de veículos comerciais ao longo do 1T22).

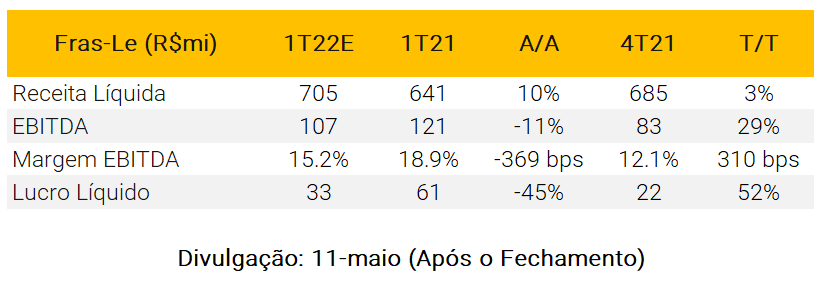

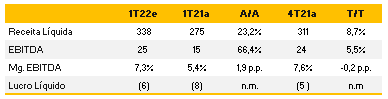

Fras-le (FRAS3) – Neutro

Esperamos que a Fras-le apresente bons resultados no 1T22, com crescimento de receita de 10% A/A em linha com as expectativas da empresa para o aumento da receita do ano de 2022 – no entanto, observamos que um ambiente macro mais desafiador no mercado doméstico pode pressionar o poder de compra dos consumidores e tornar-se um risco para as perspectivas de crescimento da Fras-le nos próximos trimestres. Para o 1T22 esperamos: (i) receita líquida de ~R$705 milhões +10% A/A e +3% T/T; e (ii) EBITDA de R$ 107 milhões (+29% T/T e -11% A/A), com margens em um sólido nível de 15,2%, embora em queda de ~370bps vs. 1T21 devido a maiores custos de matérias-primas.

Marcopolo (POMO4) – Neutro

Esperamos que os resultados da Marcopolo no 1T22 ainda sejam impactados por questões relacionadas à pandemia e gargalos na cadeia de suprimentos, com volumes domésticos e de exportação -3% A/A e 38% abaixo dos níveis pré-pandemia, segundo dados mais recentes da Fabus (associação do setor). Esperamos que a receita líquida de ~R$910 milhões melhore 10% A/A, apoiada por preços unitários mais altos e compensando a queda de volumes acima mencionada. Do lado da rentabilidade, esperamos que a margem EBITDA de 4,0% cresça ~115bps A/A, embora ainda abaixo do nível normalizado de ~12%.

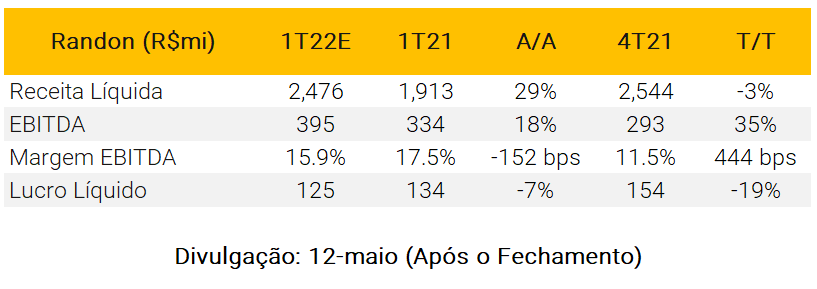

Randon (RAPT4) – Compra

Esperamos bons resultados para o 1T22 para a Randon, com crescimento de receita de 29% A/A continuando a refletir um forte posicionamento de preços para as vendas de implementos rodoviários, beneficiando a perspectiva de rentabilidade da empresa – que esperamos estar sob pressão no 2T22 em diante devido a um cenário mais competitivo. Além da receita reportada de ~R$2,5bi, esperamos EBITDA de R$395 milhões +18% A/A e +35% T/T, com margem de 15,9% melhorando em relação ao 4T21 dada a pior sazonalidade no final do ano, embora abaixo dos níveis do 1T21 de 17,5% devido ao aumento nos custos de matéria-prima. Por fim, projetamos um lucro líquido de R$ 125 milhões, queda de 7% A/A, explicada principalmente por um resultado financeiro pior devido ao impacto das taxas de juros mais altas.

WEG (WEGE3) – Compra

Esperamos que a WEG registre bons resultados no 1T22, com receita de ~R$6,5 bilhões aumentando 29% A/A (estável vs. 4Q21), refletindo (i) um cenário de demanda positivo para produtos de ciclo curto (por exemplo, importação de kits solares no Brasil +195 % A/A); (ii) construção sólida da carteira de pedidos nos últimos anos para produtos de ciclo longo; embora parcialmente compensada por (iii) valorização da média do Real de 5% A/A. Além disso, projetamos EBITDA de R$ 1,1 bilhão (+12% A/A), com margens de 17,4% ligeiramente melhores em relação ao 4T21, embora em níveis inferiores em relação ao 1T21 devido a um pior mix de produtos e maiores custos de matéria-prima. Por fim, esperamos um lucro líquido de ~R$960 milhões, +26% A/A, impulsionado positivamente por um melhor resultado financeiro.

Construtoras

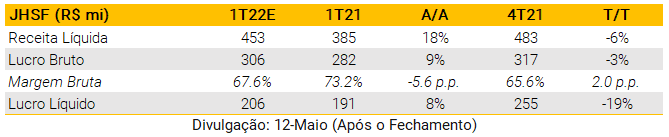

JHSF (JHSF3) – Compra

A JHSF apresentou uma sólida prévia operacional no 1T22, com recuperação significativa no segmento de shoppings. As vendas aumentaram acentuadamente +86,8% vs. 1T21, atingindo R$ 788 milhões, seguindo a tendência positiva do setor à medida que as restrições da pandemia foram amenizadas. Além disso, no segmento de incorporação imobiliária (principal segmento da JHSF), as vendas contratadas atingiram R$ 306,7 milhões (-11,5% A/A), explicadas pelo Complexo Boa Vista que atingiu R$ 266,5 milhões. Dito isso, esperamos uma receita líquida forte no primeiro trimestre, atingindo R$ 453 milhões (+18% A/A e -6% T/T). Além disso, as vendas de unidades prontas da Fazenda Boa Vista diminuíram, o que deve resultar em uma margem bruta de 67,6% (+2,0 p.p. T/T). Por fim, estimamos que o lucro líquido acelere para R$ 206 milhões (+8% A/A).

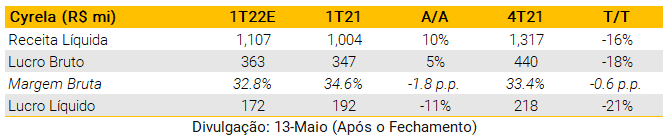

Cyrela (CYRE3) – Compra

A Cyrela apresentou sólida prévia operacional no 1T22, com lançamentos (100%) atingindo R$ 1,04 bilhão (+146,3% A/A e -59,4% T/T). Além disso, as vendas contratadas líquidas (100%) aumentaram (+27,3% A/A e -16,6% T/T), atingindo R$ 1,31 bilhão no 1T22. Ainda assim, temos uma visão neutra para a Cyrela no 1T22, com receita líquida atingindo R$ 1,10 bilhão (+10% A/A e -16% T/T). Além disso, estimamos que a margem bruta diminua ligeiramente (-0,6 p.p. T/T) atingindo 32,8%, explicada por (i) mix de receitas da Cyrela no 1T22 com menor margem bruta, impactado negativamente por um projeto no Rio, e (ii) pressão de custos de construção. Como resultado, projetamos um lucro líquido de R$ 172 milhões (-11% A/A e -21% T/T).

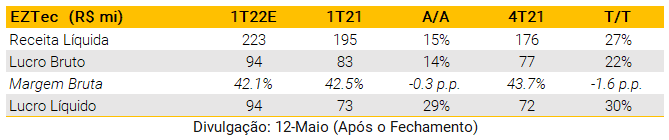

EZTec (EZTC3) – Compra

A EZTec divulgou dados neutros em sua prévia operacional no 1T22, com lançamentos atingindo R$ 489 milhões (-0,4% T/T) e vendas líquidas atingindo R$ 303 milhões (+28,9% A/A e -17% T/T). Do lado negativo, a empresa reportou que a velocidade de vendas (VSO) caiu para 9,0% no trimestre versus 11,6% no 1T21. Como resultado, não esperamos grandes melhorias nos resultados da EZTec no 1T22, com receita líquida atingindo R$ 223 milhões (+15% A/A e +27% T/T). Além disso, estimamos uma margem bruta de 42,1%, diminuindo (-1,6 p.p. T/T) vs. 4T21. Por fim, estimamos que o lucro líquido acelere, atingindo R$ 94 milhões, ajudado principalmente pelas receitas financeiras.

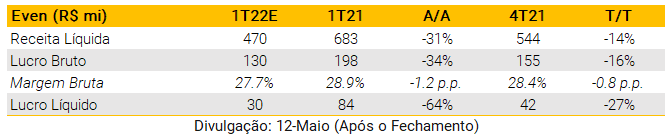

Even (EVEN3) – Neutro

Esperamos resultados mistos da Even no 1T22, prejudicados pelos dados operacionais mais fracos do que o esperado divulgados pela empresa no trimestre. Os lançamentos diminuíram, atingindo R$778 milhões (-16,5% A/A e -15,9% T/T). Além disso, as vendas líquidas foram o destaque negativo, caindo -57% vs. 1T21 e atingindo R$252 milhões, levando a velocidade de vendas (VSO) para 8% vs. 13% no 4T21. Com isso, esperamos que a receita líquida atinja R$ 470 milhões (-31% A/A e -14% T/T), levando a margem bruta ajustada a desacelerar para 27,7% (-0,8 p.p. vs. 4T21), impactada negativamente pelo mix de receitas do 1T22 com foco em projetos de média renda, que possuem margens menores. Por fim, estimamos uma queda significativa no lucro líquido, atingindo R$ 30 milhões (-64% A/A e -27% T/T).

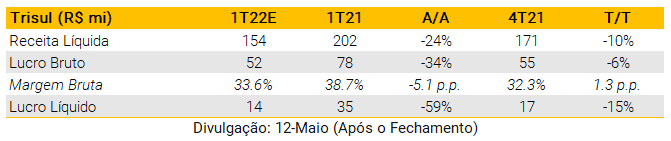

Trisul (TRIS3) – Compra

Esperamos mais um trimestre de resultados fracos para a Trisul no 1T22, refletindo o desempenho operacional negativo da empresa, em nossa visão, com as vendas contratadas líquidas caindo acentuadamente (-32% A/A e -27% T/T), atingindo R$ 120 milhões. Com isso, projetamos a receita líquida da Trisul em R$ 154 milhões e margem bruta de 33,6%, desacelerando -5,1 p.p. na comparação anual, devido principalmente à pressão inflacionária dos custos de construção. Com isso, esperamos que o lucro líquido diminua para R$ 14 milhões (-59% A/A), refletindo o menor lucro bruto previsto de R$ 52 milhões (-34% A/A).

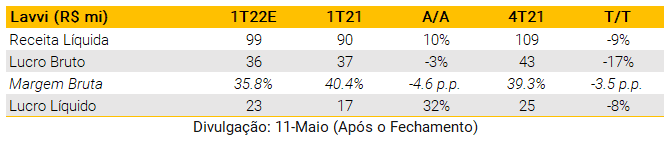

Lavvi (LAVV3) – Compra

A Lavvi divulgou uma prévia operacional neutra no 1T22, explicada por lançamentos que atingiram R$ 230 milhões (+9% T/T). Do lado positivo, a empresa registrou um crescimento significativo de 89% A/A nas vendas contratadas líquidas atingindo R$ 162 milhões, levando a uma velocidade de vendas (VSO) saudável de 20% no 1T22 vs. 22% no 4T21, apesar do cenário macro desafiador. Embora a empresa tenha apresentado dados operacionais neutros, esperamos que a Lavvi melhore seus resultados na comparação anual, com receita líquida atingindo R$99 milhões no 1T22 (+10% A/A e -9% T/T). Além disso, estimamos que a margem bruta diminua, atingindo 35,8% (-3,5 p.p. T/T), explicada pelo mix de receita com menor margem bruta, devido ao projeto High Wonder. Por fim, esperamos que o lucro líquido acelere, atingindo R$ 23 milhões (+32% A/A).

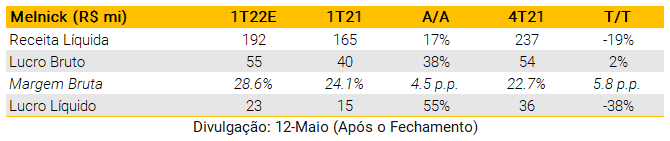

Melnick (MELK3) – Compra

A Melnick apresentou dados operacionais mistos no 1T22, explicados por lançamentos (100%) que cresceram 23% A/A e 125% T/T, atingindo R$578 milhões. Do lado negativo, as vendas contratadas líquidas caíram (-20% A/A e -53% T/T), atingindo R$87 milhões. Apesar dos números operacionais mistos, esperamos resultados positivos para Melnick, com receita líquida atingindo R$ 192 milhões (+17% A/A e -19% T/T). Além disso, o mix de receita deve ter margens mais fortes, beneficiadas por projetos de alto padrão, elevando a margem bruta para 28,6% (+5,8 p.p. T/T). Com isso, o lucro líquido deve acelerar para R$ 23 milhões (+55% A/A).

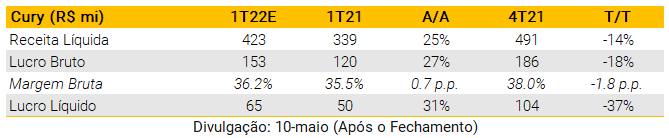

Cury (CURY3) – Compra

A Cury apresentou resultados sólidos em 2021 e esperamos que a empresa continue sua tendência positiva no 1T22. Além disso, a Cury apresentou fortes dados operacionais no trimestre, impulsionados principalmente por lançamentos robustos, atingindo R$ 781 milhões (+32% A/A e -0,9% T/T) e vendas líquidas recorde, atingindo R$ 753 milhões (+27,6% A/A e +23,2% T/T). Dito isso, esperamos melhorias sólidas para a Cury na comparação com o ano de 2021 no 1T22, com receita líquida de R$ 423 milhões (+25% A/A). Além disso, a margem bruta deve acelerar, atingindo 36,2% (+0,7 p.p. vs. 1T21), acompanhando o maior preço médio por unidade da empresa (+12,5% A/A). Por fim, estimamos que o lucro líquido aumente para R$ 65 milhões (+31% A/A).

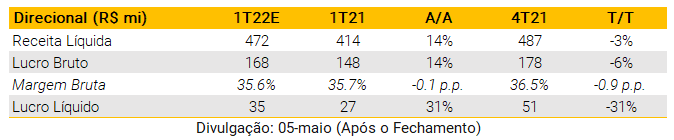

Direcional (DIRR3) – Compra

A Direcional apresentou resultados sólidos em sua prévia operacional do 1T22, impulsionados por lançamentos robustos de R$ 557 milhões (-12% T/T e +23% A/A) e vendas líquidas resilientes atingindo R$ 508 milhões (-5% T/T e +16% A/A). Dito isso, esperamos melhorias sólidas na comparação com o 1T21 para a Direcional neste trimestre, com receita líquida de R$ 472 milhões (+14% A/A). Além disso, a margem bruta deve ficar estável na comparação anual, atingindo 35,6% (-0,1 p.p. vs. 1T21), explicada pelo maior preço médio por unidade dos segmentos Direcional e Riva, aliviando a pressão dos custos de construção. Por fim, esperamos que o lucro líquido acelere, atingindo R$ 35 milhões (-31% T/T e +31% A/A).

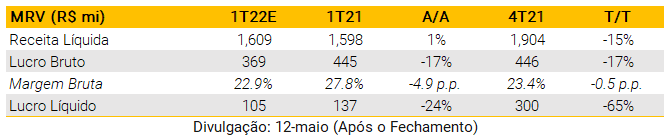

MRV (MRVE3) – Compra

Esperamos que a AHS (subsidiária americana da MRV) continue ganhando relevância nos resultados da MRV no 1T22. No entanto, o desempenho das operações brasileiras foi abaixo do esperado e deve impactar negativamente a margem bruta no trimestre. Na prévia operacional da empresa, a AHS informou a conclusão da venda do projeto Coral Reef, levando as vendas líquidas (%MRV) da subsidiária para R$ 221 milhões. Por outro lado, os lançamentos da MRV&Co atingiram R$ 1,73 bilhão (+1,4% A/A e -46,5% T/T), prejudicados pelo core business da empresa (marca MRV) atingindo R$ 1,03 bilhão (-38,8% A/A e -51,4% T/T).

Dito isso, estimamos resultados levemente negativos para a MRV no 1T22, com receita líquida atingindo R$ 1,6 bilhão (+1% A/A e -15% T/T). Além disso, a margem bruta deve atingir 22,9% (-0,5 p.p. A/A), prejudicada pela pressão de custos. Por fim, projetamos que o lucro líquido desacelere atingindo R$ 105 milhões (-24% A/A), apesar da contribuição positiva da AHS no resultado.

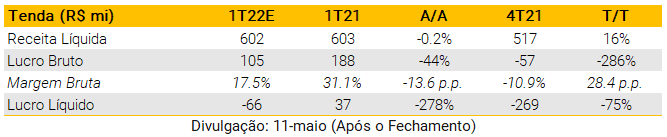

Tenda (TEND3) – Compra

No primeiro trimestre de 2022, a Tenda deve continuar seu processo de recuperação de margens, o que deve impactar seu resultado. Além disso, a Tenda apresentou dados operacionais fracos no 1T22, explicados por lançamentos que caíram acentuadamente (-23,5% A/A e -44,1% T/T), atingindo R$467 milhões e as vendas líquidas em queda, atingindo R$579 milhões (-17,8% A/A e -25,9 % T/T).

Com isso, estimamos mais um trimestre de resultados negativos para a Tenda com receita líquida de R$ 602 milhões (-0,2% A/A e +16% T/T). Além disso, a margem bruta deve manter níveis fracos, atingindo 17,5% (-13,6 p.p. vs. 1T21), apesar da estratégia da empresa de aumentar seu preço médio por unidade (+14,3% A/A). Por fim, projetamos mais um trimestre de lucro líquido negativo, atingindo -R$66 milhões.

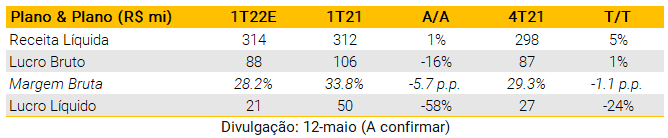

Plano & Plano (PLPL3) – Compra

A Plano & Plano apresentou dados operacionais sólidos em sua prévia no 1T22, impulsionados principalmente por vendas recorde, atingindo R$372 milhões (+22% T/T e +10,8% A/A). Com isso, a VSO (LTM) aumentou para um patamar saudável de 41,2% vs. 39,2% no 4T21 e 38,8% no 1T21, refletindo o robusto desempenho de vendas. Ainda assim, esperamos que a pressão de custos continue impactando os resultados da Plano & Plano na comparação anual, levando a margem bruta para 28,2% (-5,7 p.p. A/A e -1,1 p.p. T/T). Além disso, estimamos uma receita líquida estável, atingindo R$314 milhões (+1% A/A). Por fim, esperamos uma queda acentuada do lucro líquido atingindo R$ 21 milhões (-58% A/A), impactado negativamente pela compressão da margem bruta.

Educação

Yduqs (YDUQ3) – Compra

Esperamos que a Yduqs entregue resultados ligeiramente positivos em termos operacionais. A empresa deve apresentar números positivos de captação em todas as verticais, mas parcialmente compensados por uma queda do ticket médio nas frentes presencial e EaD – que acreditamos que deve estar mais próxima dos limites inferiores do guidance divulgado pela empresa. Como resultado, acreditamos que a receita líquida deve aumentar 12% A/A (+15% T/T). Estimamos que a margem EBITDA ajustada cresça 2,3p.p. A/A devido a uma base de comparação fraca no 1T21, especialmente em relação às despesas de marketing. O lucro líquido deve ser impactado pelo endividamento líquido da empresa (R$3,8B ao final do 4T21 considerando arrendamentos).

Cogna (COGN3) – Neutro

Acreditamos que a Cogna apresentará uma forte recuperação em suas principais unidades de negócios – Kroton e Vasta. Em relação à primeira, esperamos números positivos de captação – especialmente na vertical digital –, mas graduações e mix devem impactar a receita líquida. No entanto, esperamos que a Kroton alcance uma margem EBITDA ajustada de 30,7% (+1p.p. A/A) impulsionada pela menor inadimplência. Com relação à Vasta, acreditamos que a empresa entregará uma receita líquida próxima ao guidance apresentado no início deste ano (R$370M), o que pode promover maior alavancagem operacional e render aumento da margem EBITDA ajustada (+14,6p.p. A/A, para 36,8%). Em uma base consolidada, a receita líquida deve cair 9% A/A especialmente devido ao desempenho da Kroton, mas a margem EBITDA deverá alcançar 32,6% (+4p.p. A/A). O lucro líquido ajustado deve ser impactado negativamente pelo endividamento líquido da empresa (R$6,1B ao final do 4T21 considerando os arrendamentos).

Ser Educacional (SEER3) – Compra

Esperamos que a Ser Educacional apresente um desempenho sólido apoiado por números positivos de captação e melhorias no mix. Por outro lado, descontos e renegociações devem impactar os tickets. Ainda assim, acreditamos que a receita líquida aumente 22% A/A principalmente devido à aquisição da FAEL. Em relação aos números operacionais, nossa visão é de que a empresa continuará investindo em suas iniciativas de crescimento, o que combinado com uma mudança no reconhecimento de PDD e a aquisição da FAEL deve resultar em uma compressão de 4,5p.p. da margem EBITDA ajustada. O lucro líquido deverá ser impactado pelo aumento de 68% do endividamento líquido da empresa A/A (de R$ 0,8B no 1T21 para R$ 1,3 Bilhão no 1T22 considerando arrendamentos) combinado ao capital utilizado para o pagamento da FAEL.

Elétricas e Saneamento

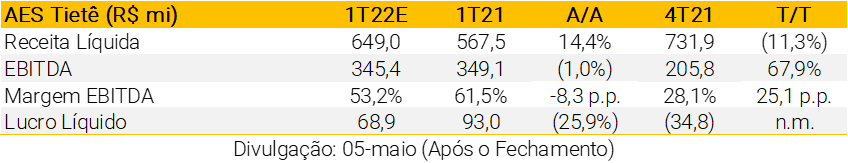

AES Tietê (AESB3) – Compra

Atualizamos nossas estimativas incorporando os resultados do 4T21 e atualizamos nossas premissas macroeconômicas. Nosso preço-alvo para 2022 se mantém R$15/ação. O 1T22 foi marcado por um volume maior de chuvas, e como consequência uma melhora do nível dos reservatórios do país. Tendo isso em vista, esperamos uma geração hídrica mais forte no trimestre. Também esperamos uma melhor safra de ventos e irradiação solar, apesar das chuvas, o que deve ser positivo para o resultado do trimestre.

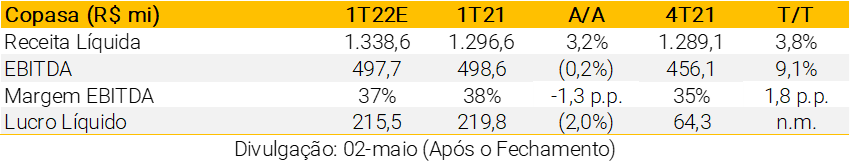

Copasa (CSMG3) – Venda

No 1T22, o setor de saneamento deve apresentar uma evolução na demanda como resultado da sazonalidade que observamos em períodos mais quentes. Mantemos nossa recomendação de venda nas ações com preço-alvo de R$15/ação.

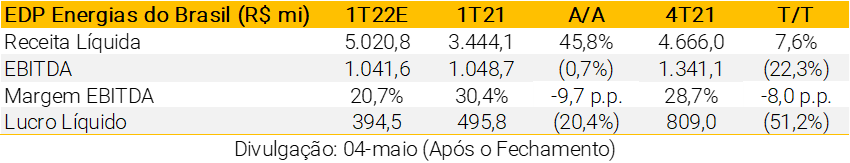

EdP (ENBR3) – Compra

Atualizamos nossas estimativas incorporando os resultados do 4T21 e atualizamos nossas premissas macroeconômicas. Nosso preço-alvo se manteve R$23/ação. Para o 1T22, no segmento de distribuição esperamos resultados mais fortes devido à expansão do consumo residencial. Quanto ao segmento de geração, esperamos resultados mais fortes em termos de geração devido ao baixo GSF do período (95,4% contra 66,3% no 4Q21).

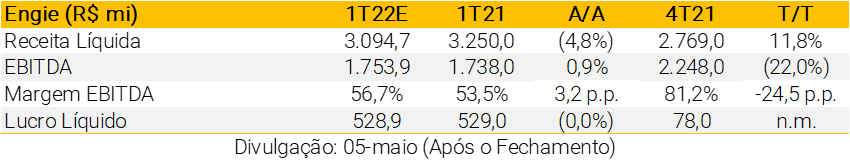

Engie (EGIE3) – Neutro

Atualizamos nossas estimativas incorporando os resultados do 4T21 e atualizamos nossas premissas macroeconômicas. Nosso preço-alvo se manteve R$49/ação. O 1T22 foi marcado por um volume maior de chuvas, e como consequência uma melhora do nível dos reservatórios do país. Tendo isso em vista, esperamos uma geração hídrica mais forte no trimestre. Também esperamos uma melhor safra de ventos e irradiação solar, apesar das chuvas, o que deve ser positivo para o resultado do trimestre.

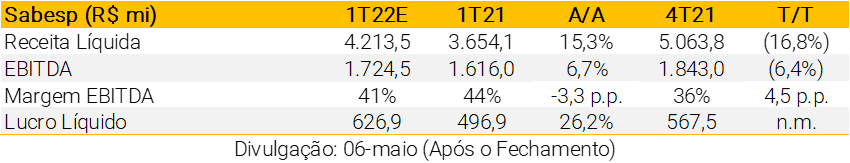

Sabesp (SBSP3) – Neutro

No 1T22, o setor de saneamento deve apresentar uma evolução na demanda como resultado da sazonalidade que observamos em períodos mais quentes. Mantemos nossa recomendação neutra nas ações com preço-alvo de R$52/ação.

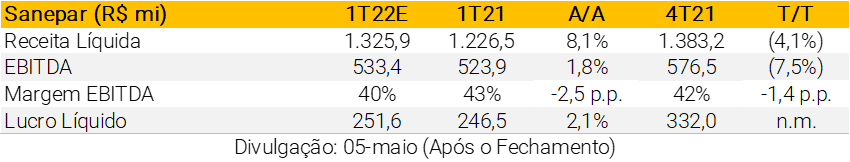

Sanepar (SAPR11) – Neutro

No 1T22, o setor de saneamento deve apresentar uma evolução na demanda como resultado da sazonalidade que observamos em períodos mais quentes. Mantemos nossa recomendação neutra nas ações com preço-alvo de R$26/unit.

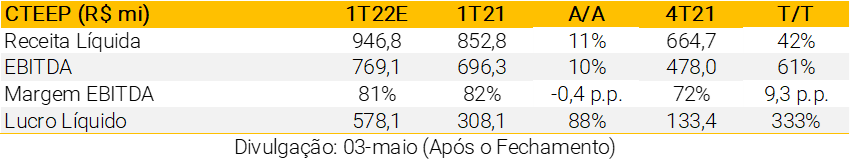

ISA CTEEP (TRPL4) – Neutro

Acreditamos que não deve acontecer grandes surpresas nos resultados do 1T22 no segmento de transmissão de energia. Mantemos nossa recomendação de compra e preço-alvo de R$25/ação.

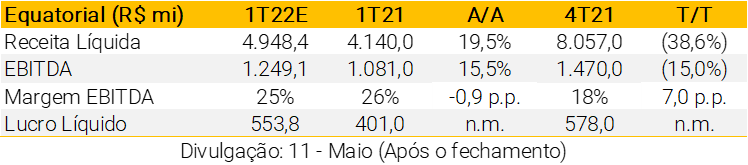

Equatorial (EQTL3) – Compra

Para o 1T22, no segmento de distribuição da Equatorial esperamos resultados mais fortes devido à expansão do volume de vendas em +3,5%. No detalhamento entre as classes, em sua previa operacional a companhia reportou um crescimento em todas as classes, sendo o destaque o segmento Comercial (+6,7%), demonstrando retomada do setor em comparação ao 1T21, seguido por outros (+4,8%), refletindo principalmente a recuperação do consumo do setor público.

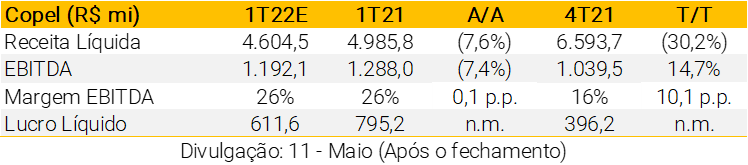

Copel (CPLE6) – Compra

Para o 1T22, no segmento de distribuição da Copel esperamos resultados mais fortes devido à expansão do volume de vendas em +5,8%. Quanto ao segmento de geração, em sua previa operacional a companhia reportou um crescimento de 3,6% na comparação anual, apesar da redução do despacho na UTE Arauracia, devido a melhora na hidrologia.

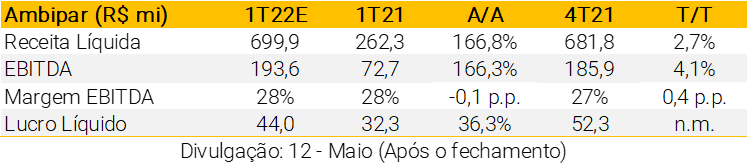

Ambipar (AMBP3) – Compra

Esperamos resultados fortes para o 1T22, refletindo a incorporação completa da Disal nos números da companhia e as 4 aquisições realizadas durante o primeiro trimestre de 22.

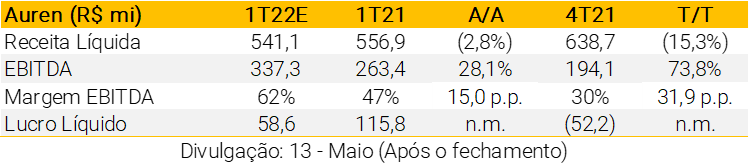

Auren (AURE3) – Compra

O 1T22 foi marcado por um volume maior de chuvas, e como consequência uma melhora do nível dos reservatórios do país. Tendo isso em vista, esperamos uma geração hídrica mais forte no trimestre. Além disso o resultado deve refletir a consolidação de Ventos do Araripe III e Ventos do Piaui.

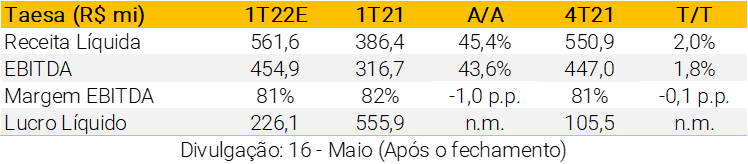

Taesa (TAEE11) – Neutro

Acreditamos que não deve acontecer grandes surpresas nos resultados do 1T22 no segmento de transmissão de energia. Mantemos nossa recomendação neutra e preço-alvo de R$39/unit.

Orizon (ORVR3) – Compra

Para o 1T22, esperamos volumes em linha com os reportados no 4T21. Destacamos que os resultados devem ser mais fracos devido à estratégia de alocação de vendas de créditos de carbono da companhia. Mantemos nossa recomendação de Compra nas ações com preço-alvo de R$40/ação.

Mineração e Siderurgia

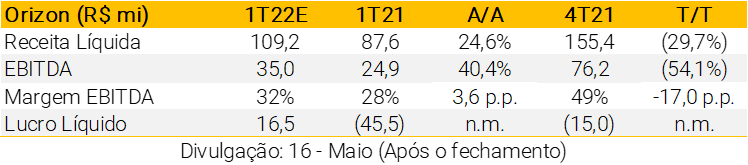

Vale (VALE3) – Compra

Esperamos preços realizados significativamente mais altos (US$ 142,7/t, +37% T/T) para compensar volumes sazonalmente menores (53,6 milhões de toneladas) no 1T22, conforme divulgado no relatório de produção da Vale, no entanto, um aumento nas vendas de pelotas (7,0 milhões de toneladas) A/A e prêmios mais altos deve ajudar a sustentar as margens. Em relação aos custos, projetamos um custo C1 por tonelada mais alto e frete mais baixo devido aos menores volumes prejudicando a diluição dos custos fixos no trimestre. Estimamos um EBITDA de US$ 6,3 bilhões para o segmento de minério de ferro. Com relação aos Metais Básicos, estimamos um EBITDA mais alto no trimestre (US$ 904 milhões) impactado principalmente pelos preços altíssimos do níquel, compensados pelas menores vendas de cobre. Em Carvão, esperamos números melhores devido aos preços mais altos (+35% T/T).

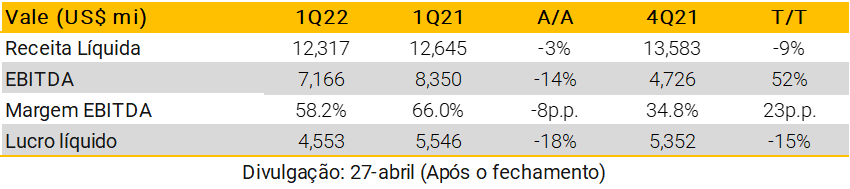

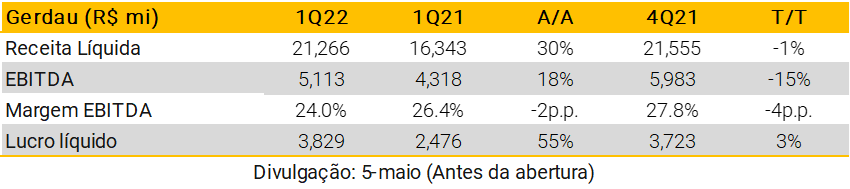

Gerdau (GGBR4) – Compra

Estimamos outro conjunto de números positivos no 1T, apesar de acreditarmos que o Real mais forte, volumes domésticos mais baixos e pressões de custos devem contrair ligeiramente as margens. No Brasil, esperamos margens ainda saudáveis (embora em declínio). Apesar dos volumes mais fracos, as exportações mais altas devem seguir compensando as vendas domésticas mais baixas, enquanto os preços devem cair ligeiramente e os custos aumentarem, em razão dos preços dos insumos mais altos. Nos EUA, projetamos volumes estáveis, preços mais altos (em dólares) e margens estáveis. Com relação aos Aços Especiais, esperamos um impacto ainda negativo da escassez de semicondutores no setor automotivo, mas a precificação deve melhorar.

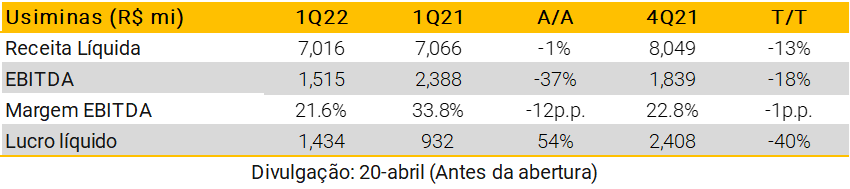

Usiminas (USIM5) – Neutra

Projetamos números mais fracos no 1T22 quando comparados ao 4T21. No segmento de Siderurgia, esperamos volumes estáveis, preços ligeiramente mais baixos e custos mais altos, dados os preços mais altos do carvão compensados pelos preços mais baixos das placas. Projetamos outro EBITDA forte para o segmento quando comparado às margens históricas, mas menor QoQ. Na Mineração, os preços mais altos do minério de ferro (média de US$ 143/t, +27,5% T/T) devem afetar positivamente os resultados do segmento, mas volumes menores devem aumentar o CPV/t, em nossa opinião.

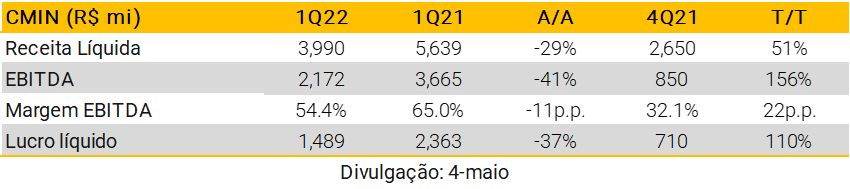

CSN Mineração (CMIN3) – Compra

Esperamos que a CMIN apresente números melhores no 1T principalmente devido aos preços mais altos do minério de ferro (média spot de US$ 142/t vs. US$ 111/t no 4T). Projetamos um EBITDA de R$ 2,2 bilhões (156% T/T; -41% A/A), com maiores embarques no trimestre (8,2 milhões de toneladas) e menores custos de frete. Do lado dos custos, é importante destacar o efeito positivo dos maiores embarques reduzindo o CPV/t. Acreditamos que o mercado deve estar atento na teleconferência aos impactos da chuva na operação da CMIN juntamente com a dinâmica de preços e descontos de qualidade do minério de ferro.

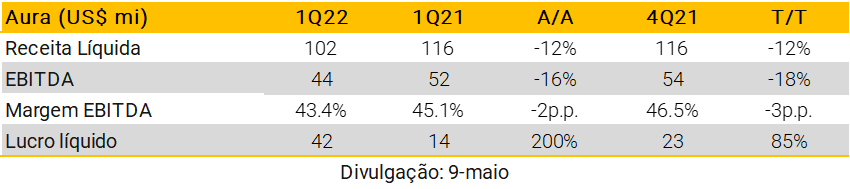

Aura Minerals (AURA33) – Neutra

Esperamos que a Aura Minerals apresente resultados mais fracos devido à queda de produção no trimestre, conforme relatado no último relatório de produção (61kGEO, -22% T/T). Também destacamos que os preços mais altos do cobre e do ouro no trimestre devem ajudar no desempenho da Aura. Com a retração da produção, o CPV/oz deve crescer trimestralmente. Acreditamos que o mercado deve prestar atenção na teleconferência da empresa para entender melhor os teores nas minas e o crescimento da produção nas minas pelo resto do ano.

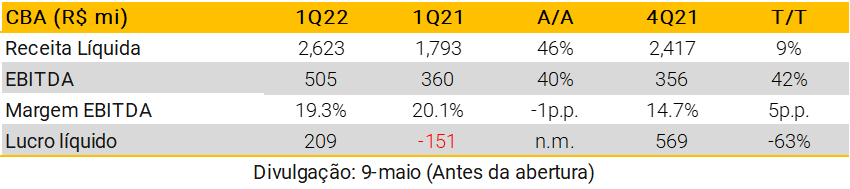

CBA (CBAV3) – Compra

Em nossa opinião, a CBA deve se beneficiar do bom momento dos preços do alumínio no 1T22, embora deva ser parcialmente compensado pela estratégia de hedge da CBA. Esperamos volumes estáveis devido à demanda ainda forte de embalagens no Brasil. A hidrologia melhorou no 1T22, com GSF ficando em torno de 95% em nossas estimativas, isso deve melhorar os custos de energia e os resultados do negócio de energia. Adicionalmente, alguma inflação nos custos ex-energia deve impactar as margens. Portanto, esperamos um EBITDA de R$500mn para o período.

Papel e Celulose

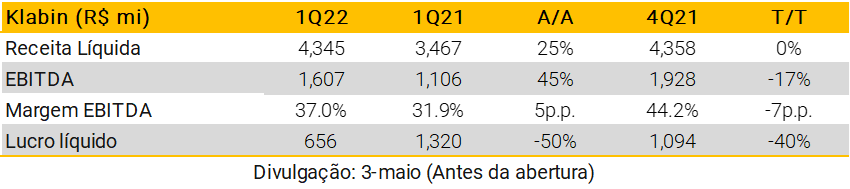

Klabin (KLBN11) – Compra

Projetamos números sazonalmente mais fracos no 1T22, principalmente devido a paradas para manutenção e volumes sazonalmente mais fracos no segmento de embalagens. Acreditamos que os preços devem permanecer elevados em geral, compensados por um aumento nos custos caixa. No negócio de Celulose, destacamos a estratégia da Klabin de reduzir a exposição à China. Estimamos preços de celulose mais altos (mas compensados por câmbio mais forte) e volumes mais baixos (dadas as paradas em Puma I) para gerar um EBITDA menor no trimestre. Em relação ao segmento de papel, ainda vemos os preços elevados como o principal impulsionador do segmento, porém o aumento dos custos de produção deve pressionar as margens. Por fim, em Embalagens, projetamos margens mais baixas devido a preços estáveis e custos de produção mais altos, compensados por custos mais baixos de aparas.

Irani (RANI3) – Neutro

Estimamos mais um trimestre sólido, apesar dos menores volumes de papel para embalagens e negócios de papelão ondulado, com a empresa ainda operando perto da capacidade total. Além disso, esperamos margens menores no trimestre devido a custos caixa mais altos, mas compensados por preços de aparas mais baixos no período. Portanto, esperamos um 1T mais fraco quando comparado ao 4T21, em função de menores volumes e maiores custos, mas ainda em linha com o 1T21. Adicionalmente, projetamos números ligeiramente melhores para o segmento de resinas no 1T22 devido aos melhores preços. Mantemos nossa classificação neutra no nome devido a um ambiente macro interno mais fraco e preocupações com a contração da margem no futuro.

Petróleo e Gás

Petrobras (PETR4) – Compra

Esperamos outro trimestre sólido para a Companhia, impulsionado por um aumento nos preços médios do Brent (+23% T/T), compensado apenas parcialmente por um BRL mais forte (média R$ 5,29/USD, -4% T/T). Estimamos um EBITDA Ajustado de US$ 13,0 bilhões, em linha com o consenso de mercado, representando um aumento de 16% T/T. A margem EBITDA de E&P deve permanecer sólida (74%) e esperamos margens saudáveis no RTC, apesar de não seguir estritamente a paridade de preços internacionais (já que a Companhia esgota seus estoques antigos com custos mais baixos). Além disso, a margem de G&E ainda deve ser pressionada, sustentada pelo alto preço de importação do GNL.

3R (RRRP3) – Compra

Um aumento na produção (já reportada) de petróleo e gás (+21% T/T e + 68% A/A), juntamente com preços mais altos do Brent, devem impulsionar os resultados. Este será o primeiro trimestre com números completos para o cluster Duna. E, o primeiro trimestre com a nova provisão contábil de bônus administrativo (ao longo do ano, em vez de alocação total no 4T). Por sua vez, o lucro líquido também deve ser impactado pela marcação a mercado das operações de derivativos para hedge. No total, estimamos um EBITDA Ajustado Reportado de R$ 216 milhões (+172% T/T e + 161% A/A).

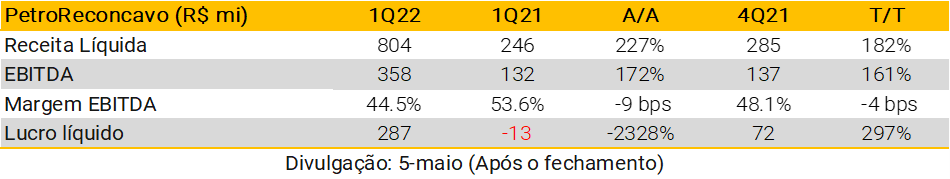

PetroReconcavo (RECV3) – Compra

Este será o primeiro trimestre com os novos contratos de venda de gás em vigor, impulsionando o aumento da Receita Líquida, parcialmente compensado pelo aumento de custo (do tratamento e transporte de gás). Um aumento na produção (já reportada) de O&G (+40% T/T e +68% A/A) deve ser outro impulso para os resultados. Do lado negativo, projetamos uma perda de R$ 102 milhões no resultado das operações de hedge. No total, estimamos um EBITDA Ajustado Reportado (incluindo resultados negativos de hedge) de R$ 358 milhões (+161% T/T e + 172% A/A).

Saúde

Hapvida (HAPV3): Compra

Para fins de comparação, optamos por projetar os resultados da Hapvida em uma base pro-forma (incluindo o resultado de GNDI ao longo de todo o período). Esperamos um aumento de receita líquida de 17% A/A, principalmente devido às aquisições feitas no ano passado, mas com algum impacto negativo do reajuste de preços dos planos individuais. A sinistralidade caixa deve permanecer estável em 70,4%, com um alívio nas pressões de Covid-19 sendo compensado pelas aquisições, reajuste de preços de planos individuais e inflação de custos. O EBITDA ajustado também deve sofrer algum impacto das aquisições, resultando em uma margem de 11,3% (-1,2 p.p. A/A).

Rede D’Or (RDOR3): Compra

Esperamos que a Rede D’Or apresente um aumento de 12% A/A nas receitas (+3% T/T) impulsionado pelo aumento orgânico de leitos operacionais e aquisições fechadas nos últimos 12 meses. Por outro lado, as aquisições e o aumento de casos de Covid-19 no período de festas podem pressionar o ticket médio e a margem EBITDA (-3,3p.p. A/A). Esperamos que o alto endividamento líquido da RDOR (R$15,7 bilhões ao final do 4T21 considerando arrendamentos) combinado com o aumento das taxas de juros continuem a impactar o lucro líquido, que projetamos em R$358 milhões (-11% A/A; -15% T/T).

Kora Saúde (KRSA3): Compra

Esperamos que a Kora Saúde apresente um aumento significativo de receita líquida (+102% A/A; +6% T/T) principalmente devido às aquisições recentemente fechadas. Além disso, projetamos uma pressão nos tickets causada pela onda de Covid-19 durante a temporada de festas, que deverá ser compensada por um aumento gradual na complexidade dos procedimentos realizados. Por outro lado, as integrações das aquisições podem prejudicar a margem EBITDA ajustada (-6,0p.p. A/A; +0,8p.p. T/T). Por fim, estimamos um lucro líquido ajustado de R$3M, impactado principalmente pelo resultado financeiro, uma vez que a empresa possui um grande endividamento líquido (R$1,8B ao final do 4T21 considerando arrendamentos) e estamos em meio a um ciclo de aumento de juros.

Oncoclínicas (ONCO3): Compra

Esperamos que a Oncoclínicas apresente um aumento de receita de 32% A/A (+5% T/T) principalmente devido a aquisições e aumento do ticket médio. Os custos relativos às receitas devem permanecer estáveis, dados os ganhos de escala na aquisição de medicamentos, enquanto os hospitais trazem custos mais altos durante a fase de maturação. Esperamos uma compressão de margem EBITDA ajustada na ordem de 0,6 p.p. A/A (-0,8 p.p. T/T), uma vez que as aquisições recentes (Cebron, UMC e CAM/Clion) ainda estavam sendo integradas no trimestre e, portanto, devem pressionar as despesas. O resultado final pode ser afetado devido a maiores despesas financeiras e ineficiências fiscais – que ainda estão sendo endereçadas pela empresa.

Hypera (HYPE3) – Compra

Como a sazonalidade desempenha um papel importante para o segmento da Indústria de Varejo Farmacêutico ao longo dos primeiros trimestres dos anos, esperamos que a Hypera apresente melhorias sólidas em relação ao ano anterior, mas bem abaixo dos números do 4T21. A receita líquida deve crescer +26% A/A, principalmente devido ao sólido desempenho dos medicamentos contra a gripe e aquisições realizadas. Esperamos que a margem EBITDA ajustada aumente 350 bps A/A dado que a diluição das despesas de vendas pode mais do que compensar o aumento dos custos de inflação. Com relação ao lucro líquido, as altas taxas de juros combinadas ao atual endividamento líquido da empresa (R$ 4,6 bilhões ao final do 4T21 considerando arrendamentos) podem comprometer os resultados de melhorias feitas pela companhia, apresentando números estáveis em relação ao ano anterior.

Blau (BLAU3) – Compra

Esperamos que a Blau apresente uma queda na receita líquida (-5% A/A; -12% QoQ) como resultado da escassez de imunoglobulina, que foi parcialmente compensada por um aumento nas entregas de alfapoetina. Esperamos que a margem EBITDA aumente 10,3 p.p. A/A, para 36,4% (-3,0 p.p. T/T) devido a (i) câmbio, dado que alguns dos custos da operação são em dólar, e (ii) um mix de receitas com maior participação de alfapoetina. Por outro lado, os instrumentos de hedge da empresa combinados com o câmbio podem resultar em maiores despesas financeiras, o que pressiona os resultados. Estimamos um lucro líquido de R$58M (-32% A/A; +12% T/T).

Fleury (FLRY3) – Neutro

Esperamos que o Fleury apresente um aumento de receita de 19% A/A (+5% T/T), impulsionado principalmente por (i) testes de Covid-19 e (ii) aquisições fechadas nos últimos 12 meses. Em relação à margem EBITDA, esperamos uma queda de 2,6 p.p. A/A (+3,6 p.p. T/T) devido a uma mudança de mix, dado que a vertical de novos negócios da empresa geram margens menores. Por fim, projetamos um lucro líquido de R$101M (-15% A/A; +43% T/T), impactado negativamente pelo endividamento líquido da empresa (R$ 1,4B ao final do 4T21 considerando arrendamentos) combinado a altas taxas de juros.

Pardini (PARD3) – Neutro

Esperamos que o Pardini apresente números sólidos de receita, com alta de 10% A/A (+9% T/T), impulsionada principalmente por (i) testes Covid-19, (ii) aquisições fechadas recentemente, (iii) aumentos de preços e (iv) a frente de toxicologia – que deve ser um driver de crescimento especialmente na base A/A. Esperamos que a margem EBITDA seja de 24,2% no trimestre (+2,0p.p. A/A; +3,5p.p. T/T) principalmente devido a alavancagem operacional e consequente diluição de custos e despesas. Estimamos um lucro líquido de R$54M (+7% A/A) dado o endividamento controlado da empresa em meio ao ciclo de alta de juros.

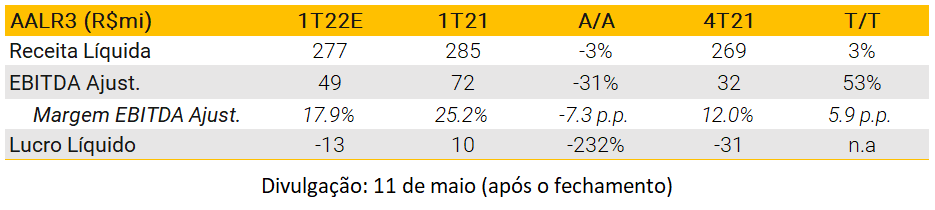

Alliar (AALR3): Neutro

Esperamos receita estagnada (-3% A/A; +3% T/T), com ligeira recuperação A/A na demanda por exames de ressonância magnética, que foi compensada por uma queda na demanda (em base relativa) por análises clínicas e testes de Covid-19. Esperamos que a margem EBITDA ajustada cresça 5,9p.p. A/A embora não o suficiente para garantir um lucro líquido positivo.

Ressaltamos que a empresa foi alvo de uma oferta de aquisição que acabou sendo aceita por seus acionistas controladores, os quais receberão R$ 20,7 por ação. A Alliar anunciou este mês que a transação acionará o mecanismo de tag-along (garantia de venda das ações) e, portanto, não esperamos que o preço das ações reflita os fundamentos da empresa.

Small Caps

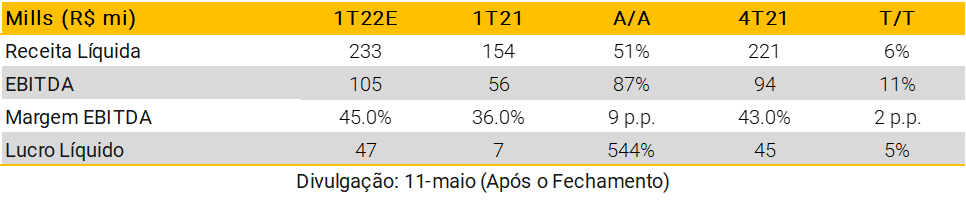

Mills (MILS3) – Compra

Esperamos um 1T22 positivo para a Mills, com taxa de utilização permanecendo em níveis saudáveis, já que projetamos receita líquida de R$ 233 milhões, evolução de +6% no trimestre e aumento de +51% no período. Esperamos um leve ganho de margem, pois em função dos reajustes de preços que a empresa vem implementando, e que são favorecidos pela dinâmica global de aumento da demanda por equipamentos – assim, esperamos uma margem EBITDA de 45%, +2 p.p. superior ao 4T21. Por fim, projetamos um lucro líquido de R$ 47 milhões, ligeiramente acima dos R$ 45 milhões entregues no trimestre anterior.

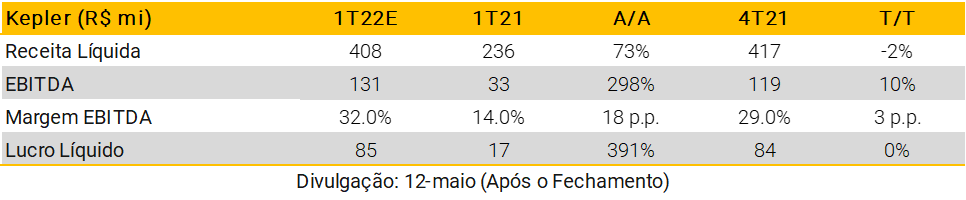

Kepler (KEPL3) – Compra

Esperamos outro trimestre robusto para a Kepler, mais uma vez impulsionado por seu segmento de armazenagem, pois os produtores permanecem capitalizados – dito isso, esperamos receita líquida de R$ 408 milhões, uma evolução de +73% A/A, embora um pouco abaixo do 4T devido à sazonalidade da colheita. Com os preços do aço permanecendo mais estáveis, esperamos uma alta de +6 p.p. ganho de margem bruta versus 4T21, refletindo também um ganho de margem EBITDA de +3p.p. T/T, em 32%. Por fim, projetamos um resultado de R$ 85 milhões, em linha com o 4T21, mas quase 400% superior ao 1T21.

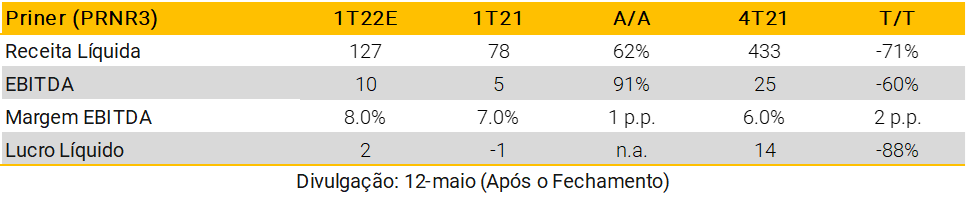

Priner (PRNR3) – Compra

Esperamos um trimestre misto para Priner. Projetamos receita líquida de R$ 127 milhões (+62% A/A), impactada positivamente pelas renovações de contratos, principalmente no segmento off-shore. Esperamos que a Priner entregue uma margem bruta melhor sequencialmente, pois os efeitos do Covid continuam diminuindo enquanto a empresa também melhora seu mix de serviços, aumentando a contribuição de serviços de maior margem, como pintura e inspeção – nesta linha, projetamos +4p.p. ganho T/T, em 20%. Esperamos despesas com SG&A ligeiramente maiores, em relação aos processos de admissão em andamento e integrações de M&A, pressionando nosso EBITDA estimado em R$ 10 milhões (+91% A/A, mas -60% T/T). Por fim, esperamos um lucro líquido de R$ 2 milhões, contra o prejuízo líquido do ano passado de -R$ 1 milhão.

BK Brasil (BKBR3) – Compra

Esperamos um trimestre desafiador para BK, impactado negativamente pela onda de infecção da Omicron no início do período e redução dos níveis de tráfego, mas com esses efeitos esfriando até março. Nesse sentido, projetamos receita líquida de R$ 782 milhões, queda de -14% no trimestre, mas evolução de +17% em relação ao 1T19, comparável pré-pandemia. Ainda esperamos uma leve pressão de margem devido ao aumento do CPV, impactado pelos preços da carne bovina e do trigo, portanto nossa margem bruta de 62% (+3 p.p. A/A, mas -3 p.p. A/A). Para o 1T22, esperamos normalização das despesas de SG&A versus 4T21, portanto, nosso EBITDA projetado de R$ 82 milhões e margem EBITDA de 10%. Por fim, esperamos um resultado de -R$ 36 milhões, contra o lucro líquido do último trimestre de R$ 24 milhões.

Grendene (GRND3) – Neutro

Esperamos um 1T22 misto para a Grendene – o resultado operacional pode ser impactado pelo cenário de alta inflação, principalmente considerando o público-alvo da GRND; Dito isso, projetamos receita líquida de R$ 539 milhões, um aumento de 3% A/A, liderado principalmente pelo mercado externo, já que o segmento doméstico deve ser pressionado tanto em volume quanto em preços. Esperamos margem bruta de 37% (-8p.p. YoY) e margem EBTIDA de 22% (-2p.p. YoY), impactadas por maiores custos de matérias-primas e despesas comerciais, respectivamente. Pelo lado positivo, a empresa deve ser favorecida por sua forte posição de caixa em meio a um ciclo de alta de juros, portanto projetamos lucro líquido de R$ 136 milhões, um aumento de 5% A/A.

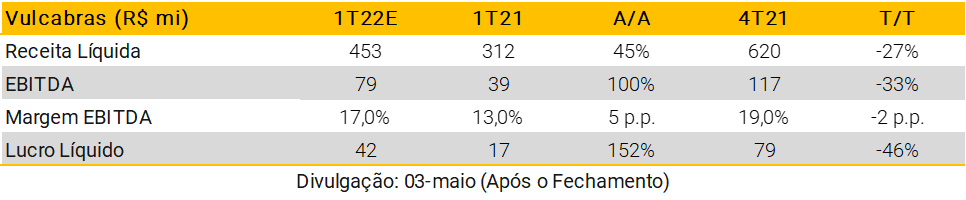

Vulcabras (VULC3) – Compra

Esperamos mais um trimestre positivo para a Vulcabras, já levando em consideração a sazonalidade do 1T para o segmento. Projetamos uma receita líquida de R$ 453 milhões (queda de 27% no trimestre, mas aumento de 45% no comparativo anual), impulsionada principalmente pelas marcas Mizuno e Under Armour, que devem ser capazes de aumentar os volumes, uma vez que seu mercado alvo é menos afetado do que o da Olympikus em um cenário de inflação mais acirrada. Acreditamos que a empresa deve ser capaz de manter margens saudáveis mesmo com o cenário desafiador, reajustando preços e ganhando escala e, portanto, esperamos um ganho de 5 p.p. na margem EBITDA A/A, chegando em 17%. Por fim, esperamos um resultado líquido de R$ 42 milhões, +152% versus 1T21 e 128% superior ao lucro pré-pandemia entregue no 1T19.

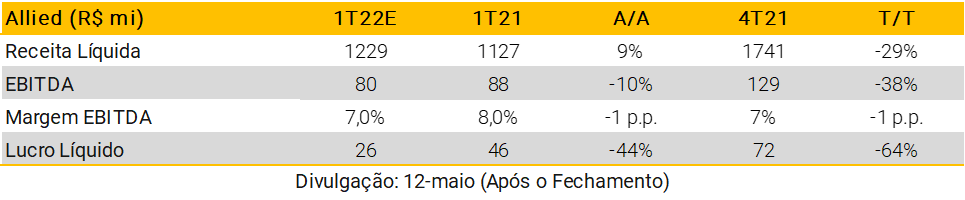

Allied (ALLD3) – Compra

Esperamos um trimestre misto para ALLD, com crescimento de vendas ofuscado por take rates mais altas de alguns marketplaces; Dito isso, projetamos receita líquida de R$ 1.229 milhões, um aumento de 9% A/A impulsionado principalmente pelos segmentos de varejo físico e digital. Esperamos que a margem bruta fique em linha com a média do ano passado, em 15,5%. No entanto, projetamos uma margem EBITDA de 7%, -1 p.p. de queda em relação ao 1T21 considerando o aumento das despesas com vendas. Por fim, taxas de juros mais altas podem pressionar as despesas financeiras da empresa, levando ao nosso lucro líquido estimado em R$ 26 milhões, uma queda de 44% A/A.

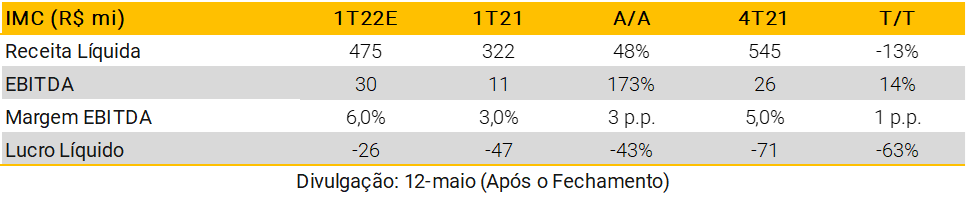

IMC (MEAL3) – Neutro

Esperamos outro trimestre desafiador para a IMC, com as operações locais fortemente impactadas pela onda de infecção da variante Ômicron no início do período. Menores vendas de Aeroportos, Rodovias e Shoppings, combinadas com receitas estáveis no trimestre dos segmentos dos EUA e Caribe, levam a nossa estimativa de um faturamento consolidado de R$ 475 milhões, um aumento de +48% A/A (considerando o 1T21 como base comparativa mais fácil), mas -13% de queda em relação ao 4T21. Esperando menores despesas gerais e administrativas, projetamos um EBITDA de R$ 30 milhões, ou 1p.p. de ganho de margem T/T. Para o resultado final, esperamos um prejuízo líquido de R$ 26 milhões no trimestre (contra -R$ 47 milhões no 1T21).

Shoppings e Propriedades Comerciais

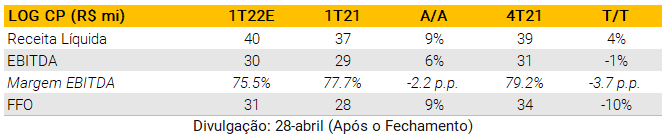

LOG CP (LOGG3) – Neutro

Estimamos resultados sólidos da LOG CP no primeiro trimestre de 2022. Esperamos dados operacionais resilientes da empresa, impulsionados principalmente pela demanda robusta do e-commerce, levando a receita líquida para ~R$40 milhões (+9% A/A e +4% T/T). Além disso, vemos a inadimplência líquida sob controle, com forte margem EBITDA de 75,5% no 1T22, atingindo R$ 30 milhões (+6% A/A e -1% T/T). Por fim, projetamos um FFO de R$ 31 milhões no trimestre (+9% A/A).

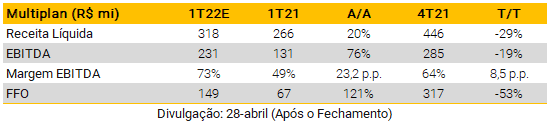

Multiplan (MULT3) – Compra

Esperamos que os resultados do 1T22 da Multiplan continuem refletindo os sólidos dados operacionais, uma vez que a empresa anunciou sua prévia de vendas do trimestre com (i) forte crescimento de vendas atingindo R$ 4 bilhões (+13,4% vs. 1T19 e +74,7% A/A), (ii) desempenho recorde de vendas em março de 2022 (+20,6% vs. março de 2019), indicando uma sólida recuperação pós-pandemia à medida que as restrições foram aliviadas, (iii) sólido desempenho do Village Mall com vendas atingindo R$ 203 milhões (+57% vs. 2019), impulsionado pela maior exposição no segmento de alto padrão, que vemos como mais resiliente. Assim, esperamos um forte aluguel mesmas lojas (SSR) para a Multiplan no 1T22, levando a um sólido crescimento de receita de 20% A/A, atingindo ~R$318 milhões. Além disso, estimamos ganhos de eficiência, elevando a margem EBITDA para 72,5%, atingindo R$ 231 milhões (+76% A/A -19% T/T) e FFO de R$ 149 milhões (+121% A/A).

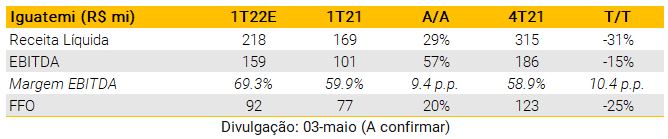

Iguatemi (IGTI11) – Compra

Esperamos resultados fortes para a Iguatemi no 1T22, pois a prévia de vendas da empresa foi sólida, em nossa opinião, positivamente impactada pelo forte desempenho de vendas, atingindo R$ 3,3 bilhões (+14,8% vs. 1T19), impulsionado pelo segmento de alta renda, que vemos como mais resiliente na recuperação pós-pandemia. Dito isso, estimamos um aluguel nas mesmas lojas (SSR) robusto para a Iguatemi no 1T22, levando a um crescimento robusto da receita líquida, atingindo R$ 218 milhões (+29% A/A). Além disso, esperamos ganhos de eficiência, levando a margem EBITDA a 69,3% (+9,4 p.p. A/A e +10,4 p.p. T/T), atingindo R$ 159 milhões. Por fim, projetamos um FFO de R$ 92 milhões (+20% A/A e -25% T/T).

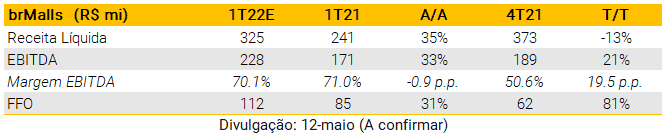

brMalls (BRML3) – Compra

Esperamos resultados positivos para a brMalls no 1T22, pois a prévia operacional da empresa foi resiliente, em nossa visão. A empresa apresentou crescimento de vendas totais (+59% A/A e +5% vs. 1T19). Além disso, esperamos sólida receita de locação para a brMalls no 1T22 impulsionada por (i) crescimento do aluguel nas mesmas lojas (SSR) (+52,5% A/A e +37,5% vs. 1T19) (ii) redução progressiva dos descontos aos lojistas, mantendo uma inadimplência líquida saudável de 6,6% (vs. 14,3% no 1T21). Como resultado, projetamos uma receita líquida de R$ 325 milhões (+35% A/A) e EBITDA de R$ 228 milhões (+33% A/A), com margens de 70,1% (-0,9 p.p. A/A e +19,5 p.p. T/T). Por fim, esperamos um FFO de R$ 112 milhões (+31% A/A e +81% T/T).

Tecnologia e telecomunicação

Positivo (POSI3) – Compra

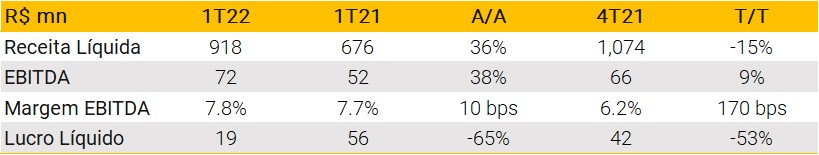

Esperamos resultados neutros para o 1T22, com um crescimento na receita líquida de 36% A/A, impulsionado principalmente pelos setores corporativo e público (esperamos uma receita bruta de ~R$360 milhões de urnas eletrônicas neste trimestre), apesar da contração do varejo no trimestre. Em relação à rentabilidade, esperamos que a empresa apresente uma margem EBITDA estável em 7,8%, devido à desaceleração do segmento de varejo. Por fim, esperamos um lucro líquido de R$ 19 milhões.

Bemobi (BMOB3): Compra

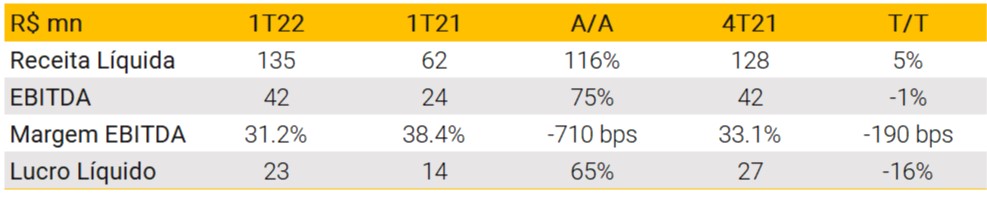

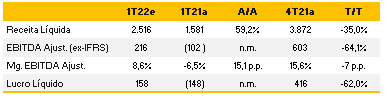

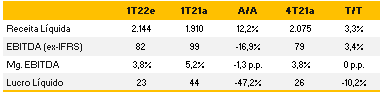

Esperamos que a Bemobi apresente resultados sólidos no 1T22, com um crescimento de receita líquida de 116% A/A, impulsionado por (i) aquisições de Tiaxa e M4U no trimestre, (ii) crescimento de vendas em todas as linhas de negócios e (iii) aceleração contínua do segmento de microfinanças no Brasil. Destacamos que as operações da Ucrânia e da Rússia foram impactadas pelos conflitos com receita próxima de zero na metade do trimestre (a região representa ~5% da receita total da empresa). A valorização do real frente ao dólar também contribuiu negativamente para a cesta de moedas estrangeiras. Com relação à rentabilidade, esperamos que a empresa apresente uma redução de 7,1pp na margem EBITDA devido à menor margem nas empresas adquiridas. Por fim, esperamos um lucro líquido de R$ 23 milhões.

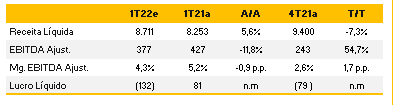

Locaweb (LWSA3) – Compra

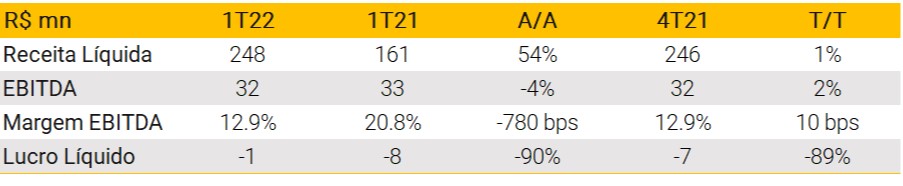

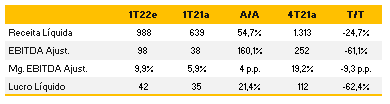

Esperamos que a Locaweb apresente resultados fracos no 1T22. Projetamos um crescimento na receita líquida de 54% A/A, mas estável ToT, impulsionado principalmente pela segmento de Commerce (+120% A/A) e crescimento inorgânico com aquisições recentes. A rentabilidade ainda é desafio neste trimestre, projetamos uma margem EBITDA de 12,9% (vs. 20,8% no 1T21), pois as aquisições feitas pela empresa impactaram negativamente o EBITDA consolidado (conforme mencionado pela companhia, as adquiridas têm margem EBITDA próxima de zero). Por fim, esperamos um prejuízo líquido de R$ 1 milhão.

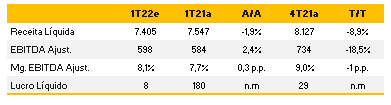

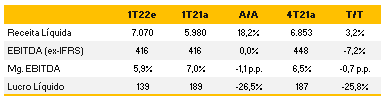

TOTVS (TOTS3) – Compra

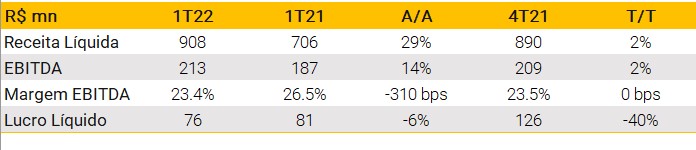

Esperamos que a TOTVS apresente resultados sólidos no 1T22, com crescimento de 29% na receita líquida A/A, impulsionado principalmente pelos segmentos de gestão e techfin. Em relação à rentabilidade, esperamos uma redução de 3,1 pp na margem EBITDA A/A, devido às recentes integrações, atingindo 23,4%. Por fim, esperamos um lucro líquido de R$ 76 milhões.

Desktop (DESK3) – Compra

Esperamos que a Desktop apresente resultados sólidos no 1T22, com crescimento de receita líquida de 127% A/A, impulsionado tanto pelo crescimento orgânico quanto inorgânico. Em relação à rentabilidade, esperamos que a empresa apresente uma expansão de margem EBITDA de 2,4pp A/A, em 42,5%, devido à alavancagem operacional. Por fim, esperamos um lucro líquido de R$ 20 milhões.

Unifique (FIQE3) – Compra

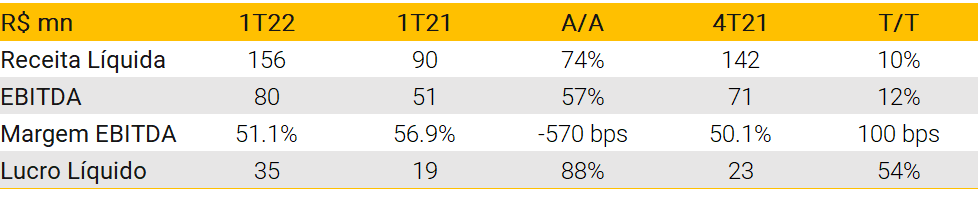

Esperamos que a Unifique apresente resultados sólidos no 1T22, com crescimento de +74% na receita líquida A/A, impulsionado pelo impulso de crescimento orgânico e inorgânico. Em relação à rentabilidade, esperamos que a empresa apresente uma contração de 5,7pp de margem EBITDA A/A, atingindo 51,1%, devido às recentes integrações e expansões. Por fim, esperamos um lucro líquido de R$ 35 milhões.

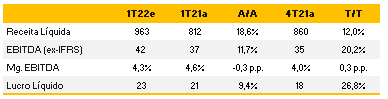

Brisanet (BRIT3) – Compra

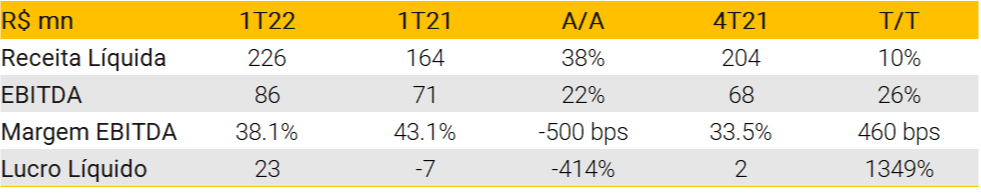

Esperamos que a Brisanet apresente resultados levemente negativos para o 1T22, impulsionados por uma expansão de HP e HC abaixo do esperado versus o plano de negócios da empresa (números operacionais já divulgados, com uma leve aceleração, mas em ritmo ainda baixo). Projetamos receita líquida de R$ 226 milhões (+38% A/A). Em relação à rentabilidade, esperamos que a empresa apresente uma redução de 5,0pp na margem EBITDA A/A, atingindo 38,1%. Por fim, esperamos um lucro líquido de R$ 23 milhões.

TIM (TIMS3) – Compra

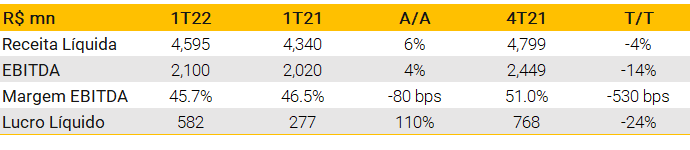

Esperamos que a TIM apresente resultados ligeiramente positivos no 1T22, com crescimento de +6% A/A em receita líquida, impulsionado principalmente pelas operações móveis; a receita fixa continua desacelerando no trimestre. Com relação à rentabilidade, esperamos uma contração de 0,8pp na margem EBITDA A/A refletindo basicamente uma maior pressão da inflação sobre os custos. Por fim, esperamos um lucro líquido de R$ 582 milhões.

Vivo (VIVT3) – Neutro

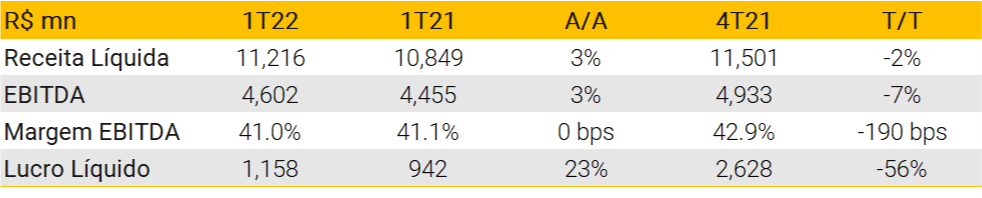

Esperamos que a Vivo apresente resultados neutros/ligeiramente positivos para o 1T22, com crescimento de receita líquida total de +3% A/A, embora o crescimento da receita da operação fixa tenha desacelerado no trimestre. Em relação à rentabilidade, esperamos uma margem EBITDA estável em relação ao ano anterior, mas uma contração de -1,9pp no trimestre devido à inflação de custos e crescimento dos serviços B2B (com menor margem), atingindo 41,0%. Por fim, esperamos um lucro líquido de R$ 1.158 milhões.

Varejo

Americanas (AMER3) – Neutro

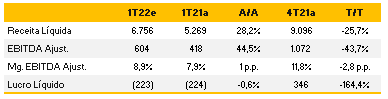

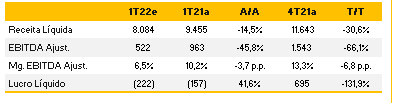

Esperamos que a Americanas continue a performar melhor que seus pares no 1T22. Estimamos um crescimento do GMV Total de +15%, suportado pelo desempenho de vendas mesmas lojas em +8% A/A, beneficiado pela recuperação do tráfego de consumidores em loja e uma base de comparação mais fácil, enquanto o GMV online deverá crescer +15% A/A (+22% para o 1P e +10% para o 3P), impactado pelo ataque cibernético ocorrido em fevereiro. Quanto à rentabilidade, esperamos uma margem bruta de 30% (estável A/A) e uma margem EBITDA de 9% (-0,5p.p A/A) devido à pressões inflacionárias. Por fim, esperamos um prejuízo de R$223mi, negativamente impactado por maiores despesas financeiras.

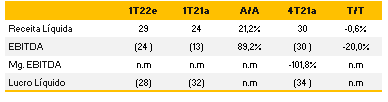

Enjoei (ENJU3) – Neutro