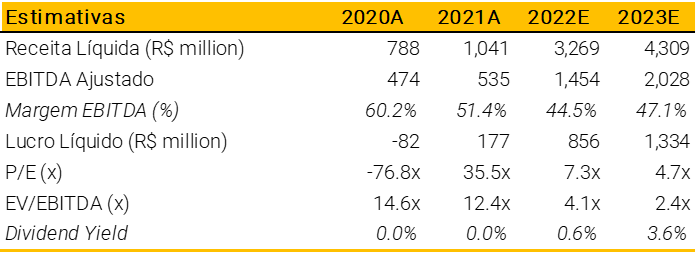

Hoje, a Petrobras informou ao mercado que concluiu a nova rodada do processo de venda do polo Bahia Terra e o consórcio formado por PetroReconcavo (60%) e Eneva (40%) apresentou a melhor proposta (>US$ 1,4 bilhão). Vemos este negócio potencial como positivo de várias maneiras, pois: (i) pode agregador um alto valor; (ii) aumenta a escala da PetroReconcavo; e (iii) oferece vias estratégicas para a comercialização de seus produtos. Mesmo sem a potencial aquisição de Bahia Terra (que ainda não está refletida em nosso preço-alvo, pois ainda precisamos que o negócio seja concluído para contabilizá-lo), continuamos positivos com a PetroReconcavo e reiteramos nossa recomendação de Compra e preço-alvo de R$ 31,10/ação.

O que há de novo? Hoje, após uma matéria, a Petrobras informou ao mercado que concluiu a nova rodada da fase vinculante do processo de venda do polo onshore Bahia Terra. Ainda segundo a estatal, o consórcio formado pela PetroReconcavo (60%) e Eneva (40%) apresentou a melhor proposta, no valor de mais de US$ 1,4 bilhão, considerando pagamentos firmes e contingentes, e foi convidado para a fase de negociação. A assinatura do contrato de compra e venda ainda está sujeita à conclusão das negociações e à aprovação dos órgãos competentes da Petrobras.

Nossa opinião: Conforme sinalizamos em nosso relatório de início de cobertura, a PetroReconcavo está bem-posicionada para a aquisição do Polo Bahia Terra. Vemos esse potencial negócio como positivo de várias maneiras, pois: (i) pode agregador um alto valor; (ii) aumenta a escala da PetroReconcavo (potencialmente dobrando sua produção de O&G); e (iii) oferece avenidas estratégicas para a venda de seus produtos (especialmente com a Eneva a bordo do consórcio). Ao longo deste relatório, aproveitamos para trazer mais insights aos investidores sobre os impactos desta aquisição a partir de três pilares: (i) o que é o Polo Bahia Terra; (ii) quanto valor este negócio pode gerar; e (iii) como esta aquisição pode ser financiada.

Reiteramos nossa recomendação de Compra: Mesmo sem a potencial aquisição de Bahia Terra (que ainda não está refletida em nosso preço-alvo, pois ainda precisamos que o negócio seja concluído para contabilizá-lo), continuamos positivos com a PetroReconcavo com base em (i) histórico comprovado de redesenvolvimento de campos terrestres maduros (polo Remanso desde 2000); (ii) modelo de negócio integrado, garantindo mão de obra e equipamentos, operando com baixos custos de extração; e (iii) visão positiva em relação aos preços de petróleo e gás no curto e médio prazo.

O que é o Polo Bahia Terra?

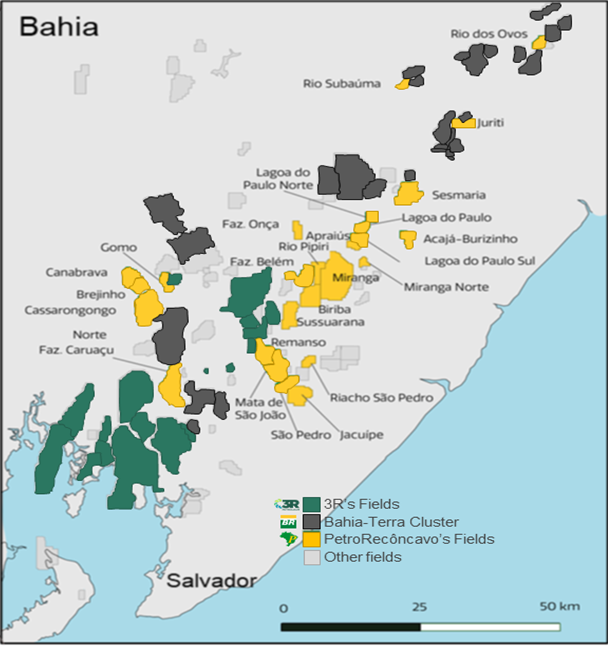

Bahia Terra é um polo de propriedade 100% da Petrobras, localizado no Estado de Bahia (como o nome indica). O ativo Bahia Terra envolve 28 campos terrestres junto a uma infraestrutura completa de downstream. Os destaques são a Unidade de Processamento de Gás (“UPGN) Catu (capacidade de 2mn m3/d), que trata e processa o gás produzido não só pelo polo Bahia Terra, mas também pelos polos Remanso+BTREC e Miranga da PetroReconcavo, além do Polo Recôncavo da 3R (ver Figura 1). O negócio compreende toda a malha de dutos que liga os campos de produção às Estações de Coleta, Estações de Tratamento de Óleo aos Parques do Recife e São Sebastião, e esses parques à refinaria Landulfo Alves (“RLAM”, agora controlada pela Mubadala e renomeada como Mataripe), assim como toda a rede de gasodutos que ligam os campos de produção às Estações de Coleta, Estações de Tratamento de Óleo e Estações de Compressão de Gás Natural do Centro de Santiago.

O polo está em operação desde a década de 1950. Segundo dados da ANP, até o final de 2020, Bahia Terra tinha um Fator de Recuperação (Recovery Factor – “RF”) de 29% para petróleo, número relativamente alto em relação à média brasileira. No entanto, o polo possui um óleo de alta qualidade (36,5 de grau API e 0,058% de teor de enxofre) e como visto em outros ativos de E&P da Petrobras para venda, a produção despencou desde 2014 (ver Figura 2): de uma média de 31,6 kboe/d para uma média de 16,3 kboe/d em 2021 (dados de março/22 de apenas 13,6 kboe/d). Vemos algumas semelhanças com o polo Rio Ventura da 3R (sem falar na proximidade física dos campos): 42% RF de Petróleo até 2020 (45% implícito nas reservas 2P) com um grau API de 37,1 e 0,036% de teor de enxofre.

Figura 1: Bahia Terra e Proximidade aos Ativos da PetroReconcavo

Figura 2: Produção Média Anual Diária do Polo Bahia Terra (kboe/d)

Quanto de valor esse negócio pode gerar?

A PetroReconcavo é o comprador natural de Bahia Terra, pois a proximidade física dos campos permite a extração de sinergias. Como já mencionado, tanto a 3R quanto a PetroReconcavo processam seu gás na UPGN Catu. Os ativos de downstream incluídos no negócio podem permitir mais liberdade para a PetroReconcavo processar e vender seus produtos, eliminando a Petrobras como agente intermediário (de muitas maneiras, Bahia Terra poderia representar para a PetroReconcavo o que o Polo Potiguar foi para a 3R: um divisor de águas).

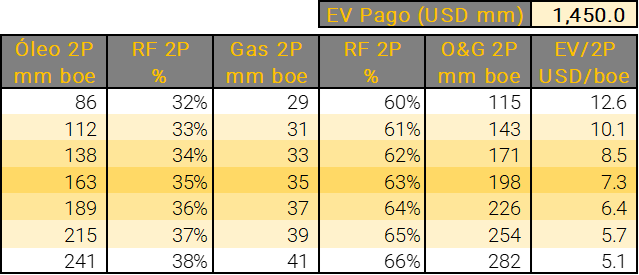

Neste ponto, é difícil precisar a quantidade de reservas 2P que o polo pode fornecer. Por enquanto, estamos estimando algo na faixa de 35% RF para petróleo e 63% RF para gás, o que renderia 198mm boe de reservas 2P de O&G. Se essas estimativas forem precisas, e considerando um EV pago de US$ 1,45 bilhão, o negócio implicaria uma relação EV/2P de 7,3. À primeira vista, pode parecer um pouco caro em comparação com a recente aquisição do Polo Potiguar da 3R (EV/2P de 5,1, ajustado pela Refinaria Clara Camarão), mas deve-se notar o diferencial de qualidade do petróleo entre os dois ativos (Bahia Terra com grau API de 36,5 versus 23,2 no Polo Potiguar) e que os verdadeiros números das reservas 2P só serão conhecidos posteriormente (por exemplo, se assumirmos um RF apenas 1% maior, o EV Pago/2P cairia para 6,4).

Figura 3: Estimativas de reservas 2P (milhões de boe) para Bahia Terra e EV/2P Correspondente pagos (US$/boe)

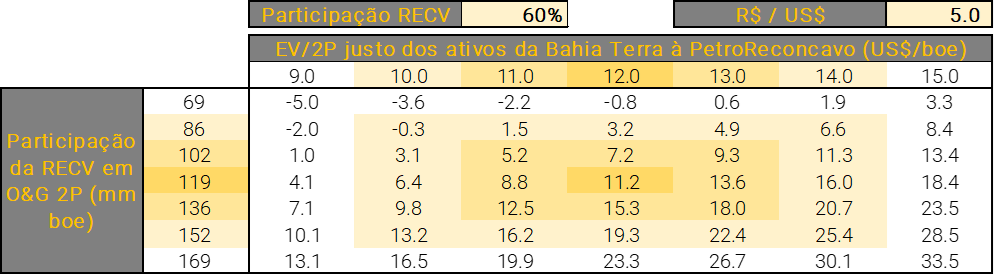

No momento atual também é difícil ser preciso na estimativa do valor justo de Bahia Terra, pois não temos acesso a informações vitais sobre o ativo (não apenas a curva de produção, mas também investimentos necessários, custos de operação, valor de abandono, etc). Como referência, nossa meta de relação EV/2P dos ativos da PetroReconcavo (excluindo pagamentos de aquisição a serem feitos) é de 12x. Se assumirmos isso como o valor justo de Bahia Terra nas mãos da PetroReconcavo (deixando todas as potenciais sinergias a serem aproveitadas como uma alta potencial), mais as seguintes premissas: (i) 60% de participação no negócio da PeteroReconcavo; (ii) câmbio de R$ 5/US$; (iii) estimativa de 198mm boe de 2P ser verdadeira; (iv) EV pago de US$ 1,45 bilhão; então o negócio potencialmente aumentaria nosso preço-alvo em impressionantes R$ 11,2 por ação de RECV3. Mesmo com uma premissa de EV/2P justo mais conservador para Bahia Terra, de 9x, e ainda considerando as premissas mencionadas acima, este potencial negócio poderia aumentar nosso preço-alvo em R$ 4,1/RECV3 (veja Figura 4).

Figura 4: Impactos potenciais para nosso preço-alvo de RECV3 (R$/ação)

Como esta aquisição pode ser financiada?

Assumindo o EV do negócio em US$ 1,45 bilhão, participação de 60% na PetroReconcavo e câmbio de R$ 5/US$, o valor que a PetroReconcavo teria que desembolsar pelo ativo seria da ordem de R$ 4,35 bilhões. Se tomarmos o recente anúncio de venda de Albacora Leste como guia, ~15% seriam pagos na assinatura (R$ 652,5 milhões), ~75% na data de fechamento (R$ 3.262,5 milhões), deixando ~10% como pagamentos contingentes (R$ 435 milhões).

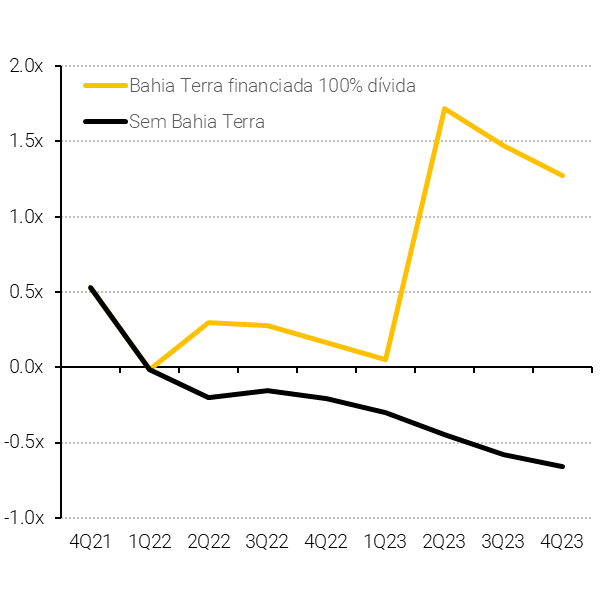

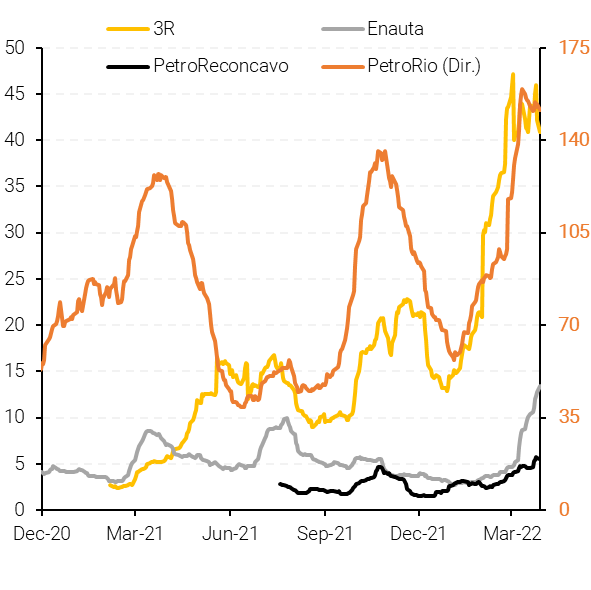

Sem a aquisição de Bahia Terra (ou outra atividade de M&A), prevemos que a PetroReconcavo aumentará sua posição líquida de caixa nos próximos trimestres (permitindo à empresa aumentar os pagamentos de dividendos). Por outro lado, se a empresa adquirir Bahia Terra integralmente financiada com recursos da dívida (e assumindo o pagamento de dividendos zero nos próximos anos), a alavancagem atingiria um pico superior a 1,5x, nível que consideramos alto para a empresa. Nesse sentido, vemos uma injeção de capital como uma via potencial para financiar este negócio, dada: (i) a natureza de alta geração de valor da aquisição; e (ii) que uma oferta primária deve aumentar a liquidez das ações da empresa (atualmente a menor entre as empresas brasileiras Jrs de O&G, ver Figura 6).

Figura 5: Dívida Líquida (Caixa Líquido) / EBITDA (com Pagamento de Dividendos Zero)

Figura 6: Volume negociado das Jrs Brasileiras de O&G (US$ milhões, Média Móvel de 22 dias)

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)